黄金期货是指以黄金为交易对象的期货合同。同一般的期货合约一样,黄金期货合约也载有交易单位、质量等级、期限、最后到期日、报价方式、交割方法、价格变动的最小幅度、每日价格变动的限度等内容。下面我们就为大家介绍几偏关于黄金期货论文范文,供给大家作为一个参考。

黄金期货论文范文第一篇:我国黄金期货价格影响因素分析

作者:王静娴

作者单位济南大学商学院

摘要:近几十年来,普遍国家都受到通货膨胀的影响,货币贬值,钱变得越来越不值钱。而对于黄金这种贵金属商品,在一定程度上投资黄金可以抵消通货膨胀带来的缩水,保障投资者的资产。另外,黄金被国际所认可,因此投资黄金又可以规避世界政局、经济不稳的风险;与投资股票、房地产不同的是,黄金价格即使有波动,也不会崩盘使投资者出现血本无归的情况,因此投资黄金市场成为世界居民热衷的理财方式。本文就我国黄金期货价格的影响因素展开分析,通过主成分分析法,利用SPSS和EXCEL软件进行数据处理,得出我国黄金期货市场价格主要受国内外经济环境、黄金期货投资的替代品以及黄金期货供求关系的影响,投资者需要把视角转向以上三个方面,根据以上三个方面的调动做出投资决策。

关键词:黄金期货;主成分分析;影响因素,

黄金对于我国具有长远的历史,但是黄金期货市场的发展历史发展很短。我国黄金期货市场于2008年年初在上海期货交易市场建立,后期我国黄金期货市场在迅速成长,但仍处于发展的初级阶段,面临诸多问题需要解决,其中,黄金期货的价格波动剧烈成为最令人关注的问题。2020年上半年金融市场出现大幅波动,我国黄金期货价格逐渐走高。因为期货市场具有价格发现和规避风险的功能,那么对于黄金期货市场,余亮、周小舟(2009)认为,我国黄金期货市场价格发现功能尚未有效实现,主要是由我国黄金市场的投资者组成结构不合理以及期现市场存在一定程度的分割造成的。李红霞等(2012)利用VAR模型发现,我国黄金市场动态套期保值组合非常显著的研究影响黄金期货价格。目前,随着中国经济消费能力的不断攀升,中国逐渐成为黄金消费大国,产量和销量在世界上均处于领先地位。然而,黄金价格并不是一直平稳运行,它会随着国际形势和动态不断震荡。本文就我国黄金期货价格的影响因素展开分析,通过主成分分析法,利用SPSS和EXCEL软件进行数据处理,分析我国黄金期货的价格主要是受到哪些角度的影响,并根据实证结果得出相应的结论,分析投资者应当采取什么样的决策应对黄金期货价格的变动。

一、国内外文献综述

一些国外学者针对影响黄金期货市场的价格因素做了以下研究:Monoroe、Cohn(1986)证实了国库券利息与黄金期货合约之间的关系。Ma、Soenen(1988)证明了白银期货价格这种替代品也与黄金期货价格存在不可分割的关系。基于宏观经济层面,Fama、French(1988)检验了黄金期货价格与经济周期与整体经济环境的关系,同时Christie et(2000)证明CPI、GDP、PPI影响着黄金期货价格的走向。

对于国内来讲,我国学者开始着手研究黄金期货市场是在2008年上海黄金期货交易所成立之初,由华东师范大学周洁卿发表了《中国黄金市场研究》开始,基于我国刚成立的黄金交易体系提出了整顿措施。从黄金期货市场价格的影响因素来看,首先从市场环境分析,李纲(2010)、闫杰等(2016)认为黄金的供求关系以及黄金的现货市场价格是影响黄金期货价格的重要因素,同时陆国庆、李明雪(2017)认为长期的黄金价格也与美元指数呈现负向相关关系,两者相互影响。从宏观经济层面,冯辉、张蜀林(2012)通过实证检验与国外学者得出相同的结论,证实GDP、整体经济环境以及全球流动性以及汇率与黄金期货价格有关,除此之外,利率也是不可忽视的重要因素之一。

基于上述文献综述分析,大部分文献的分析角度是基于宏观经济层面以及黄金市场方面展开的,但并未将具体的因素进行分类研究,因此本文则是利用主成分分析法,将具体的因素进行归类研究,判别我国黄金期货的市场价格主要是受哪些方面的影响,能为投资者提供具体的参考价值及依据,同时根据实证得出的结论提出合理的意见及建议。

二、黄金期货价格影响因素分析

根据相关文献的阅读与参考,本文选取了6种对黄金期货价格有明显影响的因素。

(一)白银、铂金期货价格。

白银、铂金与黄金都属于贵金属商品,且白银、铂金对于黄金来说属于投资的替代品,因此黄金期货的价格与白银、铂金的期货价格息息相关。

(二)人民币汇率。

人民币汇率反映的是我国经济在国际中的稳定程度,我国是世界上最大的黄金消费的国家,因此黄金的需求大量需从国外进口,因此人民币的汇款变动与黄金期货的价格也有密切的联系。

(三)股价指数。

股价指数反映了我国投资于股票、债券的情况,在一定程度上反映了我国居民投资的热情程度。本文选取的是上证指数近期的变动情况。

(四)黄金期货的成交量与持仓量。

黄金期货的成交量与持仓量反映的是我国黄金市场的供需情况,供需决定价格的形成,同时也能反映我国黄金期货交易的大致走向。

(五)石油价格。

黄金是在通货膨胀下的保值品,石油的价格反映了当前我国通货膨胀的程度,石油价格波动的剧烈程度也会使黄金的供需发生变化,从而导致黄金期货价格的变动。

(六)美元指数。

美元与黄金都是属于规避价格风险的保值品,美元的变动会导致黄金价格发生同等的变动,另外美元指数同时也可以反映当前国际经济的发展形式。

三、实证分析

(一)数据选取与变量介绍。

本文选取数据为期货白银T+D(X1)、人民币汇率(X2)、铂金9995(X3)、股价指数(上证指数)(X4)、黄金期货成交量(X5)、黄金期货持仓量(X6)、石油价格(WTI原油)(X7)、美元指数(X8),数据皆来自于同花顺交易平台,选取数据的时间段为2018年1月至2019年11月。

(二)模型设定与实证结果

1、模型设定。

本文采用主成分分析法,利用SPSS以及EXCEL对数据进行标准化处理,一共184个样本数据,根据所选指标建立关于黄金期货价格的多元回归模型:

并通过SPSS软件对变量进行降维,最终得到三个主成分因子。

2、实证结果。

采用主成分分解法分解初始因子,得出各个指标的特征值及贡献率。根据主成分分析矩阵,第一主成分贡献率为44.891%,第二主成分贡献率为27.64%,第三主成分为13.642%,因此我们就设定为取y1为第一主成分,y2为第二主成分,y3为第三主成分,且这三个主成分的方差和占全部方差的86.172%,即基本保留了原来指标的信息,又原来的8个指标转化为3个新指标,起到了降维的作用。通过SPSS软件,我们也得出了其因子载荷矩阵,通过因子分析模块运行结果输出的Component Matrix,计算得出主成分分析系数结果。可以得到前三个主成分y1、y2、y3的线性组合为:

第一主成分的线性组合中,除了铂金9995与股价指数之外,其余变量的绝对值分布在0.3~0.4之间,说明第一主成分可以视为X1、X2、X5、X6、X7、X8的综合变量。可以将第一主成分解释为外部因素如通货膨胀、国际货币环境、国内投资变动幅度所产生的效果。石油价格的上涨意味着通货膨胀的形势逐渐剧烈,经济发展也变得不稳定,同时黄金作为避险保值品会其需求量会大大增加,黄金期货的价格也会随着石油的价格产生同样的波动。美元指数的上升意味着美国的综合国力正在上升,美国经济竞争力也在提高,此时人们对于黄金的需求会减少,黄金期货的价格也会因此下跌,由此可以看出黄金期货价格变动会与美元指数变动呈反向变动关系。另外,人民币汇率的浮动代表我国在全球经济化条件下的经济稳定状态,人民币汇率的变动对我国黄金期货的价格有着重要的影响,人民币国际化进程的推进也会促使我国黄金期货市场走向世界,使我国黄金期货价格的变动更加趋于平稳的波动态势。

第二主成分中X1、X3、X4的因子载荷较大,可以将第二主成分归为黄金期货的投资替代品的影响因素。白银、铂金的期货价格会在一定程度上反映黄金期货价格的变动情况,一般替代品的价格呈反方向变动,同时投资股票证券也会影响黄金期货的投资量,股价指数也反映了人们某一阶段的投资热情,当人们投资股票的热情高涨时,对于黄金这个保值品的需求量会慢慢减少,进而黄金期货的价格也会受到影响。

第三主成分主要影响因素为X5、X6,可将第三主成分视为黄金期货的供求因素导致的价格变动。黄金期货持仓量的正向变动可以减缓黄金期货价格的负向变动。而我国黄金期货市场的准入门槛较高,黄金期货交易的种类较少,黄金期货的成交量与持仓量低于平均国际水平,但也会在一定程度上影响黄金期货价格的形成。

四、政策建议

通过以上主成分分析方法,可以把影响黄金期货价格的影响因素大致分为国际国内经济发展环境、投资替代品的价格变动以及黄金期货的供求变动三个主要变量。在国际国内经济发展环境中,投资者可以通过美元指数、石油价格以及人民币汇率分析国际经济的发展态势,进而推断我国黄金期货价格长期情况下的变动趋势,但需结合当前最新数据进行计算才能更加准确地判断黄金期货价格走向;对于投资的替代品,可以通过替代品价格的变动判断黄金期货相对价格的变动以及居民投资偏好以及风险偏好的变动情况;对于黄金期货供求的变动,持仓量与成交量在一定程度上可以分析判断黄金期货价格短期内的价格趋势。

参考文献

[1]余亮周小舟我国黄金期货与现货市场的价格变动和价格发现机制[J].上海金融2009(04)。

[2]李红霞,傅强,袁晨中国黄金期货与现货市场的相关性及其套期保值研究[J].财贸研究,2012(07)。

[3]Monoroe,M,A. Cohn,R .A.The relative efficiency of the gold and treasury bill futures markets[J]. The Journal of Futures Markets. 1986.6(03)。

[4]Christopher K.Ma,Luc A. Soenen.Arbitrage opportunities in metal futures markets[J].The Journal of Futures Markets, 19888(02)。

[5]李纲基于主成分回归的黄金趋势分析[J]现代矿业,2010.26(04)。

[6]冯辉张蜀林国际黄金期货价格决定要素的实证分析[J]中国管理科学,2012. 11(20)。

[7]闫杰姜忠鹤,卢小广。我国黄金期货与现货价格关系的研究[J].价格理论与实践,2016(10)。

[8]陆国庆,李明雪美元指数与黄金价格联动性研究[J].价格理论与实践,2017(05)。

文献来源:王静娴。我国黄金期货价格影响因素分析[J].合作经济与科技,2021(12):44-45.

黄金期货论文范文第二篇:中国原油期货与中国现货黄金价格联动性研究

作者:张倩 张艳华

作者单位:沈阳理工大学经济管理学院

摘要:利用VAR模型,选取2018年4月2日至2020年4月2日的日数据,对中国原油期货价格与中国现货黄金价格之间的变动关系进行研究。结果表明:原油价格与黄金价格之间的格兰杰因果关系是双向的,两者的历史信息均会影响对方的未来值。当原油价格受到一单位正向冲击时,黄金价格会有正向的反应,但是反过来,当黄金价格受到一单位正向的冲击时,原油价格反而会下降。

关键词:原有期货;黄金价格;联动性;

作者简介:张倩(1995-),女,蒙古族,内蒙古兴安盟科右前旗人,硕士,研究方向:证券投资与资产管理;;张艳华(1965-),女,河北玉田县人,教授,硕士,研究方向:证券投资与资产管理。;

一、引言

黄金市场与原油市场总是息息相关的,原因是黄金具有抗通胀的功能,而国际原油价格是与通胀水平密切相关的。原油是工业、制造业的生产基础,原油价格上涨,说明社会生产成本增加,由此导致通货膨胀。而投资者会转去投资抗通胀的黄金,黄金需求增加,所以黄金价格上涨,黄金价格与原油价格应该呈正相关关系,可以说原油价格是黄金价格的晴雨表。很多学者对国际原油价格与黄金价格之间的联动关系进行了研究,而我国原油期货在2018年才上市交易,对中国原油期货价格与黄金价格之间的关系的研究还是比较少的,所以本文利用VAR模型对中国原油期货价格与中国现货黄金价格之间的变动关系进行研究。

二、数据选取

依据我国原有期货上市交易的时间,本文选取的数据为2018年4月2日至2020年4月2日的日数据。

原油价格,符号标记为OIL.考虑到数据的持续性和交易量指标,选取了交易量比较大的期货品种SC2010的日收盘价作为中国原油期货价格的日数据(数据来自新浪财经)。

黄金价格,符号标记为GOLD.黄金价格选取的是以人民币计价的AU9999的日收盘价作为中国现货黄金价格的日数据(数据来自新浪财经)。

三、基于VAR模型的中国原油期货与中国现货黄金价格联动性研究

(一)平稳性检验

VAR模型是针对平稳序列的,所以在建模之前,需要判断序列的平稳性。分别对两个指标进行ADF检验,从检验结果中可以看出,两个指标均不平稳,所以需要对两个指标进行平稳性处理,进行一阶差分。从一阶差分序列的ADF检验结果可以看出,变量在经过平稳性处理后均达到了平稳,这样就满足VAR模型的建立前提。下面进行VAR模型的建立。

表1 ADF检验结果

(二)VAR模型的建立

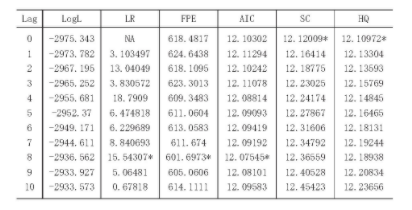

VAR模型的最优滞后阶数确定,主要根据LR、FPE、A-IC、SC、HQ准则确定,表2是输出的结果,带*表示该准则下选择的最佳滞后期。从表中可以看出,最佳滞后阶数为8,所以建立VAR(8)模型,由于我们选取的是日数据,所以滞后期为8期也比较正常。由于VAR模型是非理性模型,所以分析其关系式没有实际意义,这里不做讨论。

下载原表

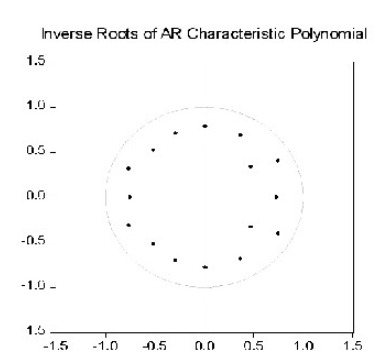

单变量平稳过程的一个向量不一定是联合平稳向量过程,所以还需要对建立的VAR(8)模型进行平稳性检验,检验结果如图1,可以看到我们建立的VAR模型的特征根不存在大于1的情况,即所有根都在单位圆内,由此判断模型是平稳的,可以继续进行后面的检验。

图1

(三)格兰杰因果检验

VAR模型滞后阶数确定后并且模型稳定后进行格兰杰因果关系检验。变量之间是否存在引导延迟关系,也就是某个变量的滞后值对被解释变量的信息是否具有预测能力可以用格兰杰因果检验来检验。原假设H0:变量X不是变量Y的Granger原因,备择假设H1:变量X是变量Y的Granger原因,若拒绝原假设,则说明变量的历史信息会对因变量产生影响,若不能拒绝原假设,则不能建立VAR模型。

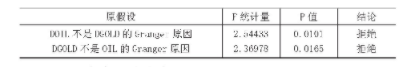

格兰杰因果关系检验的前提是平稳序列,而原始序列前面已经证实是非平稳的,所以这里将处理后的序列DGOLD、DOIL导入EVIEWS软件,滞后阶数与VAR模型阶数一致,均为八阶,进行格兰杰因果关系检验,结果见表3.从表中可以看出,原油价格与黄金价格之间存在显著的双向的格兰杰因果关系,不仅原油价格的历史信息会对黄金价格产生影响,反过来黄金价格的历史信息也会对原油价格产生影响,同时也说明本文建立的VAR模型是有意义的。

表3 格兰杰因果检验结果

(四)脉冲响应分析

在八阶VAR模型建立的基础上,对变量进行脉冲响应分析,分析当一个变量受到一单位标准差的正向冲击时对另一个变量未来值的影响,这种影响会持续多久。为了方便观察滞后期数选择了30期,图形的纵坐标表示在受到单位冲击引起的波动大小(以百分数表示),横坐标表示持续时间长短。

首先从整体上看,各变量受到冲击之后,响应变量的反应最终均趋近于0,说明我们建立的模型是稳定的,而且从图中可以看出响应变量的反应是比较大的。

图2是黄金价格受到一单位正向冲击时,黄金价格本身的反应。从图中可以看出在第一期黄金价格迅速有正向的反应,并达到峰值,到了第二期,这种反应迅速减为0,随后黄金价格的反应减弱,到了16期左右,逐渐趋近于0,可以看出,黄金价格受到冲击时,对黄金价格本身的影响是短期的。

图3是原油价格受到一单位正向冲击时,黄金价格的反应。从图中可以看出在第一期黄金价格的反应为0,第二期有轻微的负向反应,第三期、第五期有明显的正向反应,在第五期达到峰值,到20期逐渐趋近于0.总体上看,是正向的反应为主,而且响应的期数比较长,说明原油价格受到冲击而上涨,黄金价格也会上涨,也证实了原油价格是黄金价格的晴雨表。

图4是原油价格受到一单位正向的冲击时,原油价格的反应。从图中可以看出,在第一期时原油价格迅速有一个明显的正向反应,并达到峰值,第二期开始逐渐减弱并趋近于0.可以看出原油价格对自身的影响是正向的。

图5是黄金价格受到一单位正向的冲击时,原油价格的反应。从图中可以看出,在第一期时,原油价格迅速有一个明显的负向反应,第二期、第三期转为正数,第四、第五、第六、第七期均为正向的反应,虽然在第八期正向的反应达到峰值,但是总体上看是负向的反应为主,也就是说,当黄金价格受到正向冲击时,原油价格会下降。

图2

图3

图4

图5

四、研究结论

本文主要是对黄金价格和原油价格建立了VAR(8)模型,分析原油价格与黄金价格之间的联动性关系,可以得到以下结论:

第一,通过ADF检验可以看出原油价格与黄金价格的原始序列均是不平稳的,经过差分处理后达到了平稳。

第二,从5%置信水平下的格兰杰因果检验可以看出,原油价格与黄金价格之间的格兰杰因果关系是双向的,两者的历史信息均会影响对方的未来值。

第三,脉冲响应分析直观的看出了各因素受到一单位正向冲击后,对响应变量的影响,通过30期的反应,最后趋于平稳,说明建立的模型是平稳的。从响应变量的变动程度上看,可以看出黄金价格对原油价格的影响比较大,反过来,原油价格对黄金价格的影响也比较大,只不过影响方向不同。当原油价格受到一单位正向冲击时,黄金价格会有正向的反应,但是反过来,当黄金价格受到一单位正向的冲击时,原油价格反而会下降。

参考文献

[1]黄红梅应用时间序列分析[M]清华大学出版社,2016:188-224.

文献来源:张倩,张艳华。中国原油期货与中国现货黄金价格联动性研究[J].商业经济,2021(02):172-173.