【第一篇】论文题目:国际黄金价格一周内的波动特点分析

摘要:论文使用GARCH模型对国际黄金价格的周内效应进行了研究。结果表明, 金价收益在周五表现出了明显的正效应, 金价波动在周一表现出了明显的负效应, 在周二表现出了明显的正效应, 证明了国际黄金市场的非完全有效性, 进而提出了完善我国黄金市场和定价机制的几点建议。

关键词:国际黄金市场; 周内效应; 虚拟变量;

一、引言

周内效应, 指的是金融资产在一周中某一个交易日的收益率或波动率明显不同于其他交易日的情况。这种明显的差异可能为正, 也可能为负, 并且可以证明在统计上显着。广义来讲, 除了一阶矩和二阶矩之外, 金融资产的高阶矩同样可能存在周内效应, 并且周内效应与星期效应、月份效应、节日效应等一共构成了概念更为宽泛的日历效应研究体系。

在传统金融分析框架之中, 有效市场假说具有重要的地位。其基本假设是市场中每一个行为人都具有足够的理性, 并且能够对所有市场信息做出及时的反应。同时, 所有有价值的信息都能够及时、准确地在市场中进行传递, 不存在壁垒。因此, 在有效市场中, 资产的价格服从随机游走过程, 每一个交易日的收益率水平不存在明显差异。显然, “周内效应”这一金融现象与该假设相悖。周内效应存在的基础就是市场不完全有效, 行为人不完全理性, 信息不完全传递。因此, 对于周内效应的研究有益于揭示人的因素对金融资产价格走势和金融市场体制机制的影响, 构成了行为金融学相关研究的重要组成部分。

黄金是现代工业文明的物质基础, 黄金市场是国际金融市场的重要组成部分。该市场不但是国际投融资的重要场所, 以黄金为标的的资产更具有套期保值、对冲风险、资产证券化等金融功能, 最为重要的是黄金储备与国家的经济安全密切相关。经过300多年的发展, 国际黄金市场已经形成全球范围24小时不间断连续交易机制。论文以国际黄金价格作为研究对象, 从定量研究的角度对其周内效应是否存在、存在的方式和方向进行测度分析。

二、文献综述

Cross (1973) 认为股票价格存在非随机变动, 周一和周五的收益率存在异常变化, 对于这种现象的研究构成了周内效应研究的前身。作者使用1953年至1970年标准普尔500指数作为研究对象, 通过测度周五收益率和周一收益率的相依结构, 证明了标准普尔500指数在周一收益率显着偏低, 在周五收益率显着偏高。Jaffe和Westerfield (1985) 研究了英国、加拿大、日本和澳大利亚四国的股市, 证明了日本和澳大利亚的股市存在周内效应。Lakonishok和Smidt (1988) 、Arsad和Coutts (1996) 等也做了英美加等发达国家股市周内效应的研究, 证明了周内效应的普遍存在性。

上世纪90年代后, 国际上对于发展中国家(地区)股票市场周内效应的研究逐步流行起来。Kamath等 (1998) 研究了泰国股市从1980到1994年的周内效应, 证明泰国股市存在周一和周五效应, 但相对于美国来说程度较弱。Ajayi等 (2004) 研究了东欧11个股票市场的周内效应, 证明有6个市场存在正的周一效应, 5个市场存在负的周一效应。Basher和Sadorsky (2006) 研究了21个新兴股票市场的周内效应, 证明菲律宾、巴基斯坦和台湾的股票市场显着存在周内效应。Chia和Liew (2008) 研究了印度孟买股票市场的周内效应, 证明孟买股票市场存在正的周一效应和负的周五效应。

国内对于周内效应的研究较早的是奉立城 (2000) .作者利用1992年到1998年的数据, 分析得出上海和深圳的股票市场都存在负的周二效应和正的周五效应, 且沪深股市都缺乏效率。陈超、钱苹 (2002) 对上证指数进行了分段检验, 证明存在负的周二效应和正的周五效应, 但作者进一步分析认为仅是1996年的沪市确切存在周内效应, 周内效应是偶然现象。张世英、朱勇生 (2005) , 陈雄兵、张宗成 (2008) , 王俊杰 (2011) , 严佳佳等 (2017) 从不同的角度和研究方法对我国股市的周内效应和节日效应进行了探讨分析。

以上文献研究主要集中在股票市场, 这也是周内效应分析最为成熟的领域。周内效应在其他资本市场领域的研究包括:罗洪浪、王浣尘 (2004) , 周泽炯、史本山 (2005) 分别对封闭式基金和开放式基金的周内效应进行了研究;赵洋 (2009) 对国债流动性的周内效应进行了分析;傅强等 (2013) 对人民币兑美元、人民币兑欧元汇率的周内效应进行了检验;甘欢欢、焦建玲 (2010) , 吴小花 (2016) 分别对石油期货和股指期货的周内效应进行了讨论。纵观以上文献, 目前对于黄金市场的研究仍然属于空白。论文采用GARCH模型作为测度周内效应的建模工具, 分析了周内效应在国际黄金市场的存在方式。

三、模型理论方法

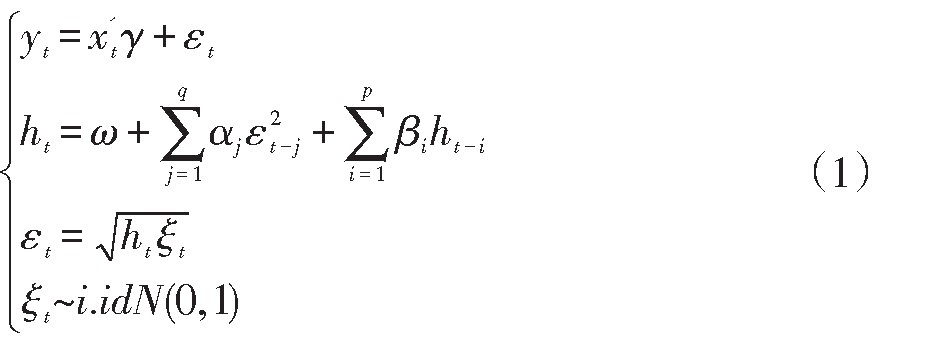

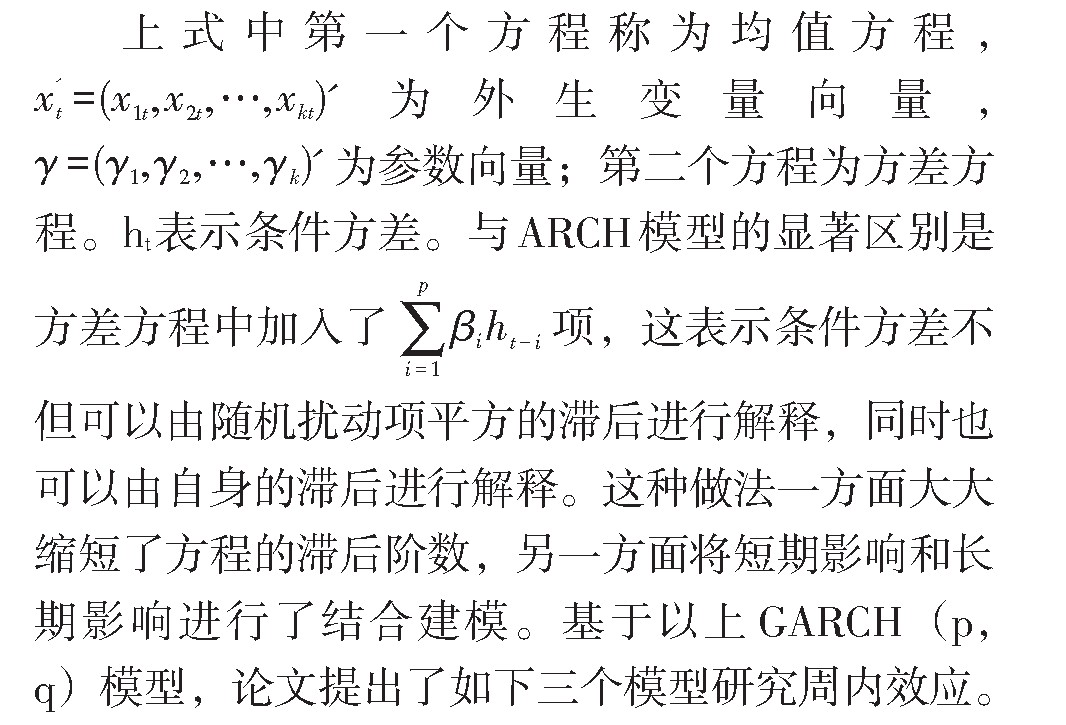

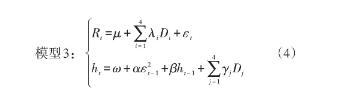

黄金价格周内效应研究在技术上可以归为金融时间序列分析范畴, 与一般的时间序列不同, 金融时间序列具有以下特性:第一, 尖峰厚尾。金融时序的分布一般不服从正态分布, 具有较高的峰度和较厚的尾部, 部分金融时序的分布还存在一定的偏态。第二, 自相关性。即本期的金融资产收益率在一定程度上受到前期资产收益率的影响。第三, 波动聚集。资产收益率在大的波动之后一般会出现一系列大的波动, 小的波动之后一般会出现一系列小的波动。这表明, 随机变量的方差不是恒定不变, 而是在过去信息的基础上, 随时间变化而变化。当时间序列存在以上特征时, 使用OLS估计会失去有效性, 因此Engle (1982) 提出了ARCH模型用于具备上述特点的时间序列建模。ARCH模型称为自回归条件异方差模型, 这种模型允许条件方差存在时变性, 为高阶矩时间序列研究开创了新纪元, Bollerslev (1986) 在ARCH基础上, 提出了效果更好的GARCH模型, 形式如下:

以上模型中Rt表示黄金价格对数收益率, ht表示条件方差Di, i=1, 2, 3, 4, 为虚拟变量, 分别代表周一、周二、周四、周五。例如Di在周一取1, 在其他交易日取0.这样的做法避免了虚拟变量陷阱, 周三的收益和波动情况分别体现在μ和ω中。模型1表示不考虑波动周内效应的情况下, 对收益周内效应的测度;模型2表示不考虑收益周内效应的情况下, 对波动周内效应的测度;模型3同时考虑收益和波动周内效应。

四、实证分析

(一) 数据的选取及预处理

选取国际现货黄金 (代码:XAUUSD) 作为分析对象, 研究区间为2010年1月4日至2017年6月30日, 主要观察金融危机后, 此轮经济复苏阶段黄金价格的周内效应。将黄金价格进行对数收益率变换, 共得到391周、1955组有效数据, 统计特征见表1.

从均值来看, 黄金价格收益率在周一、周二、周五为正, 在周三、周四为负, 其中周五正值明显高于周一、周二。从标准差来看, 五个交易日未见明显区别。从偏度和峰度来看, 收益率在周一表现出了非常大的偏度和峰度, 在周二表现出了较小的峰度。从JB检验结果来看, 收益率在各交易日均不服从正态分布, 总的来看, 各交易日收益率分布均呈现出一定的尖峰、厚尾、偏态现象, 并且以周一尤为明显。

(二) 单位根检验与异方差检验

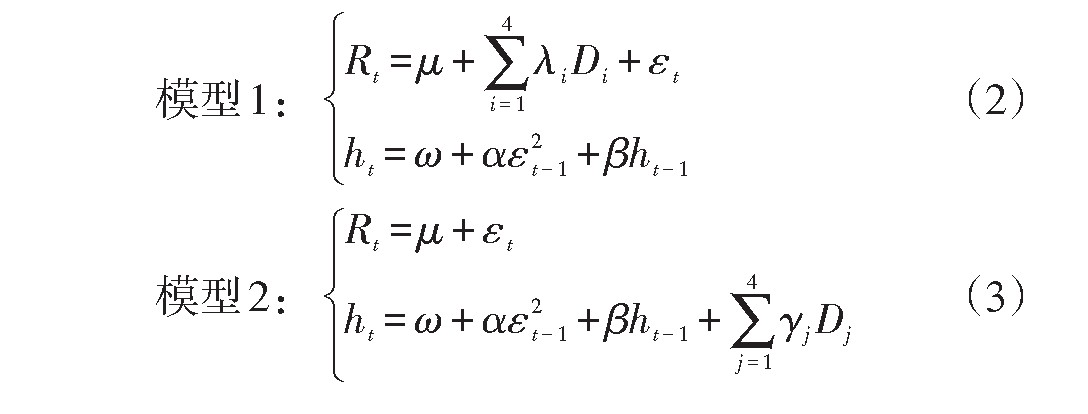

建立模型之前, 首先要进行平稳性检验。平稳时间序列具有均值回复特性, 目前对于平稳性的检验方法日趋多样化, 每种检验都有其特定的应用场景。在此选用通用性较强的ADF检验验证黄金价格收益率序列的平稳性, 结果见表2.此外, 建立GARCH模型的另一个前提条件是数据具有异方差效应。在此建立黄金价格收益率对周一、周二、周四、周五虚拟变量的多元辅助回归模型, 提取残差平方使用Ljung-Box Q检验测试异方差效应, 结果见表3.

由ADF检验结果可知, 在滞后阶数为3、5、8、10的情况下, 黄金价格收益率序列拒绝存在单位根的原假设, 为平稳时间序列;Ljung Box Q检验显示, 在滞后阶数为5、10、15、20的情况下, 多元辅助回归模型残差平方序列拒绝不存在自相关的假设, 由于残差平方代表方差, 也就是说方差随时间变化而改变, 存在异方差效应。上述检验结果均支持黄金价格收益率建立GARCH模型。

(三) 周内效应分析

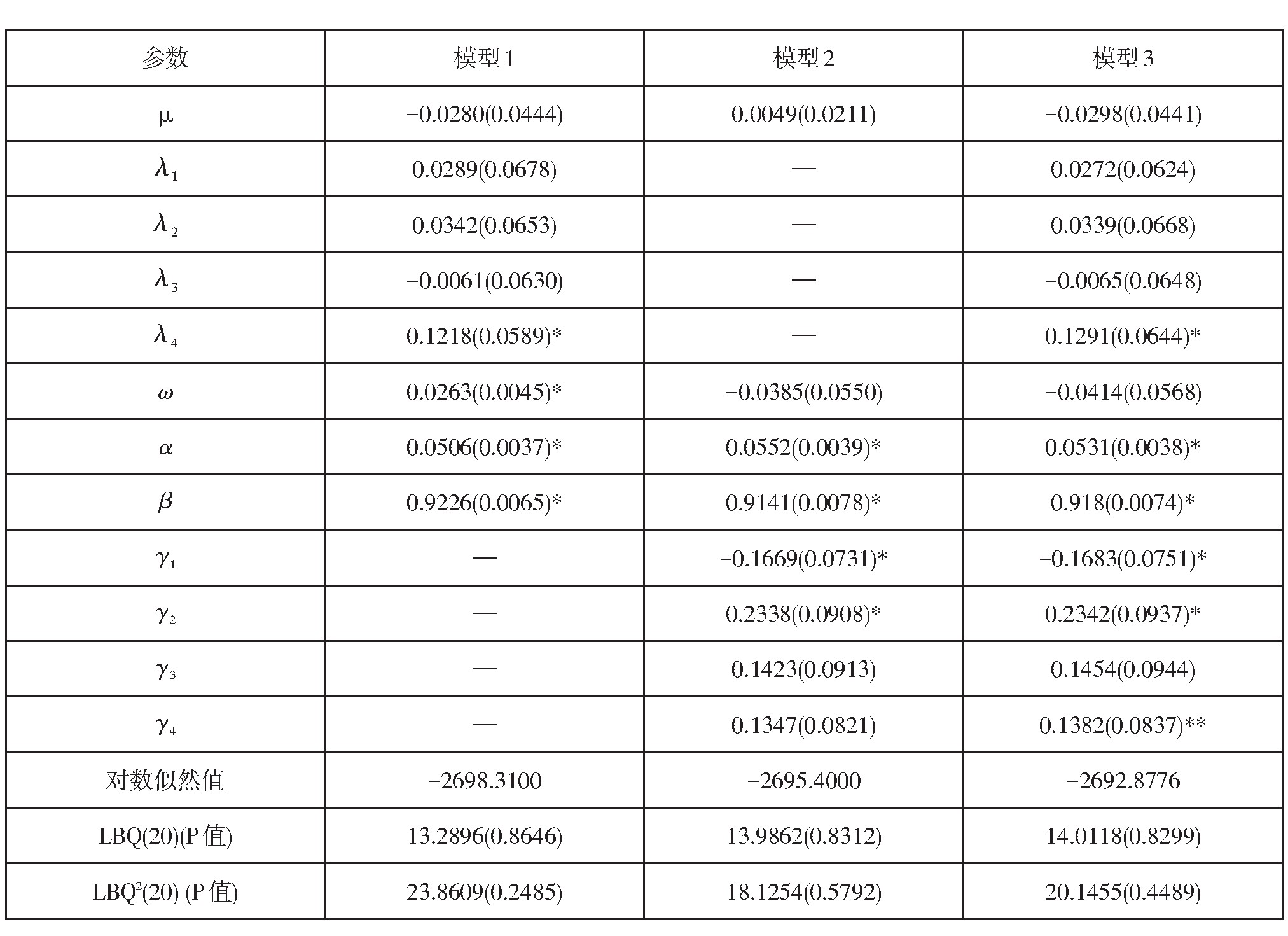

使用上文提出的三种模型对黄金价格收益率进行建模, 结果见表4.

由模型1可知, 在不考虑波动周内效应的情况下, 均值方程收益周一至周五所表现出现来的变动方向与描述性统计一致, 周一、周二和周五为正, 周三、周四为负。其中只有周五参数统计上具有意义, 其他交易日参数不显着, 表明周五黄金市场收益存在显着的正效应。由模型2可知, 在不考虑收益周内效应的情况下, 方差方程波动在周二、周四和周五为正, 在周一、周三为负。其中周一、周二参数显着, 表明黄金市场波动在周一存在显着负效应, 在周二存在显着正效应。进一步考察模型3, 当同时考虑收益和波动的周内效应时, 均值方程和方差方程各参数的符号没有明显变化, 收益周五正效应、波动周一负效应和周二正效应仍然存在。值得注意的是, 在10%的显着性水平下, 方差方程周五参数变得显着。说明考虑收益和波动周内效应相互影响时, 周五可能存在波动周内效应, 但这个效应比较微弱, 介于存在和不存在之间。各方程Ljung-Box Q和Ljung-Box Q检验表明, 各模型残差均不存在自回归和异方差效应, 模型拟合效果较好。

五、结论

通过对2010年以来国际黄金价格收益率进行分析研究, 论文得出以下几个结论:第一, 从统计特征来看, 周一至周五各交易日收益率的分布均不服从正态分布, 其中周一分布的有偏、尖峰和厚尾特征比较突出。第二, 从周内效应来看, 收益在周五表现出明显的正效应, 具有超过一般交易日的回报率;波动在周一表现出明显的负效应, 在周二表现出明显的正效应, 在周五表现出弱的正效应, 风险在各个交易日具有明显差别。

对于这种现象一个可能的解释是:许多国家都倾向于在周五发布经济数据, 出台相应政策, 以便在周末给予机构和投资者相应的消化时间。黄金作为一种主要的避险资产, 投资者倾向于在周五配置更多的黄金, 以降低投资组合的贝塔系数, 或者说是降低组合风险。周一开市以后, 资产进行新一轮的配置, 黄金投资者具有获利回吐倾向, 因此出现了波动的周一负效应, 周二进行一次风险修正出现正效应, 进而构成了黄金价格的周内效应循环体系。论文的研究进一步说明, 国际黄金市场并不是一个完全有效市场, 以投机为目的的投资仍然大量存在。

基于论文的研究, 提出如下完善我国黄金市场的几点建议。第一, 鼓励黄金市场多层次发展, 加强黄金金融衍生品创新。黄金作为一种通用货币和国家战略资源, 在稳定经济体系运行方面具有重要作用。有序发展黄金租赁、远期和期权等业务, 建立多层次黄金市场体系, 有利于盘活存量资本, 提高资金使用效率, 发挥套期保值功能, 加强服务实体产业功能。第二, 完善人民币黄金定价机制, 促进我国黄金市场国际化发展。2016年4月, 以人民币计价的“上海金”集中定价合约在上海黄金交易所正式挂牌交易, 标志着我国具有了独立的黄金定价体系。在此基础上, 进一步扩大参与成员单位, 完善交易规则和风控机制, 有利于形成伦敦-纽约-上海全球一体化黄金交易系统, 提升我国在国际黄金市场上的话语权。

参考文献

[1]Ajayi R, Mehdian S, Perry M.The Day-of-the-Week Effect in Stock Returns[J].Emerging Markets Finance&Trade, 2004, 4:53-62.

[2]Arsad Z, Coutts J.A.The Weekend Effect, Good News, Bad News and the Financial Times Industrial Ordinary Shares Index:1935-94[J].Applied Economics Letters, 1996, 12:797-801.

[3]Basher S, Sadorsky P.Day-of-the-Week Effects in Emerging Stock Markets[J].Applie Economics Letters, 2006, 10:621-628.

[4]Chia R, Liew V.Evidence on the Day-of-the-Week Effect and Asymmetric Behavior in the Bombay Stock Exchange[J].IUP Journal Of Applied Finance, 2010, 6:17-29.

[5]Cross, F.The Behavior of Stock Prices on Fridays and Mondays[J].Financial Analysts Journal, 1973, 29:67-69.

[6]Jaffe J, Westerfield R.The Weekend Effect in Common Stock Returns:The International Evidence[J].Journal of Finance, 1985, 2:433-454.

[7]Kamath R, Chakornpipat R, Chatrath A.Return Distributions and The Day-of-the-Week Effects in the Stock Exchange of Thailand[J].Journal Of Economics&Finance.1998, 2-3:97-106.

[8]Lakonishok J, Smidt S.Are Seasonal Anomalies Real?A NinetyYear Perspective[J].Review of Financial Studies, 1988, 4:403-425.

[9]陈超, 钱苹。中国股票市场“周内效应”再检验[J].经济科学, 2002, (01) :85-91.

[10]陈雄兵, 张宗成。基于修正GARCH模型的中国股市收益率与波动周内效应实证研究[J].中国管理科学, 2008, (04) :44-49.

[11]奉立城。中国股票市场的“周内效应”[J].经济研究, 2000, (11) :50-57.

[12]傅强, 梁巧, 袁晨。中国汇率收益率及波动的周内效应实证研究[J].重庆大学学报 (社会科学版) , 2013, 19 (01) :57-63.

[13]甘欢欢, 焦建玲。石油期货价格的日历效应及波动特征[J].合肥工业大学学报 (自然科学版) , 2010, 33 (12) :1880-1883+1893.

[14]罗洪浪, 王浣尘。封闭式基金的市场流动性研究[J].上海管理科学, 2004, (02) :43-45.

[15]王俊杰。不同经济周期中我国股市周内效应研究[J].山东社会科学, 2011, (12) :60-63.

[16]吴小花。我国股指期货市场的周内效应研究[J].会计之友, 2016, (10) :86-89.

[17]严佳佳, 王锴铭, 王艳兰。我国股市春节的节日效应研究--基于28个行业数据的实证分析[J].金融发展研究, 2017, (05) :19-24.

[18]张世英, 朱勇生。上海股市收益与波动的周内效应研究[J].石家庄经济学院学报, 2005, (03) :333-338.

[19]赵洋。交易所国债市场流动性影响因素的实证研究[J].生产力研究, 2009, (03) :48-49+58.

[20]周泽炯, 史本山。中国开放式基金收益及其波动性的周内效应研究[J].财贸研究, 2005, (06) :59-64.