本篇论文目录导航:

【题目】互联网金融所需人才及特征分析

【第一章】互联网金融人才结构探析绪论

【2.1】互联网金融范围及其发展历程

【2.2】互联网金融的组成结构

【第三章】互联网金融人才结构化过程

【第四章】互联网金融人才知识技能要素浅析

【总结/参考文献】互联网金融人才特点研究总结与参考文献

第 2 章 互联网金融生态分析

本文以互联网金融为对象,研究其人力资源相关问题。在本章中首先将对互联网金融的概念进行辨析,并梳理其发展历程。在此基础上,再对互联网金融生态中主要模式进行深入研究。

2.1 互联网金融范围及其发展历程

2.1.1 互联网金融的界定

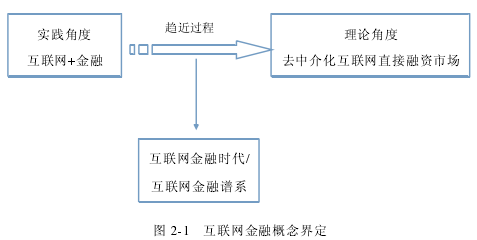

如何理解互联网金融的概念,并定义本文所要研究的互联网金融,可以从实践和理论两个方面来入手分析。

在中国人民银行发布的《中国金融稳定报告(2014)--互联网金融发展及监管》专题中,从实践的角度给出了这样的互联网金融定义:一般来说,互联网金融是互联网与金融的结合,是借助互联网和移动通讯技术实现资金融通、支付和信息中介功能的新兴金融模式[5].这一定义有助于理解目前所出现的互联网金融模式。

同时,谢平于 2012 年 4 月在金融四十人论坛所发表主题演讲《互联网金融模式》中,首次从理论角度提出“互联网金融”概念,演讲中指出:以互联网为代表的现代信息科技,特别是移动支付、云计算、社交网络和搜索引擎等,将对人类金融模式产生根本影响。可能出现一个既不同于商业银行间接融资、也不同于资本市场直接融资的第三种金融融资模式,可称之为“互联网直接融资市场”或“互联网金融模式”.在互联网金融模式下,银行、券商和交易所等中介都不起作用,贷款、股票、债券等的发行和交易以及券款支付直接在网上进行,市场充分有效,接近一般均衡定理描述的无金融中介状态[6].

将上述二者定义结合,可以整理出如下图 2-1 的逻辑:

所谓互联网金融谱系,是谢平随后在其 2014 年出版的《互联网金融手册》中所总结提出的:互联网金融是一个谱系概念,涵盖因为互联网技术和互联网精神的影响,从传统银行、证券、保险、交易所等金融中介和市场,到瓦尔拉斯一般均衡对应的无金融中介或市场情形之间的所有金融交易和组织形式[2].这一概念囊括了所有互联网金融内涵外延,有助于理解未来可能出现的互联网金融模式。

然而,对于互联网金融,我们更应该以时代的观点、融合的视角来理解,也就是上图中所概括的互联网金融时代。早期,对于“互联网金融”的理解曾出现过金融互联网与互联网金融的区分之争。2013 年 6 月,阿里巴巴的第三方支付平台支付宝推出“余额宝”,在平民理财中引起巨大反响。同时阿里巴巴董事局主席马云发表《金融行业需要搅局者》的讲话,指出“未来的金融有两大机会,一个是金融互联网,金融行业走向互联网;第二个是互联网金融,纯粹的外行领导,其实很多行业的创新都是外行进来才引发的。金融行业也需要搅局者,更需要那些外行的人进来进行变革”[7].由此拉开互联网金融的序幕,诸多互联网公司诸如腾讯、京东、百度等纷纷开始进军金融领域,业内人士将此称之为互联网金融。

伴随着这一波浪潮,金融领域也出现了变化:一方面传统的金融机构如银行、券商、保险公司等等纷纷变革,采取与互联网公司合作或者自主优化的方式植入互联网基因(不仅仅是互联网技术而是互联网精神);另一方面:除了早期的 P2P 贷款服务平台,垂直搜索、智能理财、众筹平台等互联网金融形态也纷纷涌现,这些暂且可以称之为金融互联网。随着 2013 年互联网金融元年的过去,2014 年市场、监管各方面新动态层出不穷,从业内发展可以看出,不管是互联网金融还是金融互联网,二者正在融合[8]:例如以互联网巨头腾讯作为股东之一的深圳前海微众银行,于 2015 年 1 月 4 日随着李克强总理向卡车司机徐军发放出第一笔贷款正式开业;此外平安集团这一传统金融大佬也将互联网金融作为其“平安战车尖刀”展开布局,涵盖衣、食、住、行、玩、金融方方面面,具体包括金融门户、万里通、陆金所等。

综合上述,我们可以将互联网金融理解为一个时代,在这样一个时代不论是互联网企业从事金融,还是金融机构进入互联网领域,都谋求的是协同效应,双方之间是共生与竞合的关系。同时,正如互联网影响了一个又一个行业,其互联网技术和精神给金融行业带来的影响也是巨大而不可逆转的。

2.1.2 互联网金融的发展

自 20 世纪互联网技术在美国诞生以来,以互联网为核心的信息技术成为这个时代最重要的全球性技术浪潮,并以无法估量的速度和能量改变着各行各业,对人们的日常生活、政治、经济、文化产生着重大的影响,推动社会进入网络社会形态。而正如谢平在其《互联网金融手册》中所指出的:从本质上讲,金融本身就是数字,与互联网有相同的数字基因。自从互联网技术诞生起,互联网与金融业就息息相关、共生发展[2].

如果从全球角度对互联网金融的发展史追本溯源,可以找到如下标志性事件:1992年美国 E-Trade 公司推出网上证券交易;1995 年美国成立第一家网络银行--安全第一网络银行(SFNB);20 世纪 90 年代末手机银行诞生于捷克;1999 年日本出现首家完全通过互联网推销保险业务的保险公司;1998 年 Paypal(贝宝)作为贸易支付公司于美国成立;2005 年英国出现全球首家 P2P 网络借贷平台 Zopa;2008 年首家众筹平台indiegogo 在美国成立[3].

相比国外而言,由于国内金融市场利率市场化程度不足以及小微企业金融服务供给不足等等原因,互联网金融在中国出现虽晚,但自出现后其发展速度却大大超越其他国家。对于本文的研究,了解国内互联网金融发展历程更有意义。在由新华社《金融世界》和中国互联网协会联合发布的《中国互联网金融报告(2014)》中,将国内的互联网金融发展以 2005 年、2013 年为分界线划分为三个阶段[7].

第一个阶段为 2005 年以前。在这一阶段并无真正的互联网金融业态,互联网和金融结合体现在金融机构利用互联网技术,将其部分业务搬到互联网上。上述报告中指出:互联网出现的初期就对传统金融机构造成了冲击,传统金融机构陆续成立电商部门,建设电商网站来销售金融产品和提供金融服务。1996 年 6 月,中国银行在国内率先设立网站,1997 年 4 月,招商银行开办网上银行业务。随之国内银行纷纷步入网银时代,通过互联网开展品牌宣传、产品推广、客户服务等。1998 年,国内证券的网上交易起步,随着 2000 年监管办法出台,国内投资者实现运用证券公司提供交易软件通过互联网进行证券交易。2002 年,中国人保电子商务平台正式上线,提供包含中国人保车险、家财险、货运险等保险产品以及保单验真、保费试算、理赔状态查询等等一系列产品和服务。

第二个阶段是 2005 年-2012 年。在这一阶段,互联网与金融不再单纯是技术领域的结合,而深入到了金融业务领域:网络借贷开始萌芽,众筹融资进入中国,第三方支付逐渐成长壮大。2006 年,由于股市的火热催生了我国 P2P 贷款行业萌芽,拍拍贷、宜信、红岭创投等平台相继出现。2007 年 6 月,阿里巴巴与中国建设银行、中国工商银行合作,以其电商平台所积累的网络交易数据和信用评价作为信用依据,由银行方根据该信用报告为中小企业提供贷款,该联保贷款模式由于各方原因最终失败。2010 年 6月,阿里巴巴自立门户成立小额贷款公司。2011 年 5 月国内首家众筹网站点名时间正式上线。同样是 2011 年 5 月,央行发放首批第三方支付牌照,依托电商兴起壮大的第三方支付进入规范发展时期。

第三个阶段是 2013 年至今。尽管在上一阶段中,网络借贷、众筹等模式都开始出现,然而互联网金融的说法未被正式提出,更没有“飞入寻常百姓家”.2013 年随着“余额宝”的火热,互联网金融的概念也开始被炒得火热,不仅各类以互联网金融为主题的文章层出不穷,业内各种互联网新金融模式也屡见不鲜。这一年被称之为“互联网金融元年”[9].相比上一阶段,2013 年至今,P2P 网络借贷平台快速发展,在网贷咨询机构网贷之家发布的《中国网贷行业 2014 年年报》数据中,截止 2014 年底网贷平台已达 1575家,行业全年累计成交量为 2528 亿元;保险领域,2013 年 11 月,由“三马”--马云、马化腾、马明哲合作的第一家专业网络保险公司众安在线获批;众筹领域,根据零壹财经统计,截止 2014 年 12 月,国内出现股权众筹平台 27 家,发布项目 49382 个,获得融资 328 个,融资额总计 15.5 亿元。同时 2014 年底证监会、证券业协会组织各方召开“股权众筹融资中介机构座谈会”更是向该领域释放出了积极的政策信号,故此 2014年又被称之为“股权众筹元年”[10].此外一些传统的银行、券商等金融机构也依托互联网,进行业务模式的重组改造,加快建设网上创新型平台的脚步。未来,互联网金融将依托大数据、云计算应用数据、甚至物联网产生出更多的可能。