股权激励论文范文第四篇:创业板上市公司的股权激励模式探讨

摘要:股权激励通过股票期权、限制性股票等模式,使核心管理技术人员与股东利益相一致,能有效改善企业委托代理问题。创业板上市公司具有成长速度快、市场竞争激烈、运营风险高、对核心团队技术依赖性强等特点,对股权激励应用更为广泛。本文以2016-2018年创业板上市公司为样本,实证研究发现创业板企业实施股权激励可以与其他货币性激励互为补充,有效促进企业绩效提升。本文研究结论为创业板企业优化管理模式,提升企业绩效提供了新的思路,对于创业板上市公司的股权设计也具有重要的参考和指导意义。

关键间:创业板企业,股权激励,财务缓效

随着我国经济进入新发展阶段,资本市场结构不断完善,市场化程度和对外开放程度不断提高,注册制改革不断深入,上市公司进入一个高速发展阶段,对优秀高管团队需求也逐步增大。随之而来的一个问题是应该如何对高管进行激励?股权激励可以降低企业所有者和经理人之间的代理成本,提高管理效率,同时也是一种长期激励和约束方式,提高经理人及核心技术团队稳定性,降低离职率,间接促进企业绩效提升。股权激励作为企业重要的治理方式,日益受到企业的重视并应用于实践。

创业板自2009年开创以来,在创业板上市的企业数量不断增加,在我国经济转型和稳定就业等方面发挥愈发重要的作用。相比于主板上市公司,创业板上市公司多为中小型民营企业,具有较高科技含量,是国家科技创新的重要微观主体,其发展方向和企业绩效都与高管密切相关。而创业板企业的高管流动性很高,不利于其稳定发展,这就决定了通过股权激励稳定高管群体对创业板企业的重要性。因此,股权激励是否有利于提升创业板企业绩效就成了一个有趣的问题。但是已有文献却很少关注创业板企业股权激励的经济后果。本文利用2016-2018年创业板上市公司样本,分析并检验了创业板公司股权激励是否影响财务绩效,并针对创业板企业如何完善激励政策、提高企业绩效提供了对策建议。

一、文献回顾与理论分析

Hanson和Song(2000)提出管理者拥有较高股权比例有利于管理者为股东谈判出最优价格并充分履行监督者和顾问的职责,从而使企业股东收益最大化。Williams和Rao(2006)发现经理人持股比例和企业业绩之间的正相关在经理人持股比例低于50%时成立。Fang等(2015)发现股权激励是缓解代理冲突的有效契约,能提高企业的业绩表现。陈文强和贾生华(2015)发现股权激励是通过降低第一类代理成本对企业绩效产生促进效应。进一步区分不同的股权激励方式,赵华伟(2016)发现股票期权对公司业绩的促进作用最为显著,而限制性股票、股票增值权的促进作用则相对并不明显。通过回顾已有文献,对股权激励与公司财务绩效之间的关系所做的研究中,研究结论不尽相同,特别是针对不同类型企业进行研究,很可能会得到不同的研究结论。创业板公司和主板企业的特点迥异,那么具体到创业板企业,股权激励又会对企业绩效产生什么影响?这个问题仍值得进一步研究。

我国创业板成立时间相对较短,投资者可供参考的公司财务业绩信息相对较少,决策依据更多依赖公司高管的工作能力和管理经验,因此高管团队的稳定性就成为了创业板上市公司提高绩效的重要保障。"委托代理理论"认为企业所有者和经理人之间存在代理问题,为解决二者之间的利益冲突,一方面,需要依靠职业经理人市场的竞争机制和替代效应产生无形的外部压力,督促管理者努力提高工作业绩避免被市场淘汰。另一方面,通过赋予管理者企业的部分剩余财产所有权,构建管理者与股东利益共同体,从而激励管理者以权益最大化为经营目标。因此,根据委托代理理论,赋予高管人员适量的股份可以缓解高管与股东之间的利益冲突,避免高管的短视行为损毁企业价值。宗文龙等(2013)的研究也发现股权激励作为一种激励补充方式,以长期激励为导向,可以有效解决代理问题,提高企业绩效。此外,相对于工资等传统形式的薪酬,股权激励因其具有长期约束引导和提高员工离职成本的特点,能减少公司高管和核心团队更换的概率。而稳定的管理团队有助于清晰的制定企业战略目标和发展定位,实现企业长期稳定的发展并坚定投资者信心,提高企业的长远价值。基于以上分析,本文提出假设:相比未实施股权激励的创业板企业,实施股权激励的创业板企业倾向于取得更好的财务绩效。

二、样本选择与研究设计

本文利用Wind、国泰君安数据库采集2016-2018年创业板上市公司数据,并剔除财务数据缺失的公司,最终得到1715个观测样本,构建如下回归模型,以检验股权激励对创业板企业绩效的影响。

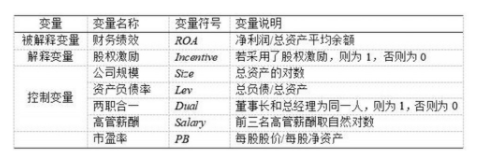

其中被解释变量是创业板企业的财务绩效(ROA),Incentive为解释变量,β0是截距项,ε为残差项。主要变量说明如下表1所示。

表1 变量说明

三、实证检验与结果分析

(一)基本假设检验

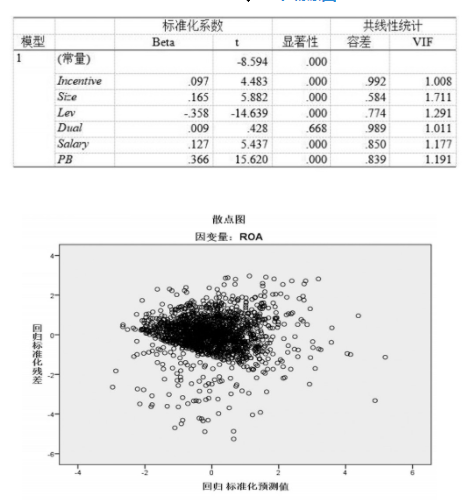

模型序列相关性检验结果DW值为1.781,较为接近2,不存在序列相关性问题;多重共线性检验结果如表2所示,模型中变量的VIF值都小于2,不存在严重的多重共线性;异方差检验结果如图1所示,各残差未均匀分布,呈集聚形态,模型存在异方差问题,需要进行修正。

表2 回归系数表

图1 残差散点图

(二)WLS回归检验

本文通过WLS方法来解决存在的异方差,经由等级相关系数法考察相关性后,结果显示残差值与市净率(PB)的等级相关系数最大。因此,本文选择市净率(PB)构造权函数。使用WLS加权回归的结果如表3所示。

表3 WLS回归系数表

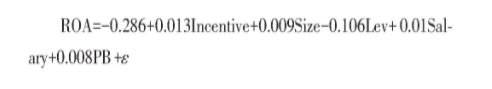

在使用WLS后,本文得到了最终的模型拟合系数。根据WLS回归结果,得出最优拟合方程:

从WLS的回归结果来看,股权激励(Incentive)系数为0.013,在1%的水平上显著为正,可知实施股权激励对创业板上市公司绩效有显著的促进作用,本文的假设得到验证。此外,其他因素也会影响创业板上市公司的财务绩效,如公司规模(Size)的系数为0.009,在1%的水平上显著为正,即创业板上市公司规模越大,越有利于取得的较好的财务绩效;财务杠杆(Lev)的系数为-0.106,在1%的水平上显著为负,即创业板上市企业财务杠杆越高,越不利于财务绩效的提升。高管薪酬(Salary)和市净率(PB)也在1%的水平上显著为正,说明创业板上市公司高管薪酬越高,其取得的绩效越好,市净率越高。

四、研究结论与启示

根据实证检验结果,实施股权激励的创业板上市公司在总资产收益率上的表现要显著好于未实施股权激励的创业板上市公司。因此,对于创业板上市公司而言,为了提升其财务绩效,实施股权激励计划是必要且有效的方式之一。本文还提出如下政策建议:

第一,优化创业板上市公司薪酬考核体系。应形成以工资、年度奖金、股票期权等股权激励为主,短期考核与长期激励相结合,经营结果与经营过程并重的薪酬体系,从而实现对高管和核心团队行为的有效导向、约束和激励。第二,优化创业板上市公司治理架构。建立规范运作的股东会、董事会、监事会和经理层职责制度和体系,提高内部监督效果,从而有效解决因所有权、经营权分离带来的内部人利益侵占问题,形成有利于推进股权激励机制的公司治理结构。第三,规范创业板上市公司信息披露制度。及时揭示宏观环境、行业政策或运营过程中对公司经营绩效稳定、核心竞争力及战略发展规划可能产生重大不利影响的风险因素等,培养形成有效、稳定的资本市场,从而避免出现股票价格波动与公司发展基本面相背离的情况,为促进股权激励达到预期效果提供良好的资本市场环境。

参考文献

[1] Hanson R C, and M H. Song. Managerial Ownership, Board Structure, and the Division of Gains in Divestitures[J]. Journal of Corporate Finance, 2000, 6(1):55-70.

[2] Williams, MA, and R P. Rao. CEO Stock Options and Equity Risk Incentives[J]. Social Science Electronic Publishing.

[3]魏刚。高级管理层激励与上市公司经营绩效[J]经济研究, 2000(03):32-39+64-80.

[4]陈文强,生华股权激励、代理成本与企业绩效一基于 双重委托代理问题的分析框架[J]当代经济科学,2015,37(02): 106-113+128.