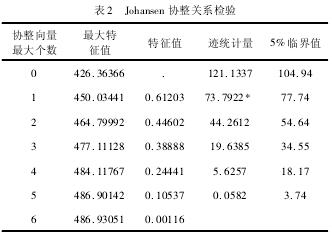

上述单位根检验表明协整关系检验的条件得到了满足,考虑到观察点数的限制,我们最终选择滞后2阶的SVAR模型。使用Johansen检验法对各个变量之间的协整关系进行检验,结果如表2所示。包含常数项和时间趋势项的协整秩迹检验和最大特征值检验都表明,有1个线性无关的协整向量。当几个变量存在协整关系时,可以用变量的水平值构造SVAR模型,因此,本文使用原始序列进入模型。

( 三)SVAR模型参数估计

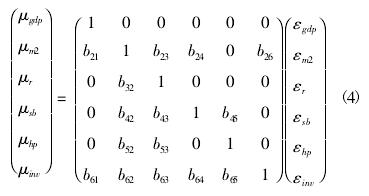

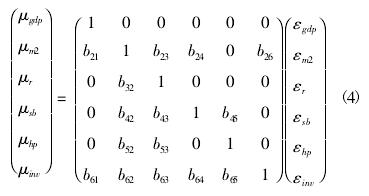

参照以往的研究成果[31 - 35],本文建立了SVAR的“B”型模型,如下式所示。

上述方程第一行表明,当期实际GDP并不会受其他任何变量的同期影响,但是,GDP可能会影响其他变量; 第二行表明货币供给受到经济基本面,货币政策和房地产投资额的同期影响; 利率是滞后变量,因此第三行表示利率不能对经济发展和房屋价格等经济数据的产生同期反馈[35]; 第四行表示同期影子银行的规模会受到货币政策和房价的影响; 由于房价是领先变量,因此同期会受到当期货币政策的影响,而房地产投资额会受到经济基本面,影子银行和房价的同期影响。由于SVAR模型分析的重点在于正交化的脉冲效应,因此,所估计出的系数结果在此省略。

( 四) 脉冲响应分析

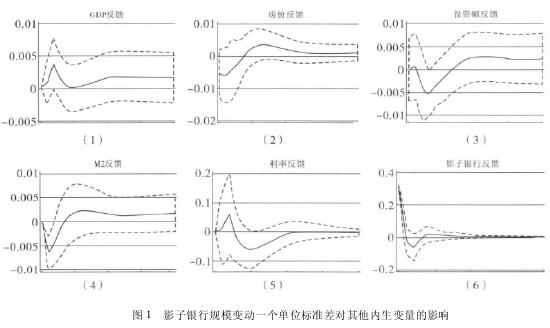

脉冲响应函数描述的是单个变量变化一个扰动项对内生变量当前值和未来值的影响,它可以反映变量与变量之间影响的正负关系,并且能够反映这种影响随时间推移的变化趋势,揭示了变量之间的动态关系。本文以SVAR模型为基础,构建正交化的脉冲响应函数,对变量之间的动态交互作用进行分析。结果如图1所示,图中横轴代表冲击作用的滞后期间( 单位,季度) ,纵轴表示响应数。实线代表了脉冲响应函数,代表了其他变量对影子银行规模变动的反应,两侧虚线表示正负两倍标准误差的偏离带。

如图1(1) 所示,给定影子银行规模变动一个单位标准差的冲击,即影子银行规模扩张,会对GDP产生持续的正向影响,并且在第2季度达到最大值0. 004左右,随后有所降低,但在第4季度该正向响应有所上升,在第10个季度趋于稳定并响应值一直保持在0. 002左右。这表明影子银行规模的变动对GDP有持续的正向冲击。图1(2) 表明,在影子银行规模的正向冲击下,房价的反馈虽然存在一定的滞后期,但4季度之后表现为持续的正向反馈,并在第7季度达到最大值(0. 003左右) ,表明影子银行中的大量资金会投入到房地产中,从而促进房价的增长。图1(3) 显示,房地产市场的投资额对影子银行的反馈存在为期6季度的滞后期,6季度之后为持续的正向反馈并在第10个季度达到稳定值(0. 003左右) ,说明长期而言,影子银行的发展会促进房地产市场投资。

图1(4) 和图1(5) 还表述了影子银行规模变动对货币政策的冲击。图1(4) 表明影子银行规模的变动对货币供给量的影响有一定的滞后性,在第4期之后为持续的正向影响,并在第6个季度基本达到稳定,响应值维持在0. 002左右,即影子银行的发展会扩大社会的货币供给,这与李扬(2011) ,Sheng(2010) 等人的研究结果一致。从图1(5) 可以看出,影子银行对利率的冲击的反馈在前3个季度表现为正响应,第3个季度之后转为负,并在第5个季度达到最大值- 0. 07,即影子银行的发展在短期内会提升利率,但随着时间的推移,利率反而下降,因此,虽然影子银行在短期内由于借贷利率较高会提升融资成本,但长久来看,影子银行的发展提高了社会的信贷规模,会促进利率自由化,降低融资成本,这与美国的经验研究也是一致的,即影子银行拓宽了资金来源渠道,降低了企业的融资成本。总的来说,影子银行对货币供给和利率等货币政策指标会有影响,增加当局通过货币政策工具调控宏观经济的难度。

( 五) 反事实模拟验证

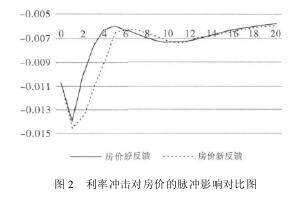

本文参照反事实模拟方法[35 - 37],分析在没有影子银行的影响下,房价和房地产投资对紧缩货币政策的响应情况。该方法意味着将式(4) 中影子银行的待估计系数变为0,即没有将影子银行纳入SVAR系统,将其变为系统外生变量。因此,在当期以及滞后的两个季度内,影子银行不会对房价产生内生影响。然后对GDP、货币供给量、房价、实际利率和房地产投资额这五个变量构建SVAR模型,将影子银行作为系统外生变量,进行脉冲响应分析,并比较在该模拟条件下的响应和原响应。

如图2所示,给定利率变动的一个标准差冲击,即利率上升对房价的冲击均为正,但初始冲击较强,之后迅速衰减。房价的原反馈和房价的新反馈的响应速度和收敛速度基本保持一致,但程度有所差异,而从第1季度到第6季度,房价的原反馈( 影子银行影响) 程度会弱于房价的新反馈( 不受影子银行影响) ,意味在有影子银行的作用下,相同的紧缩货币政策冲击对房价的作用效果增强。房价原反馈和房价新反馈二者之间的最大差异出现在第3季度,第3季度新反馈的响应值为- 0. 01113,原反馈的响应值- 0. 00766,相差将近31%,进一步验证了影子银行在货币政策调控房地产市场时的重要作用。上述结果表明,影子银行规模的扩张确实会降低货币政策对房价的调控效果。第6季度之后,新反馈和原反馈的响应值趋于一致。

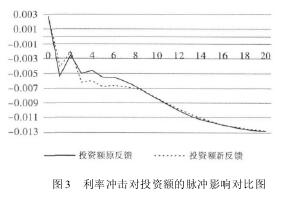

如图3所示,紧缩的货币政策可以有效的抑制房地产行业的投资规模。在考虑影子银行和不考虑影子银行影响的情况下,货币政策对房地产投资的冲击效应的区别在第2季度开始显现,表明从第2季度至第10季度,投资额的原响应程度弱于投资额的新响应程度,投资额原反馈和投资额新反馈二者之间的最大差异出现在第4季度,第4季度新反馈的响应值为- 0. 006,原反馈- 0. 00455,相差 约24%,意味着在有影子银行的影响下,紧缩货币政策对房地产投资的负向冲击效应受到了削弱。也就是说,影子银行的发展冲击了货币政策的对房地产投资规模的调控效果。第10季度之后,新反馈和原反馈的响应值趋于一致。