第四章、经营绩效与股权结构关系的实证分析

4.1、基于因子分析的上市银行经营绩效评价

在本章中,主要采用因子分析法对上市银行的经营绩效进行综合评价。研究的对象是在沪深两地上市的 16 家商业银行,研究数据从各银行 2009—2011 年的年度报告整理得出(注:光大银行和农业银行因为 2010 年上市,2009 年的财务数据通过 2010 的年报整理计算得出)。

4.1.1、因子分析法的原理和模型

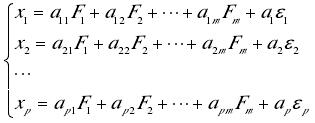

因子分析(Factor Analysis)是一种从多个变量中提取公共因子的统计技术,它是由英国心理学家 C. E. Spearman 最先提出的。因子分析法通过运算将多个指标组合成一组独立的少数几个因子,但这几个因子能反映初始指标的主要信息,达到用较少的主要因子描述多个变量相互关系的目的。因子分析的原理可以通过以下的数学模型来表示:

在该模型中,1 2, , ,px x xL是初始指标。1 2, , ,nF F FL称为公共因子,它们是在各个变量中全部会出现的因子。1 2, , ,nε ε εL可以被看成残差部分,是指原有变量中不能被因子变量所解释的部分,通常被称为特殊因子。a 称为因子负荷,它是第 i 个变量在第 j 个主因子上的负荷或者称为第 i 个变量在第 j 个主因子上的权重值,它反映了第 i 个变量在第 j 个主因子的相对重要性37。

一般情况下,因子分析的过程可以分为以下几个步骤:

(1)计算相关系数矩阵。如果相关系数矩阵中的系数值大多都小于 0.3,则说明不适合做因子分析;如果某个变量与其他变量的相关系数都很小,可以考虑将该变量筛除,然后进行因子分析。

(2)进行统计检验。统计检验主要用于判断原始变量数据是否适合做因子分析。常用的两种检验方法有 KMO 检验和巴特利特球形检验。在 KMO 检验中,若 KMO值大于 0.5,则可以进行因子分析;若大于 0.7,则比较适合;若大于 0.9,则非常适合。在巴特利特球形检验中,若计算得出的统计数量值较大,则适合做因子分析;若其值比较小,则不适合做因子分析。

(3)提取因子。在因子分析中,提取因子的方法比较多,在 SPSS 软件的运用中,主要使用主成分分析法。在提取因子的过程中,特征值和因子贡献率是必须运用到的。特征值是指某个变量在某个公共因子上负荷量的平方和。在因子分析过程中,先提取特征值较大的因子,然后提取特征值较小的因子。因子贡献率用来衡量公共因子对初始数据的解释力度,通常以百分比的形式出现。

(4)计算因子得分。确定公共因子后,通过旋转矩阵和因子得分矩阵,可以计算出各个公共因子的分数,并进行排序。最后,根据各个公共因子的贡献率,采用加权平均的方法,计算出总得分,并进行排序。

4.1.2、经营绩效评价的指标体系构建

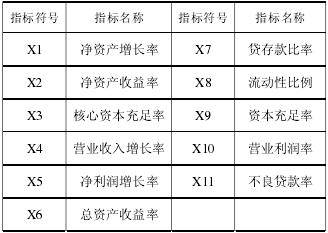

为了有效地对上市银行的经营绩效进行综合评价,从盈利能力、安全性、流动性和成长能力四个方面考虑,本文主要选取了 11 个财务指标,选取的指标如表11 所示:

表 11 上市银行绩效评估指标

在本文选取的指标中,并不是所有的指标都能直接用于因子分析,某些指标必须进行一定的处理后,才能用于计算分析。这 11 个指标中,有两个指标比较特殊。第一个指标是不良贷款率,不良贷款率越低,表明上市银行的不良贷款越少,经营的风险越小。因此它是逆向指标,越低越好。本文中采取倒数的方法进行处理。在表格数据中,11X 是不良贷款率,那么经过处理后,衡量不良贷款率的新指标为:

之所以乘以 1%,是因为上市银行的不良贷款率一般都低于 2.5%,取倒数后,和其他指标相比,数值特别大(超过 40)。新指标整体上乘以 1%,并不改变这个指标内的相互关系,有利于和其他指标数据保持一致性,对因子分析也不会造成影响。

第二个指标是贷存款比率。我国银监会规定贷存款比率不能超过 75%。2009年,除了 3 家银行的指标略超过监管标准外,其他银行都符合监管的标准。2011年和 2010 年,所有银行的贷存款比例都在监管范围之类。在安全范围内,贷存款比率越高,银行通过存贷差赚取利息差的能力越强,盈利能力也越强。因此,在本文的研究中,可以把贷存款比率视为正向指标计算。

4.1.3、上市银行的经营绩效评价

在本文的因子分析中,软件采用的是 SPSS 13.0 英文版,所有数据来源是2009—2011 年 16 家上市银行的年度报告。首先对 16 家上市银行 2011 年的经营绩效进行评价,各指标的具体数据见附录一。

运用 SPSS 软件的因子分析功能,可以得到如下结果。

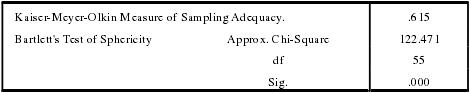

(1)KMO 和巴特利特球形检验分析

从表 12 中,可以看出:KMO 值大于 0.5,说明数据适合做因子分析;在巴特利特球形检验中,显着性水平为 0,远小于 0.05,排除了该矩阵是单位矩阵的假设,数据也适合做因子分析。因此,原始指标都通过了 KMO 和巴特利特球形检验,说明对其进行因子分是合适的。

表 12 KMO 和巴特利特球形检验

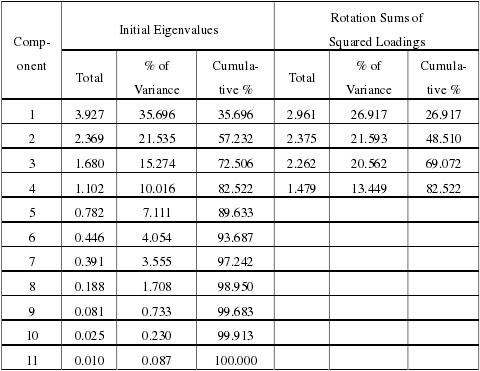

(2)累计方差贡献率分析

在因子分析的结果中,累计方差贡献率表用来确定公共因子的数量以及方差解释率,并以此确定公共因子的权重。累计方差贡献率越高,说明提取的公共因子对原始指标的解释力度越强,模型的可信度也越高。公共因子的初始方差及旋转后的方差贡献率如表 13 所示:

表 13 因子分析的累计方差贡献率

在表 13 中,通过选取特征值大于 1 的主成分因子,可以容易得到提取的四个公共因子。从表中可以得到,这 4 个公共因子的初始方差贡献率分别为 35.7%、21.5%、15.3% 和 10.0%,而累积方差贡献率为 82.5%。经过旋转计算后,其方差贡献率分别调整为 26.9%、 21.6%、 20.6%和 13.5%,累积方差贡献率仍为 82.5%,保持不变。旋转后模型的累积方差贡献率大于 80%,说明旋转后的公共因子是合适的,可以参与后续的因子分析。

(3)旋转成分矩阵分析

在本文的研究中,因子分析主要采用方差极大法(Varimax)进行旋转计算。

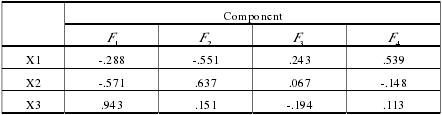

所得到旋转成分矩阵如表 13 所示。

表 14 旋转成分矩阵

从表14中可以看到,共有4个公共因子,将它们按顺序依次命名为1F 、2F 、3F和4F 。依照各指标系数的大小,先易后难的规则,对所有的原始指标进行分配。

首先,3X (核心资本充足率)和9X (资本充足率)在1F 上的载荷度较大,其值分别为0.943和0.926,说明1F 对这两个指标的解释度超过了0.9,其解释力比较强。而核心资本充和资本充足率通常用来衡量上市银行的安全性。因此,可将1F 视为衡量上市银行的安全性因子。

其次,6X (总资产收益率)、10X (营业利润率)和2X (净资产收益率)在2F 上的载荷度较大,其值分别是 0.920、0.794 和 0.637,平均值超过了 0.75,说明2F 对这个三个初始指标的解释度很强。而这三个指标通常用来衡量上市银行的盈利能力。因此,可以将2F 看作评价上市银行盈利能力的因子。

再次,4X (营业收入增长率)和5X (净利润增长率)在3F 上的载荷度也很高,其值分别为 0.977 和 0.858,平均值则超过 0.9,说明3F 对这个两个指标的解释度比较高。而这两个指标常用来评价上市银行的成长或发展能力。因此,可将3F视作衡量上市银行成长能力的因子。

最后,7X (贷存款比率)和8X (流动性比例)在4F 上的载荷度比较高,其值分别为 0.522 和 0.875,平均值接近 0.7,说明4F 对它们的解释度比较高。而这两个指标可以用来评价上市银行的流动性。因此,可将4F 看作评估上市银行的流动性因子。

通过 Varimax 方法的旋转,初始指标在公共因子的载荷度明显提高,极大地方便了公共因子的提取和计算。通过结合初始指标的详细分析,4 个公共因子的所代表的经济意义也比较明确了。

(4)公共因子的分值

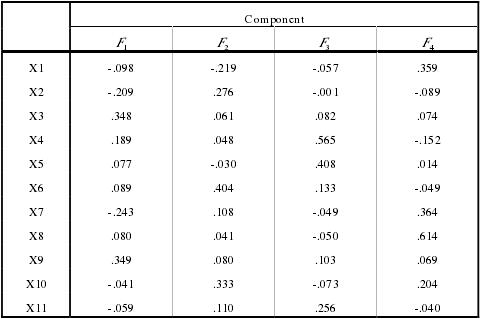

在 SPSS 的运算中,因子得分矩阵(亦可理解为原始指标与公共因子的数量关系矩阵)如表 15 所示。

表 15 因子得分矩阵

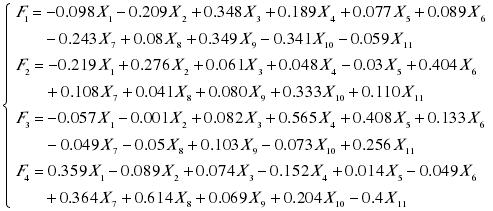

通过因子得分矩阵,将其系数与11个指标对应相乘后求和,可以比较容易地计算于4个公共因子的表达式。其具体表达式为:

1F 、2F 、3F 和4F 分别可视为衡量上市银行的安全性因子、盈利能力因子、成长能力因子和流动性因子。值得注意的是, ( 1,2, ,11)iX i =L并不是附录一中的初始指标,而是 SPSS 软件经过标准化处理后的数据值。将标准化后的iX 代入表达式中,借助 SPSS 或 Excel,能容易地计算出各公共因子的分值。

上市银行经营绩效的总得分为等于 4 个公共因子与其对应的旋转后方差贡献率相乘的值,然后求和就算得出。

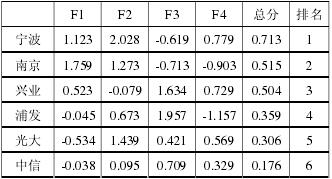

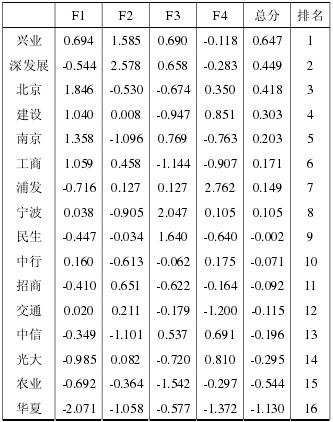

从总得分来看,各个银行之间的表现不一,差距非常明显。其中,8 家银行的得分为正,8 家银行的得分为负。排名前三的分别是宁波银行、南京银行和中信银行。国有银行中,只有建设银行排名第四。排名靠后的三家银行则分别是华夏银行、光大银行和农业银行。

具体到公共因子得分,各银行之间都不一样,表现出明显的差异性和层次性。

首先,在1F 指标(安全性因子)上,南京银行和宁波银行分居前 2 名,得分为 2.257 和 1.918,且明显领先其他银行。这说明这两家银行在运营中注重防范风险,其不良贷款率都比较低,而资本充足率都比较高。在安全性因子方面,得分较低的是光大银行和兴业银行,这与其核心资本充足率明显偏低有关,需引起银行管理层的注意,并采取相应措施提高核心资本充足率。

其次,在2F 指标(盈利能力因子)上,建行、工行、兴业和招行排名前 4,得分依次为 1.198、1.139、0.949 和 0.916,反映了这四家银行运用资本创造利润的能力较强。从经营绩效的总分看,它们却分别是第 4、7、8 和 10 名,说明盈利能力只是综合得分的一方面,不一定盈利能力强,经营绩效就一定占优势。排名靠后的银行则分别是华夏银行、北京银行和深发展,说明这三家银行的盈利能力相对较弱。

再次,在3F 指标(成长能力因子)上、排名前 3 名的是民生银行、南京银行和兴业银行,得分为 1.996、0.956 和 0.663。其中,民生银行的优势比较明显。这说明 3 家银行的发展速度和扩张步伐比较快。在成长能力方面,排名靠前的均是股份制银行和城商行,而排名靠后的全部是 5 家国有银行,这与上市银行的发展现状比较吻合。所以,作为不同类别的银行,必须找准自身的定位,才能在激烈的竞争中占有一席之地。

最后,在4F 指标(流动性因子)上、得分较高的是深发展、中信和建行,分别为 1.892、1.773 和 0.767,深发展和中信的优势非常明显。这说明 3 家银行的资产流动状况较好,有比较多的流动资本。而排名靠后则是北京银行、工行和农行,资本的流动性较弱。

(5)2009-2010 年度分析

运用同样的方法,对 16 家上市银行 2010 年度及 2009 年度的经营绩效进行比效分析,其原始指标数据见附录二和附录三。SPSS 软件中的计算过程与 2011 年度相比,并没有变化,只是数据发生了改变。为了进行更直观的对比,笔者直接将最终的公共因子得分和总分计算出来,详细结果见表 17(2010 年)和表 18(2009 年)。

表 17 上市银行公共因子得分及总分(2010)

表 17 和表 18 中,可以看出,16 家银行在这三年的排名都发生了较大的变化。以招商银行为例,它在 2009 年是第 11 名,2010 年上升到第 9 名,2011年则排名第 7,呈现稳步上升的态势。而北京银行在 2009-2011 年中,则分居第 3名、第 11 名和第 13 名,呈现出快速下滑的趋势。

这一方面反映了激烈的行业竞争态势,另一方面说明在行业整体高速增长的同时,上市银行需要制定出合适的战略并严格执行的重要性。2012 年 8 月 3 日,《2012 中国商业银行竞争力报告》指出:宁波银行荣获“2011 年度最佳城市商业银行”和“资产规模在 1000 亿以上城市商业银行综合排名第一”两项殊荣38。在本文的研究中,宁波银行的经营绩效连续两年位居 16 家上市银行的第 1 名,这一研究结果和研究报告的结论还是比较切合的。