社会审计论文第四篇:新审计报告准则对社会审计费用的影响研究

摘要:作为审计行业近三十年来影响最为广泛且深远的改革, 新审计报告准则受到了高度关注, 其经济影响值得研究。本文基于共享审计师溢出效应的视角, 利用2015-2016年沪深两市A股上市公司为研究样本, 通过构建DID模型实证检验执行新审计报告准则后, 与A+H股上市公司共享审计师是否会对未执行新审计报告准则A股上市公司的审计收费产生溢出效应, 为实施新审计报告准则的经济后果提供了经验证据, 丰富了资本市场审计定价领域的研究。

关键词:审计报告; 准则改革; 审计收费; 共享审计师; 溢出效应;

审计报告作为审计师与投资者沟通的主要媒介, 对于报表使用者识别财务信息质量和理解财务报告信息具有十分重要的作用。但长期以来, 标准审计报告因其固有的信息披露限制无法展示审计工作过程, 导致信息使用者难以评判审计质量以及审计工作的价值。为改变这一局面, 自2013年起全球各主要审计准则制定机构相继开展审计报告准则改革。改革对投资者和审计师造成怎样的影响, 引起了理论界与实务界的广泛关注。不少学者从审计报告改革对投资者决策以及审计质量的角度展开了研究, 但由于样本与方法差异等原因, 上述问题的结论尚存争议。基于我国分步骤实施新审计报告准则的特征研究发现, 如果与执行新审计报告准则的公司共享审计师, 则未执行新审计报告准则公司的审计质量会显著提升。那么, 如果与执行新审计报告准则的上市公司共享审计师, 未执行新审计报告准则上市公司的审计收费是否也会随之提高?对此, 本文以A+H股上市公司财务报表审计首次执行新审计报告准则为外生冲击, 通过构建双重差分 (DID) 模型实证检验了审计报告准则改革对审计收费产生的溢出效应。

一、制度背景与理论分析

(一) 制度背景

2008年全球金融危机发生后, 提高审计报告信息含量和决策有用性的呼声日渐强烈。为回应监管机构与投资者的关切, 2013年6月, 英国财务报告委员会 (FRC) 发布新修订的审计准则, 率先进行审计报告改革;次年4月, 欧盟委员会 (EU) 批准了“对公众利益实体法定审计特别要求的建议” (含审计报告改革) ;2015年1月, 国际审计与鉴证准则理事会 (IAASB) 发布了修订的《国际审计准则第700号——对财务报表形成审计意见和出具审计报告》等5项审计准则以及新制定的《国际审计准则第701号——在独立审计师报告中沟通关键审计事项》 (ISA 701) , 标志着审计报告制度进入了一个全新的阶段;2017年5月, 美国公众公司会计监督委员会 (PCAOB) 正式批准于2013年8月发布《审计师针对财务报表审计发表无保留意见的审计报告》准则, 新审计报告准则在美国开始实施。

中国注册会计师审计准则自2006年起实现了与国际准则的趋同。随着我国资本市场的日益壮大, 监管机构和投资者对审计师的执业质量提出了更高要求, 期望审计师出具的审计报告更具信息含量和决策相关性, 以降低资本市场的不确定性和信息不对称带来的风险。为顺应资本市场发展的新要求, 我国财政部于2016年12月正式发布《中国注册会计师审计准则第1504号——在审计报告中沟通关键审计事项》等12项准则, 并要求自2017年起开始在A+H股市场实施, 到2018年扩至整个A股市场。

(二) 理论分析

信息差理论认为, 传统的标准审计报告模式会导致投资者与审计师之间存在信息差距。一方面, 审计师在对财务报表进行审计时会通过审计程序获取报表背后的审计证据, 因此具有天然的信息优势;另一方面, 投资者进行决策时只能依靠固定模式的财务报表和审计意见, 对审计师是否执行了充分适当的审计程序以及审计过程中获取的信息无从知晓。因此, 标准审计报告模式实际上限制了审计师向投资者传递信息的渠道, 形成二者之间的信息差。而审计作为一种增信服务, 这种信息差势必会放大审计期望差, 进而引发公众对审计行业价值的质疑。2008年金融危机后社会各界对审计行业的口诛笔伐就是典型的例证, 审计报告准则改革也在此背景下拉开帷幕。

按照新审计报告准则的规定, 审计师需要根据被审计单位的具体情况确定关键审计事项并在审计报告中予以披露。这种“量身定制”的规定从报告设计上打破了标准报告模式下千篇一律的局面, 有利于提高报告透明度进而缩小信息差与沟通差。与此同时, 新审计报告准则要求审计师不仅需要披露关键审计事项的内容, 还要披露应对程序。这在一定程度上将审计师的审计行为暴露在社会公众面前, 从而加大了审计师可能面临的诉讼或惩戒风险。此时, 审计师很可能通过收取更高的审计费用以弥补风险成本。另外出于降低风险的目的, 新审计报告准则生效后, 审计师可能会调整既有的审计习惯或方式, 通过付出更多的审计努力以获取更加充分适当的审计证据支撑在审计报告中披露的信息, 更多的审计努力意味着审计成本的增加, 从而促使审计师提高审计收费。当新的审计习惯或方式形成时, 往往会产生“学习效应”, 即把新审计报告准则下的风险意识、审计习惯和方式运用到未执行新审计报告准则的被审计单位, 相应收取更高的审计费用。于是, 本文提出如下假设:如果与执行新审计报告准则的上市公司共享审计师, 则未执行新审计报告准则上市公司的审计收费将会提高。

二、研究设计与数据说明

(一) 样本选择与样本来源

根据我国财政部的要求, A+H股上市公司在2016年财务报表审计中开始执行新审计报告准则。因此, 本文选择2015年和2016年沪深两市A股上市公司为研究样本, 在剔除金融业、当年被ST、*ST以及存在缺失值的样本后, 得到5659组样本数据。为免除极端值对研究过程可能产生的干扰, 对所有连续变量在1%和99%水平上进行缩尾处理。所有数据均来源于CSMAR数据库。

(二) 模型构建与变量定义

为了验证所提出的假设, 本文以A+H股上市公司首次执行新审计报告准则为外生冲击, 以是否在2016年度财务报表审计中与A+H股上市公司共享审计师为区分标志设置实验组与对照组, 构建DID模型进行回归检验。模型如下:

AFee=α0+α1 Co_Audit×D_Year+α2Lev+α3Quick+α4ROA+α5Loss+α6Inv+α7Rec+α8Other+α9Size+α10Age+α11MB+α12Big4+α13Achange+α14Alag+α13Aopi+ΣInd+δ

其中:被解释变量为审计收费 (AFee) , 以当年财务报表审计费用取自然对数值衡量。解释变量为共享审计师 (Co_Audit) 与年度虚拟变量 (D_Year) 的交互项 (Co_Audit×D_Year) , 如果未执行新审计报告准则上市公司与执行新审计报告准则的A+H股上市公司共享审计师, 取值为1, 否则取值为0;如果会计年度为2016年, 则取值为1, 否则取值为0。参考已有的文献, 本文在模型中加入了如下控制变量:资产负债率 (Lev) 、速动比率 (Quick) 、资产报酬率 (ROA) 、当年是否亏损 (Loss) 、应收账款净额占比 (Rec) 、存货净额占比 (Inv) 、其他应收款净额占比 (Other) 、公司规模 (Size) 、公司年龄 (Age) 、市账比 (MB) 、是否为国际四大 (Big4) 、是否发生审计师变更 (Achange) 、审计时间 (Alag) 以及审计意见 (Aopi) 等。同时, 本文还在模型中对行业进行了控制。

三、实证结果与分析

(一) 描述性统计

表1列示了研究样本主要数据的描述性统计结果。如表1所示, AFee的最大值与最小值分别为17.5168和11.5129, 对应的审计收费分别为40500000元和100000元, 相差405倍, 说明我国A股市场审计收费差异较大;Co_Audit的平均值为0.0587, 说明研究样本中有5.87%的上市公司与A+H股上市公司共享审计师;Co_Audit×D_Year的平均值为0.0286, 说明新审计报告准则在A+H股市场生效后, 有2.86%的上市公司与A+H股上市公司共享审计师;Big4的平均值为0.0472, 说明研究样本中有4.72%的上市公司由“国际四大”审计;Achange的平均值为0.2451, 说明研究样本中有24.51%的上市公司发生审计师变更;Aopi的平均值为0.0366, 说明研究样本中有3.66%的上市公司被出具了非无保留审计意见。

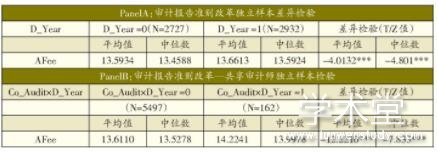

表2列示了独立样本检验结果。如PanelA所示, 为了检验审计报告准则改革前后审计收费是否发生了显著变化, 本文分别采用均值T检验和中位数Z检验 (非参数Wilcoxon秩和检验) 对样本差异进行检验 (下同) 。无论是均值T检验还是中位数Z检验, 结果都表明审计报告准则改革前后审计收费发生了显著变化;本文以审计报告准则改革和是否与A+H股上市公司共享审计师的交互项作为分组依据, 均值T检验和中位数Z检验的结果表明, 审计报告准则改革后与A+H股上市公司共享审计师的上市公司审计收费, 与审计报告准则改革前以及改革后未与A+H股上市公司共享审计师的上市公司之间存在显著差异。这初步表明新审计报告准则在A+H股市场生效后会产生溢出效应, 影响与A+H股上市公司共享审计师但未执行新审计报告准则市场的审计收费。

表1:描述性统计结果 下载原表

表2:独立样本检验结果 下载原表

注:***、**和*分别表示1%、5%和10%的检验水平上显著。下同。

(二) 多元回归分析

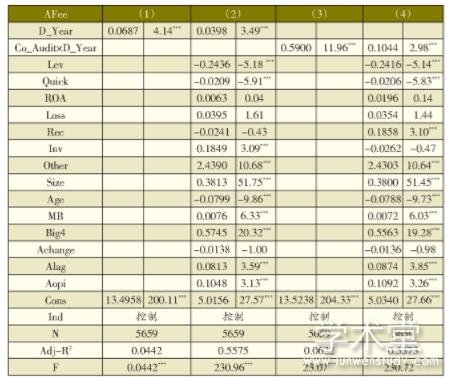

在上述研究的基础上, 本文利用DID模型对审计报告准则改革后与A+H股上市公司共享审计师如何影响审计收费进行了OLS回归分析。如表3列 (1) 和列 (2) 所示, 在不加入其他控制变量的情况下, 2016年我国A股市场审计收费比2015年显著提高;加入其他控制变量后, 这一结论仍然成立。同时, 本文对审计报告准则改革的溢出效应进行了研究。如表3列 (3) 和列 (4) 所示, 交互项Co_Audit×D_Year的系数为0.5900, 且在1%的水平上显著, 这表明如果与执行新审计报告准则的上市公司共享审计师, 则未执行新审计报告准则上市公司的审计收费将会提高, 本文的研究假设得到了验证;在考虑其他控制变量后, 交互项Co_Audit×D_Year的系数为0.1044, 仍然在1%的水平上显著, 回归结果进一步支持了本文的研究假设, 说明审计报告准则改革的确存在溢出效应。

(三) 稳健性检验

为了使研究结论稳健可靠, 本文进行了如下稳健性检验:首先, 考虑到审计收费可能受到被审计单位资产规模的影响, 用审计收费与公司规模的回归残差代替审计收费取自然对数进行检验;考虑到审计收费的变化可能受宏观经济波动的影响, 以年度通货膨胀率对审计收费调整后再进行回归。回归结果均支持本文的结论。

四、结论与启示

本文以新审计报告准则首次在A+H股市场生效为政策时点, 通过构建DID模型实证检验了执行新审计报告准则后与A+H股上市公司共享审计师是否会影响未执行新审计报告准则A股上市公司的审计收费。研究发现, 当与执行新审计报告准则的上市公司共享审计师时, 未执行新审计报告准则上市公司的审计收费将会提高。本文的研究结论为研究审计报告准则改革产生的经济后果提供了经验证据, 丰富了资本市场审计定价领域的研究。

表3:多元线性回归分析结果 下载原表

以上研究结论表明, 与执行新审计报告准则的上市公司共享审计师会对未执行新审计报告准则的上市公司产生溢出效应。同时, 由于新审计报告准则要求披露关键审计事项, 而关键审计事项的确定又高度依赖审计师的职业判断, 因此可以认为审计报告准则改革在一定程度上提升了审计师职业判断价值的相关性。

参考文献

[1]鄢翔, 张人方, 黄俊.关键事项审计报告准则的溢出效应研究[J].审计研究, 2018 (06) .

[2]International Auditing and Assurance Standards Board (IAASB) .Consultation paper:Enhancing the value of auditor reporting:Exploring options for change[EB/OL].http://www.ifac.org/sites/default/files/publications/exposure-drafts/CP_Auditor_Reporting-Final.df.2011-05-16.

[3]郭飞, 原盼盼, 周建伟, 郭慧敏.金融衍生品复杂性影响审计费用吗——来自我国上市银行的实证研究[J].会计研究, 2018 (07) .

[4]张天舒, 黄俊.金融危机下审计收费风险溢价的研究[J].会计研究, 2013 (05) .