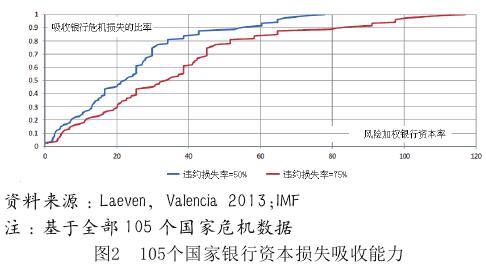

非 OECD 国家比 OECD 国家需要更多的资本,原因在于前者的不良率普遍较高。如果其他条件相同,一般更高的不良率需要更多资本。图 2 表明 15%-23% 的资本比率只能弥补一半的损失。该不对称说明在银行危机中,新兴市场和低收入国家银行损失较大。观察这些国家可以发现其宏观所受冲击更大,信贷更集中,制度因素造成更大的违约损失率。

与此结论相符的,对非 OECD 国家的资本要求相对更高。2010 年,OECD 国家资本充足率为 8%,非 OECD 为 10%.一些非 OECD 国家的最低资本充足率甚至达到 12%-15%,比OECD 国家几乎高了 50%.

即便如此,仍有一些因素需要考虑。首先,非 OECD 国家持有较少的风险证券,2008 年的金融危机中即是如此。因此,不良贷款损失能全面地代表整体损失量,对其所需资本的估计值相对较为保守。其次,非 OECD 国家的所有参数(违约损失率、拨备、转化率)具有更大的不确定性和异质性。第三,非 OECD 国家银行系统相对 GDP 比 OECD 较小,相应的不良贷款占 GDP 的比也较小。这意味着如果银行损失超过了其资本的吸收能力,对经济的影响也相对较小,清算工作也相对简单。比如,由于银行系统较小,如果非 OECD 国家银行资本充足率在 15%-23%,在 80% 的银行危机中,超过资本吸收能力的损失在 GDP 的 3% 以内。从金融稳定的角度,可以一定程度地抵消新兴市场宏观经济的高波动性。需注意两点 :一是新兴市场银行清算的财政成本趋于增加,因为多数国家信贷快速增长,使银行信贷对 GDP 的比重高于以前的估计。二是不应满足于此估算结果,因为在余下 20% 的银行危机中损失是巨大的。最后,即使对非 OECD 国家要求更高的资本充足率,其可以通过完善制度降低潜在的不良率从而满足资本充足率要求,因而,OECD 和非 OECD 国家理想的资本充足率水平可能比分析中显示的更接近。

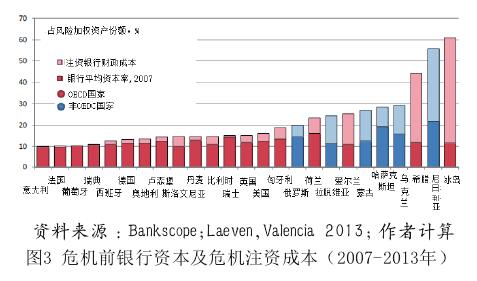

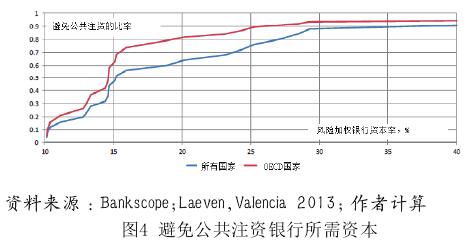

(二)避免公共注资所需资本

接下来研究避免接受公共注资银行需要持有多少资本。假设危机后银行的再资本化给银行提供得以存续的最小资本量。如该假设成立,再如果银行在危机前即拥有危机后所需注资量,如此,我们简单获得银行免于再注资所需的资本量。我们收集了 2007-2013 年发生过银行危机的国家在危机前银行资本率及危机后财政救助支出的数据,列于图 3.

结合图 3 数据,将危机前银行资本充足率与其可避免的注资情况列于图 4.与之前的研究一致,在 15%-17% 之前,为避免公共注资,银行所持资本的边际收益较大。基于不良率的差异,非 OECD 国家银行避免注资的能力较弱。

总之,我们认为发达国家,15%-23% 资本率足够。当然,这忽略了更高资本对成本的影响,下文将对此加以讨论。