3 企业价值评估市场法的应用现状

3.1 企业价值评估中市场法的应用环境分析

3.1.1 总体现状

众多调查显示在我国对企业价值评估的方法应用中成本法备受亲睐,其次是收益法,市场法用者少之又少。2003 年赵邦宏等对我国评估机构实务中使用评估方法的情况进行调查,对 200 多家评估机构进行了详细调查,调查结果显示,所有调查结果中成本法最受欢迎有九成人选择,收益法次之评估人员认为它可以作为辅助方式来检查成本法的结果。市场法被冷落,被评估人员抛弃不用,采用的相当的少,可以看出实务中最后一种方法运用太少。这种类似的调研相当多的,一篇论文中几位学者对中国股市上从2008 年到 2010 年的企业价值评估案例进行调查分析,岳公侠等人对我国上市公司并购重组中企业价值评估方法的选择情况进行了调查研究,从选择的样本分析中可以看出方法使用的情况。他们可谓是进行了详细的分析,首先对 08 年到 10 年上市公司并购重组企业价值评估方法使用情况进行分析并用表格统计,结果是从横向看成本法使用比例呈逐年下降趋势但比例很高,收益法起起落落不太稳定但比例较高,市场法从 08 年的 13%降到了 7%,由此可看出市场法的应用并不乐观。他们还对 08 年到 10 年上市公司并购重组最终评估方法使用情况进行统计,市场法仅占 2%,更加之少,在这少之又少的企业里面房地产中的存货价值评估运用市场法较多,其他的行业很少使用。从一系列的实际调查中可以看出虽然在国外市场法应用广泛但在国内可能由于中国资本市场较短的发展历史、存在很多关联交易导致市场法的前提条件不能得以满足。但笔者还是相信简便的方法总有一天会被运用。

3.1.2 市场法在评估企业价值中的可行性分析

虽然中国在评估企业价值中运用成本法和收益法比较多,但不可否认市场法确实有它的过人之处,市场法在企业价值的并购、重组、兼并等资本流动进行评估时可以说是最合理、最接近市场价值的方法。可以反映资产目前的市场情况,评估出来的结果更能反映真实的市场价格,市场法相对于其他方法来说的另一个优点在于易于被委托方和被评单位理解和接受。

我国不应用市场法评估企业价值可能因为资本市场这个大环境不允许,但随着我国资本市场的不断完善,上市公司数量的不断增多,资本流动活动的增多,企业价值评估的需求增加,进而其评估方法的使用也就受到各界的重视,因此对企业价值评估的研究显得越来越重要。然而我国金融市场与国际金融市场的更进一步完美的融合,使得市场法在企业价值评估中应用的越来越广泛。

虽然我国企业价值评估在运用市场法时还有一定的困难,但是已具备一定的基本条件,在企业价值评估中应用市场法还是很有发展前景的。

3.2 市场法在企业价值评估中应用的技术层面分析

3.2.1 市盈率模型应用状况

市盈率是指市场价值与净利润之比,用公式来表示就是【1】

市盈率是上市公司运用最广泛的财务指标,一般被认为是资本市场对企业获利能力预期的最好的财务指标。市盈率法基本思路是:首先,从股票市场上寻找可比企业,按照企业的不同收益口径(如净利润等)计算出相应的市盈率。然后,确定被评估企业的净利润。再者,通过指标比较将可比企业市盈率修正为被评估企业可以采用的市盈率。最后,将目标企业的净利润与调整后的市盈率相乘得到所求。

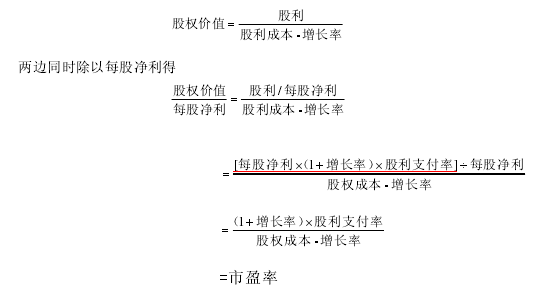

从上面的表达式来看市盈率好像是有两个驱动因素决定的,但凡事不能只看表面,要透过表象看本质,我们来做下变形看看到底市盈率的驱动因素是什么【2】

看到的本质是市盈率与股利支付率、增长率、股权成本有很大的关系,也就是说,在运用市盈率时如果同行业或者类似行业中有与目标企业的以上的几个要素相类似的企业,那么它就可以被考虑为可比企业。

前面也提到市盈率是运用最广泛的财务指标之一,那么它到底有什么样的优势呢?

首先操作上给评估师带来方便,所需数据易得到计算过程也不复杂;其次它是一个将股票价格与当前公司盈利状况联系在一起的一种直观的统计比率,而且确定市盈率时所使用的要素是企业价值的关键指标,易于被接受。最后它也是企业其他特征的代表,较具有代表性。当然,使用市盈率的时候也应谨慎,往往越简单易行的方法它的适用范围就越小条件就越苛刻,使用的时候注意若盈利为负的企业不适宜使用。还有此方法对股票市场依赖性强,一旦市场对股票市场的定价出现系统误差,比如高估了某行业的股票价值,那么使用该行业公司股票的平均市盈率将会导致估价中的错误。最后这种比率还可能外界市场经济环境的影响,环境波动会到值市盈率的决定要素跟着变动,从而引起市盈率的变动。该模型适合连续盈利并且风险与整个市场平均风险接近的企业。

3.2.2 价格/账面价值比率模型应用状况

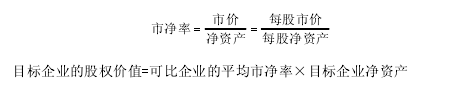

价格/账面价值比率又称作市净率,市净率模型的基本思路与市盈率基本相同,其数学表达式为:【3】

由上式可看出净资产的大小决定着股权的价值。将股权价值的定义式的分子分母同时除以股权账面价值就得到市净率,经过变形得知市净率由股东回收率、股利支付率、增长率和风险这几个关键性的要素决定。因此在选择可比企业时,此种比率又是主要标准时,看这几个因素是否相似,若相似则可列入可比企业的行列。使用市净率模型的原因很多,我们不一一叙述只提及比较关键的观点。第一,账面价值是账本上的历史数据,是比较容易被接受的价值,使用者可以将其作为和市场价值比较的依据。对于那些不赞同时间价值或者收益法所计算出的企业价值的需求者来说,账面价值是很适合的指标;第二,市净率作为一个企业间的比较标准,它的又一作用是可以用市净率在同一行业的不同企业之间进行比较,以此来得出价值是否存在很大的偏差;第三,企业净资产比净利润稳定的多,是多年形成的结果,并且净资产不像净利润那样易被操纵;最后,若果利润是负的企业,不用担心没有标准可比,只要运用这个比率就可以了。市净率适用于大部分资产和负债具有较强的流动性或者资产的比例较大以及净资产为正值的企业,比如证券、银行、保险等金融类行业当然其他还有很多。

虽说市净率是相当于市盈率升级版,但是它也有很多不足的地方,简单列举几点。

第一,因使用净资产,净资产是总资产减去总负债,所以很难反映有形资产较少的服务性企业和高科技企业的真实价值;第二,历史数据也就是账面价值会因会计政策的不同而不同,比如固定资产折旧的方法、存货计量方法这些的不同就有可能引起账面价值的不相同。同样不同行业、不同地区甚至不同国家间会计制度和准则不同时,采用市净率进行比较也就失去了意义;第三,多年亏损导致净资产为负的话,这样的企业市净率的使用也是毫无意义的。所以,一定要注意被评估企业与可比企业之间的基本差异,对差异要经过科学的分析,进而调整可比企业的可比性。

3.2.3 价格/收入比率模型应用状况

市销率是指价格与收入的比值,因此价格/收入比率模型也叫市销率模型,市销率模型认为企业做得好还是坏关键看它的收入,收入是衡量企业利润的前提条件和最直观的要素。它的企业价值评估模型是:

目标企业价值=可比企业的平均市销率×目标企业收入根据股利折现模型,两边同时乘以每股销售收入分之一,则可以得出市销率:【4】

从上式我们又可以本质地看到市盈率由销售净利率、股利支付率、增长率和股权成本四个因素决定,同样若在选择可比企业时,上面的四个因素相似的就可以考虑将其划为可比企业。市销率相对于市盈率和市净率来说,应用范围就广的多,因为它既不会像市盈率那样出现负数,也不会像市净率那样出现没有意义的时候,销售收入也难以操作,很少能够造假。虽说应用方便但应注意一个问题,销售收入选择方面,评估师为了简便往往会用主营业务收入来代替,这样会因过于简化而不能突出市销率模型的优点---对价格变化和战略变化的敏感性。

市销率模型的优点有,第一上文提到的不会出现负值或者没有意义,即使亏损或者资不抵债也可以使用,完全不受影响;第二相对于市净率来说,不会受会计制度和准则的影响而影响,采用市销率时,折旧方法的不同不会影响企业的比较;第三销售收入的变化更能反映企业的价格政策和战略改变。

市销率模型优点很多,也可以说是前两种模型的升级版,但是没有绝对的完美,俗话说物极必反,市销率中的销售收入不像利润、资产那样易变动,太稳定了,当成本出现变化时反应不灵敏,但是对于企业来说经营成本和利润还是很重要的,毕竟企业是因盈利而存在的;再者对于销售成本率高的企业来说,市销率就不是那么适用了。

总结过了市销率的优缺点后,我们可以很清楚地得出市销率模型对什么样的企业比较适用。首先对于刚刚起步的净现金流量和利润为负的成长型企业较为合适,如网站企业;再者适用于企业销售成本率低的服务类行业或销售成本趋同的传统行业,如消费品制造业企业、零售行业企业、互联网、通讯设备、公共交通等等。

三种模型各有千秋,各有各使用的范围,评估师在使用的时候一定要注意,千万避免在不进行详细分析的情况下误用滥用。三种模型可以结合使用灵活运用。当然除了这三种常用的模型外还有很多,比如价格/顾客数目模型、价格/产品生产数目模型、公司价值/息、税、折旧、摊销前盈余模型(EV/EBITDA)等等,它们也都有各自的适用范围。