一、引言

20 世纪 90 年代以来 , 随着经济虚拟化与金融全球化的发展,金融市场对宏观经济波动的影响日益显着。 由于金融市场中信息不对称的存在,经济中出现的微小的、暂时性的外部冲击,例如技术进步、利率变动或者通货膨胀率的变化等等,都会通过金融市场的传导而被不断加强和持续放大,最终导致实体经济出现剧烈波动。 Bernanke,Gertler 和 Gilchrist(1996)以因信息不对称而产生的代理成本为切入点,将金融摩擦引入经济周期波动的一般分析框架,提出了着名的金融加速器(Financial Accelerator)理论。该理论有力地解释了宏观经济运行中的“小冲击,大波动”问题。

当经济中出现一次性的负向外部冲击引起企业资产净值下降时,企业的外部融资溢价随之上升,导致其可以从金融机构获得的贷款减少甚至无法获得贷款,由于缺乏可替代的资金来源,企业不得不缩减投资,而投资减少会引起资产价格下降,资产价格下降又进一步促使企业资产净值下降。 这种相互加强的机制不断循环,最终导致投资和产出的大幅缩减,造成整个经济的紧缩效果。

自 Bernanke 等人提出金融加速器理论以来, 国内外学者围绕金融加速器效应进行了大量的研究, 在绝大部分的研究结果中,都证实了金融加速器机制的存在性(Balke,2000;Ichiro,2002;崔光灿,2006;赵振全等,2007;王立勇等,2012)。 但这些研究多为宏观层面的存在性或非对称性检验,缺乏对微观层面金融加速器传导机理的研究。 因此,本文利用 2003-2012 年我国 A 股 836 家上市公司的财务数据,运用动态面板数据模型,实证检验企业资产负债状况对企业投资规模的影响,从而分析我国企业微观层面金融加速器传导机制。

二、文献综述

Bernanke 和 Gertler(1989)首先提出信贷市场不完美可能会对经济波动产生放大作用。 他们认为由于信息不对称的存在,信贷市场摩擦引起借贷双方代理成本发生变化, 从而影响企业投资,最终放大经济波动。 在此基础上,Bernanke,Gertler 和 Gilchrist(1996)正式提出了“金融加速器”的概念,他们用“金融加速器”来表示信贷市场放大初始冲击的机制,从而揭示出信贷市场在“小冲击,大波动”现象中的重要作用。 他们认为,由于状态验证成本(CSV)的存在 ,企业外部融资的成本通常高于内部融资的成本 ,并将外部融资成本高于内部融资成本的部分定义为“外部融资溢价”(External Financial Premium)。 而金融加速器作用机制的关键就在于,在信贷市场存在信息不对称的条件下,企业外部融资溢价与企业资产净值负相关。这里的资产净值是指企业流动资产与可抵押物品的价值之和,代表了企业的资产负债状况。 Bernanke,Gertler 和 Gilchrist(1998)直接将信贷市场摩擦和企业净值引入动态新凯恩斯模型的分析框架,设计了一个包含金融加速器的动态宏观经济学模型,并通过该模型定量分析了金融加速器在经济周期中的作用,从而使金融加速器理论逐渐趋于完善。

自金融加速器理论提出以后,国内外学者围绕金融加速器进行了大量的研究,这些研究主要从以下三个方面展开:

第一, 检验金融加速器的存在性, 并用其解释经济波动。Ichiro(2002)运用日本的数据对带有金融加速器的 DSGE 模型进行模拟,结果显示,金融加速器机制能有效地解释日本企业投资的巨大波动。崔光灿(2006)在 BGG 模型的基础上,结合中国的情况, 构建了一个包含金融加速器的两部门动态宏观经济学模型,数值模拟结果表明,以房地产价格为代表的资产价格波动会对中国宏观经济波动造成影响,并且这种影响可以通过金融加速器机制得到解释。 赵振全、于震和刘淼(2007)运用 TVAR 模型对中国信贷市场与宏观经济波动的关联性进行了检验,非线性脉冲响应函数的检验结果表明,中国宏观经济运行中存在显着的金融加速器效应,运用金融加速器理论有助于合理解释中国宏观经济波动的轨迹特征。

第二,对金融加速器的非对称性特征进行验证与解释。 Ver-meulen(2002)考察了 1983-1997 年 间德国 、法国 、意 大利和西班牙的投资情况,实证研究发现,经济衰退期的金融加速器效应更加明显, 且对于小公司投资的影响要明显大于大公司。 Gertler,Gilchrist 和 Natalucci(2003)构建了一个小型开放经济模型 ,运 用韩国在 1997 年亚洲金融危机期间的数据进行模拟, 模拟结果表明,相较于浮动汇率而言,固定汇率对金融危机的加剧效应更加明显。吴建环和席莹(2007)实证检验了货币政策对高科技企业存在的金融加速器效应,并且发现货币政策对不同规模的高科技企业的影响存在不对称现象,高科技小企业投资和净值受到的影响明显高于高科技大企业。 袁申国、陈平和刘兰凤(2011)对 1997-2008 年中国宏观经济波动特征进行分析, 比较不同汇率制度下金融加速器效应的差异,验证了在中国相对浮动汇率而言,固定汇率会加大经济波动。 由此可见,金融加速器效应的非对称性特征主要体现在三个方面:一是与经济繁荣时期相比,经济衰退时期的金融加速器效应更明显;二是与大企业相比,小企业的金融加速器效应更显着;三是与浮动汇率制度相比,固定汇率制度下的金融加速器效应更明显。

第三,研究金融加速器效应在不同市场、行业中的应用。Aoki和 Proudman(2004)利用 BGG 模型分析了房地产市场对货币政策传导的影响,实证结果显示,货币政策冲击对消费和住房投资的影响经过金融加速器传导机制而被显着放大。黄静(2010)实证检验了我国房地产价格、信贷和房地产投资之间的关系,发现我国存在以房地产价格为传导途径的金融加速器效应。 Nadeau 和Wasmer(2010)研究了美国劳动力市场中的金融加速器效应 ,结果表明市场摩擦的存在使劳动力雇佣成本上升,劳动力需求和工资会受到金融加速器的显着影响。袁申国和刘兰凤(2009)对行业层面的金融加速器效应差异进行分析,SUR 估计结果显示,制造业 30 个子类行业中有 15 个行业表现出明显的金融加速器效应,效应大小各不相同,其中效应最大的是金属制品业。

纵观国内外对金融加速器研究的文献可以发现,已有研究多为在宏观层面的存在性检验,也有不少对不同时期、企业规模和汇率制度下的非对称性进行研究,还有少量对不同行业、不同区域信贷市场金融加速器效应差异性的实证研究,但是鲜有微观层面的传导机制的研究。而企业在金融加速器放大外生冲击的过程中扮演着关键角色, 企业资产负债状况如何影响企业投资行为,正是整个金融加速器机制得以运行的微观基础。因此本文利用我国上市公司数据, 实证分析在外生冲击影响企业投资的过程中,企业资产负债状况对企业投资的作用,从而对我国企业微观层面的金融加速器传导机制进行检验。

三、实证检验

1.样本选取

本文选取我国沪、 深两市 2003-2012 年 A 股非金融类上市公司的财务数据作为样本进行实证研究。 为保证数据的有效性,对以下几类样本进行了剔除处理: 金融、 保险业上市公司;2003年以后上市的公司;在 A、B 股同时上市的公司;在研究期间处于*ST、ST 和 PT 状态的上市公司。 此外,剔除了存在数据缺失及极端异常数据的样本。 经过处理最终得到 10 年内 836 家上市公司共计 8360 个有效样本,该样本为平衡面板数据。

本文使用的上市公司财务数据均来自于国泰安服务中心CSMAR 数据库中的《中国上市公司财务报表数据库》和《中国上市公司财务指标分析表数据库》。

2.模型设定

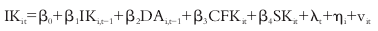

金融加速器的形成机制表明,在信息不对称条件下,较差的企业资产负债状况会导致较高的外部融资溢价,进而对企业投资产生持续影响。本文通过实证分析企业投资与企业资产负债状况的关系来验证企业层面的金融加速器效应,因此首先需要设定合适的投资模型。 本文借鉴 Klaus Gugler 和 Evgeni Peev(2009)的作法,将结合了现金流和销售收入的投资加速器现金流模型作为研究的基本模型。为了检验企业资产负债状况如何影响企业投资行为, 本文将能够反映企业资产负债状况的指标引入基本模型当中,参照童盼、陆正飞(2005)选用滞后一期的资产负债率来反映企业的资产负债状况。 设定模型如下:

其中,IKit是投资资本存量比,表示当期投资。 投资 I 用现金流量表中,购建固定资产、无形资产和其他长期资产支付的现金,投资支付的现金, 取得子公司及其他营业单位支付的现金净额,这三个指标的和表示。 资本存量 K 用期初总资产表示。 本文使用投资与资本存量的相对数表示投资规模,是为了消除由于不同企业规模对投资行为的影响。考虑到企业投资行为是一个动态调整的过程, 所以模型中引入了投资的滞后项 IKi,t-1, 参考袁申国(2010)的作法将滞后期选择为一期。

资产负债率的一期滞后 DAi,t-1是模型中的核心变量,相对于当期的资产负债率而言,滞后一期的资产负债率对企业投资的影响更为显着。 CFKit是现金流资本存量比,现金流 CF 采用经营活动产生的现金流量净额。SKit是销售收入资本存量比,销售收入 S采用营业收入指标。

实证估计中,本文主要关注的是企业资产负债率 DAi,t-1的估计系数 β2, 系数 β2反映了投资资本存量比对滞后一期的资产负债率变化的敏感程度。 如果 β2显着为负,则说明企业资产负债状况对企业投资具有显着的负向影响,存在企业层面的金融加速器效应。 此外,系数 β3反映了企业进行投资时,对其内部现金流的依赖程度, 该系数越大意味着企业投资越依赖于企业的内部资金。

3.模型检验与结果分析

由于模型中包含被解释变量 IKit的滞后项,是一个动态面板数据模型,因此无法使用常用的最小二乘估计和固定效应模型估计。 本文采用 Arellano 和 Bond(1991)提出的 GMM 一阶差分动态面板估计方法(简称 A-B 估计)对模型进行估计。 为了保证实证结果的准确性,减轻内生性问题,将资产负债率 DAi,t-1设定为内生变量,将现金流比率 CFKit和销售收入比率 SKit设定为前定变量。

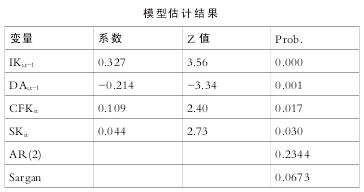

本文利用 Stata 12.0 软件, 采用一阶差分 GMM 估计方法对模型进行估计,结果报告在表中。二阶序列相关性检验 AR(2)的 p值为 0.2344>大于 0.05,说明在 5%的显着性水平上无法拒绝原假设,所以扰动项的差分不存在二阶自相关,可以使用差分 GMM估计。 Sargan 过度识别检验的 p 值=0.0673>0.05,因此在 5%的显着性水平下,工具变量的选取是有效的。

从表中的估计结果可以看出, 投资的滞后项 IKi,t-1的估计系数在 1%水平上显着为正, 这说明企业投资很有可能不是一次性完成的,而是分多期完成的,因此企业前期投资会对后期投资产生重要的影响。 资产负债率 DAi,t-1的估计系数为-0.214,系数为负并且在 1%水平上显着, 充分说明我国企业的资产负债状况确实会对投资产生影响,并且影响十分显着。 这一结果从企业层面进一步证实了我国经济确实存在明显的金融加速器。现金流比率CFKit的系数在 5%显着水平内为正,企业投资与内部现金流的这种正相关性说明, 企业内部融资成本和外部融资成本存在差异,由于内部融资的成本较低,企业往往更倾向于使用内部资金。 销售收入比率 SKit也与企业投资显着正相关,这说明拥有越高主营业务收入的企业,越有动力进行固定资产投资扩大生产规模。

四、结论

本文从企业微观层面分析金融加速器效应的传导机制,通过对 2003-2012 年我国 A 股 836 家上市公司财务数据的实证研究表明,企业资产负债率对企业投资具有显着的负向影响,较差的资产负债状况会提高企业的外部融资成本,导致较高的外部融资溢价,限制企业获得贷款融资的能力,进而对企业投资产生持续影响。 特别是在以银行为主的间接融资模式占主导地位的环境下,我国进行宏观经济调控时更要避免外部冲击通过金融加速器对经济波动产生的剧烈影响。

要从根本上避免金融加速器效应产生的消极影响,还要从金融加速器的传导机制,以及引起金融加速器效应的金融环境这两方面入手。 一方面,在全国范围内建立信用评价体系和信用担保体系,减少借贷双方之间的信息不对称,从而有效降低企业外部融资的融资成本;另一方面,加快金融市场的培育和发展,尽快降低经济对信贷市场的依赖性。

参考文献:

[1]Bernanke,B.S.,Gertler,M.Agency Costs,Net Worthand Business Fluctuations [J]. American Economic Re-view, 1989,79:14-31.

[2]Bernanke, B. S., Gertler, M., Gilchrist, S., TheFinancial Accelerator and the Flight to Quality [J].The Review of Economics and Statistics, 1996,78:1-15.

[3]Bernanke, B. S., Gertler, M., Gilchrist, S., TheFinancial Accelerator in a Quantitative Business CycleFramework. NBER Working Paper, 1998,21:1341-1393