摘 要: 在我国经济高速发展的过程中,股票市场作为资本市场的重要组成部分,是其中发展最快并且影响范围最广的领域,越来越多的人将股票投资作为投资理财的主要手段,但我国股市以个体投资者居多,投机心理大于投资心理,所产生的非理性行为极易对股市稳定性造成冲击。

关键词 : 股票市场;个体投资者;非理性行为;有效流动性;

一、引言

股票市场作为投资领域的选择之一,经过30年的发展,早已在我国金融领域中扮演了重要角色。与国外证券市场相比,我国股票市场还处于建设时期,但这30年来所取得的成就也大大带动了我国经济的发展。然而很多学者的研究表明,我国的股票市场存在异常现象,尤其是投资者的行为对股市波动性的影响不可小觑[1]。

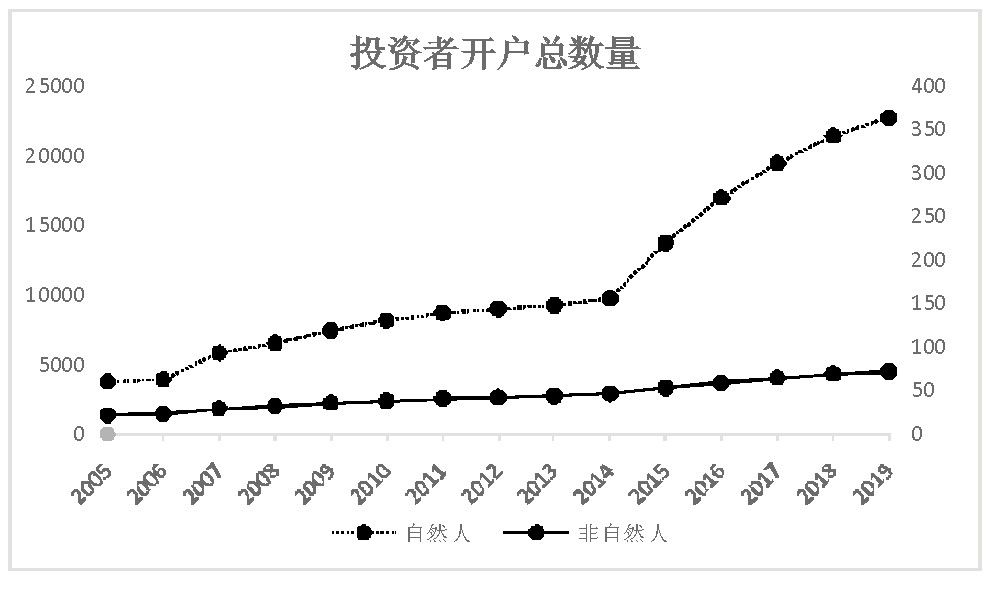

图1 2005—2019年年末沪市自然人投资者与非自然人投资者开户数量

数据来源:上海证券交易所统计年鉴。

目前,我国股票市场的主要参与者是政府投资者、机构投资者以及个体投资者。自中国股市1990年12月成立以来,股价指数不断上升,股市投资者的人数也在持续上涨,越来越多的人将股票投资作为投资理财的主要手段[2]。图1列示了近15年以来我国上交所每年年末的投资者开户数量,截至2019年底,沪市投资者累计开户总数达到22 772.6万户,全国股市期末投资者数量已经达到15 975.2万户,相较于2018年增加了9.04%,其中自然人投资者占比99.76%。从数据上可见个体投资者在数量上占比非常大,是股市交易者的主要构成部分。

二、个体投资者非理性行为特征

(一)认知偏差

1. 噪音交易。

在股票投资市场中,能够长期稳定盈利的通常是理性投资者,但这部分人只占据股市极小的一部分,大部分人都被称之为“噪音交易者”。所谓“噪音交易者”是指在市场中无法获得内部消息产生的认知偏差,把噪音当作市场信息进行交易的投资者,通常是指个体投资者,这主要源于他们之间存在严重的信息不对称以及投资者的风险偏好不同。噪声交易则是投资者之间反复进行股票交易来获得变现能力的过程,是提高股市流动性的必要手段,但过量的噪声交易又会阻碍信息的披露,限制市场有效性[3]。

2. 羊群效应。

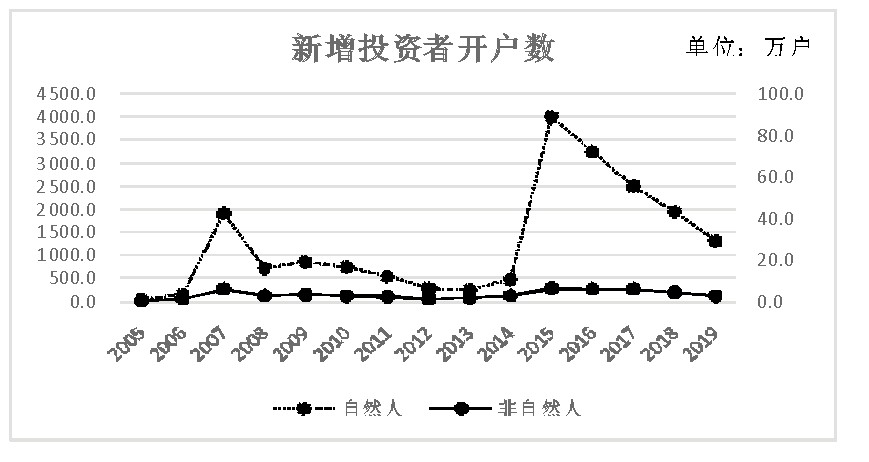

个体投资者由于专业知识的匮乏,在股市中处于信息的劣势地位,因此具有较强的“政策依赖性”和“市场从众性”,形成我们常说的“羊群行为”,从而做出非理性投资决策[4]。当股市发生重大波动时,个体投资者的羊群效应就会非常明显,例如从图2可以看到在2007年和2015年时,股市进入牛市,指数上涨明显,相应的个体投资者开户数也发生明显的激增,在2007年达到1 909.5万户,在2015年更是达到了4 007.5万户的新增开户数,而机构投资者的新增开户数还是保持平稳增长的趋势。这就是个体投资者区别于机构投资者的从众心理,在牛市形成全民炒股,而在熊市时又会出现?大批退市的现象。

图2 2005—2019年年末沪市新增投资者开户数

数据来源:上海证券交易所。

(二)行为偏差

1. 处置效应(出赢保亏)。

研究证实,投资者在受到某一程度的损失时获得的伤害感远大于在获得同等程度的收益时获得的幸福感,基于这一理论可以解释个体投资者在股市中的另一种常见的非理性行为—“处置效应”[5]。在股市投资交易过程中,当市场行情上涨时,投资者往往厌恶风险,他们就会将正在盈利的股票卖掉以避免股价降低后产生的后悔感。而当市场行情下跌时,投资者往往具有风险偏好性,他们会长期持有或者延迟出售处于亏损状态的股票来拒绝接受亏本交易。

2. 正反馈交易策略(追涨杀跌)。

个体投资者在投资过程中的认知偏差与心理变化对其投资行为有一定的影响,所导致的资产定价偏差又会反过来影响交易者的认知与判断,从而形成反馈机制,利用反馈机制来进行投资交易就是正反馈交易策略,也就是我们通常所说的“追涨杀跌”[6]。这样形成的正反馈交易策略是以市场发展的历史数据作为投资者未来决策的依据,在他们有限理性的思维下基于对市场的心理预期做出的投资决策,通常也是引起股市暴涨暴跌性波动的重要因素。

(三)心理偏差

1. 过度自信。

过度自信是指投资者对自己的消息来源和操作的正确率过度信赖,或者过高地评估自己的投资决策能力,反而忽略实际分析数据。市场上很多个体投资者大多是根据当下发布的一些政策或者关注微博大V的推荐下进行操作,甚至热衷于买亏损股、绩差股,期待能够获得更高的盈利率。投资者在这种过度自信的心理偏差中形成的投资决策实际上更像是一种随机决策。

2. 过度反应。

过度反应是指投资者在面对不确定情况时,通常会过度关注当下的信息而忽略历史信息,从而做出错误的投资决策,引起股价的过度涨跌[7]。例如2007年,由于受到全球信贷紧缩的影响,我国股市急剧下跌,无数个体投资者遭受重创,一时间股市充满恐慌情绪,个体投资者纷纷抛售股票以避市。到2018年,投资者由于在经历损失后变得过于小心和不自信,即使股市不断传出利好的调控消息,也无法完全调整他们的锚定损失。而我国个体投资者缺乏专业素养,普遍具有“政策依赖性”[8],在我国这种政策导向的股票市场中,过度反应的效应会被加倍放大,导致投资者产生非理性的投资理念与行为。

三、个体投资者非理性行为对股市的影响

(一)股市波动幅度大

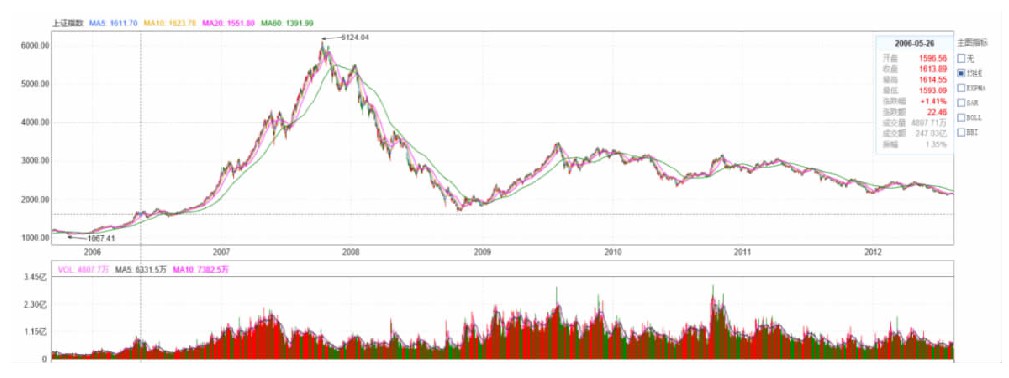

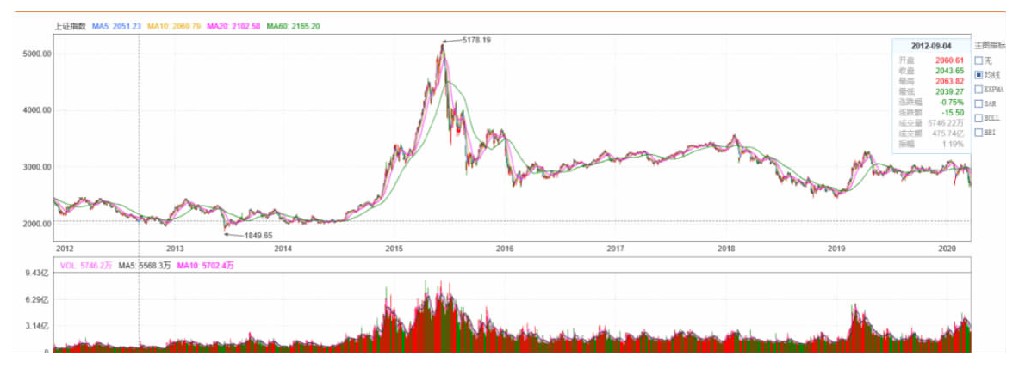

相较于国外证券市场,我国股票市场波动幅度较大,这也是引起我国股市的泡沫经济和暴涨暴跌现象的原因之一。纵观我国股市发展的30年,第一次发生暴涨暴跌情况是在2007—2008年间,上证指数最大波动幅度是从最低点的2 723.06点直线飙升至6 124.04点,这一高点至今尚未突破,在此期间股市开户数以及股指也有了大幅提升。另一次大规模的股市暴涨暴跌发生在2015年,从2014—2015年中国股票市场发生了一场前所未有的牛熊市转换,上证指数从2014年11月开始暴涨,至2015年6月达到5 178点的顶峰值;2015年下半年杠杆资金的清仓撤离导致上证指数又在几周之内暴跌35%,迅速探底2 850点,这些数据也正是我国个体投资者的羊群行为的写照。

图3 2006—2012年上证指数变动图

数据来源:东方财富网截图。

图4 2012—2019年上证指数变动图

数据来源:东方财富网截图。

这两轮股灾的发生使得中国经历了两次大规模的暴涨暴跌,也导致股市泡沫经济的形成。对于一个成熟的股票市场,适度的市场波动性是正常的且有利于市场的发展,但是像我国股市这两次发生的暴涨暴跌现象已经远远超过正式股市波动范围,即便在世界范围内也极为少见,然而对于中国来说却似乎已经是一种常态性发展的趋势,由此可见中国股票市场是一种病态市场[9]。

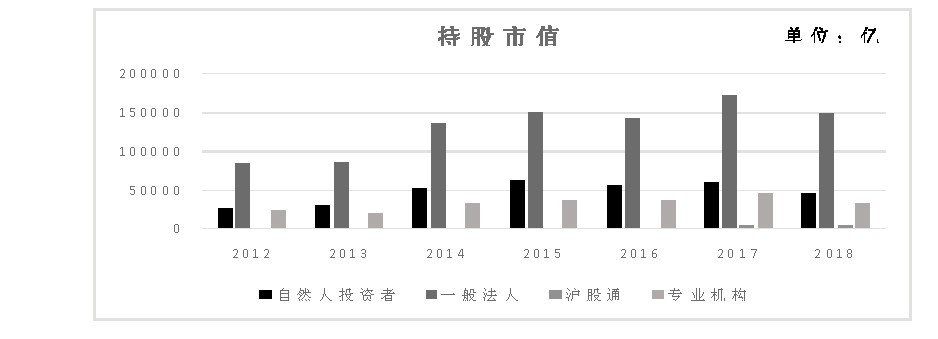

(二)持股比例不稳定

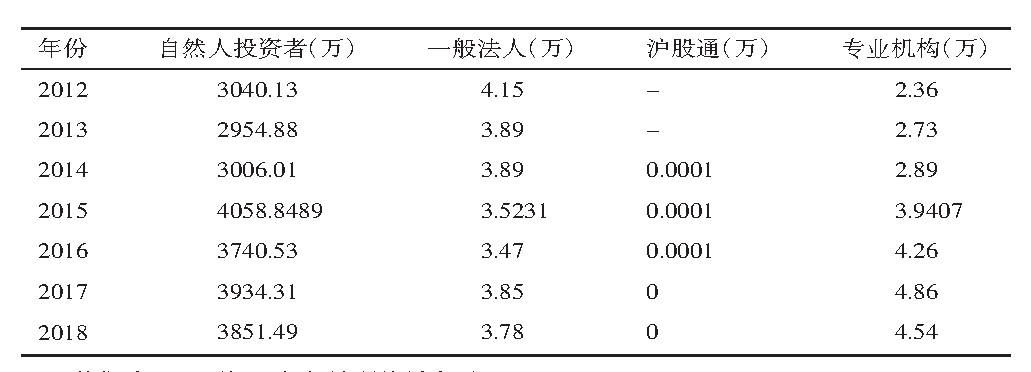

在中国股市中,个体投资者数量众多,自然人持股账户数也远远大于机构持股账户数,2018年自然人持股账户数已有38 851.49万户,占总持股账户的99.78%,但实际持股市值仅有45 506亿,而一般法人及专业机构投资者持股市值达到186 460亿,占比高达80.38%。可见个体投资者虽然数量庞大,但机构投资者所占据的持仓数量与比例才是推动股市发展的主力。当机构投资者感受到股市利好消息时就会提高股票持仓率,推动股市上涨,在这种上趋势维持一段时间后,个体投资者才能获得市场讯息,大量买入股票提高持仓率,而此时机构投资者已经获利卖出股票,降低持仓占比,于是导致股市又迎来大跌,造成股市大涨大跌的不稳定现象[10]。

表1 2012—2018年股市投资者持股账户数

数据来源:上海证券交易所统计年鉴。

图5 2012—2018年股市投资者持股市值

数据来源:中国证券结算登记官网。

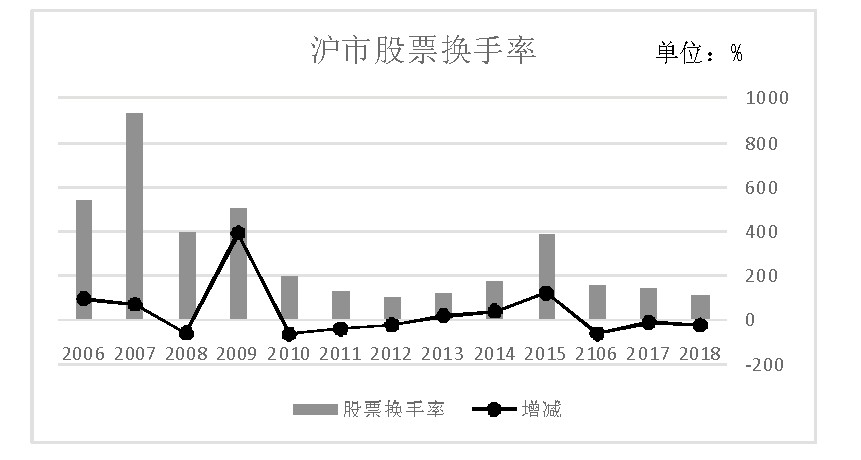

(三)股票市场换手率高

股市换手率是指在一定时间内市场中股票转手买卖的频率,它通常能够反映股票市场的流动性和稳定性。换手率越高表明股票的流动性越强,投资者交易行为较为频繁,同时也说明这只股票的投机性比较强。研究表明,年换手率在30%~40%之间才是正常的波动范围[11]。而我国股市在2007年时沪市整体换手率达到900%以上,而全国股市换手率也超过了600%,股价因为有大量资金的涌入而被急速拉升,股票价值虚增,过度频繁的交易行为也加剧了投资者的交易成本,因此出现了泡沫经济现象。

相较于我国,欧美股市发展得较早,体系也相对成熟,股市换手率都维持在较低的水平,通常年换手率在20%~50%之间,并且相对平稳,稳中下降[12]。而近十年来我国股市的换手率总体偏高,是纽约股市的十几倍,极大地增加了交易成本[13]。这种高水平的换手率虽然有利于刺激市场活跃度,但是严0重威胁到了股市长期的稳定发展。

图6 2006—2018年年末沪市股票换手率及其增减情况

数据来源:上海证券交易所统计年鉴。

四、减少股市波动性建议

(一)加强投资者自身专业素养

股票市场不是单纯的投机之地,盲目跟风进行投资决策,必然会导致投资者的不理性行为。应当加强投资者对股票市场以及理财知识的学习,学会通过多元化分散投资来降低投资风险,同时总结投资经验,找到适合自己的投资方式。同时树立正确的投资理念,培养良好的心理素质,时刻保持清醒的头脑,切忌过度依赖政策信息,盲目跟风操作,迷失在市场假象中[14]。

(二)完善股市投资环境

首先,政府及股票行业协会应当健全相关法律法规,完善股市信息披露制度。对于投资者来说,信息披露的有效性与及时性能够极大地帮助他们在资本市场做出正确的投资决策[15]。其次,通过政府的宏观把控,杜绝股市内幕交易。要求上市公司及时准确地披露公司信息,为投资者营造公平公正公开的投资环境,形成理性的投资预期[16]。最后,健全第三方信息监管平台,加强信息披露的监管力度和惩治力度。政府监管平台要严格把控公司上市制度,加强对上市公司重要财务情况等信息的披露,增加公司违规成本,以促使公司加强经营管理。

(三)优化市场结构

在股市未来发展中,政府在对市场进行宏观调控的同时应注意避免过度干预,要充分发挥市场的自我调节功能,增强市场有效性。同时多元化我国股市投资者的结构组成,大力发展机构投资者与专业投资者,规范上市公司等市场主体以及投资者群体,使其成为股票市场的中坚力量[17]。减少噪声交易行为,向股市引进长期稳定的资金,降低个体投资者非理性投资行为的市场投机性,减少市场流动性冲击。

参考文献

[1]李蒙,龙子泉中国股市中小投资者之非理性羊群效应[J]统计与决策, 2007(14):117-119.

[2]刘敬亮中国股票市场个人投资者的非理性行为分析[J]赤峰学院学报(自然科学版) , 2016,32(1):97-99.

[3]王超我国股票市场现存问题及原因分析一基于行为金融理论角度[J]. 时代金融, 2014(3):252-253.

[4]张少帅关于证券市场个人投资者非理性行为的分析[J]现代营销(下旬刊),2020(5):60-61.

[5]贾晏莉,冯维奇论我国股市投资者的非理性及其对策分析[J]技术经济与管理研究, 2016(7):93-97.

[6]赵牧中国股市投资者非理性行为研究[]经济纵横, 2012(10):96-99.

[7]漆明春股票市场投资者非理性行为研究[J] .四川职业技术学院学报, 2012,22(5):12-15.

[8]沈冰,赵小康个人投资者行为对中国股票市场影响的研究[J].学习与实践, 2016(11):50-56.

[9]秦萌,岳艳阳我国股票市场投资者行为分析[J]全国商情, 2016(15):90-91.

[10]韩嘉嘉股票市场投资者行为分析-----以中国为例[J].全国商情, 2016(25):171.

[11]张硕证券市场个人投资者非理性行为对股市的影响[J]中国商论, 2019(16):44-45.

[12]能伟.我国中小投资者非理性行为分析[J]中国证券期货, 2012(10):39-40.

[13]浦-飞,卢新生,朱兆婷.我国证券市场中小投资者非理性羊群行为分析[J].中国乡镇企业会计, 2009(2):35-36.

[14]者彩虹个人投资者的非理性行为一基 于我国熔断机制的分析[J] .经贸实践, 2016(16):71.

[15]李天择对中国投资者非理性行为的研究-----基于行为金融学的角度[J]科技经济市场, 2008(7):67-69.

[16]刘晓星, 张旭,顾笑贤,等投资者行为如何影响股票市场流动性?一基于投资者情绪、 信息认知和卖空约束的分析[J]管理科学学报, 2016,19(10):87-100.

[17]文成栋,曲兆宇基于中国A股市场的个体投资行为金融分析[J].现代经济信息, 2017(1):287-288.