3.3 LT 公司“营改增”影响税种的税负测算

3.3.1 流转税“营改增”前后税负测算

根据 LT 公司 2014 年年报收入成本项目以及数据,依照营业税和增值税的相关政策与税率(参见表 3.1),对 LT 公司“营改增”前后税负变化进行分析。根据 LT 公司 2011-2014 年报表数据,该公司应税服务年销售额超过 500 万元,因此应申请成为一般纳税人,运用一般纳税人的计税标准和税率。

分析假设条件:

(1)LT 公司的网间结算支出、修理及运行维护费、水电取暖动力费以及房屋设备及通信电路租赁费、信息与通讯技术服务成本、购置的固定资产等都能取得一般纳税人开具的增值税专用发票,并经过认证符合抵扣规定。

(2)LT 公司的抵扣链条都为一般纳税人。

(3)该测算是基于“营改增”政策进行的,不考虑其他税费,可能与 LT 公司实际缴纳的税金存在差异。

(4)LT 公司销售通信产品为电信业务与通讯设备捆绑销售,属于混合销售。

对“营改增”前税负进行测算,详见表 3.2.【2】

对“营改增”后税负进行测算,详见表 3.3-表 3.5.

经过对“营改增”前后的流转税税负情况的测算,可以看出,“营改增”前主要流转税为营业税,税负为 2.9%,“营改增”后流转税主要缴纳增值税,其税负为 4.37%,税负上升了 1.47%,造成了“营改增”政策实施不降反正的现象。以上测算,是假设除了折旧及摊销支出、人工支出外的成本支出全都可以取得增值税发票,可以用以抵扣进项税,因此,实际上 LT 公司的许多支出是无法取得增值税专用发票的。这样得出,增值税的实际税负高于现在测算税负,“营改增”政策使得 LT 公司税负加重了。

由此可以得出如下筹划思路:

(1)LT 公司需要注重进项税的抵扣工作,选好上下游供应商,重视增值税专用发票的取得与认证。

(2)LT 公司可以考虑不同方式的销售策略,尽量采取可以降低计税依据的方式;还可以寻求延迟纳税的手段,利用货币时间价值节减税收。【3】

3.3.2 企业所得税“营改增”前后税负测算

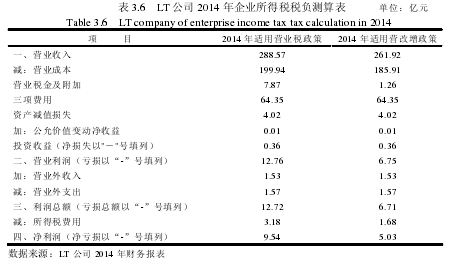

根据 LT 公司 2014 年利润表数据,以及表 3.1-表 3.5 的测算结果,测算“营改增”由于流转税的变化以及增值税价外税的性质的关系,给企业所得税带来的影响。详见表3.6.

测算假设条件:

(1)所有成本的扣除均符合扣除条件,100%取得正规发票。

(2)该测算是基于“营改增”政策进行的,不考虑其他税费,可能与 LT 公司实际缴纳的税金存在差异。

(3)测算对象是 LT 公司所有收入项目。【4】

根据以上计算,结合表 3.1-表 3.5 的测算,LT 公司可以作为增值税进项税额抵扣的成本额占总成本的 52.09%,不可抵扣的人工成本占总成本的 12.56%,不可抵扣的折旧及摊销费用占总成本的 35.35%.由此可以得出,在营业成本中,最多只有一半的成本可以抵扣进项税额。而不可抵扣的部分固定资产的折旧摊销所占比例最大,人工成本次之。

表 3.6 的数据,由于增值税是价外税的性质,营业收入必须是不含税收入,增值税不包含在其中,导致营业收入较实施“营改增”政策前下降;同理,营业成本也有所下降。同时,营业税金及附加由于不包含增值税,“营改增”前后大幅度下降,利润总额下降,净利润下降。因此,可以通过减轻企业所得税税额的方式,来达到增加企业利润的效果。

由此可以得出如下筹划思路:

(1)LT 公司企业所得税的计税方法是收入总额减去准予扣除项目后计算缴税。LT公司可以运用收入与扣除项目进行筹划,有较大的纳税筹划空间。

(2)税收优惠政策是国家对企业发展的鼓励政策,LT 公司可以运用适合的优惠政策来达到减轻企业所得税的效果。

3.4 本章小结

本章先是对 LT 公司进行简要介绍,然后对“营改增”前后的涉税情况进行分析,分析出“营改增”政策主要影响流转税与企业所得税,最后对“营改增”前后的税负进行测算,判断出需要对增值税与企业所得税进行合理节税,并提出纳税筹划的思路,为纳税筹划的设计奠定基础。