一、引言

近年来全球极端气候越来越频繁,再次引发人们对全球变暖的思考。全球变暖的主要源于温室气体二氧化碳的过量排放,因而控制碳排放成为人们应对全球变暖的重要措施,由此形成了国际碳金融市场。目前全球有两大主要的碳金融市场,一种是基于碳配额交易的碳金融市场,即欧盟排放交易体系(EUETS),其主要交易品种为 EUA;另一种是基于项目的交易,在清洁发展机制(CDM)和联合履约机制(JI)下获得经核实的减排额度(CERs),其主要交易品种为 CER.碳金融市场不仅为人们应对全球变暖提供了主要的工具,而且为投资者提供了新的投资选择。美元作为国际重要的储备货币及大宗商品结算货币,其波动在国际金融市场上将产生重大影响。因此,研究美元指数的波动对碳金融市场的冲击,对于深入理解碳金融市场的价格形成机制,从而更好地参与碳金融市场交易具有十分现实的意义。

二、相关文献综述

随着低碳经济的迅速崛起,有关碳排放领域的研究成为众多学者们研究的重点。理论方面的研究主要从碳交易价格的形成机制及相应的数理模型来展开,以 Capros(1999)为代表的一般均衡模型讨论了在完美市场下碳排放市场的定价问题。以 Ho-ltsmark(2002)为代表的碳排放权交易模型以边际分析的方法对碳排放交易价格进行了分析。实证方面,Benz 和 Trucks(2006)使用机制转换模型研究了 EUA 市场价格的动态性,认为碳排放场外市场具有很好的价格发现功能。Seifert(2007)使用随机均衡模型研究了 EUETS 市场的特征和碳排放价格的动态变化,发现碳排放价格变化具有波动性结构。

Milunovich(2008)运用 AR(1) - GARCH(1,1)模型对碳期货日收益率分析得出碳期货市场从日收益率的相关性上来说并非有效。Chevallier (2010)对碳排放的两大市场EUA 与CERs 高频日数据进行了协整检验,研究发现二者无论是在短期还是长期均存在双向的因果关系,并且 EUA 具有引导碳排放市场的功能。随后 Chevallier(2011)通过运用DCC - MGARCH 模型研究了 EUA 与 CER 之间的动态相关关系,研究发现 EUA 市场与 CER 市场存在动态相关关系,其时变相关系数在(0. 01,0. 9)之间变化。在上述研究中,学者们对于碳排放的研究主要侧重于碳金融市场本身的价格形成机制以及不同排放机制下市场的相关性研究,较少考虑整个金融市场之间的联动性问题,尤其是作为主要储备货币的美元对其的影响并未被考虑。而传统静态数据截面模型不能有效识别系统变量的动态交互关系,因此我们借助于 VAR 模型来分析碳金融市场和美元间的交互关系。

三、实证分析

(一)实证模型

自 Sim 提出向量自回归模型(VAR)以来,这种不以经济理论为基础的可以用来分析和预测系统内多变量之间交互关系的工具在经济学领域得到广泛的应用。VAR 模型将所有变量都内生化,从而避免了建模过程中对相关变量内生性的划分。

模型的基本结构如下:Yt= A0+ A1Yt -1+ …ApYt -p+ μt(1)其中 Yt为1 × m 的内生变量构成的向量,P 为滞后阶数,t 为时间序列的长度,μt为随机扰动向量.

(二)数据说明

本文研究美元指数与国际碳金融市场的动态相关关系,根据文章的研究目的及数据的可得性,我们选取 EUA 和 CER 期货价格(DEC13 合约)和美元指数(MY) 的日数据进行研究。样本期为2011 年 1 月 24 日至 2013 年 7 月 13 日,剔除样本期内不匹配的情形后得到 630 组数据。其中 UEA和 CER 期货 DEC13 的数据来源于 ICE,美元指数数据来源于纽约棉花交易所。为了避免时间序列的自回归问题,本文对三个变量均取对数处理,所有变量的统计性描述见表 1.【表1】

(三)实证结果及分析

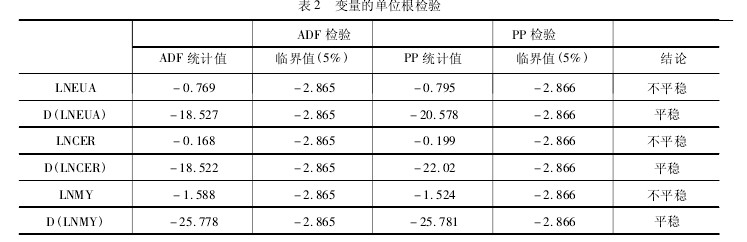

由于 VAR 模型要求变量必须是平稳的,所以需要检验变量的平稳性,为了结果的稳健,使用ADF 和 PP 两种检验方法,结果见表 2.从表 2 可知,时间序列 LNEUA、LNCER 和 LN-MY 零阶非平稳,一阶差分后均为一阶单整序列,可能存在着协整关系。【表2】

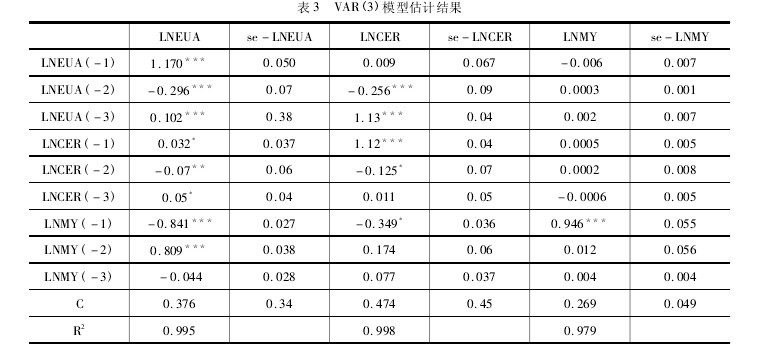

VAR 模型的估计需要确定滞后阶数,根据 AIC和 SC 准则选定模型的滞后阶数 P =3.对 LNEUA、LNCER 和 LNMY 构建的 VAR(3) 模型进行估计,相关工作通过 Eviews6.0 完成,结果见表3.由表3 观察得出,当 EUA 为被解释变量时,一阶滞后的美元指数为负( -0.841),而二阶滞后的美元指数为正(0. 809),这说明美元指数与 EUA 并非简单的线性关系,而 CER 和 EUA 的关系同样如此。【表3】

当 CER 为被解释变量时,EUA 合约无论是低阶还是高阶均为正。而美元指数对 CER 仅在10%水平下有负的影响。这说明美元作为国际大宗商品结算货币对碳排放市场存在着价格溢出效应。

当 MY 作为被解释变量时,仅一阶滞后的美元指数对其有显着影响,这说明美元指数的变动仅取决于自身的变动,碳金融市场不存在对美元市场的反馈机制。

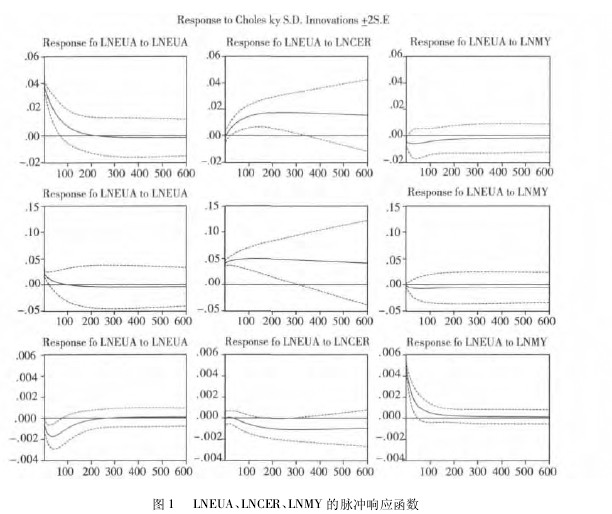

在对 VAR 模型的系数进行了细致分析之后,我们使用脉冲响应函数来分析新息冲击对其他因素的动态影响。脉冲响应函数见图 1.【图1】

由图 1 可知,CER 的一个冲击对 EUA 有着正向的影响,这种影响在 100 期左右趋于稳定,MY的一个冲击对 EUA 有负向的影响,这种影响在150 期趋于稳定。而 EUA 的一个冲击对 CER 刚开始有正向的影响,但随着时间的推移,这种影响逐渐消失,而 MY 的一个冲击对 CER 有着负向影响,且这种影响一直持续。而从长期来看,EUA 与CER 的一个冲击对 MY 都有着负向的影响,且CER 对其影响更加持久。 综合上述分析得出:EUA、CER 和 MY 之间存在着比较复杂的波动溢出效应,它们之间可能存在着非线性的关系。

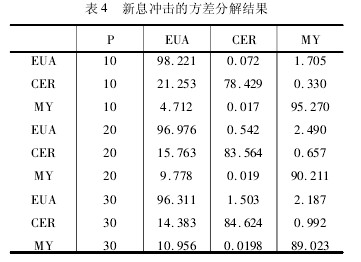

为了更加深刻的理解 EUA、CER 和 MY 三者之间的交互关系,我们运用方差分解函数来考察新息冲击对波动的贡献度。结果见表 4.【表4】

表 4 给出了新息冲击第 10 期、20 期、30 期的方差分解结果,通过表 4 研究发现:第 20 期的方差分解结果和第 30 期的方差分解结果数值上比较相近,说明方差分解在 20 期左右就趋于稳定了。就EUA 来说,20 期后除了自身的影响,CER 和 MY 对其波动的贡献率分别为 16% 和 10%;而对于 CER而言,20 期之后 EUA 和 MY 对其波动的贡献率分别为 0. 5% 和 0. 019%;对于美元指数来讲,20 期之后 EUA 和 CER 对其波动的贡献率分别为 2. 5%和 0. 66%.即 CER 和 MY 对 EUA 存在着波动溢出效应,但这种效应并不存在联动性。

进一步对 EUA、CER 和 MY 进行两两间的格兰杰因果检验,滞后 2 期的检验结果见表 5由表 5 可知,在 5% 的显着性水平下,CER 是EUA 的格兰杰原因,但 EUA 不是 CER 的格兰杰原因,这和上述的分析一致。EUA 和 MY 互为格兰杰因果关系,而 CER 和 MY 之间不存在任何的格兰杰因果关系,通过上述的格兰杰因果关系检验,我们发现 CER 和 MY 在时间上对 CER 有一个先导 - 滞后的解释作用,这和 Chevallier 的研究结论不同,一个可能的原因是近年来国际碳金融市场结构发生转变,CER 市场的交易影响逐渐增加。

四、结论及政策启示

(一)结论

本文基于 2011 年1 月24 日至2013 年7 月13日国际金融市场的 EUA 和 CER 合约与美元指数的日数据,通过构建 VAR 模型,运用脉冲响应函数、方差分解函数及格兰杰因果关系检验等计量方法分析了 EUA、CER 和 MY 之间的联动效应,研究发现:美元对碳金融市场存在信息溢出效应,但碳金融市场对美元的影响很微弱,即它们的信息溢出效应是单向的。而碳金融市场的两大子市场之间存在着先导 - 滞后效应,即 CER 市场信息能够引导 EUA 市场走势。与此同时,通过对市场的波动性考察,EUA 市场的波动除了受自身的影响,还受到 CER 市场和 MY 的影响,但 CER 市场和 MY 市场主要受自身的影响,市场间的波动溢出效应也存在着单向的传导。

(二)政策启示

1、密切关注美元指数的变动情况。美元指数国际外汇市场的风向标,其变化通常领先于其它全球金融子市场的变化,密切注意美元指数的变化以便进行精准预测,从而避免市场间的风险传导带来的损失。

2、积极参与碳排放权交易。目前,我国主要参与清洁发展机制,通过国外提供技术资金支持得到减排额度参与国际市场交易。我国企业、投资者在参与国际碳交易时也应该关注国际碳交易价格相关性、走势等,及时调整投资策略。若在国内建立碳排放权交易期货市场,可以借鉴传统期货市场的经验,并充分考虑二氧化碳排放权或排放额度作为一种非实物商品进行交易的特殊性。

参考文献:

[1]Capros. P. and L. Mantzos. The economiceffects of industry - level emission trading to reducegreenhouse gases[R]Report to environment,E3M -Laboratory 21 at ICCS / NTUA,2000.

[2]Bjart Holtmark and ottar maestad. Emissiontrading under the Kyoto Protocol-effects on fossil fu-el markets under alternative regimes[J]Energy Poli-cy,VOLUME 30,207 -218,2002.

[3]Benz E,Truck S. Modeling the Price Dy-namics of CO2 Emission Allowances[Z]University ofBonn Working Paper,2008 .

[4]Seifert J,Uhrig - Homburg M,and WagnerM. Dynamic Behavior of CO2 Spot Prices: Theoryand Empirical Evidence[Z]. University of KarlsruheWorking Paper,2007.

[5]Paul G Miclous,Radu Lupu,Sorin A Dumi-trescu and Bobirca. Testing the Efficiency of the Eu-ropean Carbon Futures Market Using Event study.Methodology[J]International Journal of Energy andEnvironment,2008,2(2) :121 - 128.

[6]Chevallier,J. EUAs and CERs: Vector Au-toregression,Impulse Response Function and Cointe-gration Analysis. [J]Economics Bulletin 30 (1),558- 576.

[7]Chevallier,J. Anticipating correlations be-tween EUAs and CERs:a Dynamic Conditional Corre-lation GARCH model[J]Economics Bulletin 31(1),255 - 272.

[8]高铁梅。 计量经济分析方法与建模[M].北京: 清华大学出版社,2006: 126 - 165.