摘 要: 客户是商业银行的重要资源, 管理和维护好客户关系是银行在市场上的生存之道, 同时也是营销活动是否取得成功的重要环节。本文针对福建农信对客户关系管理理论的理解及营销活动中存在的问题, 提出了福建农信版的客户关系管理实践。

关键词: 福建农信; CRM系统; 主动接触式营销; 被动拦截式营销;

一、引言

客户关系管理系统 (简称CRM系统) 是企业用来管理与客户之间关系的系统。它既是选择和管理有价值客户及其关系的一种商业策略, 也是一种以信息技术为手段, 可有效提高企业收益、客户满意度、雇员生产力的管理系统。

作为一种新型管理机制, CRM要求企业以客户为中心的商业哲学和企业文化来支持有效的市场营销、销售和服务流程管理。

二、客户关系管理系统建设背景

随着利率市场化进程的推进和互联网金融的冲击, 商业银行面对的竞争日益激烈。传统银行业以存贷利差为基础的盈利模式将难以为继, 面对蓬勃发展的金融市场, 树立“以客户为中心”的服务理念, 确定精细化管理的规章制度, 是在激烈竞争中取得胜利的关键。

(一) 营销客户的现状

2016年, 某银行系统内营销活动6 879个, 覆盖客户9 809万人次, 单人最多156次, 平均5次/人;短信营销3 623批次, 覆盖客户1.5亿人次, 最多单人收到350多条营销短信, 平均每个手机号收到14条短信。

(二) 数据背后存在的问题

1. 存在过度使用客户资源, 营销方式过于粗放, 随处下网, 名单缺少优化管理, 高效但精细化不够, 过度营销。

2. 活动前的分析策划不够充分且缺少对营销资源的统一管理, 客户渠道接触信息需要进一步整合。

3. 缺少渠道管理, 对多维度的营销支持不足。

4. 营销活动后评估需要提升。

三、客户关系管理系统全貌

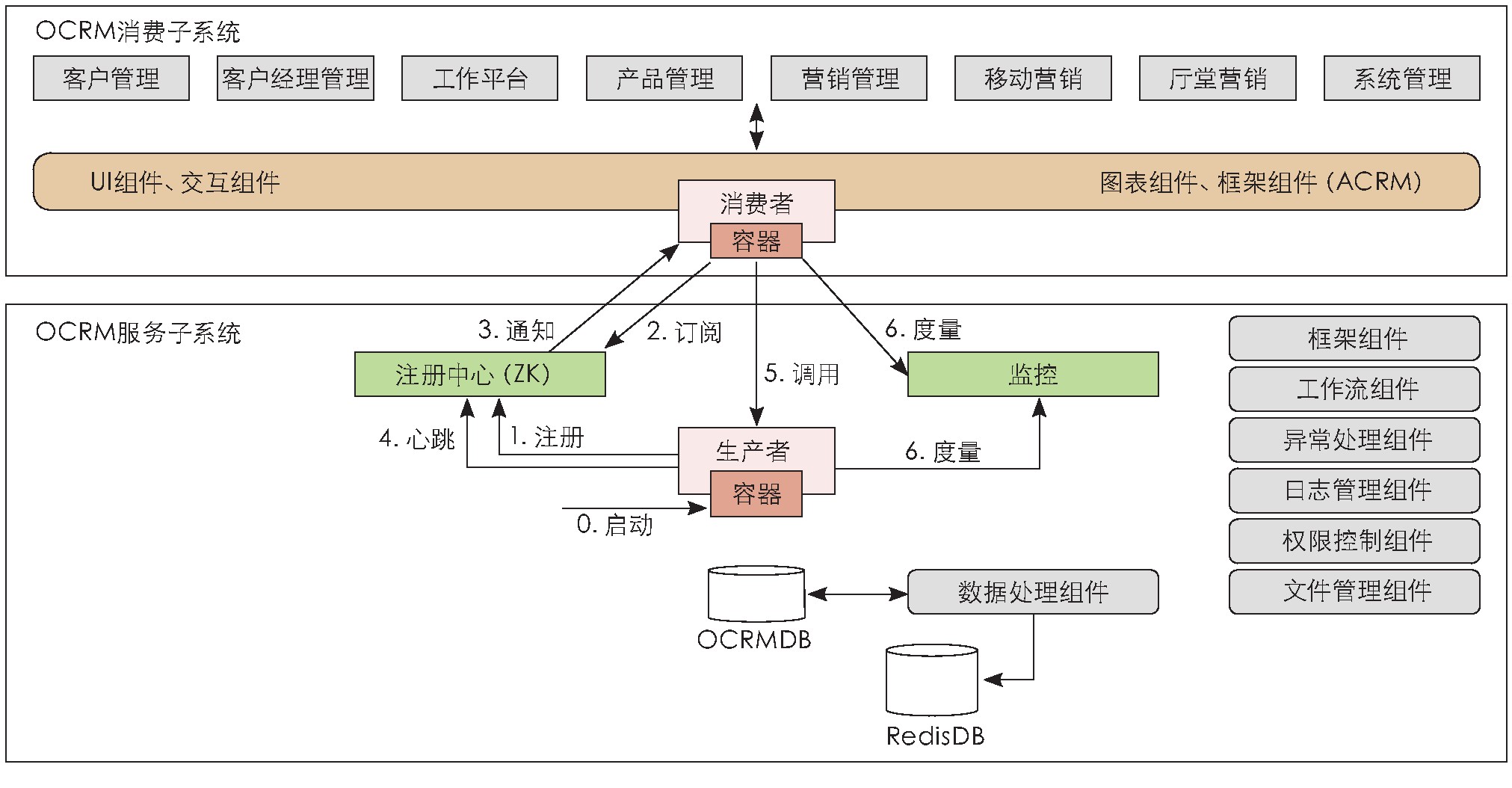

福建省农村信用社联合社 (以下简称“福建农信”) 于2017年1月开始研发客户关系管理系统, 并于同年10月完成系统的建设并顺利上线。CRM系统总体架构包括OCRM消费子系统、OCRM服务子系统、ACRM子系统, 如图1所示。

OCRM消费子系统即OCRM前端应用, 主要分为客户管理、客户经理管理、工作平台、产品管理、营销管理、移动营销、厅堂营销、系统管理等功能, 由UI组件、交互组件、图表组件、框架组件、日志管理、异常处理等实现, 主要运行在PC端、PAD端设备上。

OCRM服务子系统构建并部署在以Dubbo X框架为中心的分布式架构中, 框架相关组件由Dubbo X, Spring, Spring MVC, Spring Session, Spring Data Redis, Spring Boot, Zoo Keeper, Redis等组成, 主要负责业务逻辑处理及实现数据的持久化。

ACRM主要提供数据服务, 实现自动化的数据批处理流程, 再基于OCRM产生的数据和源数据进行加工、建模, 为OCRM的应用提供基础数据、指标等统计数据。

通过对CRM理论的研究, 福建农信自主研发了包括10类的客户多维度查询条件、7类的营销指标信息、6类的潜力客户标签、5类的提醒信息, 见表1所列。

四、客户的分类管理

面对当前营销活动中出现的问题, CRM系统对客户进行分类管理。目前, 福建农信已完成全行级数据仓库及客户信息系统的建设, 整合了福建农信的客户信息数据、渠道业务数据、客户行为数据等数据资源。为CRM系统进行分析、挖掘客户提供支撑数据, 进一步满足行社及客户业务发展需要, 达成双方互利共赢的目的。为此, CRM系统对不同业务类型的客户进行划分, 大体划分为存款客户、贷款及贷记卡客户、重点客户。通过对客户进行分类管理, 提升了福建农信的营销能力及服务水平。

(一) 存款客户的管理

存款客户通过CRM分配规则, 自动分配至有业务发生的机构, 根据存款金额划分主协办机构。主办机构的负责人可以查询该存款客户在福建农信的资产信息及负债信息;协办机构的负责人则只能查询该存款客户在本网点的资产信息及负债信息。

图1 客户关系管理系统总体结构

表1 客户关系管理系统参数信息

做好存款客户的管理, 主要应做好以下几点。

1. 为有潜力的存款客户分配主协办客户经理。

主协办机构负责人为需要管护的存款客户分配对应的主协办客户经理。管护的客户经理平时可以提供一些产品动态及重要节日短信问候等服务, 定期电话访问及走访客户, 加强彼此的信息交流。

2. 较为便利的营业网点及服务。

营销网点是直接面对客户进行服务的。故此, CRM系统专门开发了厅堂端营销App, 实时统计排队人数并提供客户办理相关业务的预填单功能, 大堂经理也可以根据排队客户持有产品的具体情况, 推荐其办理其他产品, 为客户提供更优质的服务, 以及更为高效地进行厅堂营销。

3. 及时掌握客户的资金动态, 并对资金变动情况进行提醒。

如大额资金流入、流出、频繁转账他行、存款销户等情况。

(二) 贷款客户及贷记卡客户的管理

贷款客户及贷记卡客户通过CRM分配规则, 自动分配有贷款业务的机构为主办机构, 并自动分配主办客户经理, 非贷款业务的机构由系统分配为协办机构。贷记卡分配规则同贷款分配规则, 如客户同时有贷款、贷记卡业务, 则贷款所属的机构为主办机构, 贷款所属的客户经理为主办客户经理;贷记卡所属的机构为协办机构, 贷记卡所属的客户经理为协办客户经理。

贷款及贷记卡客户管理要做好以下几点。

1. 对客户资金变动信息应及时掌握、动态管理。

对贷款客户资金变动情况进行提醒, 如大额资金流出、贷记卡大额消费等;对客户贷款到期信息进行提醒, 如贷款到期、贷款还款到期、贷记卡还款到期;对客户逾期情况进行提醒, 如贷款欠息、贷款逾期、贷款状态五级下调、贷记卡逾期等。

2. 分配专门的管护客户经理。

管护客户经理的职责:对于贷款金额大于N万元的客户, 每月拜访客户不得少于N次, 每次都要记录拜访内容并记录拜访坐标, 为管理员评价客户经理提供依据。

3. 提供特色服务。

持有福建农信贷记卡的客户除了享受该行资金服务外, 还会有超值额外的服务, 如联盟商家折扣优惠、积分兑换服务等。

(三) 重点客户的管理

重点客户是客户质量最高, 对应收入和利润贡献最大的客户群体, 这类客户是福建农信的优质核心客户群。CRM系统将存款客户资产大于N万元或贷款客户贷款金额大于N万元且N年内无逾期、欠息记录的客户, 标记为重点客户并设置私人客户经理专门负责管护。私人客户经理可以查询该重点客户在福建农信的业务信息, 而系统自动分配的主协办客户经理, 均只能查询到该重点客户在本网点的业务信息。

重点客户管理目的只有一个, 让客户满意, 保持客户质量的稳定性。要做好这类客户的管理应做好如下几点。

1. 提供个性化服务。

重点客户由行社高管进行手动分配私人客户经理, 私人客户经理每月拜访重点客户不得少于N次, 每次都要协同主协办客户经理一起拜访, 拜访后可以在CRM系统登记拜访记录并及时向行社高管汇报相关情况;当重点客户来网点办理业务时, CRM系统厅堂端营销App可以及时展示重点客户标签, 大堂经理可以通知对应的私人客户经理或网点主任进行一对一的接待服务。

2. 建立健全重点客户资料档案, 及时掌握动态管理。

私人客户经理对重点客户的资金变动情况或金融产品到期情况等, 需及时进行跟踪处理并了解客户的资金使用情况, 更重要的是根据客户资金使用情况及持有产品情况, 将更适合的产品或服务推荐给该重点客户。

五、客户分类营销策略

CRM系统对福建农信的客户信息进行分类管理, 并在结合客户营销指标汇总数据分析的基础上, 推出了客户分类营销的策略。

(一) 存款客户的营销策略

对存款客户的策略思想是:汇总渠道信息, 为存款客户打上“潜力客户”标签, 并开展主动接触式营销。具体的方法是:CRM系统通过数据仓库整合的渠道信息及客户信息系统整合的客户信息进行分析汇总, 并制定潜力标签参数配置, 为符合特定条件的存款客户打上对应的潜力标签。如符合系统认定条件的客户可以打上存款、贷款、贷记卡、渠道活跃、理财等潜力标签。

福建农信业务推广人员, 可根据CRM系统各类潜力标签的用户数量及全省二级法人行社分布情况, 并结合全省客户的存贷款结构、客户年龄结构、渠道业务开展情况等指标数据进行分析, 制定贷款类、渠道类、理财类相应的指标任务。

二级法人业务推广人员根据下发的指标营销任务, 可以在CRM系统进行如下操作。

首先, 在CRM系统中查询对应的潜力客户清单并通过短信银行、微信银行、手机银行、网上银行、电话银行等渠道向该类潜力客户推送福建农信近期推出的金融产品。

其次, 安排对应的营销人员进行跟踪推广。如贷款或贷记卡潜力客户清单, 行社业务人员可以推送对应辖区内的客户经理进行贷款或贷记卡业务推广;渠道活跃的潜力客户清单, 行社业务人员可以推送至客户经常发生业务的网点的负责人, 让其安排对应的大堂经理进行渠道业务推广;理财潜力客户清单, 行社业务人员可以推送至活期存款对应的网点负责人, 让其安排对应的理财营销人员进行理财业务营销。如图2所示。

最后, 对于潜力客户的营销数据, 可通过CRM系统进行实时采集并对营销活动的管理与运营进行评价。评价包括过程评价及效果评价, 其中过程评价对应的指标有渠道营销的分析、客户响应率分析、名单执行率分析、营销的成功率分析;效果评价对应的指标有营销目标的产能分析、开展营销活动的预算、成本、效率。通过相关评价结论, 福建农信持续对CRM系统的操作功能及分析功能进行优化, 提升福建农信的整体营销能力, 并为下一次营销任务的发起提供数据分析与功能支持。如图3所示。

(二) 贷款及贷记卡客户的营销策略

对贷款及贷记卡客户的策略思想是:整合渠道资源, 开展主动接触式营销。CRM系统整合数据仓库的渠道资源, 对贷款客户贷款到期、贷款还款到期、贷款逾期、贷款欠息、贷款状态五级下调、贷记卡还款到期、贷记卡逾期等情况进行有效提醒并记录其还贷情况。将N年内贷款还款正常, 无逾期及欠息记录的客户, 标记为优质贷款客户;将首次贷款, 不满足N年内贷款还款正常但无逾期及欠息记录的客户, 标记为普通客户;将N年内贷款有逾期及欠息的客户, 标记为劣质客户。

1. 优质贷款或贷记卡客户的营销策略:

维护优质客户。一是简化其贷款流程。二是提供优惠利率, 对一些能给福建农信带来综合收益的贷款客户及贷记卡客户, 可在贷款期限组合、利率浮动、贷款方式选择等方面提供适当优惠。三是深化服务内容, 从单一产品营销向产品组合营销转变。

2. 转化普通客户。

对于不满足优质贷款, 但无逾期及欠息记录, 且满足CRM系统认定的其中一个潜力标签的客户。客户经理应主动为其提供包括资金规划、市场研究、信息咨询等服务, 努力提高其资金使用效益, 使其向优质重点客户转化。

3. 劣质客户的营销测试:

淘汰劣质客户。对于N年内有贷款欠息及逾期的客户, CRM系统则标记为黑名单客户, 并在客户视图基础信息模块中展示, 福建农信各个二级法人行社共享该信息。做到黑名单信息全省共享, 业务信息分法人行社显示, 达到信贷风险在福建农信系统内可控。

(三) 重点客户的营销策略

对重点客户的策略思想是:在主动接触式营销的基础上, 加强渠道管理, 开展拦截式营销。CRM系统对重点客户的界定分为两类。第一类为存款类重点客户, 存款客户资产总额 (活期+定期+理财+股金) 大于行社资产10%的客户为重点客户;第二类为贷款类重点客户, 贷款金额大于行社负债总额10%且N年内无逾期及欠息的客户为重点客户。针对存款类重点客户, CRM系统设置了资金变动类提醒信息;针对贷款类重点客户, 除了设置资金变动提醒外, 还增加了贷款到期、逾期等提醒信息, CRM系统每日接收渠道汇总数据, 对重点客户的资金变动情况进行有效监测。

重点客户的私人客户经理, 每日进入CRM系统查看当日重点客户的资金变动、贷款到期、贷款还款到期等提醒信息。如出现重点客户资金大额流出提醒时, 可以及时联系客户, 咨询近期投资情况, 并为其分析当前市场行情、信息咨询、战略规划等信息, 结合客户实际情况推荐适合该重点客户的金融产品。如图4所示。

六、实践总结及展望

福建农信引入以客户需求为出发点的经营管理理念, 通过完善的客户关系管理理论, 对客户的全生命周期进行管理、服务和营销。通过对客户关系管理系统的实际应用, 在精准营销、主动接触式营销、被动拦截式营销成果及营销效率等方面进一步提高, 为福建农信的建设提供技术支撑。

据统计, 在未使用客户关系管理系统时, 营销任务下达后, 业务推广人员查询目标客户的周期为2-3个工作日, 而汇总营销数据, 则要求各支行员工手工上报完成情况, 经过层层汇总后才能看到总体任务完成进度, 费工费力又费时, 产生的数据存在滞后性, 无法及时掌握任务完成进度。而在CRM系统上线之后, 查询目标客户的周期降低为1个工作日, 汇总营销数据时间为T+1, 且总行、网点、客户经理都能实时查询各自任务数及完成进度。另外, 客户关系管理系统的提醒功能, 全省每天产生5-6万条各类提醒信息, 其中资金变动类提醒1万条左右, 客户经理可以更方便、快捷地采集到客户资金动态信息, 有效地拦截并维护客户资金, 提升客户对福建农信的忠诚度。

CRM系统在实际应用中积累了对大数据的应用及数据分析、挖掘的经验。但由于建立的模型是基于历史数据实现的, 随着客户需求的变动, 模型准确性会受到一定影响。同时, 对于大数据更深一层的挖掘、应用还有待提高, 如重点客户可由CRM系统自动通过电子渠道推荐适合的金融产品, 并结合线下客户经理的营销, 在客户需要时及时提供金融服务的良性互动。

参考文献:

[1]罗汉先.论商业银行市场定位[J].统计与决策, 2005 (9) :109.

[2]马刚, 李洪心, 杨兴凯.客户关系管理[M].大连:东北财经大学出版社, 2008.

[3]刘清峰.商业银行客户关系管理研究综述[J].企业文化 (中旬) , 2012 (8) :201.