一、问题的提出

在如今复杂多变的企业经营环境下, 多元化经营成为了企业发展的必然, 也成为了理论界和企业界研究的一个重要课题。 非相关多元化是企业经营与成长的一种重要策略, 但非相关多元化水平过高, 如果解决不好多个非主营业务主体与多种融资渠道的问题就盲目地推进非相关产业, 现金流就会由于源泉的枯竭而崩溃, 进而演变为财务风险并最终导致企业经营危机。 许多文献在此方面只提供了理论依据, 极少有学者进行具体的数据分析。笔者认为,只有做好对现金流影响的定量研究,企业才能更有效、更有针对性地采取措施。因此,对于非相关多元化经营对现金流状况的影响进行具体的定量研究是急需解决的问题。

二、 非相关多元化对现金流状况的影响分析

本文以 L 上市公司财务数据为依据, 通过建立多元回归模型进行影响分析。 分析过程中选取现金流动负债比率与现金净流量对净利润的比率指标来衡量企业非相关多元化经营的现金流状况。 为准确地评价解释变量对被解释变量带来的影响, 加入企业的规模、 企业的成长性作为控制变量以排除那些重要的变量给被解释变量带来的影响。 其中企业规模以总资产的自然对数来衡量, 由于具有更大规模的企业最有可能开展多元化经营,进而会对企业现金流产生影响。 另外用总资产增长率来代表企业的成长性,成长性越高,对应的现金流状况越好。

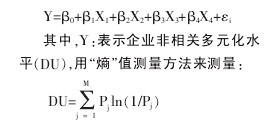

本文建立的基本回归模型如下:【公式1】

Pj为第 j 产业组的产品销售在企业总销售中的份额。 X1:表示现金流动负债比率;X2:表示现金净流量对净利润比率;X3: 表示控制变量企业规模;X4:表示控制变量企业的成长性。

利用 SPSS 19 对样本数据进行多元回归分析,结果如表 1 到表 2 所示。【表1-2】

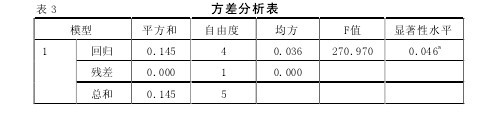

(1)表 1 是相关系数矩阵表,显示了包括自变量和因变量在内的 5 个变量的 Pearson 相关系数以及单尾显着性概率。 从表中可以看出因变量与自变量的相关系数分别为-0.602、-0.254、0.965、-0.030。 表明了现金流动负债比率与现金净流量对净利润比率与非相关多元化水平在 5%的水平上相关性显着,呈负相关关系,即非相关多元化程度越高,企业的现金流状况越差。(2)模型的拟合优度检验,表 2 中相关系数 R=0.999a, 而判定系数 R2=0.999。 说明回归模型的预测值对样本相关数据的拟合程度很好, 回归方程的拟合度也很好, 对相关数据的解释力也很强。(3) 方差分析表 ( 表 3) 中显示的回归结果表明: 回归模型的 F 统计量的观察值等于 270.970, 概率值 P 为0.046。 在 5%的显着性水平下,该回归模型具有一定的统计学意义, 而且模型的相关性显着, 即非相关多元化水平与现金净流量对净利润比率及现金流动负债比呈显着的线性关系。(4)由表 4 中数据非标准化系数B 的值可得出多元回归模型:【公式2】

同时, 从其 t 统计量对应的相伴概率均小于 0.05 可以判定,回归模型的回归系数是显着的,即是有意义的。【表3-4】

三、总结及建议

由以上定量分析可知, 由于企业非相关多元化经营带来的种种影响,现金流状况会随着非相关多元化水平的提高而下降。因此,企业要谨慎而适度开展非相关多元化经营, 笔者提出以下几点建议:

一是在开展非相关多元化经营时,要保证主业的充分发展。此举不仅能为企业取得在新行业的后续发展所必需的稳定的资金收入, 而且能为企业逐渐积累组织能力, 这是企业非相关多元化经营必不可少的两种能力,但是越是主业不稳定的企业, 非相关多元化经营的驱动力越大, 这可谓是多元化经营的一大误区。

二是由于不相关的产业之间经营过程较大的差异性使得企业难以综合利用原有的经营能力,并且我国企业在兼并收购的过程中收购企业的数目较多、速度过快、质量参差不齐,从而可能使得企业能力的发展跟不上业务发展的需要,导致经营的低绩效,进而降低企业的财务能力。 因此要根据自身实力选择行业进行项目投资,优化投资业务组合,注重收购质量和控制收购速度。 同时注意收购对象在财务上的互补性,使收购成本和维持费用始终在企业可接受的范围之内,降低因收购而给企业带来财务风险。

三是要进行专门资产结构性管理,目的在于在确定一个既能维持企业的正常生产经营活动,又能在减少或不增加风险的前提下,给企业带来尽可能多利润的流动资金水平。 由于预期现金流动很难与债务的到期及数量保持协调一致,这就要求负债的结构性管理把重点放到负债到期结构问题上,即在允许现金流动波动的前提下,在负债到期结构上保持多大的安全边际。 长、短负债的盈利能力与风险各不相同,负债的结构性管理要求对其盈利能力与风险进行权衡与选择, 以确定出既能使风险最小、又能使企业盈利能力最大化的负债结构。

参考文献:

1.郑海平,王立杰.煤炭企业多元化演化过程及影响因素研究 [J]. 中国矿业,2009,(18):(7).

2.李娟.非相关多元化经营与风险分散效应研究———来自 2005 年我国深市上市公司的经验证据[D].成都:西南财经大学,2008.

3.杨爱义,韦明.多元化经营利弊及其对策分析[J].财经理论与实践,2002,(S1):153-154.

4.李艳珍.公司多元化经营对公司财务危机影响分析[D].上海:上海财经大学,2007.

5.王明刚.从微观角度探析多元化经营下的危机和经营危机下的多元化经营[J].中国西部科技,2010,(9):(5).

6.刘晓君,王少文.房地产企业多元化发展战略风险评价研究 [J]. 商业研究,2012,(11).