固定资产是企业为生产商品、提供劳务、出租或经营管理而持有的超过一个会计年度的有形资产。为了加强企业固定资产管理,科学核算成本和费用,保证固定资产能够最大限度地实现其自身价值,促进企业良性发展,加速折旧法应运而生。加速折旧是税法规定的允许纳税人在固定资产使用年限的开始提炼较多的折旧,随着年数的增加相应地减少折旧额,从而使纳税人的所得税税负得以递延的一种有效可行的方式,其应用是否科学合理,会对企业当期经营效益产生重大影响。

一、加速折旧法对企业会计利润的影响

以下通过案例数据来说明双倍余额递减法和年数总和法两种加速折旧法影响企业利润的方式。

案例1:某公司有一台机器设备,原值30万元,预计净残值率为5%,预计可使用年限为10年,企业分别采用双倍余额递减法和年数总和法提取折旧。分别采用两种不同的加速折旧方法进行账务处理。

(一)双倍余额递减法。(表1)通过表1计算表明:固定资产在购买初期即效能较好,使用最灵活便捷的时候,折旧提取较多。

(二)年数总和法(表2)年折旧率=(10-已使用年限)/(折旧年限×(折旧年限+1)/2))×100%通过表2计算可以看出:随着年数的增加折旧率出现递减的趋势,年数总和法在固定资产使用状况良好的时候提取了较多的折旧。

以上两种方法的计算均表明:(1)前期固定资产使用过程中计提的折旧较多,以后年度逐渐减少,这正是加速折旧法的特点,通过采用该方法有利于企业设备的及时更新;(2)在其他费用成本不变的条件下,企业因采用加速折旧法引起的利润减少,能够在后期计提的折旧额减少使得企业利润增加中弥补回来。

另外,企业在使用加速折旧法对固定资产计提折旧时应注意两个问题:若使用双倍余额递减法计提折旧,固定资产是在年中或年末计提的,那么企业应当对固定资产分段计提折旧;若采用年数总和法计提折旧,当固定资产每期计提折旧的金额比直线法计提折旧的金额少时,应当在剩余年限内用直线法替代固定资产加速折旧法。

二、加速折旧法对企业所得税的影响

为了加速企业固定资产更新、促进企业进步,在固定资产前期技术状态好能创造出较多价值的使用阶段应多计提折旧。同样地,在所得税的问题上加速折旧法的作用也不容忽视。

从税法的角度讲,为了保证国家税收的稳定性和公平税赋,对固定资产加速折旧法进行了必要的限制,在固定资产折旧方法的问题上企业应尽量使会计处理与税法规定相吻合,尽量地减少纳税调整,降低企业成本,而且要充分利用税收政策,做到税收成本最低化,风险最小化。下面用案例分析题解析两者之间的关系,如下:

案例2:某企业新购进一台大型机器设备,原值800,000元,预计残值率8%,经税务机关核定,该设备折旧年限为4年,假设在提取折旧之前,企业每年的税前利润均为1,800,000元。企业所得税税率25%,采用两种折旧法计算折旧额和所得税额,比较双倍余额递减法与年数总和法对所得税的影响差异。

(一)双倍余额递减法。(表3、表4)

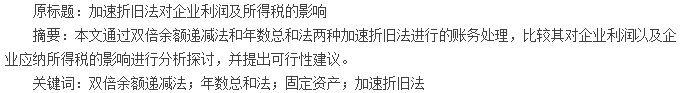

(二)年数总和法

年折旧率:尚可使用年数/预计使用年限的年数总和。每年提取折旧额如表5、表6所示。(表5、表6)通过以上计算结果可以看出,对于一种特定固定资产而言,采用两种加速折旧方法企业所提取的折旧总额是相同的,同一固定资产所抵扣的所得税额也是相同的,不同的是企业在固定资产使用年限内每年所抵扣的应税所得额是不同的,由此导致每年所抵扣的所得税额也是不同的。

上述分析更深一步说明加速折旧法可以递延企业所得税的纳税期间,从货币资金的时间价值角度考虑,为公司争得了一定时期的无利息贷款,使公司获得一定的财务收益。

三、对加速折旧法应用的思考与建议

随着科技的发展和相关政策法规的颁布,加速折旧法越来越受到各个企业的青睐,因为加速折旧法提倡企业尽早收回投资,用新技术更换原有的旧设备,以此增强企业的综合竞争能力,该方法正在被政府和企业合理运用与完善。当今社会由于经济软实力、特别是在科学技术的这一强大力量的带动下,企业固定资产更新换代速度惊人,使得资产的自然使用寿命被新的替代品强制缩短,无形损耗越来越明显,有的高精尖部门的固定资产不是因为长期使用破坏严重而无法继续使用,而是在其正常年度使用范围内就被性能更好、效率更高或者价格更优惠的新型设备所取代,因此加速折旧法的实行越来越成为必要。针对加速折旧法当前经济形势下所处的境况,以及上述资料数据对两种加速折旧法的分析,对进一步更好地应用该种方法提出下列可行性建议:

(一)以企业整体经营决策为出发点,充分发挥企业内部优势

企业应当把加速折旧放到整体经营决策中考虑,降低成本,合理避税,恰当地反映企业的经营业绩,增强财务报表的可能性,从而达到实现企业预期效益的目的。同时企业要充分发挥自身的内部优势,运用科学技术多开发一些更新换代较快的固定资产,这样不仅可以充分发挥加速折旧法的作用,加速科学技术向生产力的转化,增强企业的后劲,而且从长远来看有利于高新技术产业的发展和市场经济的可持续发展。

(二)在物价持续波动情况下采用加速折旧法

在物价波动幅度大尤其是在物价居高不下持续增加的情况下,应当采用加速折旧法计提折旧,这样能够使得大部分投资在被不合理使用之前收回,从而避免因物价上涨而发生的货币时间价值造成更大的损失,有利于固定资产价值补偿与实物补偿实现统一。

(三)从政府层面上支持并规范加速折旧法的应用

国家对加速折旧法的实施应逐步放宽政策,支持更多有条件的企业采用加速折旧法,这一措施短期来看会使国家的财政收入受到影响,但对企业而言不但减轻了税负还提高了更新固定资产的能力。政府还应加速实施对企业固定资产价格的重估,重估对企业固定资产的更新,保持各年效益平衡有重大意义,利用重估加快实行加速折旧方法。

参考文献:

[1]中华人民共和国企业所得税法.2007.3.16.

[2]聂琨.加速折旧法对企业所得税的影响及应用研究[J].财会通讯,2012.3.

[3]财务部会计资格评价资格中心.初级会计实务[M].北京:中国财政经济出版社,2008.