一、引言

2011 年,中央在上海和重庆相继推行房地产税改革试点,拉开了我国房地产税改革的序幕。

2014 年“两会”进一步确认房地产税改革将继续推进,并于 2014 年 12 月公布了《不动产登记暂行条例》。虽然《不动产登记暂行条例》并不仅仅是为了房地产税改革,但为房地产税改革提供了依据,有利于房地产税改革的顺利推进。那么,由于地方经济对房地产业依赖较大,在房地产税改革确定实施的情况下,我们必须详细分析房地产税改革对地方经济的影响,包括房价、居民收入、企业收入、地方财政收入、GDP 和产业结构调整等。

2013 年江苏省房地产服务业和房地产建筑业的增加值占 GDP 比重约为 9.7%,可以看出,江苏经济对房地产业依赖较大。近年来,江苏省各主要城市的房价涨幅较大,但 2013 年以来房价又面临下行压力,由于房地产业对江苏省的 GDP、财政收入、金融业风险和消费投资需求影响较大,房地产税改革必将对房价产生影响,进而对居民收入、企业收入、地方财政收入、GDP 和产业结构等宏观经济变量产生影响。本文以江苏省为对象,采用 CGE 模型分析房地产税改革对江苏经济产生的影响。

国内外目前关于房地产税改革的文献多数集中于论述我国房地产税改革的意义、路径及其可能产生的影响,而对房地产税改革的量化研究较少。财政部财政科学研究所的贾康(2011)分析比较了我国房地产税的现状、缺陷和房地产税改革面临的困难,并借鉴美国财产税制度提出了我国房地产税改革的建议。李文(2014)模拟分析了房地产税改革的四套方案,模拟结果表明,不论是宽税基还是高税率都不能成为地方税的主体税种。梁云芳等(2013)利用 CGE 模型分析了房地产税改革对我国经济的影响,该文研究表明,提升房地产资本税会提高房价、居民收入、财政收入和 GDP。胡海生、刘红梅和王克强(2012) 利用CGE 模型分析比较了上海房地产税改革和重庆房地产税改革方案的经济效果,结果表明,这两种方案的经济影响较弱,对房地产市场的调控作用有限。国外利用 CGE 模型分析税收经济效应的文献较多,由于西方国家对房地产征税一般包含在财产税中,所以多数文献利用 CGE 模型分析财产税改革的经济效应,例如 Waters,Holland,andWeber(1997)和 Thaiprasert,Faulk and Hicks(2010)等,国外的这些研究可以为本文的比较分析提供一些经验借鉴。由于房地产市场的区域特色较为明显,为此本文采用 CGE 模型分析了房地产税改革对江苏省房价以及由房价变动引起的宏观经济效应。

二、模型设定

(一)CGE 模型构建

可计算一般均衡模型(CGE)是根据一般均衡理论运用社会核算矩阵的数据进行模拟。同计量经济学模型相比,不需要大规模长时期的经济数据,只需要某一年的投入产出数据和其他数据构建社会核算矩阵。CGE 模型还可以模拟某一个外生变量冲击带来的经济效应,常用于分析和预测经济政策的实施效果。由于我国自 1994 年以来就没有进行房地产税改革,房产税实施范围较窄,很难采用计量经济学方法估计房地产税改革的经济效应,为此本文采用 CGE 模型进行实证研究。

根据 Julia-Wise,Cooke,and Holland(2002)、张欣(2010)、胡秋阳(2013)的设计经验,CGE 模型一般包括生产模块、消费模块、收入模块、进出口模块和宏观闭合条件。假设模型中的经济参与主体包括消费者、生产者、政府和外国居民。由于是地方经济的 CGE 模型,经济主体还要包括外省居民。房地产税改革既包括对房地产税率的调整,还包括对房地产征税税基的调整,为此,CGE 模型的设定中,我们假设房地产交易税的初始税率为 10%,房地产保有税的初始税率为 1%,房地产税的初始税基为 5 万亿元。

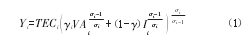

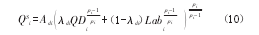

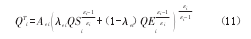

1.生产模块假设经济中存在 16 个产业 i,这些产业根据江苏省投入产出表进行合并。假设每个产业的生产函数为 CES 形式,每个产业的产出 Yi由包括增加值 VAi和中间品 Ii来生产:

TECi代表产业的技术进步。γi为生产投入在生产中的相对重要性。σi为投入的替代弹性,替代弹性大于 1 表示两种投入可以相互替代,替代弹性小于 1 表示两种投入为互补,一种投入的增加会带动另一种投入增加。产业 i 的增加值 VAi由资本 Kapi和劳动 Labi采用 CES 形式生产:

中间品投入包括本省的中间品投入,外省调入的中间品和进口的中间品投入,假设这些中间品可以相互替代,即中间品生产满足如下形式:

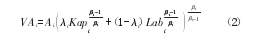

2.收入模块CGE 模型中的经济主体包括居民、企业和政府。在房地产税改革中,假设不向农村居民征收房地产保有税,但会征收房地产交易税,为此我们将居民分为农村居民 Rf和城市居民 Rc。居民收入由劳动收入、资本收入和净财富收入:

τp为所得税税率。这里我们假设为综合所得税制,可以理解为所得税的加权平均税率。PER为房地产价格,Ff,Fc分别为农村居民和城市居民的房产面积存量,由于我们不对农村居民征收房地产保有税,因此假设 Ff=0。τfF,τcF分别为各类居民的房地产保有税税率,同样地,假设 τfF=0。

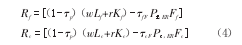

企业净收入 Rif为营业盈余,同时假设企业所得税率为 τk:

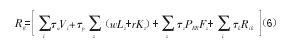

Rif=(1-τk)Rik(5)政府收入 Rg包括增值税、所得税、房地产交易税、房地产保有税:

τa为增值税税率。

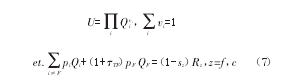

3.消费模块消费包括居民消费和政府消费,本文假设消费主要由当期收入决定。农村居民和城市居民由于收入差距、社会保障及消费环境的差异,因此,本文假设城乡居民具有不同的储蓄率 Sz。假设效用函数采用科布 - 道格拉斯形式:

τTF为房地产交易税率,征税会占用居民的收入。求解该效用函数,可以得到支出函数:

其中,pi为每个产业生产商品的价格,vi为居民对每种商品的支出份额。

政府的消费支出满足如下形式:

piQg,i=vg,i(1-sg)Rg(9)sg为政府边际储蓄倾向,则(1-sg)Rg为政府消费。vg,i为政府对每种商品的支出份额,总和等于 1,该支出份额根据投入产出表计算。

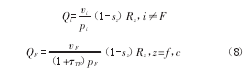

4.进出口模块假设本省消费的商品 QSi采用阿明顿生产函数,由省内生产和省外生产的商品 QDi和进口的商品 QIi组成。假设省内的商品和省外的商相互替代:

本省生产的商品供本省、外省和外国消费,本省和外省的消费相互替代:

5.宏观闭合条件宏观闭合是 CGE 模型求解的必要条件,否则,CGE 模型的运行将会出现奇异矩阵的错误提示,即缺失宏观闭合条件意味着该模型无解。宏观闭合条件包括:商品市场出清,即商品供给等于商品需求;要素市场出清,即劳动供给等于劳动需求,储蓄等于投资,其中总储蓄由居民储蓄 szRz、企业储蓄、政府储蓄 sgRg、省外和国外的资本净流入 S-J+S-f组成;财政收入用于政府消费和政府储蓄。开放经济实现国际收支平衡条件,经常项目、资本项目和国际外汇储备之和等于 0。

(二)社会核算矩阵构建

社会核算矩阵是将投入产出数据和国民收入数据相结合,用于投入产出、收入分配、消费、税收政策和产业政策等多个经济学领域。就本文而言,将 CGE 模型和社会核算矩阵相结合,可以比较方便地分析房地产税变动对房价及其他宏观经济变量的影响。在 SAM 表的构建中,除了要用到江苏省的 2007 年《江苏省投入产出表》,还需要计算城乡居民的资本和劳动报酬,居民、企业和政府的消费和储蓄等数据。由于没能得到江苏省的资金流量表,我们只能通过《2008 年江苏省统计年鉴》进行推算,列示如下:

假设农村居民经营性收入中 80%归劳动所得,20%为资本所得,因此有:农村居民劳动报酬 = 农村总人口×农村人均工资收入 + 农村总人口×农村人均经营性收入×80%农村居民资本报酬 = 农村总人口×农村人均财产收入 + 农村总人口×农村人均经营性收入×20%假设城市居民经营性收入中 60%归劳动所得,40%为资本所得,因此有:

城市居民劳动报酬 = 城市常住总人口×城市人均工资 + 城市常住总人口×城市经营收入×60%城市居民资本报酬 = 城市常住总人口×城市经营收入×40%+ 财产性收入 + 出售财物收入 +借贷收入三、模拟结果分析。

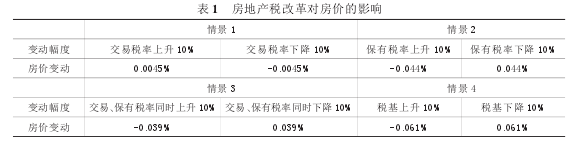

在模拟结果分析前,我们首先设定模拟情景:情景 1:假设房地产税的税基为 5 万亿元,只提高或降低房地产交易税的税率 10%;情景 2:假设房地产税的税基为 5 万亿元,只提高或降低房地产保有税的税率 10%;情景 3:假设房地产税的税基为 5 万亿元,同时提高或降低房地产交易税和房地产保有税的税率 10%;情景 4:房地产税的税率不变,提高或降低房地产税税基 10%。在这 4 种房地产税改革情景下,模拟房地产税对房价、居民收入、企业收入、地方财政收入、地方经济增长率和产业结构的影响。模型利用 GEMPACK 软件包求解。

(一)房地产税改革对房价的影响

表 1 列示了 4 种情景下房地产税改革对房价的影响。情景 1 中,房地产交易税率上升 10%将会使房价上升 0.0045%,对称地,房地产交易税率下降 10%将会使房价下降 0.0045%。情景 2 中,房地产保有税率上升 10%将会使房价下降 0.044%,对称地,房地产保有税率下降 10%将会使房价上升 0.044%。从房地产交易税和房地产保有税对房价影响的区别来看,首先,房地产交易税作为流转税,垫高了房价,而地方产保有税作为所得税,限制了居民的购房能力,降低了房价;其次,从房价变动的绝对值来看,房地产保有税对房价的影响更大,大约是房地产交易税的 10 倍。原因有两个方面,第一,流转税的税负转嫁能力较高,房地产交易税率上升 10%增加的税负将有一部分由房地产提供商承担,另一部由买房者承担,导致房价上涨幅度较小。而房地产保有税作为所得税的一种,转嫁能力较弱,对购房者征收房地产保有税后,购房者很难将税负转嫁给其他经济主体,只能减少房地产的需求,导致房价下降较多。第二,房地产保有税的税基较大(5 万亿元),而房地产交易税只包含当年的房地产交易额,税基较小,因此,房地产保有税对房价的影响较房地产交易税大。

情景 3 中,同时征收房地产交易税和房地产保有税,其对房价的影响是情景 1 和情景 2 的算术和。但是,由于房地产保有税对房价的影响更大,所以情景 3 对房价的影响同房地产保有税对房价的影响方向相同。情景 4 假设房地产税率不变的情况下,扩大房地产税的税基 10%对房价的影响。税基扩大 10%将会使房价下降 0.061%,对称地,税基缩小 10%将会使房价上升 0.061%。扩大税基实际上还是在房地产保有环节征税,所以扩大税基对房价的影响同房地产保有税对房价的影响类似。而且,扩大税基对房价的影响要比提高房地产保有税率的影响大,主要原因在于房地产市场价值较大,扩大税基对居民购房能力的限制较大。

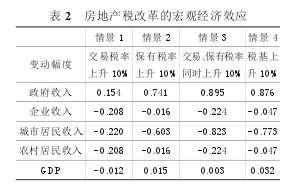

(二)房地产税改革的宏观经济效应

表 2 显示了房地产税改革对政府财政收入、企业收入、城乡居民收入和 GDP 的影响。房地产交易税上升 10%将使财政收入增加 0.154%,房地产保有税率上升 10%将使财政收入上升 0.741%。

可以看出,房地产保有税率对财政收入的影响更大,主要原因在于房地产税税基较大,使政府的财政收入上升幅度较大。同时征收房地产交易税和保有税对财政收入的影响是两税影响之和。情景4 中,税基上升 10%将使财政收入上升0.876%,上升幅度比保有税对财政收入影响大,原因在于税基扩大使财政收入上升更多。

房地产交易税和房地产保有税上升 10%对企业收入和城乡居民收入的影响均为负。受影响最大的是城市居民收入,房地产保有税税率上升10%将使城市居民收入下降 0.603%,使企业收入和农村居民收入下降 0.016%。房地产交易税税率上升 10%的影响稍小,使城市居民收入下降 0.220%,使企业收入和农村居民收入下降0.012%。税基上升 10%对城市居民收入影响最大,城市居民收入下降 0.773%,企业收入和农村居民收入下降 0.047%。可以看出,房地产税和扩大税基对城市居民收入的影响要大于对企业收入和农村居民收入的影响,原因在于房地产税主要针对城市居民征收,导致城市居民收入下降较多,而企业收入和农村居民收入下降的原因在于,企业和农村居民也要交房地产税,另一方面在于城市居民收入下降带动着企业和农村居民收入下降。

房地产交易税税率上升 10%将使 GDP 下降0.012%,而房地产保有税税率上升 10%将使 GDP上 升 0.015% , 税 基 扩 大 10% 将 使 GDP 增 加0.032%。原因在于,对房地产保有环节征税虽然降低了居民和企业的收入,但是增加了政府的财政收入,进而使得政府支出的增加大于居民和企业支出的减少,使得 GDP 增加。而房地产交易税使政府财政收入增加较小,使得政府支出增幅小于居民和企业支出下降幅度,使得 GDP 下降。从表 3 也可以看出,房地产保有环节征税使得与政府关系密切的产业扩张幅度较大,从而使 GDP增加。

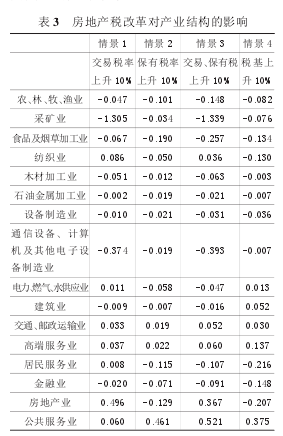

(三)房地产税改革对产业结构的影响

房地产交易税税率上升 10%使房地产业增加值上升 0.496%,这主要是受房地产价格上升的刺激。房地产交易税税率上升 10%使公共服务业增加值上升 0.06%,其他扩张的产业还包括居民服务业、高端服务业、运输业和水电天然气供应业等,而收缩的产业包括农业、采矿业、食品烟草业、木材加工业、制造业、建筑业和金融业,这些产业的收缩主要受居民和企业收入下降的影响。

房地产保有税税率上升 10%和税基扩大 10%,将使公共服务业、运输业和高端服务业增加值上升,其他产业都出现收缩。

根据产业结构变迁理论,相对价格的变化是产业结构变迁的主要原因。由于产业关联效应的影响,房地产交易税率上升 10%将使得表 3中行业间的相对价格发生变化,使得不同产业出现扩张和收缩,产业结构变化比较大。房地产保有税对相对价格的影响较小,但减少了居民和企业的收入,从需求的角度影响产业结构,使得大部分行业出现收缩,只有同政府支出较为密切的公共服务业、运输业和高端服务业等行业出现扩张。

四、小结及进一步讨论

房地产税改革包括房地产交易税改革、房地产保有税改革和房地产税税基改革等。本文研究了房地产税改革对房价变动以及城乡居民收入、企业收入、财政收入、GDP 和产业结构的影响。研究结果表明,房地产交易税税率上升提高了房价,降低了居民收入、企业收入和 GDP,政府部门是房地产交易税的主要受益者。房地产保有税和扩大税基降低了房价,也降低了居民收入和企业收入,但由于政府财政收入和政府支出上升带动了 GDP 上升。由于房地产保有税的税基更大且属于直接税,所以对房价的影响更大。

从我们得到的研究结论来看,提高房地产交易税即提高了房价又降低了 GDP,提高房地产保有税降低了房价但提高了 GDP,而且房地产保有税对房价等宏观经济变量影响更大,对产业结构的扭曲较小。因此,未来房地产税的改革应该扩大房地产保有税的比重,降低房地产交易税的比重。这样做的好处在于:

首先,房地产保有税能够为政府提供更有力的宏观调控工具。近年来,政府对宏观经济的调控主要倚重货币政策,而可用的财政政策工具不多,房地产保有税对宏观经济变量的影响更大,因此可以在政府调控内需方面发挥更大的作用。

其次,房地产保有税对相对价格和产业结构的扭曲性影响更小。为了适应未来税制改革提高直接税的比重,提高房地产保有税比重有利于完善税制,为财产税的设立和完善提供基础。

再次,目前我国地方政府对土地收入依赖比较严重,例如,江苏省土地出让金收入约占政府财政收入的一半。地方政府过度依赖土地出让收入导致地方政府不愿房价下降,甚至有刺激房价上涨的激励。降低房地产交易税比重,提高房地产保有税比重,同时改革地方政府官员考核机制,这样做有利于规范地方政府行为,减少地方政府对土地财政的依赖,提高财政收入的可持续性。