宏观经济政策主要追求的目标包括充分就业、经济增长、物价稳定和国际收支平衡。其中物价水平( CPI) 被认为是与居民生活水平最直接相关的指标。

随着以金融、房地产为代表的虚拟经济的发展,房地产与证券市场已经逐渐走入了大众的生活之中。虽然通货膨胀问题最近已得到了有效的控制,但失控的房市与股市仍然让广大的人民面临巨大的压力。在马克思的和凯恩斯的经济理论中,金融危机都不是单独爆发的,它被解释为经济危机的附属物。企业因需求不足,产品卖不出去导致生产下降、裁员甚至倒闭,引起银行不良资产上升,直到大批银行倒闭爆发金融危机。这种对金融危机与经济危机关系的解释长期占有统治地位,也因此产生了以需求管理为基本内容的宏观经济政策。但是2007 -2008 年美国爆发的金融危机却与此完全不同。美国金融危机的爆发是在过度消费的情况下发生的,并无有效需求不足,其基本原因是房地产发展过度,银行收紧银根,房地产价格下降,次级贷款普遍违约造成的金融杠杆断裂而引发金融危机; 然后由于金融危机引起企业普遍裁员、失业和收入下降,导致实体经济负增长引发经济危机。针对金融危机引起的经济衰退和经济危机,传统的需求刺激政策就会大打折扣。

一、美国经济的虚拟化及其金融危机后的宏观经济复苏政策

( 一) 美国经济的虚拟化

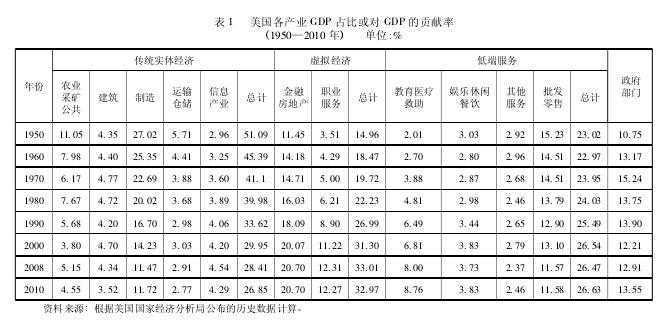

主流经济周期理论一直是以发达工业化经济体为基本对象的。但是以美国经济为代表的经济体已经发生了重大变化,美国经济学家将其称为 “去工业化”,中国经济学家则将其称为 “经济虚拟化”.正是这个长期变化使得原有的周期理论变得不再适用。表1 列出了美国各产业对 GDP 创造的贡献率。从1950 年至 2010 年,美国实体经济占 GDP 的比例显示出明显的下降趋势,到 2010 年传统实体经济部门创造的 GDP 已经从 1950 年的 51. 09%下降到 2010年的26. 85%,而同期虚拟经济则从 14. 96% 上升到32. 97% .这个过程中制造业从 27. 02% 下降到了11. 72% ,而 金 融 房 地 产 业 则 从 11. 45% 上 升 到了20. 7%.【表1】

( 二) 金融危机后美国的政策导向

美国经济不再依靠以制造业为核心的实体经济来支撑了,而是靠金融、房地产为核心的虚拟经济来支撑。美国在 2008 年和 2009 年采取了一些刺激需求的政策来提高有效需求以推动经济增长,但是效果十分有限。例如汽车消费的刺激政策,虽然起一时作用,却不能挽救美国汽车业的继续衰退,直到汽车城底特律破产。倒是美联储三次量化宽松政策救活了美国金融业使得美国以金融房地产为核心的经济增长得以缓慢恢复。因此,美国经济周期与制造业为核心的实体经济关系逐渐淡化,而与金融房地产业等资产价格周期性活动则更具相关性。

二、资产价格的周期波动分析

假设一个国家由家庭、企业、银行和股票市场构成建立收入支出模型。GDP 表示家庭的总收入,W为工资,d 为折旧,r 银行存款的利息收入,π 为股票收入,C 为消费,S 为储蓄,I 为投资。基本模型为:

GDP = W + d + r + π = C + S = C + I

如果不考虑折旧 ( 可以把折旧d 作为企业保留的收入) ,把收入全部作为家庭的收入,储蓄转化为企业的投资是通过货币金融市场进行的。这里把金融市场划分为两部分,商业银行和股票市场 ( 或证券市场) .全部资本存量 ( K) 为银行贷款 ( DD) 加股票价值 ( E) ,即:K = DD + E

给出银行存款利率 i 和股票的收益率 iE,则家庭的利息和股息收入取决于各种资产存量总值和它们的收益率 ( 即 r = DDi,π = EiE) .全部收入划分为两部分,消费 ( C) 和储蓄 ( S) .对应于资产,全部储蓄划分为银行存款 ( ΔD) 和购买的股票 ( ΔE) ( 即S = △D + △E) .对于购买股票这里假设不存在股票的二级市场,家庭所购买的股票将全部转化为企业的投资。

最初家庭有一笔储蓄,分为两部分: 一部分存入银行,另一部分购买企业股票。企业以发行股票筹集的自有资本作为抵押向银行申请贷款。银行作为信用中介,从家庭吸收存款,向企业发放贷款。企业和家庭之间的联系有两条途径: 在股票市场上,家庭购买企业股票,企业向其支付股息; 在劳动市场上,企业雇用家庭的劳动者并向其支付工资。

现在假设企业看中一项有利可图的投资项目。它首先在股票市场上发行一笔股票,筹得资金 E,然后以自有资本 E 为抵押向银行申请贷款。银行根据 E,按照它认为合适的比例向企业发放贷款。设银行存款为 D,准备率为 R,向企业发放的贷款为D ( 1 - R) .设 α 为贷款对股票价值或企业自有资本的比率,即 α=D( 1 - R)/E.这里还可以得到企业的资产负债率 β=D( 1 - R)/E + D( 1 - R),α,β 之间的关系为 β =α/1 + α.自有资本 E 和银行贷款D( 1 - R) 形成企业的资本存量,其增量 ( DD + E) 为企业的投资 ( I) ,用于购买固定资产、资本品及雇用工人进行生产。生产周期结束后形成一笔价值量,其构成为工资 ( W) 、固定资产折旧 ( d) 、利息成本 ( R) 和利润 ( π) .设利润全部形成股息收入,并且忽略银行存、贷款利率差额,则 W、r、π 全部形成家庭收入。家庭把它的储蓄按一定比例分为两部分: 一部分存人银行,形成存款增量△D,另一部分用于购买企业股票,形成企业自有资本增量△E.现在银行存款总额为 D + △D,企业自有资本总额为 E + △E.假设企业想继续投资,那么,它可以再次用其自有资本 E + △E 申请银行贷款,从而进入下一个生产周期循环。

这是一个静态的均衡模型,当企业扩大生产的时候,资产负债率上升,且抵押资产随之上升,货币供应量随之上升,资产价格也会随之上升导致名义 GDP上升。增长是企业盈利的动力所致,其关键在于企业资产负债率随经济增长而上升,直到达到某个临界点,银行开始减少或停止企业贷款于是经济进入下降周期。

三、资产价格波动周期的政策含义

从历史上看,在过去的 100 多年里,银行信用的强烈扩张和资产价格的上升,几乎领先于所有的银行危机和大多数的经济衰退,而在危机发生之前通货膨胀率却较低,始于2007 年的全球金融危机也是如此。这说明,物价稳定和资产价格稳定在一定程度上出现背离。而政府通常会把通货膨胀、经济增长、就业率、利率等作为政策目标,而忽视了资产价格波动对经济的影响。明斯基分析了二战后 1950 -1980 年的美国经济发现,20 世纪 60 年代中期之前美国的经济比较稳定,这与 “大萧条”和二战后遗留下来的金融保守主义存在莫大关系; 之后由于自由化思潮的兴起,金融自由化及金融创新的不断发展,投机活动逐渐猖獗,金融的脆弱性不断增加,经济的波动性加大。不可否认金融自由化及金融创新在某些程度上确实改善了资金的流动性和资源配置的效率,但同时也带来了经济的过度虚拟化,过多的资金流向了虚拟经济部门,导致资产价格的过度膨胀,从而使经济的脆弱性不断加大。传统的需求管理政策对资产价格波动影响甚微,而货币政策和金融监管则会减缓资产价格波动,起到稳定经济的作用。

( 一) 中央银行的货币政策

宏观政策不再是以财政政策为主来进行有效需求管理,而是由中央银行进行货币供给的管理以对冲经济自动的扩张和收缩。我们继续来看前面模型的稳定状态条件。假设货币 M 乘以货币流通速度 V 等于收入流量 ( 即 M·V =W +d +r +π = C + S = C + I) ,并假设货币流通速度不变,则名义 GDP 将取决于货币供应量。全部货币供应量 ( M·V) 等于总产出,即C + ΔD ( l - R) + ΔE,投资支出等于银行贷款与家庭购买的股票,即 I = ΔD ( l - R) + △E.在上述模型中,货币是内生的,当货币流通速度不变时,名义收入流量的增长率将等于货币供应量的增长率。这说明在中央银行不作为的情况下,名义 GDP 取决于货币供给量,货币供给量不是央行外生给定的,而取决于企业的资产负债率。因此随着企业扩张,货币增加,会导致资产价格上升。内生的货币供应量虽然不取决于中央银行,但是中央银行可以通过公开市场、调整准备金等手段影响货币供给量,继而影响资产价格,如在资产价格高涨时期实行紧缩的货币政策,在资产价格低迷时期实行宽松的货币政策,从而能达到稳定经济的作用。

( 二) 金融监管部门政策

经济稳定的条件在于模型中的企业自有资金比例 α 和资产负债率 β 的稳定,其次是股票与存款比例关系 ( DD/E) 的稳定和商业银行准备金比率的稳定。因此不仅仅是央行的货币政策,银监会和证监会等监管部门对新型的经济周期的监管也有重要的作用。自从 2007 年金融危机以来,国外大部分关于金融监管的重心在对之前由于金融创新导致延长的金融杠杆的 “去杠杆”化。虽然中国的金融创新是在比美国严格得多的管制之下进行的,并无明显的金融杠杆化。但是,只要是规律,它就会有顽强的表现。随着中国经济持续增长,企业的资产负债率也会不断上升; 同时,中国企业应收款的账期不断延长; 一些中小民营企业不得不高息借债; 金融机构一些活动也在央行控制之外,如以理财产品方式大规模替企业和地方高成本融资。这些活动与英、美曾经的金融创新一样,提高了整个经济的资产负债水平。而这正是现代经济周期的重要推手。必须重视企业资产负债率的情况,包括账期长短,融资渠道和成本这些问题。另外,虽然中国是以制造业为主的经济大国,处在工业化时期。中国的金融和房地产也远不如美国经济中的比例大,但它们在经济中的作用则早已超出了为企业融资和为人们提供住房那样简单。金融在创造融资方式的同时也在制造风险,在创造回避个别风险的同时往往并不能真的消除风险,而是通过捆绑、担保、将个别风险分散化的方式将其转移和分散到整个经济系统 ( 特别是金融系统) 之中,增加了系统性风险。由于金融系统出于对资本充足率的要求 ( 与资产负债率相对应) 在经济上行时期放松,鼓励了银行的信贷供给; 在经济下行时期收紧,而此时银行很难获得股权融资,不得不收缩资产负债表,要么 “减价出售”资产使资产价格进一步下跌,要么减少信贷供给造成信用紧缩,从而加大了经济的波动。另外以市场价值或未来现金流量的现值作为资产和负债的主要计量属性的会计模式---公允价值会计也会加剧资本市场的波动:

当资产价格下跌时,公允价值会计下的资产市值下跌,引发市场参与者的抛售行为,而抛售行为又进一步促使资产价格下跌,从而形成恶性循环;反之,当资产价格上涨时,公允价值会计则会助长上涨趋势。对此,金融体系可以建立反向资本缓冲机制: 第一、经济繁荣期,资本负债率不能过高,甚至应适当降低,经济衰退萧条时期则应允许一定高负债率; 第二,建立前瞻性和逆周期的贷款计提拨备,在经济上行时多计提拨备,以应对经济下行时吸收信贷损失的需要; 第三,改革公允价值会计,在市场被认定处于过低或过高流动性状态,那么市场交易体现的是低价或高价出售行为,不应作为资产价格估值的基础。

总之,随着虚拟经济的深入发展,关注资产价格,关注企业的资产负债率,关注它们与金融体系的关系,以及关注他们随经济增长的周期性变动,并采取相应货币政策与金融监管政策防患于未然将变得越来越重要。

参考文献:

McCandless GT,Weber WE. 1995. Some monetary facts. FederalReserve Bank of Minneapolis Quarterly Review,19 ( 3) : 2 - 11.

刘骏民,《经济增长、货币中性与资源配置理论的困惑---虚拟经济研究的基础理论框架》,《政治经济学评论》,2011. 4.

柳欣,《资本理论: 有效需求与货币理论》,人民出版社,2003.

柳欣,《经济学与中国经济》,人民出版社,2006.