一、文献综述

关于资本缓冲的研究已成为最近学术界的热点,理论方面的研究多集中于银行持有资本缓冲的原因,Aguitar(2007)认为银行通过持有资本缓冲可以有效地降低融资成本,从而解决银行与存款人之间的信息不对称问题;但是张宗新和徐冰玉(2010)认为持有资本缓冲的原因是可以避免受到监管部门的惩罚。 在理论研究上各国学者存在较大的分歧,一些学者从而转向资本缓冲与经济周期关系的实证研究,Coffinet etal.(2011) 研究发现资本缓冲与经济周期存在负向关系;但是 Jokipii 和 Milne(2008)研究发现,资本缓冲存在逆周期效应, 即资本缓冲与经济周期存在正向关系。 由此可见,关于资本缓冲在理论上和实证上均存在较大的分歧。

国内外学者深入研究了资本缓冲对信贷行为的影响, 研究表明在银行资本缓冲增加的外生冲击下,信贷增速会出现下降,并且资本缓冲确实具有缓释银行信贷亲周期行为的效应,在经济上行周期提高资本缓冲的银行的信贷增速明显较低; 黄宪、 熊启跃(2013) 对中国的经验研究表明我国银行信贷增速呈现出有悖其他市场经济国家的逆周期特征,资本缓冲与经济周期的正相关关系强化了银行信贷增速的逆周期特征。

关于资本缓冲与银行风险的研究,Terhi Jokipii etal(2011)研究了银行资本缓冲和风险调整,结果表明资本缓冲和风险存在显着的正向关系;Jeungbo Shim(2013)研究了资本缓冲和证券投资组合风险,研究表明银行保持较高的资本缓冲风险较低;Guidara, A. etal(2013)研究表明资本缓冲和风险存在负向关系。 资本缓冲对银行绩效的影响鲜有研究。

国内对于资本缓冲的研究主要集中在资本缓冲的周期效应及对信贷行为的影响, 鲜有对资本缓冲、风险和绩效的研究。 在本文中我们研究了我国银行业资本缓冲、银行风险、银行绩效与经济周期、资本监管之间的关系。 我们首先考察我国银行的资本缓冲关于经济周期的周期性且监管变化对其的影响。 其次,我们分析经济周期和监管变化对银行风险和绩效的影响。 再次,我们分析资本缓冲对银行风险和绩效的影响,控制经济周期和监管变化。 我们的研究问题如下:

(1) 我国银行的资本缓冲是否与经济周期背道而驰,资本缓冲对监管变化是否敏感? (2)我国银行风险对经济周期、监管变化变化敏感吗? (3)我国银行绩效对经济周期、监管变化变化敏感吗? (4)资本缓冲对银行风险和绩效是否有影响?

二、模型建立

我们建立一个局部的调整框架, 用来检验银行是否会在经济好转时增加资本缓冲, 从而能够在经济衰退时容纳实体信贷风险或者通过减少高风险贷款使资本缓冲维持在某一水平。 局部调整模型被广泛用于研究企业资本(或债务)调整的动态性质,并估计企业走向其所期望水平的调整速度 (Flannery和 Rangan, 2006; Shim, 2010)。 以往对银行资本和风险调整的研究是基于联立方程,Kwan 和 Eisenbeis(1997)、Altunbas et al (2007) 制定系统的三个联立方程来研究银行资本、风险和内生效率(来自随机成本边界)。 基于 Ayuso et al.(2004)的研究,本文所用模型如下:【1-3】

其中,ΔBUFi,t、ΔRISKi,t、ΔPERFi,t代表观察到的资本缓冲、风险、绩效在两个时期的变化,BUFi,t(RISKi,t、PERFi,t)和 BUF*i,(RISK*i,t、PERF*i,t)代表银行 i 在时期 t实际和最优资本缓冲(风险、绩效)。 准、φ、θ 代表可观测的资本缓冲、风险、绩效向其最优目标值的调整速度,ε、η、x 为残差项。

在没有调整成本的情况下,银行不会持有超过监管机构或市场要求的额外资本。 然而,在实际中调整成本是昂贵的, 市场上可能会出现流动性不足的情况,此时,银行无法迅速调整其所需的资本缓冲。 因此,银行需要权衡持有资金的成本和失败的代价来决定最佳的资本缓冲(Milneand 和 Whalley, 2001)。 局部调整方程式(1)、(2)、(3)表明在 t 期的资本缓冲(风险、绩效)的变化是最优的和滞后的资本缓冲(风险、绩效)的函数。 但是,最优的资本缓冲(风险、绩效)是不易观测的,银行要达到该最优目标,首先面临的问题是最优的资本缓冲(风险、绩效)到底是怎样决定的。 参照 Alaa 和 Van(2013)的研究,我们使用以下系统联立方程:【4-6】

三、变量的选择与定义

(一)被解释变量

1、资本缓冲 (BUF)和核心资本缓冲 (CBUF):银行资本缓冲定义为银行实际的资本充足率 (CAP)减去最低监管资本要求后的差额部分。 本文将资本缓冲细分为资本缓冲(BUF)和核心资本缓冲(CBUF)分别进行检验。

2、银行风险 (RISK):以往的研究对银行风险没有统一的测度指标。 有些学者用风险加权资产占总资产的比例来代表银行风险 (Aggarwal 和 Jacques,2001),也有一些研究用预期违约概率( EDF)来衡量银行风险的承担 ( Altunbas et al,2007)。 不良贷款率可以被认为是衡量资产质量和银行风险的一个很好的指标, 因为有证据表明在银行倒闭之前不良贷款率急剧恶化(Gonzalez-Hermosillo, 1999)。 从我国商业银行实际情况来看,我国银行业业务结构较为单一,贷款是银行最主要业务。 信贷风险是银行需重点关注的风险, 其中不良贷款是银行信贷业务损失的来源(张雪兰,何德旭 ,2012),因此本文采用银行报表披露的不良贷款率 (NPL) 作为银行风险的衡量指标。

3、银行绩效 (PERF):衡量银行绩效最常用的指标是总资产收益率( ROA) 和净资产收益率( ROE),但国内外学者普遍认为净资产收益率易被操纵,因此本文采用总资产收益率(ROA)作为银行绩效的衡量指标。

(二)解释变量

1、银行规模(SIZE):用银行总资产的自然对数来表示,理论认为资产规模较大的银行在市场中会更加安全,其认知度也更高,银行资产规模在决定其风险偏好上也有可能会起到决定作用,因为规模较大的银行相对来说拥有更多的投资机会,也更易进行股权融资,大型银行可能会拥有“大而不倒”效应,我们预计这个变量对资本缓冲有负的影响。

2、国内生产总值增速(GDPG):是经济周期最自然的指标,被用来衡量经济周期。 由于我国商业银行的国有股占比很高, 这会弱化其利润导向型的特征,并且我国银行能够较容易地在资本市场上获得低成本资金以及长期以来银行存贷利差造成的高利润下的高留存收益,因此,我们预计这个变量对资本缓冲有正的影响。

3、贷款资产比率(CREDIT):表示总贷款占总资产的比率,用来控制贷款活动对银行资本缓冲的影响。

4、净资产收益率(ROE): 一般来说,银行更加愿意通过留存收益而不是发行股票来增加资本, 所以银行盈利能力的高低可能会对银行的资本缓冲水平有着明显的影响。 而另一方面,在信息不对称的情况下,发行股票会向市场传达关于银行价值的负面信号。

5、资本监管虚拟变量(REG):用来控制监管的变化,由于 2004 年 3 月我国正式实施《商业银行资本充足率管理办法》, 所以若时间在 2004 年以后 (包括2004 年),则该值取 1,否则取 0.

6、国有银行或非国有银行(DYPUB):此变量为虚拟变量,用来研究经济周期、监管变化对不同类型银行的影响,如果是国有银行,则 DYPUB=1,否则 DY-PUB=0.【表1】

四、估计方法与样本数据

(一)估计方法

方程(4)-(6)均包含解释变量的滞后一阶,属于动态面板模型, 由于个体效应和时间效应的存在,面板数据模型经常会出现内生性问题。 如果使用普通面板最小二乘法 (LSDV) 或者可行广义最小二乘法(FGLS)进行估计,可能无法消除模型的内生性问题 ,得到的参数估计值将是有偏的、 非一致性的估计量,导致所推导出的经济含义也是扭曲的,本研究使用单步系统 GMM 估计对方程(4)-(6)进行估计,选择单步系统 GMM 估计有两个原因:(1)单步系统 GMM 估计量结合了一步差分方程和水平方程两种估计信息,并增加了一组滞后的差分方程作为水平方程相应变量的工具变量,可以有效控制某些解释变量的内生性问题(Blundell & Bond,1998)。 (2)我们的样本较少,只观察了 14 个银行,由于数据观察期样本较少,使用单步系统 GMM 估计比两步 GMM 估计得出的结论更加可靠。

(二)样本数据

本文选取了国内 14 家上市银行 2000-2012 年的年度非平衡面板数据,其中有 5 家国有银行(中国银行,农业银行,工商银行,建设银行,交通银行),以及9 家股份制银行(北京银行,兴业银行,浦发银行 ,民生银行,招商银行,中信银行,光大银行,华夏银行,南京银行)。 各变量的统计性描述见表 2.【表2】

从表 2 我们可知,大多数银行在绝大多数时候的资本充足率与核心资本充足率都是超过最低充足率要求的,而且大部分都超过最低要求很多。 从 GDPG统计描述可见, 我国经济最近十多年来都是高速增长,平均增长速度达到了 10.21%,但从经济增长率最小值以及最大值来比较,相对来说这段时间也有顺周期波动。从 RISK 统计描述可见,总体来讲各个银行都把不良贷款率维持在了较低水平,只有极个别时候的一些银行拥有较高的不良贷款率。 从 ROE 统计描述可见, 我国银行盈利能力平均来讲还是比较高的,达到了 17.48%, 只有极少数时候有银行出现了亏损情况。从 PERF(ROA)统计描述可见,总资产收益率均为正值,均值为 1.01%.

我们对各变量间的相关系数矩阵进行计算,结果见表 3.【表3】

从表 3 可知,BUF 与 RISK 负相关, 相关系数为0.4058,但是 BUF 与 PERF 正相关(0.51),这表明银行资本缓冲和绩效之间的关系可能取决于使用的绩效指标。 BUF 与 GDPG 成正相关(0.040),与监管的变化(REG) 成正相关 (0.218);RISK 与 GDPG 成正相关(0.195), 与监管的变化 (REG) 成负相关(-0.368);PERF 与 GDPG 成负相关 (-0.097), 与监管的变化(REG)成正相关(0.512)。

五、实证结果

(一)经济周期、监管变化对银行资本缓冲的影响

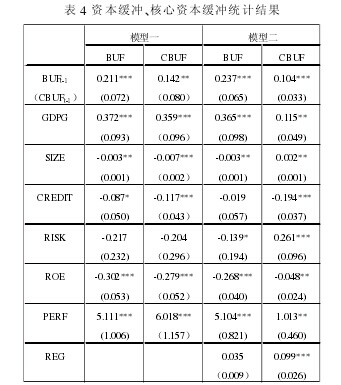

我们对联立方程(4)的统计结果见表 4. 表 4 中模型一表示没有控制监管变化和银行制度虚拟变量的统计结果; 模型二是加入监管变化虚拟变量的结果;模型三是银行所有制结构对资本缓冲、核心资本缓冲关系的统计结果;模型四是包括监管变化和银行制度虚拟变量的全样本统计结果。【表4】

从模型一至四我们可以发现,资本缓冲、核心资本缓冲的滞后项的系数均显着为正,可见资本缓冲和核心资本缓冲水平具有动态连续性,说明使用动态面板模型是合理的。 从模型一至四可以看出,GDPG 与BUF 和 CBUF 都分别呈显着正相关关系,所以资本缓冲和核心资本缓冲都分别与经济周期呈逆周期关系,即在经济上行(下行)周期, 银行会提高(减少)资本缓冲数额,这正好符合此次金融危机过后新巴塞尔协议中的逆周期监管理论,也符合我们的预期。 模型一中解释变量 GDPG 相对于 BUF 的系数为 0.211,在1%置信水平上显着,即经济增长率每上升 1%,则资本缓冲水平也同时上升 0.211%; 解释变量 GDPG 相对于 CBUF 的系数为 0.142, 也在 1%置信水平上显着,即经济增长率每上升 1%,则核心资本缓冲水平也同时上升 0.142%.

从模型二可知,REG 与 BUF 不显着,与 CBUF 呈显着正相关关系,说明资本监管变化对资本缓冲影响不明显,而对核心资本缓冲影响明显。 REG 与 GDPG的交叉项的长期弹性系数 GDPG*REG 与 BUF、CBUF均呈显着正相关关系,说明在我国随着资本监管政策的引入,银行资本缓冲、核心资本缓冲呈现出更强的逆周期性。

从模型三可知,DYPUB 与 BUF、CBUF 均呈显着正向关系,说明银行制度对资本缓冲、核心资本缓冲均有影响,其中对核心资本缓冲影响更加明显。 DYPUB与 GDPG 的交叉项的长期弹性系数与 BUF、CBUF 均呈显着负相关关系,说明银行制度对资本缓冲、核心资本缓冲的逆周期性有显着影响,即国有银行资本缓冲、核心资本缓冲逆周期效应会弱于其他银行。

SIZE 长期弹性系数呈显着负相关, 说明规模较大的银行不用持有过多的资本缓冲,因为规模大的银行资金雄厚, 投资机会较好, 能够很好地分散风险。

CREDIT 的长期弹性系数显着为负, 说明贷款资产比率高的银行需要较低的资本缓冲。 RISK 的长期弹性系数为负且不显着,对资本缓冲影响不大。 ROE 的系数显着为负,说明净资产收益率高的银行保持较低的资本缓冲。PERF 的系数显着为正,表明总资产收益率高的银行有较多的留存收益,因此会保持较高的资本缓冲以备不时之需。

(二)经济周期、监管变化对银行风险的影响

我们对联立方程(5)的统计结果见表 5. 表 5 中模型一、二、三与表 4 相同,模型四我们引入了交叉项GDPG*BUF,用来说明资本缓冲对银行风险周期性的影响。【表5】

从模型一至四我们可以发现银行风险的滞后项的系数均显着为正, 可见银行风险具有动态连续性,说明使用动态面板模型是合理的。 根据模型一至四可以看出 GDPG 的系数为正,但均不显着,说明我国银行风险(不良贷款率)的周期效应不明显。REG 的系数显着为正,表明银行风险承担水平与资本监管的变化正相关, 随着监管的加强银行风险降低;GDPG*REG的系数显着为负,说明随着资本监管的强化,银行风险呈现出更强的逆周期特征。BUF 的长期弹性系数为负但不显着, 说明资本缓冲对银行风险的影响不显着,GDPG*BUF 的系数显着为负, 说明银行资本缓冲能够显着影响银行风险的周期效应,强化银行风险的逆周期行为。 BUF*REG 的系数为正但是不显着,说明随着资本监管的变化,资本缓冲对银行风险的影响没有显着变化。 GDPG*DYPUB 的长期弹性系数显着为正,说明银行制度的变化使得银行风险呈现更强的逆周期效应。

其他变量中,SIZE 系数显着为负,说明大的银行风险承担越高。 CREDIT 为正但不显着,ROE 的系数显着为负,说明净资产收益率越高的银行风险(不良贷款率)越低。 PERF 系数为负,说明总资产收益率也可以减低银行风险。

(三)经济周期、监管变化对银行绩效的影响

我们对联立方程(6)的统计结果见表 6. 表 6 中模型一、二、三、四与表 5 相同。【表6】

从模型一至四我们可以发现银行绩效的滞后项的系数均显着为正, 可见银行绩效具有动态连续性,说明使用动态面板模型是合理的。 根据模型一至四可以看出 GDPG 的系数为负,除模型四显着外其他均不显着,说明我国银行绩效的顺周期效应不明显。 REG的系数为正但不显着,说明资本监管的变化对银行绩效影响不明显,GDPG*REG 的系数为负但不显着,说明随着资本监管的强化,银行绩效的逆周期特征变化不明显。 BUF 的系数显着为正,说明资本缓冲高的银行由于抗风险能力较强, 从而可以进行高收益投资,银行绩效较高,GDPG*BUF 的系数显着为负, 说明银行资本缓冲能够显着影响银行绩效的周期效应。BUF*REG 的系数显着为负, 说明随着资本监管的强化可以增强资本缓冲对银行绩效影响。GDPG*DYPUB的长期弹性系数为负但不显着,说明银行制度对银行绩效的周期效应没有显着的影响。

其他变量中,SIZE 系数为正不显着,说明大的银行绩效较高,但不明显。 CREDIT 为负但不显着。 ROE的系数显着为正,说明净资产收益率越高的银行绩效较高。 RISK 的系数显着为负,表明随着银行不良贷款率的提高,银行总资产收益率降低,银行绩效较差。

(四)稳健性检验

为了确保本文模型估计结果的有效性,除了对上述模型中残差项和工具变量进行稳健性检验外,我们还做了另外的稳健性检验。 我们利用混合最小二乘法和静态固定效应模型分别对我们建立的模型进行了估计,结果显示本文的基本结论比较稳健。 但为了节省篇幅,未列出估计结果。

六、结论及建议

本文使用国内 14 家上市银行 2002-2012 年的年度非平衡面板数据,利用单步系统 GMM 估计法,研究了经济周期和监管变化对银行资本缓冲、风险和绩效的影响,主要结论如下:(1)我国银行资本缓冲、核心资本缓冲均呈逆周期性。 随着资本监管的变化,核心资本缓冲显着增加,且银行资本缓冲、核心资本缓冲呈现出更强的逆周期性。 银行制度对资本缓冲、核心资本缓冲的逆周期性有显着影响。 (2)银行风险的周期效应不明显。 银行风险承担水平与资本监管的变化正相关,且随着资本监管的强化,银行风险呈现出更强的逆周期特征。 银行制度的变化使得银行风险呈现更强的逆周期效应。 (3)我国银行绩效的顺周期效应不明显。 随着资本监管的强化,银行绩效的逆周期特征变化不明显。 银行制度的变化对银行绩效的周期效应没有显着的影响。 (4)银行资本缓冲能够显着影响银行风险的周期效应, 强化银行风险的逆周期行为。

随着资本监管的变化,资本缓冲对银行风险没有显着地影响。 资本缓冲对银行绩效有显着的负影响,但其能够显着影响银行绩效的周期效应。

根据以上研究结论,我们得出以下政策建议:(1)我国上市商业银行很好达到了逆周期的资本审慎的资本充足管理要求,且随着资本监管的加强,银行资本缓冲呈现更强的逆周期性。 所以银行监管部门要加强监管,引导上市银行建立资本约束和市场化的长效资本补充机制, 不断完善内源和外源的资本补充机制,提高资本吸收损失的能力和资本质量,减少资本补充的周期性,提高资本管理的能力和水平。 (2)改善风险管理水平,提高银行绩效,银监会实施新的资本监管标准,从短期看,可能会给中国商业银行在资本补充、业务扩张和利润增长等造成冲击。 但从长期看,这将有利于激励银行提高风险管理能力,促进盈利模式转型,创新金融产品,提高金融服务水平,增加银行绩效。

参考文献:

[1]党宇峰,梁琪,陈文哲。我国上市银行资本缓冲周期性及其影响因素研究[J]. 国际金融研究,2012(11):74-85.

[2]柯孔林,冯宗宪,陈伟平。银行资本缓冲的逆周期行为分析-来自中国上市银行的经验证据[J].经济理论与经济管理,2012(3):70-79.

[3]Francis, W.B., Osborne, M Capital require-ments and bank behavior in the UK: are there lessonsfor international capital standards? [J]. Journal of Bank-ing & Finance, 2012(36):803–816.

[4]Aguiar, D. Business Cycle and Bank Capital:Monetary Policy Transmission under the Basel Accords[R]. Working Papers, CEM PRE ~, Faculdade de Eco-nomic, Universidad do Porto, 2007, No.242.

[5]张宗新,徐冰玉。监管政策能否抑制商业银行亲周期行为---基于中国上市银行面板数据的经验证据 [J]. 财贸经济, 2010(2):36-43.