引 言

金融危机为什么会导致经济衰退? 这是宏观经济学研究和政策当局关注的一个重大问题, 涉及的原因林林总总, 不同研究得出的结论也不同。 从小处着眼或许有助于追根溯源, 不妨先探究一个基础性课题, 即金融体系与实体经济关系如何?宏观经济学起源于对 20 世纪 30 年代 “大萧条” 的解释。 2007 年美国次贷危机发生之前, 经过 “凯恩斯革命” 和 “反凯恩斯革命”, 宏观经济学发展呈现出了百家争鸣的态势。 历史总会惊人地相似, 与 80 年前的大萧条一样, 此次危机的爆发还是让经济学家们始料未及, 甚至在次贷危机爆发后, 很多经济学家仍然坚持认为其不会对宏观经济产生重大影响。 美联储主席伯南克在一次演讲中说, 次贷危机不会对宏观经济产生显着影响, 因为次贷危机所产生的银行坏账远远小于银行体系的净值 (Bernanke, 2007)。 考虑到伯南克的一流宏观经济学家出身, 其论断不应只是出于维持公众信心, 而应有着坚实的宏观经济理论基础, 但其判断与后来的危机发展态势截然相反。 此外,英国女王伊丽莎白二世 2008 年 11 月访问伦敦政治经济学院时, 责问在场的经济学家, 为什么就没有人注意到此次金融危机。 经过 9 个多月的思考, 包括伦敦政治经济学院教授和英格兰银行货币政策委员会委员蒂姆·贝斯利 (Tim Besley)、 伦敦大学着名历史学教授彼得·埃内西 (Peter Hennessy)等在内的一批顶尖经济学家于 2009 年 7 月回复了女王。 他们在信中承认, “没能预测出这次危机的时间、 程度和严重性, 并防止其发生, 是许多聪明人士 (指经济学家) 的集体失误, 无论国内还是国际上的学者, 人们都没有从整体上来理解金融体系的风险。” 正因为如此, 英国 《经济学家》杂志在2009 年做了一期标题为 “经济学出了什么问题?” 的专题, 对当前的经济学进行了严厉的批评。 美英两国的经济学研究基本代表了全球经济学理论的顶尖水平, 两国经济学家在此次金融危机前的表现在很大程度上表明, 金融体系与实体经济之间的关系在政策层和理论上还没有得到充分理解。金融体系与实体经济的关系, 理论上, 触及到了宏观经济学研究的核心———经济波动或经济周期; 在实践中, 正确理解这一问题对于防范金融危机以及促进金融体系发展至关重要, 特别是当前我国又恰恰处于金融体系改革和经济发展转型的关键时期。 为此, 本文从理论研究和经济实践两个视角, 对这一关系涉及到的一些基础性问题进行了分析。

本文的逻辑和结构安排如下: 第一和第二部分评述国内外已有理论研究关于金融体系与实体经济关系的争论, 从理论视角导出主流经济学家没有预测危机爆发的原因; 第三部分则从实践视角,论证了金融体系与实体经济是血脉相融、 不可分割的有机整体, 宏观经济研究和相关经济政策制定应当充分关注金融体系的作用和变化; 第四部分则是在前文分析的基础上, 分析了金融体系如何实现与实体经济的协调发展, 以促进经济发展的同时避免金融危机, 并剖析了我国金融体系发展的结构性不平衡问题; 第五部分为结论和相关政策启示。

一、主流宏观经济学关于金融体系与实体经济关系研究的述评

回顾整个宏观经济学的发展历程, 我们便会认识到, 主流经济学家没有预测到此次金融危机的爆发其实并不意外。 一直以来, 主流宏观经济理论一直以来都是有这样的倾向, 即否认或忽视货币及其他金融因素在经济产出决定中的重要性, 绝大部分经济学者也正是在这种理论范式下成长起来的。 一般均衡理论模型被誉为 “高等经济理论” 的巅峰 (Hahn, 1983), 20 世纪后半叶以来的主流经济理论大都是建立在瓦尔拉斯或者阿罗-德布鲁一般均衡框架下。 这一理论框架假设金融体系运作顺畅, 本质上讨论的是物物交易, 而非货币化生产, 金融体系与经济的关系一直没有得到充分体现 (Gertler, 1988)。

换言之, 主流经济学试图建立一门没有货币和金融体系的科学, “货币中性”、 “货币是面纱” 等术语和口号就是这方面的典型反映。 此外, 尽管有些宏观经济理论试图纳入金融体系, 但所用的代理变量大都是货币或者利率, 而两者显然不能反映整个金融体系的属性及其在经济发展中的作用。凯恩斯的 《就业、 利息和货币通论》 尽管讨论的是货币化生产, 但其中金融体系并不是产出波动的决定因素, 凯恩斯认为金融因素 (如利率和货币供给) 只是投资的一个次要决定因素, 而关键因素是 “信心状态”, 借款者和贷款者信心的消失会引发经济衰退 (Keynes, 1936)。 从 20 世纪 50、60 年代开始, 以米尔顿·弗里德曼为首的货币主义者领导了 “货币主义反革命”。 但在货币学派的理论模型中, 货币存量的变化尽管成为了解释货币收入的主导因素, 如 Friedman & Schwartz (1963)关于货币存量与产出之间关系的历史研究为此提供了强有力的支持。 但就金融体系与经济波动的关系而言, Friedman & Schwartz 则 “只见货币, 不见金融”, 忽视了金融体系的其他方面。 Modigliani& Miller (1958) 提出的 MM 定理认为, 公司价值与融资结构无关。 企业的融资结构对应着金融体系结构 (银行体系与资本市场体系), 将这一定理延伸开来, 则可自然地得出金融体系不影响实体经济表现的结论。 Kydland & Prescott (1982) 等创立的真实经济周期理论认为, 经济波动的根本原因是技术进步、 生产率波动、 政府支出等真实冲击, 也忽略了金融体系的影响。 值得注意的是, 上述经济学家都获得了诺贝尔经济学奖, 这在某种程度上反映了主流宏观经济理论对金融体系的忽视已习以为常。

当然, 在这样的大背景下, 也有一些学者认识到了金融体系对经济运行的重要影响, 并在研究上做了一些尝试。 Fisher (1933) 的 “债务紧缩理论” 强调过度债务融资在资产价格泡沫破灭和通货紧缩后对经济的影响, 分析的是金融体系的融资总量对经济波动的影响。 Minsky (1976, 1986)在 《就业、 利息和货币通论》 的基础上构建了 “投资的融资理论”, 指出经济不稳定的重要来源不是投资, 而是为投资进行的融资, 强调了金融体系的融资结构对经济波动的影响。 Diamond &Dybvig (1983) 发展的 DD 模型论证了银行的流动性转换可以改善经济效率 , 但同时也容易遭受“挤兑”, 因此银行体系的流动性创造及其不稳定性对经济波动具有重要影响。 在此之后, Bernanke,Gertler & Gilchrist (1996) 构建的金融加速器模型以及 Kiyotaki & Moore (1997) 构建的信贷周期模型 (Credit Cycle) 分析了在银行与企业之间存在信息不对称的情况下企业净值对贷款可获得性的影响, 认为银行体系的放大效应才导致了经济周期中的 “小冲击, 大周期”。 此次国际金融危机爆发后, Gertler & Kiyotaki (2010, 2012) 沿着这一思路, 将 DD 模型与金融加速器模型相结合, 并引入流动性冲击和银行破产机制, 为 DD 模型填补了微观基础。 具有讽刺意味的是, 尽管这些经济学家的理论深化了人们对金融体系在经济体系中作用的认识, 但无一获得诺贝尔经济学奖。

在主流的宏观经济理论研究之外, 金融发展理论长期以来一直聚焦于金融体系与经济增长之间关系的研究。 该理论兴起于 20 世纪 60、 70 年代的 “金融发展论” (Goldsmith, 1969)、 “金融抑制论” 和 “金融深化论” (McKinnon, 1973; Shaw, 1973), 20 世纪 90 年代的东南亚金融危机之后发展出了 “金融约束论” (Hellman, Murdock & Stiglitz, 1997; 青木昌彦, 1998) 和 “金融结构论” (Allen & Gale, 2002; Demirgü觭-Kunt & Levine, 2004), 而此次国际金融危机之后又发展出了“金融过度论”(Arcand, Berkes & Panizza, 2012; Cecchetti & Kharroubi, 2012), 就金融发展对经济增长的作用进行了较为丰富的理论分析; 同时, 自 King & Levine (1993) 以来的近 20 年, 大量的实证研究进一步验证了金融深化对经济增长的正向影响。

这些理论分析和实证检验深化了人们对金融体系与实体经济关系的认识, 将金融发展与经济增长的正相关关系上升为了正向因果关系(Levine, 2005), 但仍远远不够。 其一, 正如此次金融危机之后的金融过度论所意识到的, 金融发展与经济增长之间并不是单调的线性因果关系, 而是存在 “阈值效应” (Threshold Effect) 或更为复杂的非线性关系。 其中一个重要问题是, 金融体系对经济增长的阈值效应或非线性关系决定于哪些因素, 影响机制如何? 其二, 金融发展理论并没有很好地将金融体系的作用和影响充分纳入主流的宏观经济增长理论和经济周期理论, 其与传统宏观经济理论很大程度上仍然是割裂的。 例如, 麦金农曾在 “金融抑制论” 的基础上, 提出了一个修正的哈罗德-多马模型 (McKinnon, 1973)。 该经济增长模型虽不再假设储蓄倾向为常数, 但其中的金融变量仅有储蓄 (即货币), 并没有充分考虑金融体系的作用。 其三, 金融发展理论没有与金融危机理论有效融合, 重点关注的是金融体系对经济增长的促进作用, 轻视了金融体系的风险积累和反馈效应, 从而难以有效解释金融危机和经济危机爆发。 在分析金融体系发展在促进经济增长的过程中, 缺乏对其风险变化对实体经济影响的分析, 没有将金融体系有效融入经济危机理论。 Bencivenga & Smith (1991) 在 DD 模型的基础上, 将金融中介机构引入 Romer (1986) 的资本外溢内生增长模型, 在一般均衡框架下分析了金融体系(特别是银行体系) 的流动性创造可通过两个渠道来提高经济增长率: 一是提高了经济主体储蓄中资本投资的占比; 二是通过分担储蓄者的流动性风险, 防止资本投资的提前兑付。 但在分析金融体系创造流动性和促进资本投资的过程中, 该模型缺乏对市场主体风险偏好、 时间偏好以及群体行为和金融体系自身风险状况变化的分析, 没有充分考虑这些金融因素变化对实体经济的反馈效应,而这些恰恰是金融危机爆发的重要原因。

由此可以看出, 此次国际金融危机爆发的重要理论背景是, 金融体系与实体经济的关系在主流经济理论中还没有得到充分理解。 金融体系与实体经济的关系至今仍然是经济研究的一个开放性问题, 金融体系对实体经济的作用机理和影响机制仍是一个尚未完全打开的 “黑箱”。 尽管伯南克2007 年误判了次贷危机对经济的影响, 但他此后却承认, 在宏观经济学领域, 金融体系和宏观经济之间的关系是经济学家还没有完成的重要任务, 已有的将信用和金融体系纳入经济波动的研究只是一个良好的起点 (Bernanke, 2010)。

二、国内关于金融体系与虚拟经济关系的辨析

对于金融体系与实体经济的关系, 国外主流经济学者们还远没有形成共识, 但相关研究和争论是以中立态度进行的。 而在国内, 近些年部分学者采用了一个富有感情色彩的词———“虚拟经济”来分析金融体系与实体经济的关系。 这是金融体系与实体经济关系在我国没有得到正确理解的另一个独特表现。

1997 年东南亚金融危机爆发后, 金融体系的不稳定性以及金融危机给实体经济造成的负面冲击成为社会各界关注的热门话题, 国内一些学者由此提出了 “金融是虚拟经济” 的命题。 依照这种“虚拟经济” 观点, 金融体系是与实体经济对立的虚拟经济, 金融体系与实体经济的关系是对立的。

此次危机爆发后, 这一概念在国内再次高频出现, 并用于解释此次金融危机的爆发。 次贷危机爆发的一个重要原因是, 美欧等国金融体系中的资金交易链条过长, 衍生品设计过于复杂、 衍生层次过多, 金融体系的自我膨胀使得金融体系与实体经济的联系越来越模糊。 为此, 很多国家在危机后提出金融发展要回归实体经济, 避免过度投机和过度膨胀, 这种认识不无可取之处。 但是, 回归实体经济、 避免过度投机和过度膨胀只是指出了理性发展金融体系的基本原则, 并不是指金融活动全都是投机交易或者是没有附加值的活动, 更不能由此推演出金融体系是虚拟经济的命题。

从词源上看, “虚拟经济” 这个概念并没有经过严格的论证和明确的定义, 在国外主流研究中也少有涉及。 大部分研究认为, “虚拟经济” 一词起源于马克思的 《资本论》。 但事实上, 《资本论》 通篇没有 “虚拟经济” 的表述, 只是提到了 “虚拟资本” 的概念 (《资本论》 中译本, 2004)。

马克思没有对 “虚拟资本” 进行明确定义, 《资本论》 指出: “银行家资本的最大部分纯粹是虚拟的, 是由债权 (汇票)、 国债券 (代表过去的资本) 和股票 (对未来收益的支取凭证) 构成的”;“人们把虚拟资本的形成叫做资本化”, 虚拟资本本质上是信用经济和未来收益资本化的产物。 目前, 围绕虚拟经济与金融体系的关系, 虚拟经济的定义主要有三种。

第一种定义是, 虚拟经济涵盖整个金融体系, 是以金融体系为依托的各种金融工具及其交易的总和。 成思危 (2001) 认为, 虚拟经济是指与虚拟资本有关、 依托金融体系开展的 “以钱生钱” 活动。 其中, 虚拟资本是指信用制度下货币资本化的产物, 包括汇票等银行信用、 股票和债券、 产权以及金融衍生品等 (李晓西和杨琳, 2000)。 王国刚 (2004) 认为, 虚拟经济是一个描述经济运行中虚假成分的概念, 是指建立在经济权益基础上, 以持有票券方式来获得对应的未来收益的经济权益交易所形成的经济活动及其关系的总和。 其中, 票券包括股权、 债权、 物权、 租赁权及它们的衍生产品。 这种定义将整个经济体系划分为相互独立的两个部分, 实体经济是指物质资料生产、 销售以及相关服务所形成的经济活动及其关系的总和; 虚拟经济则是指建立在经济权益基础上、 以持有票券来获得未来收益的经济权益交易活动及其关系的总和。

第二种定义是, 虚拟经济并非涵盖整个金融体系的全部交易活动, 而是信用制度下金融活动与实体经济偏离的那一部分。 秦晓 (2000) 认为, 虚拟经济是指信用膨胀形成的金融资产和金融市场中与实体经济没有直接联系的金融交易活动, 即只有偏离了实体经济的那一部分金融活动才是虚拟经济。

第三种定义是, 虚拟经济是基于现代网络技术开展的经济活动, 如网上商店、 网上银行等网络经济。 “虚拟经济” 的这一定义可以追溯到 20 世纪 90 年代美国 “网络经济” 或者 “新经济” 的兴起, 与金融体系基本没有关联, 与当今的 “网络金融” 或 “互联网金融” 也存在本质的区别。

以上表明, 虚拟经济 (金融体系) 与实体经济这一对概念并没有普遍接受的、 科学的定义,但这种二分法给全面认识金融的作用及其与经济的关系带来了许多困扰。 一是虚拟经济与实体经济的划分并没有严谨的经济学理论基础和经济核算的支持。 马克思等经典作家关于 “虚拟资本” 的论述是中性的, 而国内现有的讨论很大程度上偏离了这一起源。 在汉语中, “虚拟” 一词的含义是“虚的、 虚构的、 非实的”, 明显带有贬义色彩, “虚拟经济” 容易让人联系到 “泡沫”、 “不稳定”等 (北京大学中国经济研究中心宏观组, 2002)。 二是目前 “虚拟经济” 并没有一个被广泛接受的定义, 不同的人赋予了 “虚拟经济” 不同的内涵, 差异极大。 自东南亚金融危机以来, 这种 “混沌” 的争论已经持续十余年, 至今没有得出明确的结论。 这本身就在一定程度上说明, “虚拟经济” 这一概念的内涵和外延并不清楚。 三是虚拟经济与实体经济的二分法会困扰社会对金融体系性质和功能的认识, 很容易给金融体系贴上不道德的标签。 “虚拟经济” 容易让人望文生义, 以为金融体系不给整个经济体系和社会创造价值, 只是单纯地 “以钱生钱”。 在理论上, 这种提法会制约我们对金融体系与实体经济关系的本质认识。 而更为重要的是, 相对于经济发展的需要而言, 我国金融发展还很不充分, 正处于发展的关键阶段, 这种提法不利于凝聚共识, 推进下一阶段的金融体系改革开放。

在国外, 理论界并不使用虚拟经济一词来指代金融体系, 而业界和政策层大都用的是 “广义金融服务业” (包括银行业、 证券业、 保险业和房地产业) 或者金融部门 (与此相应的是实体部门)。

比如, 摩根斯坦利在分析各个国家和地区的金融业时, 使用的是 “金融服务业” (FinancialServices) 的概念。 即使对于美英等发达经济体出现的金融业产值占比不断提高、 工业产值占比持续下降的现象, 国外通常用中性的 “去工业化” (Deindustrialization) 描述, 而非 “虚拟化”。 相对于虚拟经济, 用 “广义金融服务业” 或者 “去工业化” 来描述金融体系更为合理。

值得注意的是, 很多研究引用了中国共产党第十六次全国代表大会报告中有关 “虚拟经济” 的表述, 但党的十六大报告提到的虚拟经济与金融体系毫不相干。 报告在 “推进产业结构优化升级”

部分提出, “正确处理发展高新技术产业和传统产业、 资金技术密集型产业和劳动密集型产业、 虚拟经济和实体经济的关系”, 并没有将金融体系归为虚拟经济。 根据上下文, 报告中的虚拟经济应该是指网上商店、 网上银行等网络经济, 而非金融业。

三、金融体系在实体经济发展中的附加值

尽管金融体系与实体经济的内在关联机制在理论上还没有得到充分解释, 但世界各国的经济发展实践以及不断爆发的金融危机则已生动地表明, 金融体系与实体经济是血脉相融、 不可分割的有机整体, 两者的关系是共生共荣, 而非完全对立。 金融体系创造的价值体现在两个方面: 一是作为服务业的重要组成部分, 直接贡献实体经济产出; 二是作为现代经济配置资源的核心, 其高效运转可以改善实体经济的投融资效率, 促进经济更好地发展。

(一) 金融体系产值与实体经济产出

从分析产值时, 金融体系可以等价于金融业。 金融业本质上属于服务业, 是国民经济血脉相融的一部分。 金融业与餐饮等非金融服务业都是专业化分工的结果, 存在的原因之一都是为了降低成本和提高效率。 同样是提供服务, 如果餐饮业等非金融服务业可以毫无争议地归为实体经济, 那么同属于服务业的金融业就不应归为 “虚拟经济”。

在国内外经济核算体系中, 金融业产值以及金融产品都被划入了服务业。 联合国统计署制定的国际标准产业分类法 (ISIC 2.0 版) 将金融业划入了广义服务业———“金融、 保险、 房地产和商务服务”。 此后由于金融业的规模不断扩大, ISIC (3.0 版) 和 ISIC (3.1 版) 将 “金融中介” 列为了独立统计部门。 ISIC 除了按经济活动类型进行分类外, 还按照中心产品进行了分类, 其中金融产品———“金融中介、 保险及辅助服务” 被划入了服务性产品之列。 此外, 在我国国家统计局发布和实施的 《中国国民经济核算体系 (2002)》 中, 金融业 (包括银行业、 证券业、 保险业和其他金融活动) 是第三产业的组成部分之一。 因此, 金融业属于服务业, 在国内外已经达成共识。

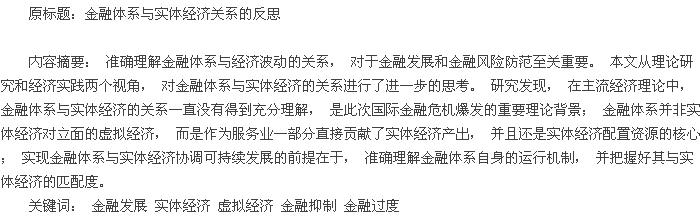

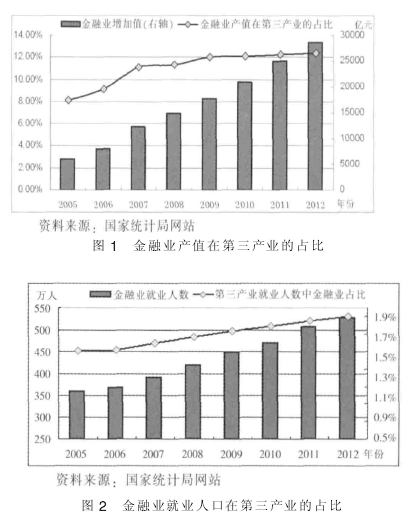

从我国经济发展的实践看, 近年来金融业对经济发展的贡献在不断增大。 近几年来我国金融业产值快速增长, 到 2012 年底, 金融业产值 在 第 三 产 业 产 值 的 占 比 已 经 超 过 了12% , 其 在 GDP 的 占 比 也 上 升 到 5.5%(见图 1)。 同时, 我国金融业提供的就业岗位也在不断增加, 其就业量在2011 年底就已超过了 500 万人, 占第三产业总就业人口的 1.85%, 占全国总就业人口的0.66% (见图 2)。 即使从全世界来看, 金融业对世界经济发展和财富增长的贡献也非常之大。 Rajan & Zingales (2004) 的研究指出, 近几十年人类在世界范围内创造了史无前例的财富增长, 其中金融体系的广泛发展功不可没。

(二) 金融体系功能与实体经济运行

传统的金融发展理论, 如 “金融抑制论” 和 “金融深化论”, 强调金融发展是经济增长的 “驱动引擎”, 金融体系发展得越好越有利于经济增长。 这不仅在于金融体系对 GDP 和就业的贡献, 更重要的是其在经济体系发挥的作用。 金融体系具有降低交易成本、 提高资源配置效率等方面的功能, 金融功能发挥的好坏直接关系到经济增长的速度和质量。 在 “金融功能观” 看来, 金融体系拥有六大核心功能 (Merton, 1995)。 其中, 金融体系最原始、 最基础的功能是融通社会资金,为实体经济在不同经济主体、 不同地区和不同时期之间配置资源, 使得当前资金不足的经济主体仍然可以进行投资和消费。 在这一功能的基础上, 金融体系派生出了第二个功能———集中资本和分割股份。 在一定的程度上, 资本市场、 银行、 投资基金等可以集中小额资金、 短期资金, 解决大额、长期资金需求。 第三个功能提供清算和支付结算, 完结商品、 服务和各种资产的交易。 这一功能大大降低了交易成本。 第四个功能是提供信息和形成价格, 利率、 汇率、 股票价格等都是实体经济投融资决策、 经营决策的重要参考变量。 第五个功能是分散、 转移和管理风险, 将风险配置到有承担意愿且有承担能力的经济部门或经济主体。 这使得金融体系在提高资源配置效率的同时, 降低了风险爆发对经济体的冲击。 第六个功能是缓解信息不对称所带来的逆向选择和道德风险, 以及 “委托-代理” 问题。 在这六大功能之上, 金融体系还衍生出了另外两个功能: 一是通过金融体系, 政府的宏观经济调控政策可以发挥杠杆作用; 二是金融体系的发展可以推动实体经济的公平竞争。 当融资变得更加容易和便利后, 创业、 投资和创造财富就不会再依赖内源资金和已有的财富积累, 而是主要依靠技能、 创造性思想和努力工作 。需要注意的是, 金融体系对实体经济的作用不只是体现在其对实体经济产值的贡献和对实体经济运行的功能上, 也要注意其风险变化和危机爆发对实体经济的反馈效应。

四、金融体系与实体经济协调可持续发展的规律

准确理解金融体系与实体经济的关系, 最终目的是为了防范金融危机的基础上, 实现金融体系和实体经济的协调发展。 这要求不能将两者的关系仅仅停留在金融体系的产值及其在配置实体经济资源的作用上, 还需要结合实体经济来理解和把握金融体系的发展规律。 这可以从两个方面来理解: 一是金融体系自身的运行机制, 二是金融体系与实体经济的匹配度。 而两者的匹配度不只体现在总量上, 还要体现在结构上。 充分发挥金融体系的作用且防范金融危机的关键在于, 一方面要深刻理解金融体系的运行规律, 进一步提高投融资效率; 另一方面要控制好金融体系发展的 “度”,趋利避害。

(一) 金融体系自身的运行规律

任何事物的发展都有其内在逻辑和固有规律, 金融体系也不例外。 现代金融体系已变得非常复杂, 涉及很多方面, 不妨以投机为例来诠释金融体系的内在运行规律。金融体系的高效运行需要一定的投机交易充当润滑剂, 高收益、 高风险的投机扩展了金融体系配置资金和风险的范围, 我们不能一谈投机就 “色变”。 金融投机是在供给较多、 价格较低时买进,在供不应求、 价格较高时卖出, 期望从买卖价差中获利。 尽管不参与生产和消费, 但适度的投机有利于实现资金的跨期配置,有利于活跃市场和平抑价格波动, 从而提高金融体系的资源配置效率。

例如, 期货市场中的投机者是套期保值者的交易对手, 承担了套期保值者转嫁的风险; 投机交易改善了市场流动性, 保证了期货市场价格发现功能的实现; 适度的期货投机减缓了现货交易的价格波动, 使得同类商品在不同时间、 不同地区的价格结构趋于合理。

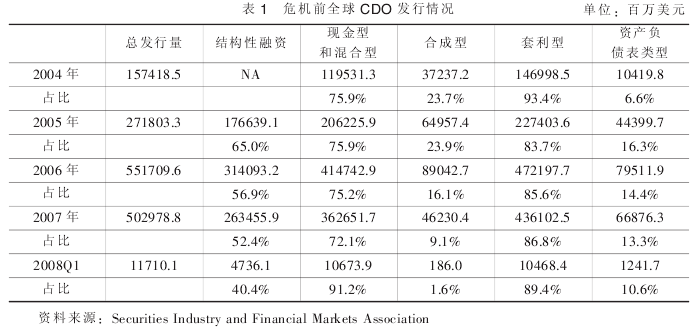

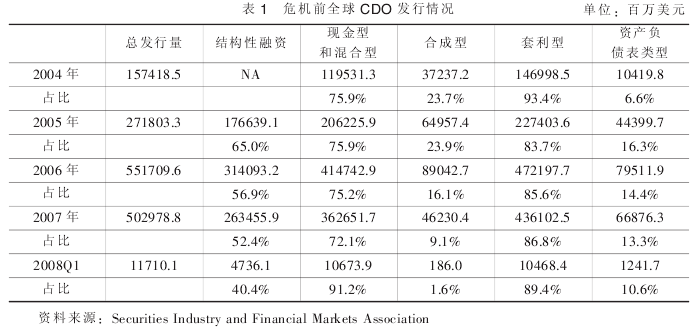

但不可否认, 金融交易中投机成分过多会加大市场波动, 偏离金融体系服务经实体济的初衷,甚至带来泡沫或系统性风险。 例如, 担保债务凭证 (CDO)设计的初衷可能是为了服务实体经济的,但 CDO2服务实体经济的成分可能就少了一半, 而 CDO3服务实体经济的成分可能更少了。 也就是说, 某些金融衍生产品的内向式衍生发展及其相应的投机活动, 可能会导致其距离为实体经济服务的目标越来越远 。 美国在次贷危机爆发前, 新发行的 CDO 中, 有实际需求的资产负债表型 CDO 占比约为 15%, 而投机型 CDO 占比高达 85%左右 (见表 1)。 过度的投机性和虚拟成分成为金融危机爆发的重要原因。 在国际石油期货市场上, 95%以上的交易已经不是基于供求关系的现货交易, 而是由投机性金融力量发挥着主导作用, 这种高投机性是石油等国际大宗商品价格频繁剧烈波动的重要原因。

此外, 金融体系内部的有些交易表面上看起来是脱离实体经济的, 但是却提供了价格发现、 风险管理功能, 因此也是实体经济需要的。

(二) 金融体系发展与实体经济发展的匹配度

在传统金融发展理论的影响下, 各国不断推进金融自由化和对外开放, 寄希望通过金融体系快速发展推动经济快速增长。 同时, 这一观点也被当作放松金融监管的主要论据。 然而, 此次国际金融危机是在大部分国家金融体系不断发展、 金融全球化不断加强的背景下爆发的, 并且危机对世界主要国家的经济发展造成了极大的负向冲击。 为了解释传统理论与经济实践的这种对立, IMF 和国际清算银行 (BIS) 的一些经济学家重新检验了金融发展与经济增长之间的关系, 提出了 “金融过度论”, 认为金融发展 (包括金融全球化) 并不总是单向促进经济增长, 而是存有边界的, 超过一定范围的金融发展反而会阻碍经济增长 (Arcand, Berkes, Panizza, 2012; Cecchetti & Kharroubi,2012)。 其中, Cecchetti & Kharroubi (2012) 基于银行信贷供给增长、 私人部门信贷规模、 金融体系就业比例与经济增长之间关系的评估发现, 金融体系发展规模对经济增长的作用存在 “阈值效应”; 而基于金融体系就业增长速度与经济增长速度之间关系的评估发现, 金融体系发展速度对经济增长的作用存在 “阈值效应”; 此外, 基于国际信贷流入占比与国内经济增长之间关系的评估发现, 金融全球化与经济增长的作用也存在 “阈值效应” (Cecchetti, 2012)。

对这种倒 U 型 “阈值效应”, Cecchetti & Kharroubi (2012) 用了一个形象的比喻来解释, “就像一个人吃太多有损于健康一样, 过度膨胀的金融体系会成为经济增长的障碍。” 一方面, 过度发展的金融体系会鼓励经济主体过度负债, 或向不具备偿债能力的经济主体提供融资, 从而增加金融体系的脆弱性, 并造成实体经济的资源错误配置; 另一方面, 过度发展的金融体系会争夺实体经济增长所需要的资源, 对实体经济的增长产生 “挤出效应”, 不仅包括办公楼、 计算机等之类的物质资本, 还有人力资本。 金融体系的过度复杂化会大幅增加监管资源投入的规模和范围, 其中之一是监管的人力资源投入 (张晓朴和朱太辉, 2013)。 在英国, 1980 年金融部门人员与监管人员的数量比例是 11000: 1, 而到 2011 年变成了 300: 1。 美国的情况与此类似, 1935 年是 1 个监管者 (包括证券业监管) 对应着 3 家银行, 2011 年该比例却变成了 3:1 (Haldane, 2012)。 “阈值效应” 的另一个原因是, 在全球性的政府治理制度缺失和金融安全网发展滞后的情况下, 政府是每个国家的政府, 金融市场却是全球的市场, 过度金融全球化并不能实现全球范围内的资源优化配置, 反而可能带来更大的不稳定和风险 (Rodrik & Subramanian, 2011)。 对于发展中国家而言, 金融全球化理论上会给它们带来更多的资金、 更快的经济增长速度和降低贫困状况, 但现实并非如此。 例如, 中国等经济增长快的发展中国家并不是资金流入国, 反而在向高收入国家投资; 在那些依赖国际贷款的国家, 经济发展的表现往往很差, 全球化不是缓和了而是加大了发展中国家的经济波动 (Rodrik &Subramanian, 2008)。 此外, 过度发展的金融体系不利于市场参与主体和监管机构充分地认识金融交易和整个体系的风险状况。 原则上, 金融产品 (或交易) 的日益复杂化以及不断发展的金融全球化使得金融机构更加紧密的联系在一起, 实现更合理的资源配置和更广泛的风险分散, 从而促进经济增长。 但是, 金融产品 (或交易) 的日益复杂化使得监管机构以及金融机构自身都难以充分认识风险的转移情况, 并且金融机构的关联性和金融全球化还会增加风险的传染性和溢出效应 (IMF,2009)。 就此而言, 次贷危机及其之后的全球金融危机无疑是一个良好例证。

需要说明的, “金融过度论” 与 Hellman, Murdock, Stiglitz (1997) 和青木昌彦等 (1998) 提出的 “金融约束论” 并不相同。 后者认为, 在发展中国家, 政府通过利率管制、 市场准入限制等一系列间接管制政策, 可以促使资源进行更加合理的配置, 既防止金融抑制的危害, 又能达到使银行主动规避风险的目的, 最终促进金融体系更好地发展。 换言之, 金融约束论的最终目的还是要促进金融体系发展, 而金融发展过度论是要防止金融发展超过合理边界。

(三) 我国金融体系发展的不平衡问题

近年来我国金融体系规模发展迅速, 金融深化程度不断提高, 金融体系的总量已经达到世界较高水平, 如 M2/GDP 和信贷/GDP 这两个指标在 2013 年 6 月底已接近 200%。 尽管如此, 我国金融体系发展仍然存在一些结构性问题, 受指责较多的主要集中在以下方面: 一是经济发展中存在 “两多两难问题”:

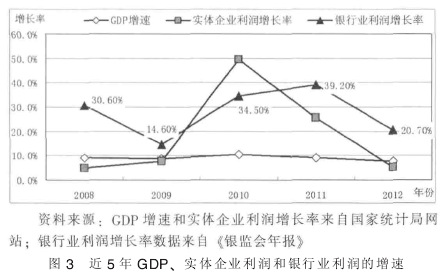

民间资金多但投资难, 中小企业多但融资难;二是资金 “脱实向虚”、“以钱生钱”, 民间高利贷就是典型代表; 三是在 GDP 增速放缓、 实体企业经营困难的情况下, 金融业利润维持高速增长 (见图 3)。

传统的金融发展理论和金融过度论 (“阈值效应”) 主要是从总量上分析金融体系与实体经济发展的匹配性问题, 但两者的匹配度不只是体现在总量和速度上, 还有结构的匹配度。 这种结构不匹配是相对而言的, 是金融体系发展相对实体经济发展的不平衡。 具体而言, 金融体系与实体经济的结构不匹配是指, 金融体系各个组成部分的发展与实体经济各个部门的金融服务需求是错位的, 实体经济各个部门不能按比例地获取金融服务。 例如, 实体经济发展主要由民营企业发展推动, 而银行体系由国有银行主导, 国有企业发行的债券和股票在所有企业发行的债券和股票中占较大的比重。

前述对于我国金融体系的指责固然不乏合理成分, 并具有一定的积极意义, 但细究下来便可发现, 上述问题根源不是我国金融体系的总量过度, 而在于金融体系发展与实体经济发展的结构不匹配。 这种结构性不匹配的结果便是投融资效率低下, 以及不同实体经济主体的融资不平等待遇。 对于融资不平等问题, 前面的 “两多两难” 就是很好的例证, 而近年产能过剩在一定的程度上造成投融资效率低下的结果。

对于融资效率低下, 2011 年 IMF 对我国金融体系稳定的评估报告指出, 自 2001 年以来, 我国的 GDP 每增长 1 美元就平均需要近 5 美元的投资, 与处于起飞阶段的日本和韩国相比高出 40%;我国的储蓄和投资总额占二十国集团总量的 20%以上, 但中国的 GDP 份额却只占约 10% (IMF,2011)。 这表明, 我国金融体系的资源配置效率仍然较低, 部分资本被配置到了一些回报较低的项目。 正是由于金融体系发展的不平衡, 中小企业的资金需求才难以得到满足, 民间融资才有立足之地; 正是由于利率市场化尚未完成、 存在管制利差, 金融业才能 “旱涝保收”。 这些问题只能靠进一步的金融全面发展来解决。

五、结论及启示

准确理解金融体系与实体经济的关系, 对于促进经济增长和防范金融危机至关重要。 本文从理论研究和经济实践两个视角, 对金融体系与实体经济的关系进行了探究。 本文的研究发现, 在主流宏观经济理论中, 两者的关系还没有得到充分理解, 而这也是主流经济学家没有预测到此次金融危机爆发及其影响的主要原因; 国内部分经济学者将金融体系视为实体经济对立面的虚拟经济, 这种两分法并没有科学的根据, 也给全面认识金融的性质与功能带来了许多困扰, 是两者的关系在我国没有得到准确理解的独特表现。 从经济实践来看, 金融体系的附加值体现在, 金融业是服务业的重要组成部分, 其产值直接贡献实体经济产出, 而且金融体系还是现代经济配置资源的核心, 其状况影响着实体经济的运行。 理解好金融体系与实体经济的关系, 前提是要从金融体系的运行机制及其与实体经济发展的匹配度两个方面把握好金融体系发展的规律。 从金融体系的内在运行机制来看,适度的投机有利于活跃市场和平抑价格波动, 从而提高资源配置效率, 但投机成分过多会加大市场波动, 偏离金融服务经济发展的初衷, 因此金融产品的推出和金融交易的监管需要对此做好区分。

对此, 一个可以尝试的变法是, 从实体经济主体是否关心某种金融产品或金融交易来进行判断, 如果一项金融产品或金融交易只有金融部门和金融市场的交易员予以关注, 而实体经济主体不关注,甚至看不太懂, 则就没有必要推出和发展了 (周小川, 2011)。 但是, 具体的判断方法和评价标准还有待深入研究。 从金融体系与实体经济的匹配度来看, 金融体系发展对经济增长的作用存在倒 U型的 “阈值效应” 或者其他非线性效应, 一定范围内的金融发展会促进经济增长, 超过一定范围的金融发展反而会阻碍经济增长。 简言之, 金融体系发展应以实体经济为 “锚”。

当前我国金融体系存在一定程度的 “两多两难”、 资金 “脱实向虚” 等问题, 这些问题的根源不是我国金融发展过度, 而是金融发展的相对不足和不平衡导致的。 相对于实体经济发展的结构而言, 我国金融体系的结构还很不平衡。 当前我国金融体系正处于改革发展的关键阶段, 应当充分认识金融发展的自身规律以及我国的实际情况, 凝聚共识, 通过改革进一步提高金融体系服务实体经济的能力。 一方面, 我们要尊重金融体系自身的发展规律, 积极学习借鉴国际上的良好做法和经验, 提高金融体系的深度、 效率、 可获得性和稳健性;另一方面, 要牢牢扭住服务经济发展这个核心, 坚决摒弃金融体系的 “自我循环” 和 “自娱自乐”。 今后, 如何有效评估和提高金融体系和实体经济发展的契合度, 是一个值得研究和持续关注的问题。

参考文献:

[1] 北京大学中国经济研究中心宏观组. 金融不是虚拟经济[J]. 经济社会体制比较, 2002 (1): 33-39

[2] 陈雨露和汪昌云. 金融学文献通论 [M].中国人民大学出版社, 2006

[3] 成思危. 虚拟经济与金融危机 [J]. 管理科学学报, 1999 (1): 1-6

[4] 李晓西, 杨琳. 虚拟经济、 泡沫经济与实体经济 [J]. 财贸经济, 2000 (6): 5-11

[5] 马克思. 资本论 (中共中央马克思恩格斯列宁斯大林着作编译局译)[M]. 人民出版社, 2004

[6] 秦晓. 金融业的 “异化” 与金融市场中的 “虚拟经济” [J]. 改革, 2000 (1): 74-90

[7] 青木昌彦等. 政府在东亚经济发展中的作用———比较制度分析[M]. 中国经济出版社, 1998

[8] 瞿强, 王磊. 由金融危机反思货币信用理论 [J]. 金融研究, 2012 (12): 1-10

[9] 王国刚. 关于虚拟经济的几个问题 [J].东南学术, 2004 (1): 53-59

[10] 张晓朴, 朱太辉. 当前全球金融监管改革的反思[J]. 新金融, 2003 (1): 20-24

[11] 周小川. 金融业要注重支持实体经济[R]. 在 《财经》 年会上的讲话, 2011-12-15

[12] Allen, F., D. Gale. Comparing Financial Systems[M]. The MIT Press, 2002

[13] Arcand, J., E. Berkes U. Panizza. Too Much Finance?[R]. IMF Working Paper, WP/12/161, June 2012

[14] Beck, T. The Econometrics of Finance and Growth [R]. World Bank Policy Research Working Paper 4608, April2008

[15] Bencivenga, V., B. Smith. Financial Intermediation and Endogenous Growth[J]. The Review of Economic Studies,1991 (2): 195-209

[16] Bernanke, B. The Subprime Mortgage Market[R]. Speech at the Federal Reserve Bank of Chicago’ s 43rd AnnualConference on Bank Structure and Competition, Chicago, 17 May 2007

[17] Bernanke, B. Implications of the Financial Crisis for Economics[R]. Speech at the Conference Co-sponsored by theCenter for Economic Policy Studies, the Bendheim Center for Finance, Princeton University, Princeton, New Jersey, 24September 2010

[18] Bernanke, Ben., M. Gertler, S. Gilchrist. The Financial Accelerator and the Flight to Quality [J]. The Review ofEconomics and Statistics, 1996 (1): 1-15

[19] Cecchetti, S.,E. Kharroubi. Reassessing the Impact of Finance on Growth[R]. BIS Working Paper, 2012

[20] Cecchetti, S. Is Globalisation Great ? [R]. Remarks prepared for the 11th BIS Annual Conference, Lucerne,Switzerland, 21-22 June 2012

[21] ihák, M., A. Demirgü -Kunt, E. Feyen, R. Levine. Financial Development in 205 Economies, 1960 to 2010[R]. NBER Working Paper, 2013

[22] Demirgü -Kunt, A.,R. Levine. Financial Structure and Economic Growth: A Cross-country Comparison of Banks,Markets, and Development[M]. The MIT Press, 2004

[23] Diamond, D., P. Dybvig. Bank Runs, Deposit Insurance, and Liquidity [J]. The Journal of Political Economy, 1983(3): 401-419

[24] Fisher, I. Debt-deflation Theory of Great Depressions[J]. Econometrica. 1933 (1): 337-357

[ 25] Friedman, M., A. J. Schwartz. A Monetary History of The United States: 1967 -1960 [M]. Princeton: PrincetonUniversity Press, 1963

[26] Gertler, M. Financial Structure and Aggregate Economic Activity: An Overview [J]. Journal of Money, Credit andBanking, 1988, 20 (3): 559-588

[27] Gertler, M. and Nobuhiro Kiyotaki, Financial Intermediation and Credit Policy in Business Cycle Analysis [R]. InHandbook of Monetary Economics, edited by B. Friedman and M. Woodford, Elsevier, 2010

[28] Gertler, M., N. Kiyotaki. Banking, Liquidity and Bank Runs in a Infinite Economy[R]. Working Paper, 2012

[29] Goldsmith, R. Financial Structure and Development[M]. Yale University Press, 1969.

[30] Greenspan, A. Never Saw It Coming: Why the Financial Crisis Took Economists by Surprise?[R]. Foreigh Affairs,2013, November/December Issue

[31] Hahn, F. Money and Inflation[M]. The MIT Press, 1983

[32] Haldane, A. The Dog and the Frisbee [R]. Given at the Federal Reserve Bank of Kansas City’s 36th EconomicPolicy Symposium “The Changing Policy Landscape” , Jackson Hole, Wyoming, 2012

[33] Hellmann, T., K. Murdock, J. Stiglitz. Financial Restraint: Toward a New Paradigm[R]. in The Role of Governmentin East Asian Economic Development Comparative Institutional Analysis, edited by M. Aoki, H. Kim and M. Okuno-Fujiwara,Clarendon Press, 1997: 163-207

[34] IMF. People’ s Republic of China: Financial System Stability Assessment[R]. November 2011

[35] Keynes, J. M. The General Theory of Employment, Interest and Money[M]. Macmillan Press, Ltd, 1936

[36] King, R., R. Levine. Finance and Growth: Schumpeter Might Be Right [J]. The Quarterly Journal of Economics,1993 (3) :717-137

[37] Kiyotaki, N., J. Moore. Credit Cycles[J]. Journal of Political Economy, 1997 (2): 211-248

[38] Kydland, F., E. Prescott, Time to Build and Aggregate Fluctuations[J]. Econometrica, 1982 (50): 1345-1371

[39] Levine, R. Finance and Growth: Theory and Evidence [R]. in Handbook of Economic Growth, edited by P. Aghionand S. Durlauf, North-Holland, 2005: 865-834

[40] McKinnon, R. Money and Capital in Economic Development [M] . Brookings Institution Press, 1973

[41] Merton, R. A Functional Perspective of Financial Intermediation[J]. Financial Management, 1995 (2): 23-41

[42] Minsky, H. John Maynard Keynes[M]. McGraw-Hill, 1976

[43] Minsky, H. Stabilizing an Unstable Economy[M]. Yale University Press, 1986

[44] Modigliani, F., M. Miller. The Cost of Capital, Corporation Finance and the Theory of Investment[J]. The AmericanEconomic Review, 1958 (3): 261-297

[45] Pa al1, S. Where Is the Cheese? Synthesizing a Giant Literature on Causes and Consequences of Financial SectorDevelopment[R]. World Bank Policy Research Working Paper, 2013

[46] Rajan, R., L. Zingales. Saving Capitalists from the Capitalism: Unleashing the Power of Financial Markets to CreateWealth and Spread Opportunity[M]. Princeton University Press, 2004

[47] Rodrik, D., A. Subramanian. Why Did Financial Globalization Disappoint?[R]. Working Paper, 2008

[48] Rodrik, D. The Globalization Paradox: Democracy and the Future of the World Economy [M]. WW Norton & Co,2011

[49] Romer, P. Increasing Returns and Long-run Growth[J]. Journal of Political Economy, 1986 (5): 1002-1037[50] Shaw, E. Financial Deepening in Economic Development[M]. Oxford University Press, 1973