随着社会经济发展,房地产行业崛起迅猛并且大部分已进入股票市场.对财务指标的剖析不但关系到上市公司管理,更直接关系到投资者进行股票投资的盈利与否,因此对财务数据进行全面的剖析显得尤为重要[1].

考虑到房地产上市公司每季度产生的财务信息量庞大,本文构建可靠的财务指标体系,通过因子分析得出决定财务指标优劣的主成分,计算综合得分,并在此基础上对各公司进行聚类,再讨论不同类别之间的差异,较为系统地讨论了股票最优投资模型.

1 研究对象及方法

本文随机选取国内 40 家房地产上市公司作为研究对象,编号排列如下:1.保利、2.中江、3.陆家嘴、4.北辰实业、5.珠江实业、6.金地、7.万科、8.东莞宏远、9.中粮地产、10.渝开发、11.沈阳银基、12.海南海德、13.阳光新业、14.成都高新、15.阳光城、16.天津广宇、17.招商局、18.名流置业、19.天地源、20.南京栖霞、21.中国国贸、22.北京首创、23.天津海泰、24.大龙伟业、25.长春经开、26.北京华业、27.北京万通、28.上海多伦、29.泛海建设、30.绿景控股、31.上海金丰、32.上海万业、33.中华企业、34.上海新梅、35.上海张江、36.莱茵达、37.北京绵世、38.亿城集团、39.武夷实业、40.天津津滨.

在专家评价法[2]的基础上构建财务指标体系,其中:xi(i=1,2,…,12)分别表示主营收入、净利润、总资产、总资产周转率、资产负债率、净资产比率、流动比率、速动比率、净资产收益率、净利润率、每股收益、每股净资产.

2 基于多元统计分析的模型准备

2.1 因子分析模型建立

在因子分析中,可以用公共因子的线性函数与特殊因子的和来表示每个变量:【1】

其中 Xm表示第 m 个公共因子,αij则是第 i 个变量在第 j 个公共因子上的载荷,若把变量 Xi看做 m 维空间上一点,αij则表示其在坐标轴 Fj上的投影,oi表示变量 Fi的特殊因子,分析模型可用以下矩阵表示[7]:【2】

其中 xi、yi分别表示第 x、y 个公司第 i 个指标数值,Cosine(x,y)则表示 x、y 两公司间相似程度,数值越接近 1 说明相似性越大,更适合聚为一类.

3 实证分析

3.1 因子分析法适用检验

对收集到的 2013 年度三个季度的样本分别进行 Kaiser-Meyer-Olkin(KMO)检验及 Bartlett 球形检验.3个季度的 KMO 检验分别为 0.626、0.661、0.678, Bartlett 球形检验结果均为 0.000, 说明本文所选的数据适合做因子分析.

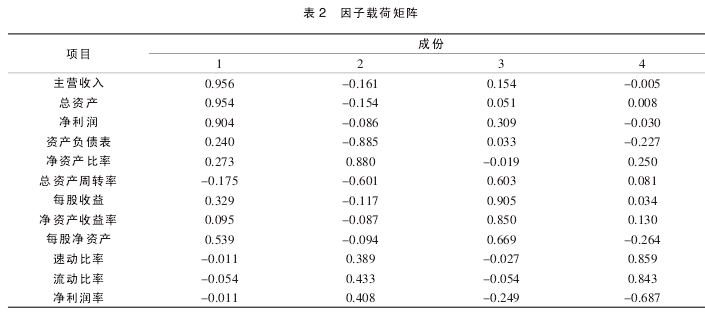

3.2 获取主成分及因子载荷矩阵

对 12 个财务指标进行分析,每个季度提取出的主要因子均为 4 个,平均累计贡献率为 86.82%,可见因子分析效果非常好.经方差极大化旋转后,得到 3 个季度的因子载荷矩阵如表 2 所示.【3】

结合数据可观察到:

X1中绝对值比较大的有 x1、x2、x3这几个指标,故定义为经济因子.

X2包括了 x5、x6、x4,分别体现了公司的运营能力,故定义为运营因子.

X3包含了 x11、x9、x12,表示公司的盈利能力,故将其定义为盈利因子.

X4包括了 x7、x8、x10,分别反映了公司的偿债能力,故把 F4定义为偿债因子.

3.3 计算各季度因子得分经 SPSS 运算可直接得到 X1、X2、X3、X4各因子得分, 根据 4 个得分可以算得每个季度的综合得分 F.设各因子贡献率为,其中 i=1,2,3. j=1,2,3,4.各季度的 F 值计算公式即为:【4】

根据 3 个季度的得分,可纵向对比 2013 年 1~3 季度房地产上市公司的运营、偿债、盈利及销售能力等的变化.

对计算出的每个公司各个季度的综合得分做折线图,如图 1 所示.【5】

由图 1 可看到 3 个季度的综合能力在大体上呈现出同样的趋势,为了进行整体性比较,现对各公司进行分类,以期对当前房地产上市公司的整体分类情况进行判断,继而选择综合能力较好的上市公司股票进行投资.

3.4 聚类分析结果

根据所掌握的 40 家上市公司数据,运用 SPSS 对其进行 Q 型聚类,得出垂直冰挂图,如图 2 所示.由图2 可看到编号 39 和 36、38 和 4、18 和 10 等所对应的公司相似程度较高,将其聚为五类可得如下结果.

第一类:保利、广州珠江、招商局,共 3 家.

第二类:中江、上海陆家嘴、北京北辰、金地、东莞宏远、中粮、重庆渝开发、沈阳银基、阳光新业、成都高新、阳光城、天津广宇、名流置业、天地源、南京栖霞、中国国际贸易中心、北京首创、天津海泰、北京市大龙伟业、北京华业、北京万通、上海多伦、泛海建设、上海金丰、上海万业、中华企业、上海张江、莱茵达置业、亿城集团、中国武夷实业以及天津津滨,共 31 家.

第三类:万科.

第四类:海南海德.

第五类:长春经开、绿景控股、上海新梅置业、北京绵世,共 4 家.若将其聚为五类,其对应 3 个季度排名.第一类有保利、广州珠江、招商局;万科、海南海德分别为第三、第四类;长春经开、绿景控股、上海新梅、北京绵世均为第五类;其余公司都属于第二类.

4 实证结果分析

经过分析已得到 40 家公司 3 个季度各财务指标的综合得分并对其进行排名.尽管主营收入降序排列,但对应综合排名并没有升序排列,部分公司和排名如图 3 所示.故投资者选择投资对象不可仅关注公司的主营业务收入等指标,更应注重公司的综合财务状况.【6】

由综合得分和排名可见,第一和第三类显然都是总体财务综合状况最好的;第四类是在第二和第三季度财务状况改善最明显的;第五类是所选上市公司里面财务状况最差的,投资者这此类公司应谨慎对待;而第二类包括了所选大部分上市公司,财务状况处在一般水平,其经济、运营、盈利、偿债能力中一个或几个出现较大问题,其相关管理者也要有所警惕.

明确了各公司所属的类别之后,投资者可根据财务状况对其中一类公司上市的股票进行投资,但重点是投资某类中的哪一家更加合适并有更大机会能从中获利,还需对其各方面能力进行分析.

下面以万科 A 和海南海德为例,计算出其各方面能力指标,并画出能力趋势图如图 4 所示.【7】

由图 4 可见,对于万科 A 来说,盈利能力较好且有上升趋势,适合收益型偏好投资者;经济能力较好,适合成长型偏好的投资者,但偿债能力一般,这应该引起投资者重视.海南海德偿债能力较好,说明企业持续经营能力较好且风险相对较低,适合保守型投资者.

5 结语

将多元统计的方法应用到股票投资中,利用财务指标能更深层次地剖析企业发展趋势,不同投资偏好的投资者根据不同企业的属性及能力指标选择相应股票进行投资,避免股民盲目投资带来的不必要损失,具有一定指导意义.

参考文献:

[1]张琳,耿修林.管理统计[M].北京:科学出版社,2003:73-75.

[2]薛薇.统计分析与 SPSS 的应用[M].3 版.北京:中国人民大学出版社,2011:288-321.

[3]邵铁柱,于莎.我国房地产上市公司财务绩效评价[J].科技与管理,2013,1(15):90-93.

[4]刘佳,张琳.基于多元统计分析的房地产上市公司财务指标评价[J].南京工业大学学报:社会科学版,2009,8(3):88-91.

[5]卢纹岱.SPSS for Windows 统计分析[M].北京:电子工业出版社,2006:267-477.

[6]胡永宏.综合评价方法[M].北京:社会出版社,2000:39-42.

[7]胡振华,袁静.因子分析在企业综合效益评价中的应用[J].中南工业大学学报:社会科学版,2001(9):214-217.