一、前 言

不确定的信息环境将促使上市公司的投资者搜寻额外信息来源,通过精准预测公司未来现金流量的分布,形成对公司价值的无偏估计。除了强制披露的财务报告外,公司内部董事、监事、高级管理人员及其关联人员买卖本公司股票信息( 即: 本文所指的内部人交易信息) ,是一项重要的起到纠偏作用的额外非财务信息来源。深交所于2007年5月颁布了《上市公司董事、监事和高级管理人员所持本公司股份及其变动管理业务指引》中明确规定内部人买卖本公司股份及其衍生产品的信息必须在两个工作日内,由董事会向交易所报告并同时在交易所网站披露。上交所颁布的《上市公司董事、监事、高级管理人员所持本公司股份及其变动管理规则》也有类似的规定。

2005年8月,遵照证监会的部署和要求,拉开了对资本市场发展具有深远意义的股权分置改革大幕。这场改革彻底扭转了上市公司股权架构中长期存在的“同股不同权”的顽疾,为实现资本市场的定价功能、建立企业可持续发展长期激励机制,促使上市公司成为股东利益共同体发挥了重要作用。股权分置改革为上市公司治理和股权结构带来了重大变化,实现了股份全流通,使得内部人股份变动更加频繁。除了法律、法规禁止内部人在一些诸如盈利宣告、融资公告等敏感窗口进行股票买卖操作外,日常及时将内部人股份变动信息披露给外部投资者是很必要的。

内部人股份变动原因多种多样,二级市场交易、分红送转、增发配股、股改对价、薪酬激励等均会导致内部人股份变动。截止2012年底,沪深两市约有近二万五千多起与公司内部人有关的股份变动。较之外部投资者,内部人掌握更多的公司私有信息。从信息的使用者角度,投资者如何解析内部人买卖本公司股份信息并纳入其盈利预期和投资决策尚缺少系统研究。本文以后股改时期和公平信息披露双重监管为背景,实证考察了内部人股份变动信息与上市公司财务信息披露之间的交互作用机理。本研究获得了一些有意义的发现: 投资者持有存在内部人股份买入信息披露公司股份获得的超额累积回报随着信息不确定性程度的增加而增大。当公司披露盈利亏损这一负面消息后,内部人股份买入信息会带来较大的盈利持续性预期调整,这一现象在信息不确定性程度较高的公司组最为明显。该发现丰富了相关非财务信息披露经济后果文献,为深入认识非财务信息披露的信息含量以及财务与非财务信息披露的关系提供了新证据。

二、制度背景、文献回顾与研究假说

(一) 制度背景

2005年初,我国开展股权分置换改革,要求所有2005年之前已经上市的公司在2006年底之前完成股改。这项史无前例的改革在于解决割裂控股股东和广大中小股东利益的“同股不同权”问题,扭转控股股东获取收益的方式,解决机制,保护中小投资者利益,突出市场在资源配置和利益调整中的基础性作用( 刘浩等,2010)[1]。

股权分置条件下,上市公司常被少数几个流通股股东控制; 股改后,伴随“大小非”减持和抛售,原先大股东的持股比例有所下降。但国资委明确规定,股改后国有控股股东必须保持“国有股最低持股比例”,而民营企业控股股东则纷纷通过二级市场增持以及增设反收购条款加强自身控制权。推动股改的同时如不配套相应的散户交易制度改革,股权治理模式有可能从“一股独大”逐步演化为“内部人控制”,内部人对公司的控制权力随着股权分散而日益增强。

在散户交易制度不改变的情况下,取代“一股独大”的股权集中模式的将很可能是责任股东缺失的管理者“内部人控制”。股权分置改革所带来的全流通,将使管理层更加关注公司经营业绩对股价影响。公司经营业绩将主要通过股价反映,而不仅仅是净资产。各级国资管理部门和公司重要股东在确保利润和股价双重满意的条件下,会选择放松对企业的直接控制,提供给管理者更多的经营自主权,倾向于较多地采用股份、股票期权、认股权等股权衍生品激励制度激励管理者,协调股东和管理层的利益关系,促使管理者关注公司治理质量和市值提升。股权全流通赋予管理者更多的经营独立性与自主权,但也更容易滋生管理者的短视行为、业绩操纵和内幕交易动机。曾庆生( 2008)[2]重点考察了内部人股份卖出行为。曾庆生和张耀中( 2012)[3]、张俊生和曾亚敏( 2011)[4]从治理和信息不对称角度,分析了在不同板块上市的且不同性质的企业内部人是否会利用其所掌握的第一手的内幕信息进行择时交易,获取超额报酬。

2006年8月,深交所《上市公司公平信息披露指引》进一步规范了上市公司内部人选择性信息披露行为,投资者更为依赖强制公开披露的信息进行决策,投资者对公司盈利信息更为依赖和敏感。并且,证券监管机构和交易所对上市公司内部人股份交易行为明确了禁止期和敏感期,防范内部人利用内幕信息套利,这些敏感期包括定期公告、业绩快报( 预告) 等影响股价的重要事件日发生前后。

接近四成的内部人股份变动属于股份买入,其余均为股份卖出,内部人股份卖出或多或少与其消费偏好和风险规避动机有关。因此,较之股份卖出,内部人股份买入更具信息含量( Lakonishok 和 Lee,2001)[5]。在内部人股份买入交易中,接近六成是在交易发生后两天后才在交易所披露。“严”交易监管、“轻”披露监管的“一边倒”现象为内部人利用延迟披露策略性地进行违规交易,降低内幕交易风险提供了机会( 朱茶芬等,2012)[6]。由于股份全流通所带来的内部人权力增强及对公司业绩与股价变动关系的重视,内部人股份买入信息披露将会进一步激发投资者预期调整。

(二) 文献回顾与研究假说

Kormendi 和 Lipe( 1987)[7]、Collins 等( 1994)[8]指出,研究盈利与股价的关系依赖于两个假设: 一是股价为预期现金流量的现值; 二是预期盈利现值调整等于预期现金流量现值调整。Collins 和 Kothari( 1989)[9]、Easton 和 Zmigewski( 1989)[10]等相关研究进一步发现,在盈利持续性较强的公司中,未预期盈利会导致股价较大调整。股价较大程度能够反映当期盈利信息取决于市场对盈利持续性信号的解读能力。

在信息不确定性风险较高的情况下,额外的信息搜寻会协助理性投资者更好地解析盈利信息披露的价值效应( Francis 等,2007)[11]。Freeman 和 Tse( 1989)[12]的研究显示,后续的盈利宣告可以部分地解决盈利持续性信息的不确定性问题。Koch 和 Sun( 2004)[13]研究也表明,股利支付变化可以帮助投资者修正他们对公司过去盈利持续性的预期。

Ecker 等( 2006)[14],Francis 等( 2007)[11]和 Bhattacharya 等( 2012)[15]发现信息不确定性程度越高的公司,预测其现金流量分布就越不准确。盈利信息的重要功能之一在于帮助投资者合理预期未来现金流( Dechow 等,1998; Barth 等,2001)[16-17],盈利信息的不准确使市场对未来现金流的分布和公司价值的预期不确定性程度增加。盈利信息的准确性会影响内部人和外部投资者之间的信息不对称程度,从而影响投资者的风险评价和权益资本成本( Bhattacharya 等,2012; Lambert 等,2011) 。[15][18]其中,Bhattacharya 等( 2012)[15]进一步研究表明,较低的盈利信息准确度会增加盈利宣告日的信息不对称程度,从而增加知情投资者拥有的私人信息价值。Baiman 和 Verrecchia( 1996)[19]也指出,公司管理者的私人信息优势与公共信息准确度呈显着负相关。

本文旨在考察财务和非财务信息的交互作用,探索信息不确定性和额外信息搜寻的影响机理,分析内部人股份买入信息披露对公司盈利信号的不确定性的影响。通过搜寻诸如内部人股份变动等额外信息来源,市场会更好地解读盈利与股价的关系。以往有关内部人交易行为的文献表明,内部人股份买入能够反映出管理者所拥有的涉及公司价值( Jaffe,1974; Finnerty,1976; Seyhun,1986,1998)[20-23]和公司现金流分布( Piotroski 和 Roulstone,2005; Roulstone,2008)[24-25]的私有信息。Brochet( 2010)[26]指出,在美国证券监管机构推出更严厉的萨班斯法案( SOX) 后,市场投资者预期会随着内部人股份交易行为显着地调整。与股份买入相比,内部人股份卖出信息含量很有限,并且股份卖出决策还与内部人消费和风险分散动机有关( 例如 Lakonishok 和 Lee,2001; Jeng 等,2003; Cheng 和 Lo,2006; Gu 和 Li,2007)[5][27-29]。

Teoh 和 Wong( 1993)[30]、Ecker 等( 2006)[14]的研究表明,信息披露的市场反应会随着信息不确定程度的增加而增大。信息环境的不确定性意味着由于盈利信息不准确而导致对公司价值评价的偏误,盈利宣告日后的内部人买入本公司股份这一额外信息事件所引致的投资者反应会伴随着信息不确定性程度的增加而被放大,当信息不准确增加了盈利宣告日的不确定性时( Bhattacharya 等,2011)[31],内部人股份买入信息的披露将显着激发市场预期调整。于是,本文提出假设1:假设1: 内部人买入本公司股份信息披露的日超额累积回报率会随着公司信息不确定性程度的增加而增大。

采用 Freeman 和 Tse( 1989)[12]所提出的滞后盈利—股价相关系数模型直接检验投资者能否利用内部人购入本公司股份信息披露这一额外的信息协助其更好地评价盈利宣告价值效应的不确定性。盈利信息可分为持续性和暂时性盈利两部分,持续性盈利部分的股价相关性要显着高于暂时性部分。

盈利持续性程度具有不确定性特征,假设市场投资者赋予持续性盈利部分的初始概率为 p,而赋予暂时性盈利部分的初始先验概率为1 - p。市场投资者对盈利宣告日短窗反应是持续性不同的两部分盈利的加权平均。表述如下:

变量 ΔQEARN,ERCperm和 ERCtrans分别代表季度盈利变动率、持续性盈利—股价相关系数、暂时性盈利—股价相关系数。内部人买入本公司股份信息披露乃是上市公司盈利宣告日后的一项额外信息事件,这一事件极有可能导致投资者初始预期做出调整,澄清盈利持续不确定性。如果盈利宣告日后接下来的内部交易等额外信息能够证实( 或证伪) 盈利持续性不确定,投资者就极可能提高( 或降低) 其对持续性盈利部分分配的先验概率( p) 。因此,内部人买入本公司股份信息披露这一额外信息事件的市场反应应表述为:

可见,Returnsubsequent为盈利变化的函数,盈利变化与盈利宣告日之后内部人股份买入披露这一信息事件的交互影响取决于该信息事件是否会改变市场对盈利持续性的预期。当 ERCperm- ERCTrans> 0时,内部人股份买入信息披露能够提高( 或降低) 市场投资者对上市公司持续性盈利部分的先验概率,市场反应与盈利变化呈正( 或负) 相关关系。当盈利增加时,内部人股份买入可以视作肯定盈利增加持续性的“好消息”; 反之,当盈利减少时,内部人股份买入则可以视为否定盈利减少持续性的“好消息”。

面对盈利亏损,公司管理层极有可能会利用其掌握的经营或财务手段,借助改变应计会计判断,经营活动操纵以及诸如资产重组等重大财务策略避免亏损或挽回扭亏预期( 雷光勇和刘慧龙,2007; 张昕,2008)[32-33],从而保持市场投资者对公司盈利持续性的预期。当上市公司发生季度亏损时,内部人买入股份信息披露则会被市场解读为“好消息”。市场投资者盈利预期调整会受到盈利宣告日后内部人买入本公司股份这一额外信息事件的信号作用和投资者初始不确定性程度的双重影响,证实盈利减少( 亏损) 的持续性,Δp <0。尤其是在信息环境不确定性较高的公司,内部人买入自家亏损公司股份信息的披露越发能够激发投资者预期调整。基于这种分析,本文提出研究假设2和假设3:

假设2: 亏损负面消息宣告后,内部人买入自家公司股份信息披露的投资者市场反应会显着弱化。

假设3: 在信息不确定性程度较高的公司中,亏损宣告日后内部人买入自家公司股份信息披露的市场反应弱化现象越发明显。

三、数据采集与研究设计

(一) 数据来源与样本选择

基础财务数据均来自深圳国泰安公司出版的《中国资本市场会计与财务研究数据库》,研究周期截止于2012年12月31日。其中,内部人股权变动数据取自该数据库中的中国公司治理数据库,盈利变化以及是否亏损指标均采用季度盈利数据。

本文做了如下剔除: ( 1) 内部人股权变动披露填报日期没有披露的深证所上市公司样本; ( 2) 买卖 B股或以外币为交易币种的内部人股份买卖交易; ( 3) 非公开二级市场买卖而发生的内部人股票交易活动( 如股改对价、分红送转、增发配售、股权激励等) 样本; ( 4) 非内部人本人从事的本公司股票买卖交易样本; ( 5) 内部人买卖交易日早于、晚于季报( 或中报、三季报、年报) 披露30日以上的样本; ( 6) 一季度报披露日晚于6月30日、半年报披露日晚于9月30日、三季度报披露日晚于12月31日、年报披露日晚于次年4月30日的样本; ( 7) 所涉各变量存在缺失的观测。通过上述数据甄选工作,共获得供实证分析的观测数目为1234个。连续变量在5%和95%分位数处做了截尾处理( WINSORIZE) 。

(二) 关键变量定义

1. 内部人股份买入信息披露的市场反应。上海证券交易所披露了有关内部人交易数据,同时还披露了交易日和披露日,这为研究内部人股份买入信息披露的市场反应提供了基础条件。借鉴 Lakonishok 等( 2001)[5]研究,充分考虑我国内部人股份变动信息报告流程差异以及可能的信息提前泄露问题,利用内部人买入本公司股份日前、后各两天内市场的超额累积报酬率( CAR) 度量市场反应。

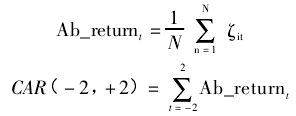

①为了评价内部人交易信息披露事件的影响,需要度量投资者在内部人信息披露日获取的累积超额收益,超额收益是内部人买入本公司股份信息披露事件窗期间该股票的实际日收益与预期日收益之差的累积,即:

Returnit是实际收益,Exp_Returnit是预期收益( 由市场模型估计) ,ξit是未预期收益。超额收益 ξit反映了实际日收益和预期日收益率之差。换言之,ξit是事件条件下的收益与无事件条件下预期收益之间之差。因此,超额收益率是股票投资者财富的变化。本文采用市场模型法估计预期收益 Exp_Returnit。市场模型是将某一股票实际收益与市场证券组合收益相联系的统计模型。即:

Returnit与 Returnmt分别表示某股票和证券市场投资组合在 t 期的收益率,ζit扰动项,E[ζit]和 Var[ζit]分别为扰动项均值和方差,βi与 σ2it为市场模型的参数。在选择好用于估计预期收益的模型后,接下来就是对未预期收益进行估计。

未预期收益 ζit= Returnit- Exp_Returnit利用估计窗内的相关日股票收益率数据进行估计 Exp_Retur-nit,在使用股票收益率日数据与市场模型的事件研究中,利用内部人买入本公司股份披露日( 事件日) 发生前的120天数据估计模型参数,再运用估计出的参数与事件窗对应的数据计算 Exp_Returnit的估计值。估计出未预期收益日数据( 即 ζit) 后,按截面( 各种证券间) 与时间序列( 主要指事件窗) 加总。设 Ab_Returnt为整个样本在 t 时刻的平均未预期收益。CAR( -2,+2) 为整个样本在( -2,+2) 期间内的平均未预期收益在截面和时间序列上的加总。

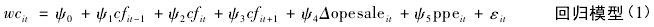

2. 信息环境不确定性度量。借鉴 Francis 等( 2007)[11]研究思路,本文利用Dechow 和Dichev( 2002) 以及 McNichols( 2002)[34-35]的方法,以营运资本应计会计项目变动与过去一期、当期和未来一期共计三期的经营活动现金净流量的匹配性来衡量信息不确定性。该指标设计是由 Dechow 等( 2002) 提出的衡量上市公司会计质量的新方法。他们认为,应计会计项目的一个作用就是转移或调整经营活动现金流量的确认时点,从而使得按照权责发生制编制的盈利更好地反映公司业绩。但是,应计会计隐含着对未来现金流的主观假设、判断和估计。所以,故意或非故意的会计估计差错是导致应计会计不确定性的主要原因,而应计会计质量会随着会计估计差错的增加而下降。参考他们的研究设计,本文利用回归模型( 1) 中残差项的标准差衡量应计会计不确定性。( 注: 这里的行业取《中国证监会行业分类指引( 2001) 》中行业代码前两位数) ,回归模型如下:

变量 wc,cf,Δopesale,ppe 各变量定义详见表 1。残差项( εit) 反映非预期应计项目,本文通过计算过去五年( 要求至少有三年数据) 该残差项的标准差用做衡量信息不确定性程度的指标( Opacity) 。

(三) 研究设计

在对主要变量做了定义和解释之后,为了验证相关研究假说,本文设计了下面的回归模型。因变量CAR( - 2,+ 2) 反映了内部人股份买卖信息披露日前后共计 5 天的日超额累积回报率,变量 buy 为二元变量,当内部人股份买卖行为为买入股份时,定义为 1,否则为 0。

内部人购入本公司股份信息披露是一项被市场投资者解读为“好消息”的事件,变量 buy 的回归系数预期为正数。此外,本文设置变量 buy × opacity,考察公司信息不确定性对内部人买入本公司股份市场反应的交互影响。变量 buy × opacity 的回归系数预期显着为正数,即: 内部人买入本公司股份这一“好消息”的披露所激发的投资者预期调整作用在信息环境不确定性程度较高的公司中更显着,市场投资者的市场反应更积极和正面。

回归模型( 4) 关注当公司向市场投资者披露季度盈利亏损的这一“坏消息”后,内部人买入本公司股份信息披露的市场反应的方向与程度受信息不确定性环境的影响。一般来说,市场投资者会将季度盈利亏损认定为“坏消息”,而内部人接下来买入自家公司股份这一“好消息”的披露则意味着季度盈利亏损不具有持续性,降低了市场投资者对总盈利中持续性盈利部分的先验概率,提高了对暂时性盈利部分的先验概率。当公司发布季度盈利亏损信息后,内部人买入本公司股份信息披露的市场反应会显着弱化,预期变量buy × loss 的回归系数显着为负数。进而,利用回归模型( 5) 考察在信息不确定性环境不同的公司样本中,亏损消息宣告后,内部人买入本公司股份的市场反应是否具有系统性差异,重点关注变量 buy × loss ×opcity 的回归系数,预期该变量应显着负数。相关变量的定义详见表 1。

四、实证检验结果与分析

(一) 描述性统计分析

表2列示了样本中相关变量描述性统计。从交易方向角度,近35% 的内部人股份交易行为为买入。从交易行为信息披露时长角度,平均约等待28天,最长约等待258天后,内部人买卖自家公司股份的信息方能在交易所网站披露。

虽然证交所对内部人股份买卖行为规定了上报和披露时间,例如两天内要上报公司,再由所在公司及时在交易所网站披露。即使如此,没有做到及时披露的公司也还是很多,充分说明我国证券监管执行中普遍存在的交易行为“严监管”、信息披露“轻监管”的“一边倒”现象。

另外,投资者持有存在内部人交易行为公司股票在交易发生日前后5天所获得的超额累计回报均值为1%,其中持有内部人买入股份信息披露的超额累计回报率为0. 7% ,而内部人卖出股份信息披露的超额累计回报率为 - 0. 7%。

市场投资者倾向于将内部人买入本公司股份定性为“好消息”,投资者持有内部人买入本公司股份信息披露的公司股票能获得更高的超额回报。季度盈利有过亏损样本约占7%。平均每家上市公司有19个卖方证券分析师提供盈利预测,最高的有160余位卖方证券分析师跟踪一家公司。

(二) 多元回归分析结果表3栏

( 1) 报告了内部人买入和卖出本公司股份的市场反应差异。二元变量 buy 的回归系数为0. 01,正数且通过1%水平统计显着性检验,这说明,内部人买入自家公司股份被市场投资者认为是“好消息”,市场反应积极且正面。栏( 2) 进一步控制了变量 buy × opacity,其回归系数为0. 01,正数且在10% 水平通过统计显着性水平检验。可见,信息不确定性程度越高的公司,内部人买入本公司股份信息披露所带来的投资者盈利预期调整是积极、正面且越发显着的,假说一得到了验证。

进而,本文继续讨论当市场投资者获知季度盈利亏损这个“坏消息”后,随后买入自家公司股份信息披露的市场反应。栏( 3) 中变量 buy × loss 的回归系数为 -0. 02,为负数且不显着。当季度盈利亏损“坏消息”被市场获知后,内部人买入本公司股份这一额外的“好消息”会影响市场投资者对持续性和暂时性盈利分配的先验概率,盈利持续性预期也将相应做出调整,但是这种调整的方向和幅度在统计意义上并不显着。

本文继续研究信息不确定性环境对内部人买入近期亏损本公司股份信息披露市场反应的影响。判断在信息不确定性程度较高的公司中,亏损宣告后,内部人买入自家股份公司信息披露的市场反应差异。变量 buy × loss × opacity 的回归系数为 -0. 04,负数且在1%水平显着,这表明尤其是在信息不确定性程度较高的公司组中,内部人买入自家亏损公司股份这一额外信息事件显着降低了投资者对亏损持续性预期。信息不确定性较高,在市场投资者获知公司季度亏损这一“坏消息”后,内部人买入自家亏损公司股份信息披露所引发的市场对盈利持续性和暂时性部分分配的先验概率调整越大。

投资者对内部人买入本公司股份信息披露的盈利预期调整可视为是对上一期季度盈利亏损的“延迟”释放。上市公司信息不确定性程度较高,作为额外的信息来源,内部人买入自家公司股份信息披露在缓解信息不确定性方面的作用越大,投资者的市场反应越发明显地被弱化。该结果有条件支持假说二,但基本符合假说三的预期。

五、结论与展望

本文从信息环境不确定性角度出发,考察了内部人买入本公司股份所释放的信息含量,得到一些富有启发意义的结论。本文增量贡献在于重点分析了内部人股份买入行为披露的信息含量,而非具体交易行为本身。此外,以往较少文献研究证券监管部门要求内部人交易信息披露的市场反应,本文考察了在信息不确定的情况下,内部人交易信息披露对同期盈利变化所具有的“信号”作用,指出内部人股份买入信息对同期盈利变化的估值效应具有信息含量。具体结论归纳如下:

第一,当上市公司向市场传递出一些诸如季度盈利亏损等负面消息后,市场投资者解读内部人买入本公司股份这一“好消息”并做出盈利预期调整时会受到公司信息环境因素的影响。本研究揭示了信息准确度会给市场投资者对亏损等“坏消息”持续性的预期调整的方向和强度带来显着影响,从而验证了信息环境是影响内部人股份买入行为披露信息含量的重要因素。

第二,内部人股份买入信息披露能够向市场投资者传递具有增量价值相关性的讯息,澄清信息环境的不确定性,有助于市场更准确地理解盈利信息的估值效应,提高盈利与股价敏感度。

第三,股权分置改革提升了股权的流通性,还原了股权的原始收益特征,加之股权结构分散化趋势,使得内部人股份买卖的信息披露作为一项非财务信息来源与其财务信息之披露之间形成一定的交互效应,内部人股份交易行为的“信号”作用和信息含量更具价值相关性。

本文验证了内部人信息披露对投资者预期调整的影响,有助于协助投资者解读盈利变化信息的定价效应,拓展了相关信息准确度经济后果研究文献。同时,本文的一些发现对未来理论研究和监管实务也具有一定的启发和政策借鉴意义。一是,内部人买卖本公司股份信息披露是市场投资者可以获取的一项重要非财务信息来源,未来研究可持续关注这类信息与其他诸如董事会报告、券商所属卖方分析师预测以及公司利润分配等信息在公司盈利预测或价值评估作用中的相对重要性,深入评析资本市场中有经验的机构投资者和专业的中介机构是如何利用诸如内部人股份变动信息开展前瞻性业务活动的。二是,在监管实务方面,由于不少上市公司管理层在发生内部人股份变动后并没有按照证券监管要求及时通过交易所进行披露,一定程度上也暴露出我国证券信息披露监管存在“飞地”,这就要求未来在证券监管的顶层设计上要持续深化和改善资本市场信息披露环境,调整并逐步扭转“重”交易监管,“轻”披露监管的制度缺陷。

参考文献:

[1]刘浩,李增泉,孙铮. 控股股东的产权收益实现方式与利益输送转向———兼论中国的股权分置改革[J]. 财经研究,2010( 4) : 56-67.

[2]曾庆生. 公司内部人具有交易时机的选择能力吗? ———来自中国上市公司内部人卖出股票的证据[J]. 金融研究,2008( 10) : 117-135.

[3]曾庆生,张耀中. 信息不对称、交易窗口和上市公司内部人交易回报[J]. 金融研究,2012( 12) : 151-164.

[4]张俊生,曾亚敏. 上市公司内部人亲属股票交易行为研究[J]. 金融研究,2011( 3) : 121-133.

[5]LAKONISHOK J,LEE I. Are Insiders Trades Informative? [J]. Review of Financial Studies,2001,14( 1) : 79-11.

[6]朱茶芬,陈超,周陆海. 内部人延迟披露股票交易信息的经济动机和后果研究[J]. 浙江大学学报: 人文社会科学版,2012( 10) : 1-12.

[7]KORMENDI R,LIPE R. Earning Innovation,Earning Persistence,and Stock Returns[J]. Journal of Business,1987,60( 3) : 323-345.

[8]COLLINS D W,KOTHARI S P,SLOAN R G. Lack of Timeliness and Noise as Explanations for the Low ContemporaneousReturn-earnings Associations[J]. Journal of Accounting and Economics,1994,18( 3) : 289-324.

[9]COLLINS D W,KOTHARI S P. An Analysis of Inter-temporal and Cross-sectional Determinants of Earning Response Coefficients[J]. Journal of Accounting and Economics,1989,11( 2/3) : 143-181.

[10]EASTON P D,ZMIJEWSKI M E. Cross-sectional Variation in the Stock Market Response to Accounting EarningAnnouncements[J]. Journal of Accounting and Economics,1989,11( 2 /3) : 117-141.

[11]FRANCIS J,LAFOND R,OLSSON P,et al. Information Uncertainty and Post-Earnings-Announcement-Drift[J]. Journal ofBusiness Finance and Accounting,2007,34( 3 /4) : 403-433.

[12]FREEMAN R N,TSE S. The Multi-period Information Content of Accounting Earnings: Confirmations and Contradictions ofPrevious Earning Reports[J]. Journal of Accounting Research,1989,27( supplement) : 49-79.

[13]KOCH A S,SUN A X. Dividend Changes and the Persistence of Past Earning Signals[J]. Journal of Finance,2004,59( 5) :2093-2116.

[14]ECKER F,FRANCIS J,KIM I,et al. Returns-based Representation of Earnings Quality[J]. The Accounting Review,2006,81( 4) : 749-780.

[15]BHATTACHARYA N,ECKER N,OLSSON P,et al. Direct and Mediated Associations among Earnings Quality,InformationAsymmetry,and the Cost of Equity[J]. The Accounting Review,2012,87( 2) : 449-482.

[16]DECHOW P M,KOTHARI S P,WATTS R L. The Relation between Earnings and Cash Flows[J]. Journal of Accounting andEconomics,1998,25( 2) : 133-168.

[17]BARTH M E,CRAM D P,NELSON K K. Accruals and the Prediction of Future Cash Flows[J]. The Accounting Review,2001,76( 1) : 27-58.