信用风险又称违约风险,是指借款人、证券发行人或交易对方因种种原因,不愿或无力履行合同条件而构成违约,致使银行、投资者或交易对方遭受损失的可能性。在公司信用风险测度上,股价可以被视为一个评价上市公司绩效和风险的参数。由于关于宏观经济现状和趋势、行业周期变化以及公司内部经营管理的信息,会以最快的速度传递到市场,而以股价为代表的公司市场价值的不断变化,蕴含或折射出公司在现有环境下各类信息和风险状态。该风险测度模型中最有代表的是KMV模型。而KMV模型的提出,则很好地将企业的信用风险量化,可以有效准确地评估上市公司信用风险。KMV 模型巧妙的运用期权定价理论的思想,将债权看作是债权人对负债公司的股东出的对公司价值的看跌期权(卖权)。它有期权理论作为基础、有对信用风险敏感的预期违约率作为分析指标,且不需要有效市场的假说;在数据运用的方面,与许多依赖与大量的财务数据的模型相比,它主要使用的都是在公开市场上上市公司的股票交易价格和少量的财务信息,所以避免了会计信息失真所产生的巨大误差。

一、实证分析

1.假设:

1.1 公司股票价格服从对数正态分布

1.2 债务平均期限τ 为一年

1.3 在违约距离计算公式中,假定公司一年后的资产价值增长率为0

1.4 在计算股票波动率时以日收益波动率为最小计数单位

1.5 收盘价取2013年1 月1日起至2013年9月30日止。

2.样本的选择。本文随机选取了20家分别在创业板和主板市场上上市的公司作为样本并进行比较。所采集的证券市场数据,公开财务报来自于同花顺数据库。本文将2013年1月1日作为计算基准日,根据样本公司2013年年度财务报表上的负债账面价值为主要依据就所选取的两市场样本公司进行对比,进一步分析模型的可行性。

3.确定模型中的参数。

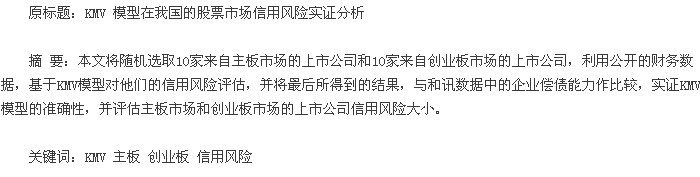

3.1 关于样本上市公司股权市场价值的确定。关于公司股权市值,由于我国证券市场目前存在的股权分裂问题导致了非流通股定价困,从而影响了股权价值的计算,本文假设样本公司在市场上流通股本等于公司的总股本,流通股的总市值等于样本公司股票的总市值,公式为股权市场价值=每日收盘价*流通A股股份数,其中每日收盘价是指样本公司在计算基准日后经过复权之后的股票每日收盘价。所得的样本上市公司的股权市场价值如表1:【表1】

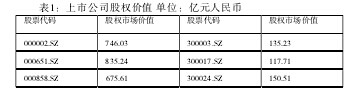

3.2 关于负债面额D,违约点DPT的估计,债务期限t,无风险利率r的确定。负债又可分为流动负债和长期负债。由于长期债务可以为债务人提供适当的喘息的机会,当公司的价值位于全部负债和短期负债之间的某个临界水平时,就有很大的违约可能。我们采取了一个折中的办法,即违约点DPT=STD+1/2LTD,其中 STD 表示流动负债,LTD 表示非流动负债。

规定债务期限t为一年,即t=1,意味着预测和度量的是,该上市公司未来一年的信用风险水平。

无风险利率r是期权价格的影响因素之一 .本文选择一年期定期存款利率作为无风险利率,取r=3%.计算结果如表2所示【表2】

3.3 股权波动率。

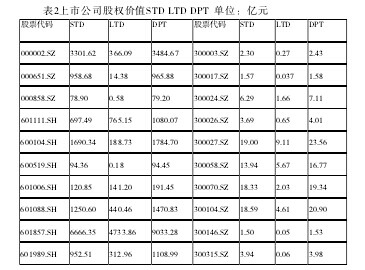

(1)采用历史波动率法估计上市公司股权市场价值未股票价格满足对数正态分布,则股票的对数收益率为=为每日的相对价格;

(2)根据方差是用来度量随机变量和其均值之间偏离程度的原理,我们可以利用样本数量的日收益率及其均值来计算样本股票的日收益率的波动率,则公式为其中,表示样本股票的日收益率, 表示样本股票的日收益率的均值,表示每日的收益波动率,将已知数代入上述公式,便可得到结果。不考虑法定节日放假的因素,一周工作日为5天,一年有52周,那么证券交易市场上一年的交易天数为260天,则与的关系是: 所得的样本公司的股权价值年波动率结果如表3所示。【表3】

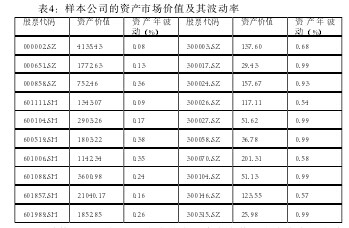

4.计算资产价值及资产价值波动率。假设资产价值在未来保持不变,预期年增长率不发生改变且服从标准正太分布。先假设资产价值在未来保持不变,预期年增长率不发生改变且服从标准正太分布。KMV 模型根据BS期权定价公式、Merton的风险债务定价理论及MM的资本结构理论来计算。计算结果如表4所示:【表4】

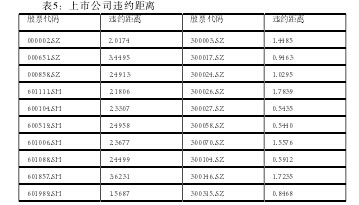

5.计算违约距离DD.在实践中,资产市值的未来分布很难计量,在准确测定违约概率方面真正重要的是资产市值发生大幅度的负面变化的可能性。违约距离表示的是资产价值到违约点的距离远近,是借款公司的资产价值到达违约点时所下降的百分比对其公司资产价值波动性(百分比)的倍数,值越小,表示越有可能违约。根据公式,其中资产价值(v)、违约点(DPT)及资产价值波动率(δ)都为已知。结果如表5所示:【表5】

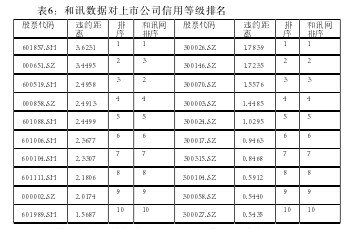

6.公司信用风险程度排序。根据以上指标对这20家上市公司的信用风险程度进行排序:这两个市场在上市条件、企业规模,公司的资本结构,上市的时间等等方面都存在很大的差异,不可相提并论。所6.公司信用风险程度排序。根据以上指标对这20家上市公司的信用风险程度进行排序:这两个市场在上市条件、企业规模,公司的资本结构,上市的时间等等方面都存在很大的差异,不可相提并论。所以分开排序,将两者区分开来,有利于反映真实情况.

二、结果分析

综上所述,我们得到了这20家上市公司的违约距离,笔者按照违约距离的长短对他们排序 ,同时为了验证模型的有效性,选取和讯数据2013年上市公司的偿债能力排序,由于偿债能力的大小与违约距离相关性很强,当偿债能力小时,违约可能性越大,违约距离就越短。

从下表排序基本吻合,说明该模型对于上市公司的信用风险预测具有一定的合理性。【表6】

1.从模型分析的数据来看,两大板块信用风险水平差异明显:主板和创业板在其股权价值规模及其波动率,资产价值及其波动率,违约点,违约距离都存在较明显的差异。具体表现为:主板的股权价值规模和资产价值规模都远大于创业板,而从波动率来看,主板市场的波动率小于创业板市场。主板市场的违约距离的平均值约为2.5,而创业板市场违约距离的平均值约为1.1.创业板市场股票价格变动更加活跃,管制更少,这是创业板上市公司比主板上市公司信用风险更大的重要原因之一。

2.同时,由于创业板市场上市公司一般是处在幼稚期或成长期的初创公司,其公司业绩波动大,资产规模相对较小,风险较大,所以借债也多为短期流动性负债,致使公司短期内可能面临较高的信用风险;而对于处于成熟期的信誉卓着的大公司,由于资产较为雄厚,有较好的抗风险能力,其负债多为长期负债,致使公司短期内可能面临信用风险较小;借债能力的不同也使得基于KMV模型的违约距离存在差异。

三、研究结论

KMV模型对上市公司的信用风险的度量具有准确性。KMV是动态模型,基于对上市公司的市场数据和股票价格变化分析估算违约概率,因而对违约概率的预测更具有前瞻性,被视为“向前看”-资产预期价值-和“向后看”-公司价值波定性-相结合的方法,从而提高了投资者决策的质量。

基于KMV模型度量的两大板块上市公司具有较大的差异性。创业板市场的上市公司较主板市场上市公司,违约距离更短,信用风险更大。负债结构以流动负债为主,股权价值波动率大,资产规模较小,处在初创期和成长期公司风险明显较高,违约距离更短。

参考文献:

[1]刘利文,王吉恒,张建华。基于KMV模型的上市公司信用风险研究[J].商业时代,2010 (25) :63~64.

[2]赵先信。银行内部模型和监管模型[M].上海:上海人民出版社。

[3]王宇新。度量金融波动的方法和模型及其应用[D].中国学术期刊电子杂志社,2006年。

[4]Dowd,K.(2005)。Measuring Market Risk[M]. John Wiley&Sons,Ltd.