摘 要: 本文以国内外已有研究为基础, 通过研究货币政策的传导理论, 深入挖掘影响大宗黄金价格波动的主要宏观因素, 并通过VAR向量自回归模型等计量方法将各项货币政策的中介目标对大宗商品黄金价格的作用进行了实证分析, 最后得出结论, 在此基础上为国家和投资者提出了相关的对策建议。

关键词: 货币政策; 黄金价格; 影响;

一、引言

在上世纪70年代以前, 各国中央政府普遍采取由该国货币当局来决定黄金价格, 因此金价趋于稳定。可是自从1971年尼克松政府宣告布雷顿森林体系解体之后, 黄金价格便脱离美元并进行自由浮动。这种情况造成了黄金价格变动因素的日趋多元化, 黄金价格的波动幅度日益剧烈。鉴于大宗黄金已成为金融风暴中有效的保值避险手段之一, 货币政策与大宗黄金价格的关系也已成为货币金融理论的重点研究领域, 而货币政策对黄金市场调控水平也已成为海内外金融学术界同国家货币当局的关注焦点。在金融危机的恢复阶段, 随着国际经济形势的好转及金融资本市场的快速变化, 对货币政策和大宗黄金价格间的影响作用水平进行深入探讨具有深远的学术前景和务实的现实意义。

二、大宗黄金价格的影响因素分析

1、宏观经济水平

从黄金的商品属性这一角度来说, 一国居民的可支配收入与黄金的需求及价格成正比[1]。而从黄金的金融属性这一角度来说, 当一国的国民经济发展过热, 该国货币当局会采取以提高再贴现率、公开市场业务操作及提高法定存款准备金率为主的三大货币政策并配合其它手段来降低货币供应量, 降低市场上货币的流通速度[2]。这时, 人们将会首先选择货币而放弃黄金, 黄金的需求与价格便会随之下降。

2、通货膨胀率

通货膨胀最直接的原因就是一国货币的发行量超过市场交易中实际所需货币数量[3]。当通货膨胀预期上升时, 黄金凭借其与生俱来的抗通胀能力, 成为了投资者为避免自身资产贬值的最佳金融工具[4]。通过上述过程, 黄金的需求量增大, 黄金价格亦随之上升。

3、美元指数

作为检验美元汇率走势的重要指标, 美元指数的波动也对黄金价格变动起着重要影响。其影响路径主要有两条:第一, 当美元指数在国际外汇市场上趋向疲软时, 等量的大宗黄金只需更少的他国货币便可购买;第二, 由于美元在世界市场上发挥一般等价物的作用, 因此美元指数成为了外汇市场上用于检验美元汇率走势的关键性指标[5]。

4、利率水平

考虑机会成本时, 衡量单位货币在单位时间中利息回报的利率水平也与黄金价格有着相关性[6]。在世界各国范围内, 普遍使用利率手段来调控国内的金融活动[7]。投资大宗黄金不会直接获得利息收入, 利息会首先通过有价证券、房地产等其他黄金的互补品, 从而对大宗黄金产生间接作用[8]。因此, 假设市场利率水平上升, 人们持有货币可以获得更多的收益, 此时人们投资黄金的机会成本上升[9]。

三、货币政策对大宗黄金价格实证研究

1、变量选取

美国的黄金市场在世界的黄金交易中有着举足轻重的作用, 因此本文以大宗黄金价格及美国宏观经济为研究对象[10]。本文的实证研究主要引入了四个相对关键的变量, 分别是:黄金价格 (gp) 、联邦基准利率 (fr) 、美元汇率指数 (usd) 以及美元流动性指标 (ldx) 。本文将根据上述列举的变量, 选取2007年1月至2016年12月的样本数据。

2、协整关系分析

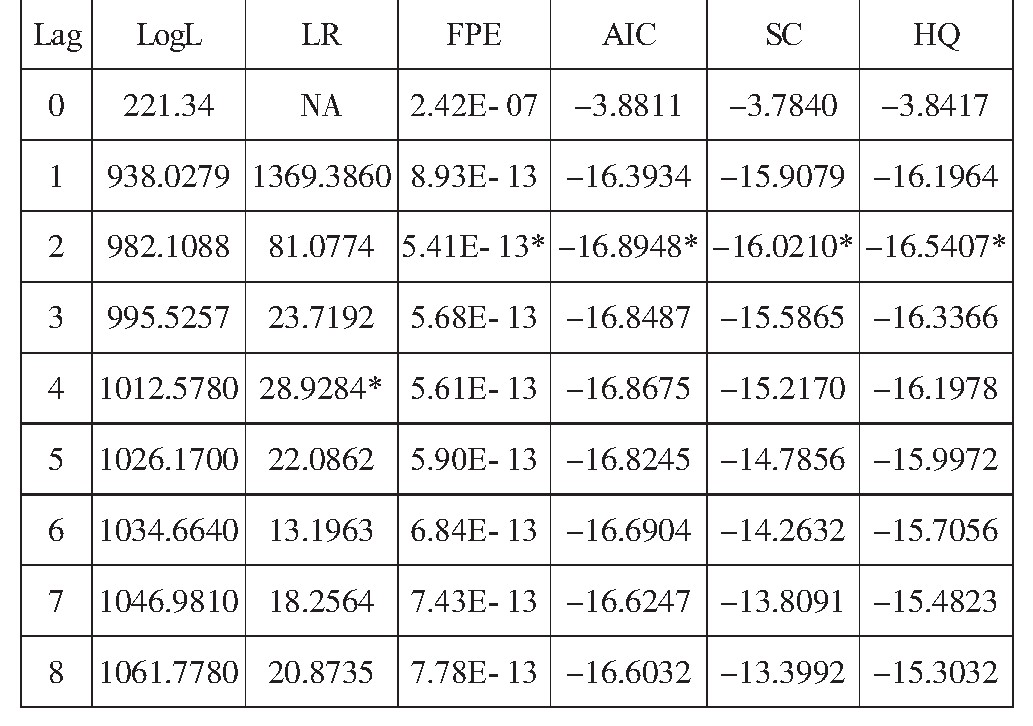

首先, 将建立美元流动性对大宗黄金价格影响的VAR模型。其次, 运用Johansen方法对相关的协整关系进行检验。在本文中, 滞后长度是根据最小AIC和SC值确定的。如表1所示, 最佳滞后长度为K=2。但是, 鉴于原始数列一阶差分后的阶数是协整检验的滞后阶数, 需要对协整检验的滞后阶数为无约束的VAR模型的最优滞后阶数减去1, 因此协整检验的滞后阶数为1。经过检验可知, 当判断协整向量≤1时, 迹统计量和最大特征值均小于5%显着水平下的。由此可以看出, 这里存在着唯一的协整关系, 即存在一个长期的稳定关系。

表1 VAR模型滞后期数的判断结果

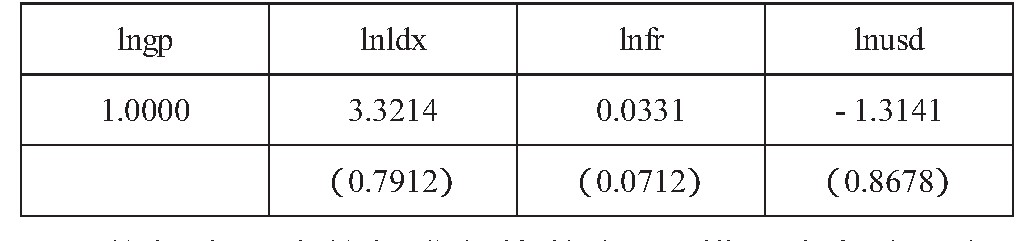

表2 协整方程回归结果

依据表2中的标准化协整方程, 模型中各变量间的协整关系如下所示 (其中, () 中的是标准差, 而Log likelihood=1004.16) :

3、脉冲响应函数

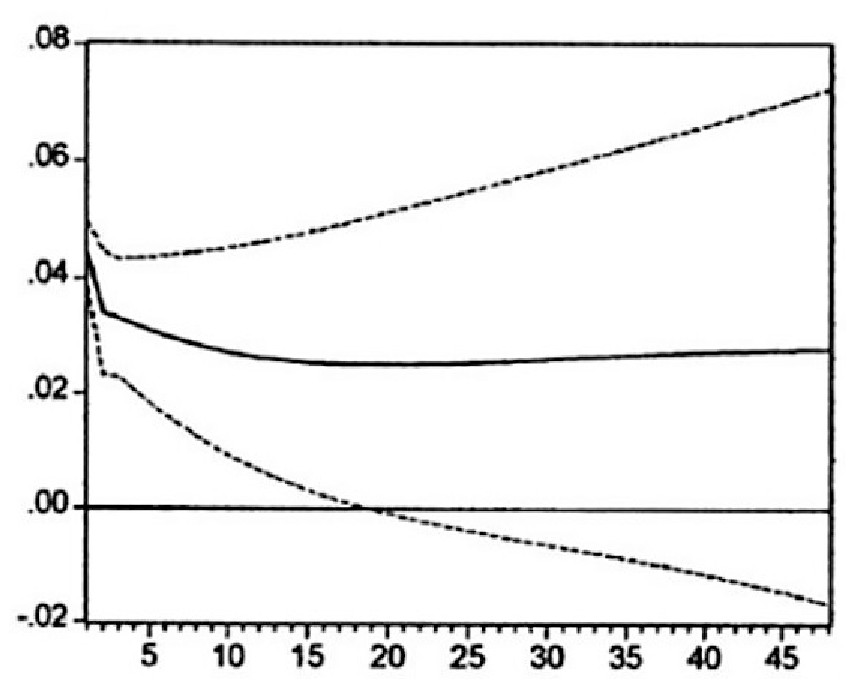

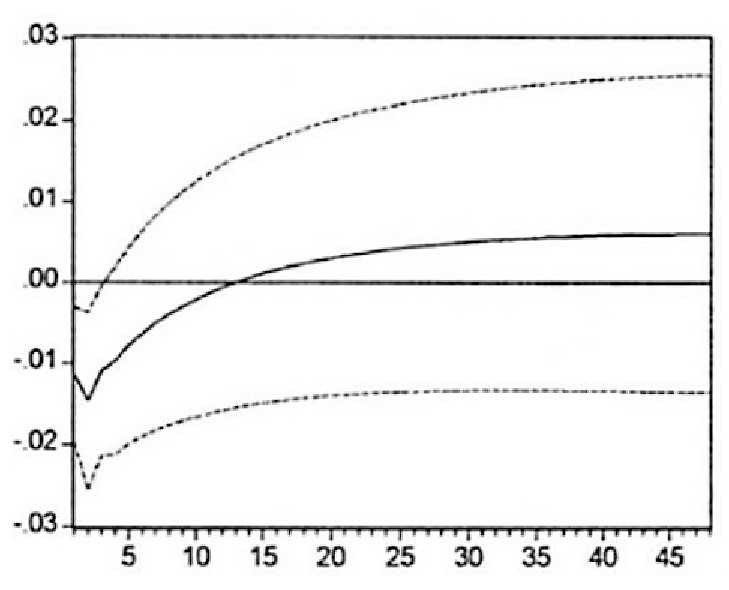

图1 大宗黄金价格对自身的冲击响应

(1) 大宗黄金价格对自身的冲击响应。由于本文中所有变量的单位根均处于单位圆内, 说明该模型很稳定。黄金价格对自身的脉冲响应分析如图1所示。本文选取48个周期作为观测变量动态变化的期限。图1显示了黄金价格 (gp) 与自身的冲击响应。黄金价格 (gp) 对其自身标准差之一的冲动响应在第0阶段达到最大值, 在第1阶段到第3阶段从最高值迅速下降, 第3期后缓慢回落, 在20期后则基本保持稳定。

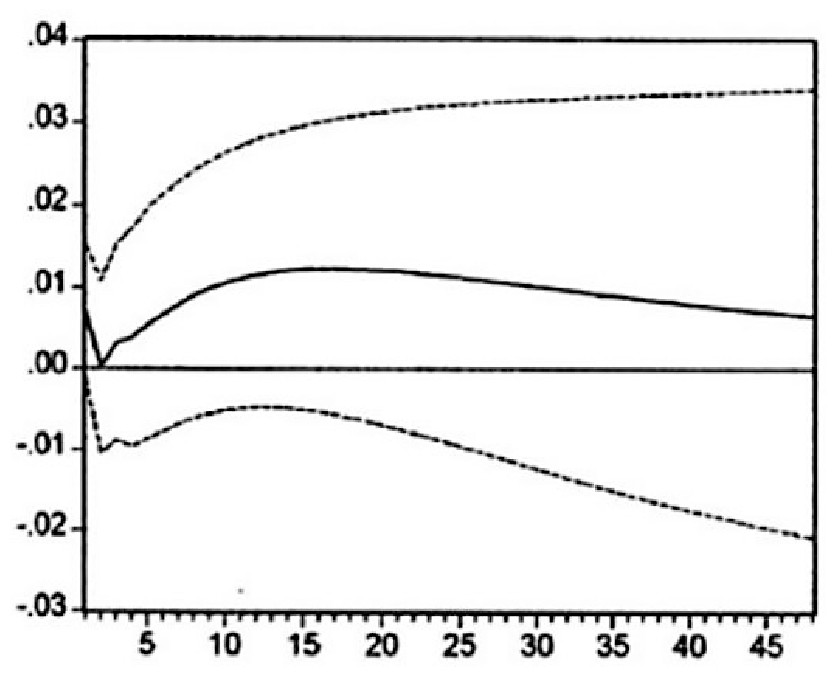

(2) 大宗黄金价格对美元流动性的冲击响应。图2显示了黄金价格 (gp) 对美元流动性 (ldx) 的冲击响应。黄金价格 (gp) 对美元流动性 (ldx) 的一个标准差的冲动响应首先是正向的, 在1到2期内正面效应呈下降态势, 当第2期下降至0后, 正面响应开始反弹。直到第13期, 达到最大的正面效应。之后响应幅度逐渐变小并长期保持稳定态势。因此, 短期内美元流动性的上升将导致黄金价格先涨后降。从中期来看, 美元流动性的上升对提振黄金价格将起到明显的支撑作用。从长远来看, 这种提升作用呈下降态势。

图2 大宗黄金价格对美元流动性的冲击响应

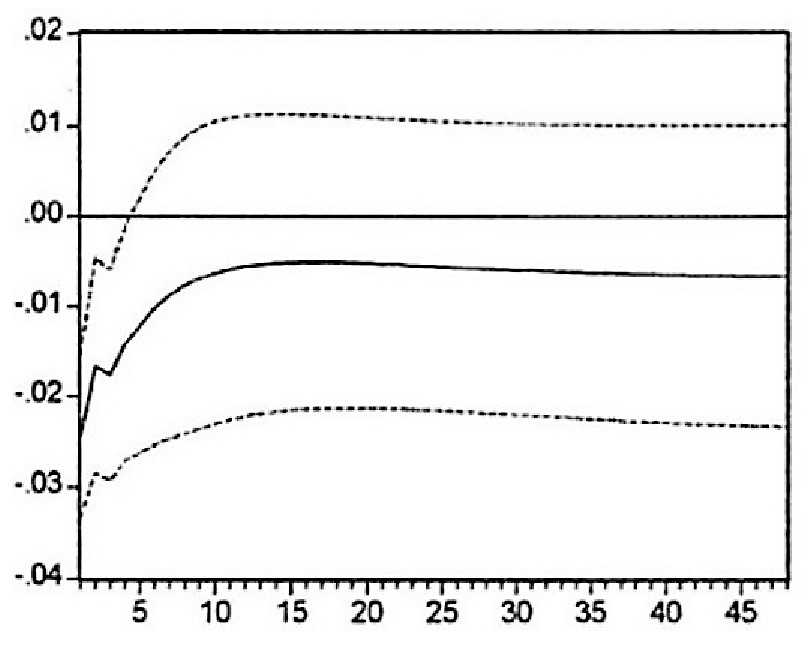

(3) 大宗黄金价格对利率的冲击响应。图3显示了黄金价格 (gp) 对利率 (fr) 的冲击响应。黄金价格 (gp) 对利率 (fr) 的一个标准差的冲击响应首先是负向的, 且负向响应在第1期内加大, 从第2期开始负向效应开始弱化, 直至第8期转变为正效应。随后正效应在第40期后趋向于稳定。在1至10期的短期内, 黄金价格随着利率的增加而下降。但从中长期来看, 人们由于利率变化而引起的对未来宏观经济变化的预期对黄金价格也有一定的影响。当利率不断增长时, 投资者易对宏观经济的后期走势产生悲观情绪, 此时人们会纷纷投资黄金以期达到规避风险和保值、增值的功能。这将造成黄金的价格随需求的上涨而上涨。所以从宏观层面观察, 利率的上升虽然在短期内会导致黄金价格的下降, 但在中长期的阶段内会有一定幅度的上升。

图3 大宗黄金价格对利率的冲击响应

图4 大宗黄金价格对美元指数的冲击响应

(4) 大宗黄金价格对美元指数的冲击响应。图4显示了黄金价格 (gp) 对美元指数 (usd) 的冲击响应。黄金价格 (gp) 对美元指数 (usd) 的一个标准差的冲动首先是强烈的负向效应。此后, 负向效应开始逐渐弱化。直至第15期, 该负向效应达到最小值, 在此之后则一直保持稳定。综上所述, 黄金价格对美元指数影响的负面效应显示其特点是短期内逐步下降, 中长期缓慢上升。

短期内大宗黄金价格对美元指数震荡的负向效应趋于弱化主要有两个原因:一是大宗黄金和美元在某种程度上属于替代产品, 因其都具备规避风险的良好金融属性。当国际政治或经济动荡时, 黄金和美元会同时受到投资者的追捧。因此, 当黄金和美元的市场需求同时增加时, 两者之间的负向关系亦随之大幅削弱。二是黄金计价货币和主要购买货币都是美元。在出现全球金融风暴的情况下, 黄金较美元有更大的市场占有率。而为了购买黄金, 投资者会将其他货币兑换为美元。这一行为对黄金与美元价格的同时上涨有一定的奠定作用, 并使得在一定时期内黄金与美元的负向效应趋于弱化。

但从中长期看, 大宗黄金价格对美元指数的负向影响将逐渐加大, 其直接原因是美元的持续贬值。鉴于美元的贬值不但对削弱美国的经济实力和国际地位有重要影响, 而且也会对其自身规避风险、增值保值的货币作用起到一定的负向作用, 这必将使得大宗黄金价格和美元指数的负向关系进一步拉大, 直至两者关系趋于正常水平。

四、政策建议

1、适度储备规模的大宗黄金储备

鉴于实证分析中, 美元指数始终对大宗黄金价格有较大的贡献率, 并且随着时间的推移, 效果更为明显。我国的黄金储备仅占我国外汇储备总额的1.6%, 这远远低于发达国家的水平, 体现出了我国外汇储备的单一性。为促进我国外汇储备的多元化, 本文认为应考虑适当增持大宗黄金储备以增加我国国际储备中黄金的比例。伴随着金融风暴的爆发, 传统的信用货币进一步走弱, 最为典型的就是美元和欧元。而我国国际储备中极为庞大的外汇储备蕴含着极大的汇率风险。增加我国国际储备中的大宗黄金储备规模能够在一定程度上降低该风险。

2、提高黄金储备的流动性水平

通过研究我国大宗黄金储备规模现状及适度规模的实现路径后, 发现仅仅研究只占中国国际储备一小部分的黄金储备对解决我国国际储备接种的管理问题仍是杯水车薪。要实现降低中国国际储备风险、增加利润, 仍需努力提高黄金储备的流动性水平。

3、强化货币政策对黄金价格的效应

货币政策发挥效力的速度和规模是衡量货币政策对大宗黄金价格效应的关键。货币政策的有效性通常通过关注货币政策执行的效果以及目标与目标之间的预期差距来进行评估。而在现实生活中, 大宗黄金价格要符合宏观经济目标有赖于多种政策协同作用。因此要确切检验各货币政策的最终效果, 并结合其他政策的内在联系及相互作用大小进行分析。在提升货币市场活力的众多举措中, 同业拆借市场的发展是关键。金融机构不但要优化基础货币职能, 还要加大货币市场的开放力度, 使市场资金流动更为畅通, 对货币市场的交易工具和操作流程进行进一步的完善, 把我国货币市场建设得更加趋于统一化、灵活化、高效化。

4、提高投资者理性投资水平

投资者成功的关键在于能否准确把握未来金价走势。这对投资者的分析能力、市场敏感度、身体素质、心理素质以及抗风险能力都提出了较高的要求。从经济形式上看, 黄金投资具有远大的前景, 但仍有许多因素会对中短期黄金价格产生影响。因此, 若投资者希望在黄金市场中保持盈利, 就应该立足于全面、坚持专注。在进行投资黄金决策时, 可适度增加货币供应量对黄金价格影响水平的权重来研判黄金价格走势。同时也应该综合考虑影响因素, 树立正确的投资理念, 不可盲目跟风投资。

参考文献:

[1]安辉、秦伟广、谷宇:美国量化宽松货币政策对黄金价格的影响研究——基于政策宣告时点和政策实施区间的经验分析[J].国际金融研究, 2016 (11) .

[2]蒋天颖、史亚男:宁波市物流企业空间格局演化及影响因素[J].经济地理, 2015, 35 (10) .

[3]吕静:美国量化宽松货币政策对黄金价格影响的实证分析[D].浙江大学, 2015.

[4]王瑞、王永龙:中国与“丝绸之路经济带”沿线国家农产品进口贸易研究[J].经济学家, 2017 (4) .

[5]蒋天颖、麻黎黎:浙江省大宗商品交易市场空间分布及区位选择[J].经济地理, 2016, 36 (7) .

[6]刘曙光、胡再勇:黄金价格的长期决定因素稳定性分析[J].世界经济研究, 2008 (2) .

[7]蒋天颖:浙江省区域创新产出空间分异特征及成因[J].地理研究, 2015, 33 (10) .

[8]王瑞、温怀德:中国对“丝绸之路经济带”沿线国家农产品出口潜力研究——基于随机前沿引力模型的实证分析[J].农业技术经济, 2016 (10) .

[9]郑长娟、郝新蓉、程少锋、蒋天颖:知识密集型服务业的空间关联性及其影响因素——以浙江省69个县市为例[J].经济地理, 2017, 37 (3) .

[10]王瑞、钟冰平、温怀德:碳排放、对外贸易与低碳经济发展研究[J].经济科学出版社, 2016 (12) .