1.“供给侧改革”中的个人所得税改革对劳动力要素供给的激励影响

税收对劳动力要素的影响主要是通过个人所得税来实现的。“十三五”期间个人所得税的改革方向是由分类向综合课征转变,这对于促进社会纵向公平将起到非常重要的作用。对劳动力要素的激励主要着眼于个人所得税的改革如何能够更好地激发劳动力要素的生产积极性。从个人所得税的税基来看,无论是分类课征还是综合课征,都是对劳动力的报酬征收的税,但是通过实现个人所得税的综合课征,则有利于降低低收入者的个人税负,提高高收入者的个人税负,会在一定程度上鼓励低收入者更多地提供劳动力供给。我们可以采用局部均衡的分析方法进行探讨。

假定劳动者的时间分为两块,一部分用于工作,另一部分用于闲暇,其中工作时间与其名义收入直接成正比,同时工作时间与其劳动力要素的供给成正比。通过简单的模型分析我们可以得到初步的结论。

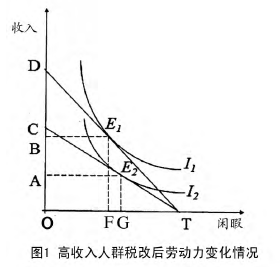

我们可以通过无差异曲线图来代表低收入者的劳动与闲暇的偏好关系。假设对低收入人群的所有收入征收比例税率为t的个人所得税,同时其税前收入为w( 不考虑通货膨胀的影响) ,且保持不变,个人所得税的改革通过直接影响比例税率的方式进行,即我们假定个人所得税改革后会导致高收入人群的税负增加,低收入人群的税负减少,因此会导致征税后不同收入人群的无差异曲线的移动方向相反,如图1和图2所示: 不同收入人群的无差异曲线分别由I1移动至I2,且无差异曲线与税后可支配收入预算线的焦点由E1移动至E2.

通过局部均衡分析,我们可以看到: 由于实际税负发生变化,对不同收入的纳税人的劳动激励会产生不同的影响。图1显示: 高收入人群由于税改后其税负水平提高,其用于闲暇的时间由税改前的OF提高到OG,这就意味着高收入人群将减少劳动时间,减少劳动供给。尽管税负的提升在一定程度上会降低高收入人群的可支配收入,但是由于高收入人群的财富积累较多,因此不会过度影响其消费水平。图2显示: 低收入人群由于税改后的税负水平降低,其用于闲暇的时间由税改前的OF降低到OG,这意味着低收入人群将增加劳动时间,增加劳动供给。由于我国当前的收入差距比较明显,基尼系数始终在0. 45左右分布,同时我国的低收入劳动者在全部劳动者中所占的比例超过了70%,而且随着产业转型在今后很长一段时间我国都将面临劳动力短缺的矛盾,因此,实施个人所得税改革,降低低收入者的劳动所得税负,将会激励劳动者供给,提高劳动要素生产率。

2.“供给侧改革”中的流转税改革对创新要素供给的激励影响

根据我国税制结构的划分,我国的流转税制主要由增值税、营业税、消费税和关税等税种构成,我国“十三五”期间涉及到流转税的改革主要包括“营改增”税制改革、消费税改革和关税改革。“营改增”改革是一项重要的“减税”政策,全面实行增值税后,对于全行业抵扣链条的打通有着重要的意义。因此,从长期来看,“营改增”能起到降低生产货物、相关劳务的流转税税负水平,并进一步降低生产企业的创新成本,起到激励企业创新的作用。

消费税的改革和完善,主要是针对消费税税率及其征税对象来进行的。通过比较分析可知,由于消费税是有选择地针对个别需求弹性较高的商品征收的商品税,税收可以通过价格传导机制影响到消费者的购买行为,进而起到调节经济的目的。值得注意的是,某些商品消费税税率的改变,实际上可能减少而非增加整体经济中的净福利损失,例如,通过改革消费税来纠正市场经济中的扭曲,特别是当出现负的外部经济的时候,对其征税可以改善生产要素的配置。

关税水平的调整也将是“供给侧改革”中财税改革的重要内容。为了适应“一带一路”经济战略、扩大对外开放以吸引外资、改善居民消费结构的需要,通过统筹考虑和综合运用国内外两个市场、两种资源,支持产业转型升级,推动对外贸易发展方式的转变,迫切需要进行关税改革。针对技术创新,根据《2016年关税调整方案》,2016年关税调整将继续鼓励国内亟需的先进设备、关键零部件和能源原材料的进口,这是为了更好地促进进出口稳定增长,增加先进技术、产品和服务进口,增加有效供给,推进国内自主创新和产业结构优化升级。

3.“供给侧改革”中的所得税改革对资本要素供给的激励影响

众所周知,税收作为政府的收入是国民收入的一部分。而国民收入核算把国民收入分为5个部分,其中雇员工资约占国民收入的70%,企业利润约占国民收入的12%,因此,从理论上讲,以企业所得税、个人所得税为代表的直接税是主要的税种构成。“供给侧改革”提出的解决目前产能过剩的问题,重点就是改善供给结构的问题。

资本要素是企业生产的决定性生产要素,是影响企业经营利润的重要因素,以企业所得税为代表的直接税通过影响企业的融资成本,从而间接地影响企业的投资决策; 同时,直接税还会对资本市场造成扭曲,主要表现在企业所得税对不同融资方式利息可扣除性的规定对公司的财务结构造成了扭曲。除此之外,个人所得税也会影响负债融资与股权融资的相对成本。按照目前中国个人所得税法的规定: 个人转让公司企业债券所获得的利息不属于个人所得税的“国债和国家发行的金融债券利息”,应按照“利息、股息、红利所得”计征个人所得税; 而针对股权融资条件下所获得的“股息、红利所得”,我国税法规定了上市公司股息红利差别化个人所得税政策,即持股超过1年的,暂免征收个人所得税; 持股在1个月以上至1年( 含1年) 的,暂减按50%计征个人所得税; 持股期限在1个月以内( 含1个月) 的,其股息红利所得全额计入应纳税额。我们可以认为,在个人所得税下如果负债利息比股利和资本利得的税负更沉重,对于上市公司来说,公司负债融资的相对成本将会上升,与企业所得税下的情况相比,公司的财务杠杆将会降低。因此,以所得税为代表的投资税收抵免政策不仅会间接影响企业的投资决策,而且会影响生产技术的选择,通过降低资本相对于其他投入( 如劳动力) 的使用成本,将影响厂商提高生产技术的资本密集性,即在其他投入为劳动力的情况下,刺激投资的税收改革措施将使得厂商提高资本-劳动力比例。