DF 汽车股份有限公司积极进行技术改革,产品创新应对市场竞争,增加其市场竞争力,不仅关注当下的发展,还勇于用战略性的眼光看待未来的市场,提前做好应对准备,看准机会,把握机遇,产销量及业绩较 2011 年均有大幅度的增长。下面是 DF 汽车股份有限公司的主要财务指标(见表 1-1)

由表可知,随着 DF 汽车股份有限公司产销量的增长,营业收入的逐年增加,该公司的税收,净利润都得到了明显的增长。由表可知该公司财务经营状况良好,正处于一个快速发展的阶段,有进行纳税筹划的空间①。

1.3 DF 汽车股份有限公司涉税情况分析。

1.3.1 纳税情况分析。

DF 汽车股份有限公司是汽车生产制造企业,因此,它所包含的主要税种包括:增值税、消费税、企业所得税、城市维护建设税、印花税、营业税、房产税、土地使用税等等。

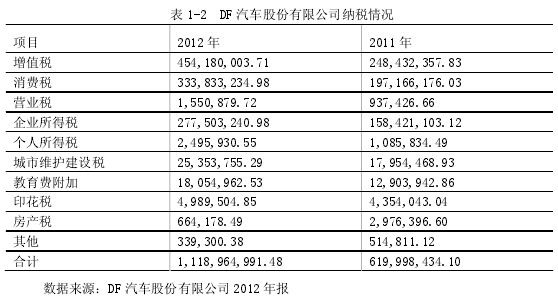

下面是各项税负指标(见表 1-2)

因此,有表可知,该公司增值税、消费税和企业所得税所占税负比重较大,因此该公司税务筹划的重点应该是增值税、消费税和企业所得税。

1.3.2 税负水平分析。

税负水平就是反应 DF 汽车股份有限公司所承担的实际税负的多少。税收负担在实际中表现为该公司实际承担的税收金额或者是实物数税额。

企业的税负水平体现了纳税人必须承受的国家强制征收的所得税额的量度,分析汽车行业的税收负担(从汽车公司税负角度出发),有助于国家对是否进行改革以及对汽车行业如何进行税费改革政策做出决策,从而促进汽车行业健康持续发展,实现汽车企业税收收入与汽车企业良性成长的良好循环。

如何度量企业的税负水平,就目前而言,主要有实际税率法、波士顿咨询集团矩阵法和税负评价指标体系等三种主要评价方法①。这里将使用实际税率法来进行税负分析,它可以用于分析各类影响企业税负水平的内外因因素以及这些因素之间的各种相关关系分析。其中,实际税率法(ETP)还可以分为边际实际税率法和平均实际税率法。其中,平均实际税率法更为适合本文的税负水平的衡量标准。平均实际税率法的公式为税额除以总收入,因此更能够检验出其公正性,也更便于直观的进行比较税负水平的高低,相对于边际实际税率法也在操作上也更为简便,更适用于企业进行相关的税负水平分析。因此,这里采用平均实际税率法来进行 DF 汽车股份有限公司相应的税负水平分析①。

1、增值税等流转税税负水平分析。

从 DF 汽车股份有限公司来看,该企业的增值税占其全年税负总额的 40.58%,是该企业税负比重最大的一块,其次就是消费税的比重为 29%,也是该企业税负中重要的一块。可见,增值税等流转税科目是该企业重点筹划的对象,因此,需要对DF 汽车股份有限公司的流转税税负水平进行测算分析。按照平均实际税率法的测算方法,以税费除以实际所得后的值为参考依据,由于流转税是以其承担的税负总额除以该公司的税前利润,因此流转税的税额包括增值税(价外税)以及营业税金及附加的总和来作为计税依据,以其总和除以税前利润②。因此,其计算公式如下:

实际税率=(营业税金及附加+应交增值税)/企业税前利润。

DF 汽车股份有限公司的营业税金及附加为 3594765114.98 元。

实际税率=(3594765114.98+454180003.71)/6841036323.94=0.61

由中国统计年鉴可知,石油和天然气开采业、黑色金属矿采选业、纺织业、化学纤维制造业、橡胶制品业以及通用设备制造业的实际税率均在 0.4-0.6 之间,而DF 汽车股份有限公司的实际税率为 0.61,在多数行业之上,因此,DF 汽车股份有限公司的流转税具有较高的税负水平,同时也具有较大的纳税空间。

2、企业所得税的税负分析。

企业所得税一直是各大企业税务筹划中的重点难点,因其税负不易转嫁,因此,在筹划时其方法的独特性一直备受关注。同时,企业所得税的税额的多少又直接与企业盈利能力的大小相挂钩,这就使得我们只能在抵免方面下手予以解决企业所得税的税负问题③。其实际税率的计算公式如下:

实际税率=企业所得税费用/企业税前利润。

实际税率=(277503240.98/6841036323.94)*100%=4.06%

从 2012 年 DF 汽车股份有限公司计算出的实际税率来看,该公司在 12 年的企业所得税的税负水平不高,但是,这并不具有该企业的代表性,也不能说明该企业不需要相应的税务筹划。之所以 12 年该企业的企业所得税税负水平较轻,是由于该公司目前享有高新技术企业所得税优惠政策,根据该企业所在地的地方财政厅、国家税务局和地方税务局在 2010 年 11 月 10 日颁发的《高新技术企业证书》来看,本公司于 2010 年被认定为高新技术企业(有效期 三年),2010 年度至 2012 年度本公司适用所得税税率为 15%①。 但是随着高新技术企业三年期限的截止日期的到来,其在 2013 年后所要承担的企业所得税的税额将大幅度提升,为企业带来了较大的税收负担,而该公司目前还未意识到即将面临的巨大挑战,除了高新技术优惠政策外,未进行其他的税务筹划活动。因此,该公司存在较大的税收筹划空间。