一、引 言

2008 年金融危机暴露了全球经济失衡的重大系统性风险,全球经济再平衡的呼声日益强烈,作为跃升世界第二经济大国的中国,长期以来依赖高投资、高贸易顺差的发展模式已经难以为继。

中国经济结构调整问题不仅是国内宏观经济政策的重要目标,也成为世界关注的经济焦点。2008年金融危机之后,中国政府采取了一系列积极举措,转变发展方式,调整经济结构,2011 年中国贸易顺差 /GDP 之比已经从 2007 年的 8. 8% 回落至约 2. 5% 的水平①,然而投资率依然高歌猛进,资本形成总额 /GDP 从 2007 年的 41. 7% 上涨至 2010 年的 48. 6% .如此之高的投资率是否合理? 如果不合理,过高投资率的福利损失如何? 关于这一核心问题,国内外学术界研究明显不足。本文首次系统地从福利经济学角度出发,运用前沿计算方法,试图回答中国投资率是否过高这一重要问题。

国民经济投资率一直是经济学领域的重大学术话题,也是经济学研究的核心内容,涉及经济增长、社会福利、资源配置等等经济发展的各个方面。投资率也是中国的重要经济现实问题,高速的投资增长在推动 GDP 增长的同时抑制了居民消费增长的空间。我们的统计分析表明,中国的投资率远超过发达国家及投资扩张时期的新兴市场国家。如此之高的投资率是否合理有效并且可持续,引起了社会各界的广泛讨论,媒体、民间、政界大多数观点认为当前中国经济如此之高的投资率是低效率、不合理、难以持续的,而学术界关于中国投资率的高低,却一直争论不休,尚未达成共识。

学者们试图通过各种指标来度量中国的投资效率,如 K/Y( 资本产出比) ( 李治国和唐国兴,2003) ,ICOR( 投资增加量 / 生产总值增加量) ( 张军,2005 ) ,TFP( 全要素生产率) ( 郑京海和胡鞍钢,2005;Islam,2006) ,动态效率( 袁志刚和何樟勇,2003; 刘宪,2004) 等。

最近的一些研究包括白重恩、谢长泰和钱颖一( 2007) ,他们用 MPK( 资本边际产出) 的指标衡量了中国的真实资本回报率,指出中国的固定资产投资的回报率是比较高的,他们的计算表明中国从 1998 年以来的资本回报率是 20% .①与此相同的观点是卢锋( 2007) ,认为中国企业的利润率是较高的。因此,这些研究往往被用来支持一个推论,即中国投资率高是合理的。

尽管关于中国经济投资率的研究非常多,但我们认为这些文献似乎还没有直接回答一个核心问题: 中国的投资率到底是太高还是太低? 如果太高,高多少? 投资率过高的损失是多少? 要回答这一系列问题,必须确定一个中国最优投资率的比较基准。根据经典经济学增长模型,最优投资率是实现代表性个体的跨期消费效用总和最大化条件下的投资率,综合考虑投资的边际收益和边际成本,投资的收益是未来的更高产出,投资的机会成本是当期所牺牲的消费效用。根据这一原则,投资回报率或利润率高并不能证明高投资率就是合理的。例如,在经济发展水平极端落后,资本存量很低的情况下,投资的边际回报率极高,但是当期的人口处于极端贫困状态,投资的边际成本会更高,导致近于零的投资率才是最优的,高投资率的社会福利后果则是灾难性的。

用社会福利为终极目标进行投资率研究的复杂性还体现在社会福利的计算本身。由于这样的计算涉及到投资的长期回报,所以计算的社会福利不仅要考虑当代人的社会利益,还应该考虑到未来各代的社会福利的总和。一旦社会福利的计算能够确定下来,这一研究的好处在于它能给我们提供一个基准结果,即福利最大化的投资率是多少。有了这一基准结果,我们还可以计算: 如果现实的投资率偏离福利最大化的投资率,它所带来的福利损失是多少。

本文的目的就是从福利经济学的角度来评判中国当前投资率是否合理,与中国自身福利最大化的增长路径上的投资率相比是否过高,如果过高,将进一步估算由于过度投资造成的福利损失。

为此,我们需要首先确定一个比较基准,即中国全社会福利最大化的增长路径上的投资率。这一基准投资率来自于社会福利最大化的增长模型,即我们从经典经济增长理论模型出发,试图给出以跨代社会福利的折现值总和最大化为标准来计算最佳投资率。该模型涵括中国经济消费偏好、技术增长率及投资折旧等基本事实,但是其目的并不是描述或解释现实的中国经济的增长路径。现实的投资和增长路径是我们所评判的对象。

具体地,我们从一个最基本的长期经济增长模型出发,结合国内外因素,反复校准有关参数,力求符合中国经济的基本事实。在没有把握之处,我们给出参数区间,用以框定计算结果的上下限,摸清模型的灵敏度。在模型计算上,我们运用国外最近出现逆向积分( backward integration) 的数值模拟方法,来研究中国福利最大化的投资路径。其方法优点是在经济发展的初始点离稳态均衡点比较远的情形下,比传统对数线性化( log-linear) 近似方法要精确得多。对于中国经济而言,由于我们经济发展的起点与最终的稳态点的差距甚远,传统的线形对数法是无法得出有效结果的,逆向积分法是更为精确科学的。最后,我们比较福利最大化的投资路径与实际投资路径,进一步计算偏离最优投资所导致的福利和 GDP 损失。

我们强调的是,本文目的并非模拟中国经济实际运行现状,而是运用理想情况下中国自身福利最大化的投资路径作为比较基准,去衡量当前投资率高低并进一步估算相关福利损失,其原理类似于 Lucas( 2000) 对通货膨胀的福利成本的计算。

我们的数据模拟及计算结果表明,2002 年以后,中国的国民投资率明显高于福利最大化的投资率,且这一差距不断扩大,目前已达到 15% 左右的差幅; 1990 年至 2008 年,由于实际投资过高,大约损失了 5. 9% 的总福利,相当于福利最大化的投资路径每期损失了 3. 8% 的 GDP.

国内外的学者也曾经试图研究中国经济的最优增长路径,如孙烽和寿伟光( 2001) 、顾六宝和肖红叶( 2004,2005) ,但这些研究没有直接回答中国投资率是否过高这一重要问题,而且这些文献多采用对数线性化方法计算最优增长路径,并未计算出偏离最优路径的福利损失。本文与这类文献的主要区别在于,我们力图使用符合中国经济的参数校准,同时使用逆向积分方法,比较精确地计算社会福利最大化的投资路径,从而可以比较精确地回答到底中国经济的投资率是否过高,如果过高,其福利损失是多少。与我们的研究相比,以往的文献相对是定性的和概念性的,我们的方法是更加定量的和务实的。

以下,我们在第二部分首先运用各种直接的方法就中国经济的投资率进行国际比较,具体地论述一个观点,即中国经济在改革开放以来投资率的确很高。第三部分描述本文的模型和模型的数值解法,仔细校准模型的参数。第四部分给出分析结果。最后一部分根据分析结果进行有关政策讨论。

二、中国经济高投资率的基本事实

( 一) 中国经济投资率历史回顾。

衡量中国的投资率需采用合理有效的指标。比较常用的投资率计算是基于固定资产投资,即按照实际在中国经济境内新形成的固定资产的量来计算的。按照这一思路,国家统计局按月公布“固定资产投资”,但该指标仅统计一定规模以上的投资项目,显然低估了总投资量。为了更合理地衡量中国的投资率,我们采用了两个指标。

一是狭义的投资率,即境内投资率,用来衡量中国境内的总投资量,我们采用固定资本形成总额 /GDP 来代表境内投资。固定资本形成率要比固定资产投资率更为科学,统计局从固定资产投资数据中减去土地使用权、旧机器设备和旧房屋的购置价值,然后再加上未纳入固定资产投资报表统计范围的项目价值,得到固定资本形成,因此该指标可以更好地反映中国可再生资本的变化情况。①

二是广义投资率,即国民投资率。在全球化时代,包括中国经济在内的部分经济体长期处于经常账户与资本账户顺差,事实上处于国民储蓄外流的状态,也就是对外投资的状态。这是全球化时代的新现象,中国的情况尤其如此,以往的文献对此关注不够。我们认为,不能不考虑这一点。我们定义: 国民投资 = 境内投资 + 对外投资。我国对外投资,即大量的外汇储备资产,大部分为持有的其他国家的证券资产,其机会成本与境内投资一样,都是所牺牲的当期国内消费,因此,研究一国的整体投资水平高低及其对福利的影响,应纳入对外投资部分。以往文献仅考虑国内资本形成的投资效率问题,忽视了对外投资的效率,本文通过纳入对外投资,综合反映了一国总体投资水平高低。根据国际收支恒等式,即经常账户余额 + 资本账户余额 + 净误差与遗漏项② = 官方外汇储备的上升,我们可以得到:

对外投资 = 政府的对外投资 + 私人部门的对外投资 = 官方外汇储备的上升+ 资本账户流出量 - 资本账户流入量 - 净误差与遗漏项 = 经常账户余额

也就是说,对外投资的根源是经常账户的顺差。

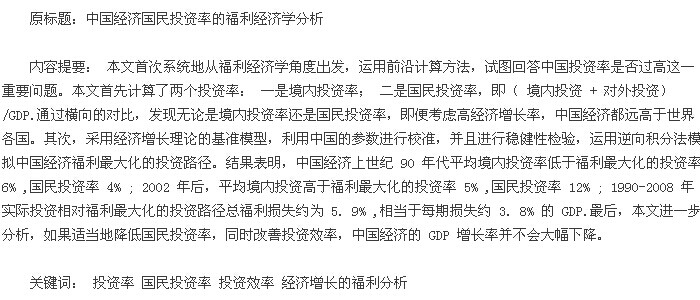

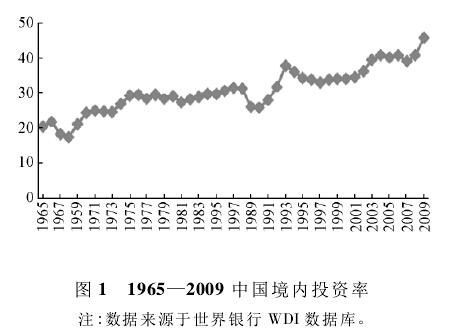

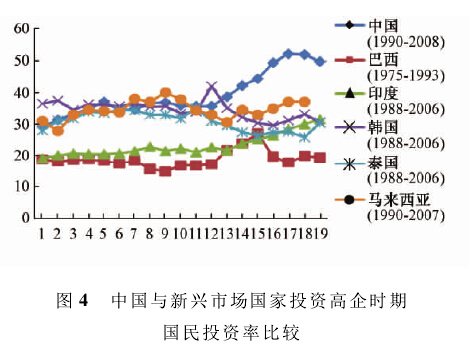

运用这两个指标,对中国投资增长的历史路径的回顾见图 1、图 2.

【1】

【2】

从图 1 我们可以看出,改革开放以来,中国的固定资本形成率一直维持在 30% 左右的高位,且呈现出不断上升的趋势,近年来,境内投资率更是达到 40% 以上。图 2 给出了经过境内外加总的国民投资率的发展路径。通过与图 1 对比,我们可以看出,2002 年以前,国民投资率与境内投资率相差不大,自 2002 年之后,国民投资率快速攀升,2006 年以后达到 50% 上的历史高位,其与境内投资率的差距也扩大至 10% 左右。

( 二) 中国与发达国家及新兴市场国家投资率比较。

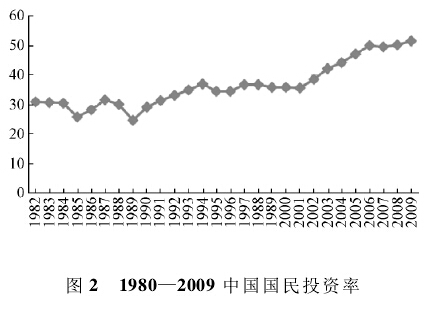

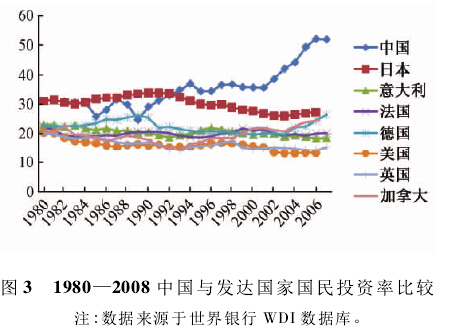

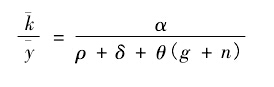

如此之高的投资率在世界各国经济发展过程中都是极为罕见的。下图给出了中国与发达国家以及新兴市场国家投资率高企时期对比。

【3】

【4】

图 3 表明,上世纪 90 年代以来,中国的国民投资率远高于发达国家,平均差幅约为 15% .近年来,投资率差距趋向于不断扩大,最大差距甚至超过了 30% ,令人瞠目。如果说中国作为快速扩张增长的新兴市场国家,其国民投资积累率远远超过发达国家不足为奇,那么其他新兴市场经济在高速投资扩张时期,是否具有类似的高投资率呢? 图 4 给出中国与其他新兴市场国家的对比,从中我们可以看出,泰国、韩国、马来西亚也表现出相似的高投资率,但是其平均值、增幅、最高值及持续时间均在中国之下,而印度、巴西等国投资率则远低于中国。从上述简单的数据描述分析中,我们可以得出一个直观的结论: 中国的投资率与发达国家及相似新兴市场国家相比,明显是非常高的。

伴随中国高投资率的一个重要事实是高 GDP 增长率,我们还使用计量方法,控制了经济增长率及其他重要解释变量,对中国与许多高增长的经济体的投资率进行比较,发现即便控制 GDP 增长率及其他重要解释变量,中国的投资率仍然明显高于其它高增长国家,中国的固定效应系数要明显高于日本、韩国、马来西亚、泰国等高投资国家。

综合上述分析,与世界其他国家相比较,我们可以得到中国投资率很高的初步结论。从历史数据看,中国的投资率是远高于发达国家的,也显着高于投资扩张时期的新兴市场国家,在控制高经济增长率的情况下仍然如此。统计分析只能说明中国经济投资率比其它经济体高,但不能说明与中国经济自身最优投资率相比是否过高。为此我们必须回答,中国最优投资率是多少? 与此相比,实际投资是高是低? 如果过高,带来的福利损失如何? 这些问题下文将展开论述。

三、理论模型及数值模拟研究。

( 一) 理论模型。

评估中国投资率的高低,需要合理的参考标准,本文采用标准的 Ramsey 经济增长模型作为定量分析的理论基础。我们选择这个经济增长文献中最标准、最基础的模型,正是由于本文研究的是理想状况下的整体投资率以及社会福利,所以用代表性个体的加总模型最为直接。Ramsey 模型简单易操作的特点也决定了其作为中国最优投资路径的参考基准存在一定的缺陷,尤其是初始阶段模型的准确性较差。中国经济改革开放以来,经历了大量制度和结构变迁,因此本文仅研究自1990 年以来的中国经济投资情况,因为在这段时期,中国仍处于快速工业化发展的阶段,制度及结构变迁相对较小,适用 Ramsey 模型的准确性也相对较高。

然而,Ramsey 模型的鞍点解特性使得对于模型中向稳态路径过渡的转换路径进行定量分析变得十分复杂,之前的学者研究大多局限于对稳态进行比较静态分析或者通过在稳态点附近对数线性化的近似方法来研究转换路径的特征。对数线性化是一种在稳态点附近利用泰勒公式展开,令稳态点附近路径线性化的一种近似方法,在对于较长期的经济动态过程进行研究方面,精确度较差。由于我国人均 GDP 水平较低,与最终稳态相距甚远,因此不适宜采用对数线性化方法求解,需要更准确的定量分析方法。

( 二) 逆向积分( Backward Integration) 数值模拟方法。

近十年来,随着计算机技术的发展,一系列的数值解法被引入经济学领域,在经济学模型无法获得精确解析解的情况下,可以通过数值模拟的方法来获得近似解。逆向积分 ( BackwardIntegration) 正是这样一种针对非线性鞍点解模型的数值模拟方法,由 Martin Brunner 和 HolgerStrulik 在 2002 年提出并引入对 Ramsey 模型的求解分析中。 该方法主要有两层中心含义: 一是逆转时间,即将一个内在不稳定的边界值问题转换成一个内在稳定的初始值问题,从而可以很容易地通过标准的数值法求解,从稳态点出发通过误差控制寻找稳定的初始值。另一层含义是对模型中无限时间水平的近似是内生决定的,该时间水平取决于这种向后逆转的系统的初始稳态值设定与实际值的偏离程度,并可以通过常微分方程求解。① Backward Integration 相对于一般数值解法的优势在于,一方面我们可以通过逆转时间,确定合理的稳态值,来研究整体经济的福利最大化的投资增长路径,避免对数线性化方法只能考察稳态附近动态路径的局限性; 另一方面通过设定最大的误差值来确保计算过程的精确程度,使得求解过程的准确性得到保证。但是,作为数值解法的一种,Backward Integration 方法需要进行离散化处理,最后模拟的结果只能是近似值,仍然存在一定的误差。该方法主要包括如下步骤: ②1. 确定稳态值及时间逆转函数。

2. 确定初始值 k0作为程序运行的终止值,设定最大偏离误差,带入时间逆转后的模拟方程,如果过程中无法达到 k0,在重新选择初始 k0并再次运行程序。

3. 获得逆转后的消费、投资路径。

( 三) 中国经济基础参数值的设定。

在对福利最大化的投资增长路径进行数值模拟之前,需要对模型中有关中国经济特征的基本参数进行合理设定。由于这些反映中国经济运行特征的参数获得难度较大,缺乏官方统计数据,我们参考总结已有研究文献,能够较为准确获得的参数值范围归纳起来如下,不能准确获得的参数值我们需通过稳态数据来逆向校准:α = 0. 4632 ~ 0. 586,生产函数中资本的产出比例,我们参考 Bai et al. ( 2006 ) 对中国 1978-2005 年的资本占收入比例的测算结果确定上述取值范围;ρ = 0. 02 ~ 0. 06,效用函数中的参数,跨期折现率,根据顾六宝、肖红叶( 2005) 取值 为 0. 02,而在周爱民( 1999) 中,取值为 0. 05,Lucas( 2000) 对美国经济的研究该数据采用 0. 05,Taiji Harashima( 2004) 对日本的研究取值约为 0. 02-0. 05;n = 0. 0086,1990-2008 年中国平均人口增长率数据;g = 0. 02 ~ 0. 04,技术参数的进步率,根据 Young ( 1995 ) 的文章测算,日本 ( 1952-1973 ) g =4. 1% ; 美国( 1947-1973) g = 1. 4% ; 韩国 ( 1966-1990 ) g = 1. 6% . Young ( 2003 ) 对中国 1978-1998 年 TFP 增长按官方数据计算为 3% ,经作者调整后数据计算结果为 1. 4% ; 张军、施少华( 2003) 的测算为,中国 1952-1978 g = - 0. 24% ; 1979-1998 g = 2. 8% ; 徐家杰( 2007) 计算的中国1978-2006 g = 3. 25% .

( 四) 其它参数校准。

为了校准中国经济福利最大化的投资路径,我们首先需要根据经验数据确定两个问题: 一个是均衡稳态的人均资本产出比,另一个是稳态的人均投资比例。由于本文的研究目的是寻找评估中国投资增长的参考标准,即在最优状况下,中国通往稳态增长的转移路径,因此,最终投资的稳态数据采用已进入稳定发展路径的成熟国家的相关数据,而不适宜借鉴类似中国仍处在转换路径上的新兴市场国家经验。由于发达国家已经历过高速增长时期,目前投资率水平保持平稳,波幅较小,我们假设中国能够最终实现发达国家的平均发展水平,选用发达国家的人均资本产出比及投资率数据作为中国经济的稳态参考值。稳态数据设定的合理性将直接影响到本文结论的准确性,由于中国自身稳态数据不容易获取,相关研究也尚未达成共识,因此,本文在较大的取值范围内针对稳态参数值对最终结果的影响进行了稳健性检验,具体见下文稳健性检验部分。

根据 Caselli( 2006) 的文章,可以获得西方发达国家和东亚主要新兴工业化国家( 地区) 的人均资本 /人均 GDP 的比率,平均为 2. 77 左右。① 本文采取该数值作为模拟程序的稳态值。此外,可以得到同一年份主要发达国家的境内投资率及国民投资率数据,西方 G7 国家境内投资率与国民投资率相差较小,平均约为 22% ,近二十年来平均投资率约为 21% ; 日本近二十年来平均境内投资率约为 26. 7% ,国民投资率约为 29. 4% ; 美国近二十年来平均境内投资率约为 18. 2% ,国民投资率约为 15. 2% .显然美国、日本为两个极端,而 G7 是中间值。综合考虑,本文中采用 22% 作为稳态的投资率。

无法通过实际的微观数据进行准确估计的参数有:

θ 消费的跨期替代弹性。

δ 经济中的资本折旧率。

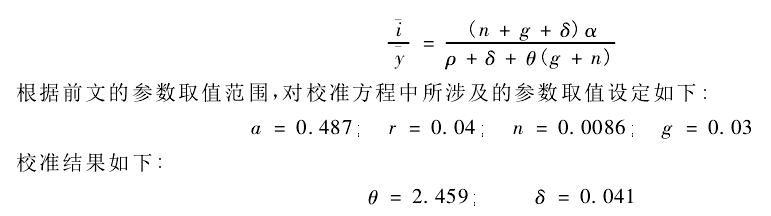

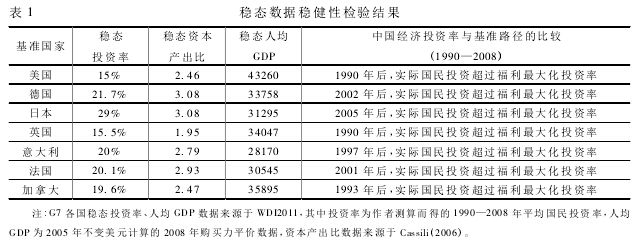

我们可以通过模型的方程,根据均衡情况下资本产出比和投资率,对上述的参数进行校准。校准的方程如下:

【5】

【6】

四、模拟结果及福利计算

( 一) 评估中国经济运行现状

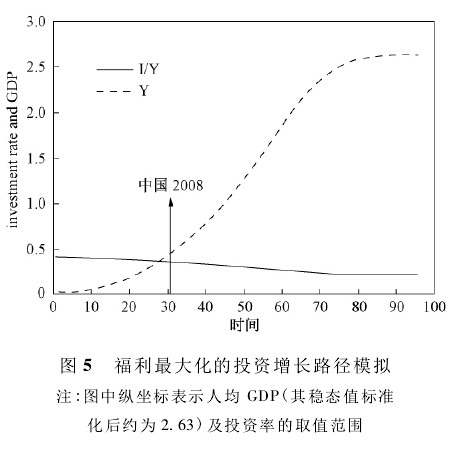

我们将上述参数值代入经过时间逆转后的数值模拟方程,令 k0= 0,最大允许偏差为 10- 5.模拟出来的福利最大化投资增长路径与投资路径见图 5( 箭头所指位置即中国 2008 年的人均 GDP位置) .

【7】

我们仍需要对中国稳态人均 GDP 值进行设定,从而和中国实际情况进行对比。我们假设中国经济最终能够实现主要发达国家,如 G7 各国的平均人均 GDP 发展水平,按照这一稳态参考基准,模拟中国经济的福利最大化的投资增长路径。

我们采用按 2005 年不变美元经过购买力平价调整后的 1999-2008 年 G7 国家这十年平均人均GDP 数据为稳态 Y 取值,即 32000 美元,而中国2008 人均 GDP ( PPP,2005 年不变价格 ) 为 5712美元,对应图中 t = 31 的位置。模拟显示,2008 年中国经济福利最大化的投资率为 35% ,大大低于实际国民投资率 50% ,模拟结果清晰显示,目前中国的投资水平是过高的。

( 二) 评估中国投资增长路径

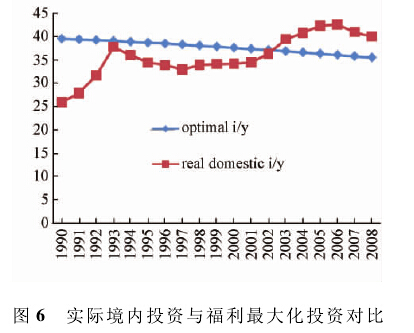

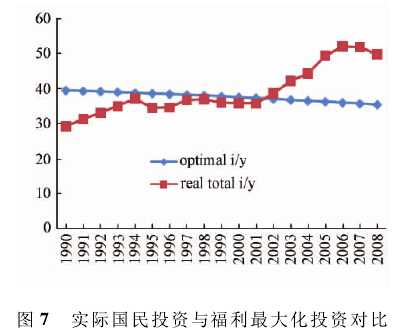

图 6 和图 7 给出 1990-2008 年( 首先找出 1990 年实际人均 GDP 对应福利最大化的投资路径的位置并依次递推至 2008 年) 中国的实际投资路径与福利最大化投资路径的对比。

【8】

【9】

如上图所示,20 世纪 90 年代,实际投资在福利最大化投资率之下,并逐渐上升接近福利最大化投资,90 年代平均福利最大化投资率高于境内投资 6% ,高于国民投资率 4% .2002 年以后,实际投资率明显高于福利最大化投资率,平均福利最大化投资率低于境内投资 5% ,低于国民投资12% .近年来差距不断扩大,2006 年以后实际国民投资率与福利最大化投资率差幅达到 15% 以上。模拟结果表明,近几年来,投资率明显高于福利最大化投资率,经济处于过度投资状态。

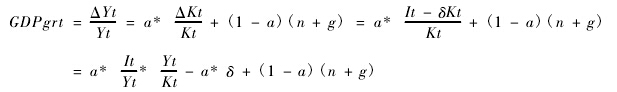

( 三) 测算福利损失

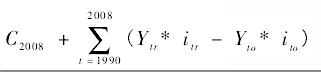

由于近年来过度投资,1990-2008 年实际路径上积累的新增资本量要超过福利最大化路径,为合理计算过度投资带来的福利损失,我们假设 1990-2008 年实际路径超过福利最大化路径的新增资本部分可以在 2008 年末完全转化为消费,即 2008 年的最终消费为:

【10】

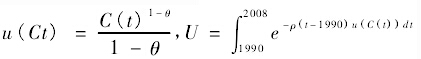

我们将模拟得到的每期消费 Ct 及新增资本转化为消费的部分代入:

【11】

中计算福利最大化路径上的消费福利折现值( 1990 为基期) ,并与实际路径1990-2008 年福利折现值进行比较,得出实际增长路径相对于福利最大化路径约损失了 5. 9% 的总福利。

假设保持福利最大化投资路径不变,令福利最大化路径总福利下调至与实际路径总福利相等,推导出福利最大化路径平均每期消费损失 Ct,即福利最大化路径平均每期约损失 GDP 值,公式如下:

【12】

其中,W0为 1990-2008 年福利最大化路径总福利,Wr为 1990-2008 年实际路径总福利,Ct0为福利最大化路径第 t 期消费,Ctr为实际路径第 t 期消费( 其中 2008 年最终消费包括上文新增资本转化部分) ,Yt0为福利最大化路径第 t 期 GDP,1 - Δ 为消费及 GDP 平均每期损失额。我们代入消费每期模拟值及实际值,通过计算得出,偏离福利最大化投资路径的福利损失,相当于平均每期损失约 3. 8% 的 GDP.

( 四) 稳健性检验

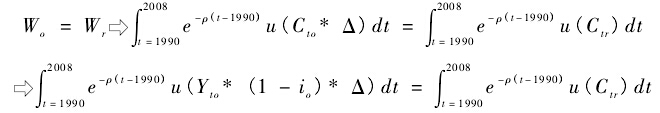

合理的稳态取值是保证 Backward Integration 方法模拟结果准确性的前提条件,为检验本文主要结果的稳健性,我们扩大稳态投资率、资本产出比及人均 GDP 的取值区间,分别以 G7 各国这几项指标作为中国经济稳态的参考值,模拟不同稳态参数取值下的福利最大化投资率。参考 G7 各国这三项稳态指标的取值,我们检验了投资率 15% -29% ,资本产出比 1. 95-3. 08,人均 GDP28170-43260 美元区间的七组取值的福利最大化投资率对最终模拟结果的影响 . 具体结果请见下表:

【13】

不同参数取值的模拟结果均显示,近年来中国实际国民投资分别在不同年份超越福利最大化的投资率。其中,日本的稳态投资率及资本产出比数值较高,对应模拟结果中很高的初始投资率,尽管如此,2005 年后,中国实际国民投资率依然超过福利最大化投资率,符合近年来中国实际投资过高的结论; 英国、美国的数据恰恰相反,较低的稳态投资率及资本产出比水平,对应较低的福利最大化路径的初始投资率。结合 Ramsey 模型的特征,本文选取 G7 均值作为稳态数据参考是较为合理的。

为考察不同参数取值对福利最大化投资路径的影响,验证上述结论的稳定性,我们检验了不同参数取值下的福利最大化投资路径,分别对 g = 0. 02-0. 04,a = 0. 463-0. 586,pho = 0. 02-0. 06,8组临界值组合进行了模拟检验,共有 5 组模拟结果表明中国经济的投资率是高于福利最大化的投资率,这与我们上述的模拟结果是一致的。另外 3 组模拟结果出现了初始投资率奇高的情况,明显不符合实际,说明它们对应的参数组合不符合实际。因此,本文主要依赖的参数组合所给出的模拟结果应该是较为稳健的。

( 五) 小结

我们通过一系列有关中国经济特征的参数设置,在一个基准的经济增长模型框架下,运用Backward Integration 数值模拟方法对中国经济福利最大化的投资路径进行了估计,并利用模拟结果对中国实际投资路径偏离福利最大化的投资路径带来的福利及 GDP 损失进行了进一步测算。

最终结果表明: ( 1) 2002 年后,中国的实际国民投资率明显高于福利最大化投资率,平均差幅为12% ,目前达到 15% ; ( 2 ) 1990-2008 年,由于偏离福利最大化投资路径,带来的福利总损失约5. 9% ,相当于福利最大化路径每期损失了 3. 8% 的 GDP.

五、降低投资率对增长的影响

假如实际投资下降并回归到福利最大化的投资轨道,对未来 GDP 增速会产生怎样的影响? 我们分别从数值模拟结果和理论模型推导两个角度出发来估算投资率下降对 GDP 增长率的影响。

1. 数值模拟结果表明,当国民投资率由目前的 50% 降低至 35% ,回到福利最大化的投资路径,自 2008 年以后十年的人均 GDP 平均增长率不考虑全要素生产率增长率约为 5. 7% ,加上人口增长率 0. 86% 与全要素生产率增长率 2% -4% ,我们可以得出 2008 年以后十年福利最大化的 GDP 增长率约在 8. 56% -10. 56% 的水平。

2. 从标准的经济增长模型出发,GDP 增长率取决于生产函数的资本产出系数、实际资本积累率、人口增长率、技术进步率等:

【14】

第一种可能是当其他变量保持不变时,由于投资率降低将导致 GDP 增速降低。如果总投资率从 2008 年的 50% 下降到福利最大化的投资率 35% ,而国民投资中占 GDP 约 10% 的境外投资部分如果通过合理政策转换为国内消费,可以在不影响 GDP 增长率的同时降低国民投资率,提高居民福利,余下 5% 的境内投资率下降会对 GDP 增长带来负面影响,损失的 GDP 增长率为0. 05* a* Y/K.根据前文的参数设定,资本占产出收入份额 a 为 0. 487,资本产出比为 2. 77,得出境内投资率下降5% 后,GDP 增长率损失值为 0. 9% .因此 GDP 增长率将从 9. 6% ( 第二次全国经济普查修订后的2008 年数据) 下降到 8. 7% .

第二种可能是投资效率上升,TFP 上升,那么投资效率提升对 GDP 增速的正面影响将部分抵消投资减速对 GDP 增速的负面影响。假设在未来五到十年的时间,中国的投资效率有较大改善,如韩国、泰国、马来西亚①等高投资的新兴市场国家的平均水平,根据前文的参数设定,技术进步率g 取值为 0. 03,因此,假如 TFP 上升 30% ,投资效率改善将推动 GDP 增长率上升 0. 9% ,能抵消投资率下降的负面影响。综合来看,如果中国的投资效率能有很大的改善,那么对 GDP 增长的促进作用甚至超过投资减速的负面作用。

六、总 结

相当一段时期以来,中国经济投资率持续攀升,引起国内外学术界的高度关注,但是相关研究主要集中在投资效率的视角,本文首次系统地从福利经济学角度出发,运用前沿计算方法,试图回答中国投资率是否过高这一重要问题,而且进一步估计不当投资所带来的福利损失。为此,我们首先计算两个投资率: 一是境内投资率; 二是国民投资率,即( 境内投资 + 对外投资) /GDP.我们把中国经济投资率与其它经济体直接比较发现,不管是境内投资率还是国民投资率,中国都远高于发达国家当前和新兴经济体的高速发展阶段,在控制高经济增长率的情况下仍然如此。但是,与世界其他国家的对比并不能够完全说明中国经济的投资过高了。

为了回答中国经济是否投资过高,我们试图从社会福利这个终极目标来估计中国不当投资率的福利损失。我们采用经济增长理论中的基准模型,仔细校准中国经济基本参数,运用国际上近年来兴起的逆向积分法模拟福利最大化的投资路径。经过稳健性检验,我们的研究表明,中国经济20 世纪 90 年代平均境内投资率低于福利最大化的投资率 6% ,国民投资率低出 4% ; 2002 年后,平均境内投资高于福利最大化的投资率 5% ,国民投资高出 12% ; 1990-2008 年相对于福利最大化的投资路径,实际路径总福利损失约为 5. 9% ,相当于福利最大化的投资路径每期损失约 3. 8% 的GDP.我们进而推论,如果降低国民投资率,同时改善投资效率,中国经济的 GDP 增长率并不会出现大幅下降。

既然如此之高的投资率是低效率、不合理的,那么如何回到福利最大化的投资路径? 我们建议: 第一,应该调整中国经济结构,短期内可以通过增发国债,减免政府税收,增加补贴的方式,提高居民可支配收入,以适当降低国民投资率,提高全民福利。第二,大力推进国有企业改革,强调国有资本金管理,强制国有企业分红,减少其盲目投资的倾向,提高投资效率。

国民投资率是经济学领域的重大话题,也是中国经济重要的现实问题,本文试图开辟一个新的研究视角,即福利经济学的分析,毕竟社会福利才是衡量一国投资率是否合理的终极标准。我们认为福利经济学分析方法也应该是研究中国经济其它经济结构问题的基本思路,本文在此抛砖引玉,希望后续的研究能够沿着这一思路,进行更加深入的探讨。具体说来,我们认为,后续的研究应该在以下两个方面努力,以改善本文的工作。

第一,建立次优 ( second-best) 增长模型,作为衡量中国经济增长的福利基准 ( welfarebenchmark) .本文使用的增长模型是一个理想的 ( first best) 经济增长模型。它所蕴含的福利标准是最高的。这个尺度是最严格的。后续研究拓展的方向应该是设计出一个次优的增长模型,把中国经济中长期不可改变的结构性因素作为外生因素固定不变,以此作为参照基准,研究中国经济的实际投资和增长路径,结论可能是和我们的不同。这类似于,我们是拿奥运冠军来衡量中国田径运动员的水平,另一个角度是拿亚运会冠军来衡量,毕竟亚洲人的身体条件类似,而且先天条件不可改变,也很有意义。

第二,研究中国经济稳态情况。已有文献中有关中国经济自身稳态情况的研究明显不足,本文在中国经济自身稳态未知的情况下,选用世界上其他已实现稳态增长的国家的稳态数据来作为中国经济稳态值的参考,以对中国经济关键参数进行校准。同时,本文也相应扩大关键参数的取值范围,对不同参数取值情况下的投资路径进行了稳健性检验,最终结果都表明近年来中国经济确实是过度投资。后续拓展的方向是进一步研究中国经济自身的稳态情况,以树立更合理的长远发展的均衡目标,摸清现实与最终均衡状态的差距,不断调整优化自身发展路径。

参考文献:

白重恩、谢长泰、钱颖一,2006: 《中国的资本回报率》,《比较》第 28 辑。

顾六宝、肖红叶,2005: 《基于消费者跨期选择的中国最优消费路径分析》,《统计研究》第 11 期。

雷钦礼,2002: 《中国经济增长的均衡路径分析》,《统计研究》第 6 期。

卢锋,2007: 《解析中国资本回报率之谜》,《新财经》第 6 期。

刘宪,2004: 《中国经济中不存在资本的过度积累---兼与史永东、袁志刚商榷》,《财经研究》第 10 期。

李治国、唐国兴,2003: 《资本形成路径与资本存量调整模型---基于中国转型时期的分析》,《经济研究》第 2 期。

沈利生、王恒,2006: 《增加值率下降意味着什么》,《经济研究》第 3 期。

孙烽、寿伟光,2001: 《最优消费、经济增长与经常账户动态---从跨期角度对中国开放经济的思考》,《财经研究》第 5 期。

王小鲁、樊纲、刘鹏,2009: 《中国经济增长方式转换和增长可持续性》,《经济研究》第 1 期。

徐家杰,2007: 《中国全要素生产率估计,1978-2006 年》,《亚太经济》第 6 期。

袁志刚、何樟勇,2003: 《20 世纪 90 年代以来中国经济的动态效率》,《经济研究》第 7 期。

张军、施少华,2003: 《中国经济全要素生产率变动: 1952-1998》,《世界经济文汇》第 2 期。

张军,2005: 《资本形成、投资效率与中国的经济增长》,清华大学出版社。

郑京海、胡鞍钢,2005: 《中国改革时期省际生产率增长变化的实证分析( 1979-2001 年) 》,《经济学( 季刊) 》第 2 期。

周爱民,1999: 《中国总量经济增长的大道性质检验》,《南开经济研究》第 6 期。

Barro,Robert J. ,1996,“Determinants of Economic Growth: A Cross-country Empirical Study”,Journal of Comparative Economics,26,822-824.

Bond,Steve,Asli Leblebicioglu,and Fabio Schiantarelli,2010,“Capital Accumulation and Growth: A New Look at the EmpiricalEvidence”,Journal of Applied Econometrics,25,1073-1099.

Brunner, Martin, and Holger Strulik, 2002, “ Solution of Perfect Foresight Saddle Point Problems: A Simple Method andApplications”,Journal of Economic Dynamics and Control,26,737-753.

Campos,Nauros F,and Jeffrey B. Nugent,2003,“Aggregate Investment and Political Instability: An Econometric Investigation”,Economica,70 ,533-549.

Caselli,Francesco,and Wilbur John Coleman,2006,“The World Technology Frontier”,American Economic Review,96,499-522.

Harashima,Taiji,2004,“A More Realistic Endogenous Time Preference Model and the Slump in Japan”,EconWPA Working Papers,ewp-mac0402015.

He,Xinhua,and Qin Duo,2004,“Aggregate Investment in People 's Republic of China: Some Empirical Evidence ”, AsianDevelopment Review,21,99-117.

Islam,N. ,Erbiao Dai,and Hiroshi Sakamoto,2006,“Role of TFP in China's Growth”,Asian Economic Journal,20,127-159.

Lucas,Robert E. ,2000,“Inflation and Welfare”,Econometrica,68,247-274.

Young,Alwyn,1995,“The Tyranny of Numbers: Confronting the Statistical Realities of the East Asian Growth Experience”,QuarterlyJournal of Economics,110,641-680.

Young,Alwyn,2003,“Gold into Base Metals: Productivity Growth in the People's Republic ofChina during the Reform Period”,Journal of Political Economy,111,1220-1261.