2012 年底的一部《泰囧》,让国人充分见识了文化产业的吸金能力,总投资 4000 万元的影片在短短一个多月的上映周期内就拿到了 12.67 亿元的内地总票房。马克思曾经说过:“有 300%以上的利润,资本就敢犯任何罪行,甚至去冒绞首的危险。”不知道面对这 3000%(30 倍)的利润,资本该何去何从。毫无疑问,在实业难做、炒房受限、股市不景气的今天,文化产业已经成为政府和民间公认的经济增长点和投资热点。产业要发展,就必须要有充裕的资金支持,对于“烧钱”严重的文化产业而言更是如此。为此,中国人民银行、财政部、文化部等部门于 2014 年 3 月下发了 《关于深入推进文化金融合作的意见》(文产发〔2014〕14 号),要求深入推进文化与金融合作,推动文化产业成为国民经济支柱性产业。文化产业必须要与金融合作,但究竟该如何合作。笔者认为,文化产业的融资出路不在借贷,而在投资。

一、文化企业间接融资的可能性分析

文产发〔2014〕14 号文的一个中心思想就是加强银行与文化企业间的联系,破除影响银行向文化企业贷款的各种障碍,鼓励银行等金融机构帮助文化企业实现间接融资。

下面就来分析文化企业究竟适不适合向银行间接融资。

第一,文化企业的特点。文化企业尤其是中小型文化创意企业,其特点可以用 9 个字来概括:轻资产、高回报、高风险。文化企业往往不需要太多的固定资产投入,一台摄像机、一部电脑甚至是一部手机都可以创造出一部好的文化产品,所以文化企业在创立初期往往固定资产较少,简单来说就是没有什么可供向银行抵押。文化企业虽然“家底薄”,但它们就是这么一个能够“无中生有”的产业,文化企业一旦成功,往往是呈几何倍的爆发式增长,这也是它们最吸引人的地方。但文化企业的成功又并非人人皆可为之,它的成功很难按照固定的模式复制,市场的反应经常变化莫测、难以把握,谁能想到一首《小苹果》如今红遍大江南北。所以虽然很多人投身文化产业,但脱颖而出的却寥寥无几。

第二,银行的特点。商业银行包括国有商业银行,虽然也受国家政策的影响和制约,但它们首先还是企业法人、市场主体,而非国家机器本身,所以银行的首要考虑还是盈利。银行的盈利模式粗略说来其实十分简单:吸收存款、发放贷款。银行不是投资者,银行只是依靠存贷款的利差获取利润,所以银行对贷款申请人首先考虑的是其是否能够按时偿还本金并支付利息。

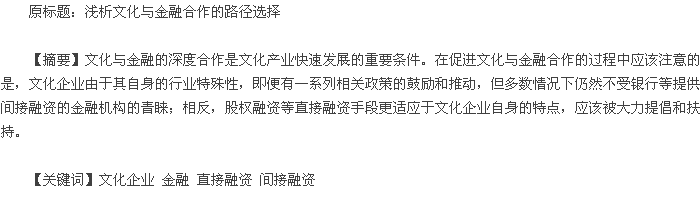

假定现有 2 份贷款申请摆在银行面前,A 申请是某大型工业企业的项目,总投资 100 万元,产品是日常消费品,只要生产出来就有人买,所以项目成功率是 99%,但产品附加值不高,所以收益率是 1%.B 申请是某文化创意企业,总投资同样是 100 万元,因为创意产品的市场接受程度尚不可知,所以项目成功率是 50%,但项目一旦成功则回报率很高,收益率假定也是 50%.可以用表 1 来简单表示。【1】

现在假定文化创意企业拥有和大型工业企业一样规模的固定资产可供抵押,也有同样可靠的担保方,那么从项目本身来选择,银行会倾向于谁。

B 项目的收益率虽然很高,但再高的收益率也与银行无关,银行无法从企业的收益中直接获取回报,银行的盈利模式只是收取利息。A 项目虽然附加值很低,收益率极差,但它很稳健,几乎不存在造成坏账的风险,能够保证银行按时收取本金和利息。假设贷款利率是 8%的话,可以用简单的数学计算来说明银行对两个项目的不同判断:

A 项目收益=100×8%×99%+100×0%×1%=7.92

B 项目收益=100×8%×50%+100×0%×50%=4

即:同样借贷 100 万元,A 项目有 99%的成功率,从而使银行能够得到 8%的利息,另有 1%的可能因项目失败导致无法偿贷而得不到利息,因此考虑风险系数之后的预期收益是 7.92 万元;B 项目只有 50%的成功率,从而使银行能够得到 8%的利息,另有 50%的可能因项目失败导致无法偿贷而得不到利息,因此考虑风险系数之后的预期收益是 4 万元。所以,银行在同等条件下一定会选择 A 项目,而放弃文化创意企业的项目。

由此可见,在向银行借贷的过程中,文化企业高风险的特点被无限放大了,而高回报的特点反而被无情忽略。

文化企业虽然利润率高,但成功率较低,这在银行眼中是致命的。一部《泰囧》就已经占了 2012 年 893 部国产影片总票房的 15%,可见两极分化之严重,成功者毕竟是少数。

从国家目前的政策和政府的行动来看,其主要致力于解决文化企业轻资产、缺担保的问题,提出完善无形资产评估体系、发展贷款担保公司等措施。但从上面的分析可以看出,即便文化企业有了可以抵押的资产、有了愿意提供担保的平台,银行仍然不会对文化企业太过“感冒”,因为政府忽略了两个问题:一是中小企业融资难是全世界普遍的难题,需要资金支持的文化企业也只是中小企业的一种,而中小企业普遍存在高风险、易失败的问题,这是银行最忌讳的;二是银行是靠利息生存的,抵押和贷款解决的只是企业一旦断供后银行如何收回本金的问题,但企业一旦断供,银行原本可以获得的利息是无法补偿的。所以,从盈利角度考虑,在可以选择的情况下,银行必定厌恶高风险的项目,因为即便企业能够获得 300%的利润,银行也只得到那 8%的利息,根本不参与收益分红。所以,高风险是摆在银行和文化企业之间一道天然的鸿沟,文化企业要想顺利向银行等金融机构借贷,并非一件易事。

二、文化企业直接融资的可能性分析

文产发〔2014〕14 号文共计 15 条,其中仅用第 8 条专门谈了“加快文化企业直接融资”的问题。笔者认为,正是这被忽略的直接融资,可能才是文化与金融合作的出路所在。

还是借用上述 A、B 两个项目的例子来分析。如果现在两个项目不是在向银行借贷,而是在申请风险投资基金,那么在风投的眼中,如何评价这两个项目。

A 项目成功率虽然很高,但收益率只有 1%;B 项目虽然只有 50%的成功率,但一旦成功就有 50%的收益。还是马克思说的,“有 50%的利润,资本就会铤而走险”.对风险投资而言,它的资金投入不是借贷,不以利息为目的,而是以获得股权从而分取收益为目的,所以风投偏好的是高回报率的企业和项目,即便有一些风险,也愿意铤而走险。再次用数学计算来说明风投对两个项目的不同判断:

A 项目收益=100×99%×1%+100×1%×0%=0.99

B 项目收益=100×50%×50%+100×50%×0%=25

即:同样是投资 100 万元,A 项目有 99%的成功率,从而使风投能够实现 1%的收益,另有 1%的可能因项目失败而导致得不到收益,因此考虑风险系数之后的预期收益是0.99 万元;B 项目有 50%的成功率,从而使风投能够实现50%的收益,另有 50%的可能因项目失败而导致得不到收益,因此考虑风险系数之后的预期收益是 25 万元。显而易见,风投会选择 B 项目,也就是文化创意企业的项目。

由此可见,以风投为代表的直接融资手段,尤其是私募股权基金、创业投资基金、上市融资、定向增发、并购重组等以出让股份为代价的融资手段,在现代企业制度股东承担有限责任的前提下,使得投资者和企业结成了风险共担、利益共享的共同体,从而能够放大文化企业高回报的特点、弥补高风险的劣势,使文化企业更容易获得资本方的青睐。

三、结论

文化产业作为高附加值、低污染的阳光产业,已经成为知识经济时代新的经济增长点。但如何解决文化企业融资难的问题,是文化产业能否实现跨越式发展的关键。政府在推动文化与金融合作的过程中,不能忽略以下几个问题。

第一,在为文化企业和银行“做媒”的过程中,不能无视文化企业和银行各自的行业规律。银行有钱,文化企业缺钱,但不等于文化企业和银行就能一拍即合,双方的合作还有很长的路要走。缺乏资产抵押、信用担保、金融产品创新,以及无形资产评估体系等外围的、形式上的问题,其实都可以归纳为一个核心问题---银行对风险的厌恶。如果没有风险,银行根本不需要抵押、不需要担保。厌恶风险是银行业的自身规律,是政府政策难以有效解决的现实问题。而成长中的文化企业恰恰是高风险的,这就使得文化领域的银企合作很难有效进行。

第二,有贷款需求的文化企业,归根到底也是广大中小企业的一种,中小企业融资难的问题是普遍性的,这也是由银行业的特殊规律造成的。目前国家推进文化与金融合作的诸多政策,并没有超出金融业一般性政策范畴的特殊优惠政策,更多地还是一种倾向性的表态,其实际效果如何,还有待长期、理性地观察,不能盲目乐观。当然,包括文化企业在内的中小企业与银行的合作也并非绝对无路可走。比如银行可以通过建立中小企业市场包的方式,分摊单个企业可能带来的坏账风险和信用调查成本等等。但问题在于,银行目前是否有足够的积极性和必要性来进行这方面的创新和尝试。

第三,以出让股权为代价来吸收投资,应该是现阶段文化企业融资的更优选择。一是股权投资不需要支付利息,文化企业不会因融资而在创业之初背上沉重的负担;二是股权投资宽容风险、重视回报,能够很好地适应文化企业自身的特点,而文化企业成长性好、潜在回报率高的特点也很符合股权投资者的口味;三是股权投资者对项目审查严格,一定程度上能够对目前良莠不齐的文化市场起到优胜劣汰的筛选作用;四是股权投资者会对被投资企业提出一系列的规范性要求,也有利于文化企业完善治理结构,优化内部机制,从而提高企业生存发展的能力。当然,股权融资对创业者而言也有弊端,那就是必须出让一部分股权,实际上也就是出让一部分预期收益。但换种思路,如果蛋糕做不大,死守着一块点心又有什么意思呢。马云同软银、雅虎的合作或许就是很好的例证。

总而言之,对文化与金融的合作不能简单等同于文化与银行的合作,文化企业相对更适合投资而非借贷。与其花大力气在文化领域试图解决中小企业向银行融资难的世界性难题,倒不如致力于创造更为宽松、畅通、便捷的直接融资渠道,支持文化企业通过债券市场、股票市场、股权交易市场获得更有可能得到的资金支持,从而真正解决文化产业的融资瓶颈。

【参考文献】

[1] 李颖、肖艳旻:中国文化产业金融论[M].经济管理出版社,2013.

[2] 西沐:小微文化金融及其创新发展战略[J].北京联合大学学报(人文社会科学版),2015(1)。

[3] 王庆:发展直接融资助力文化金融[J].上海经济,2015(1)。

[4] 郑敏、周小华:我国文化金融政策的发展历程回顾[J].山西科技,2014(11)。

[5] 乔桂明、刘沁清、郑晓玲、伍纯刚:文化产业的金融支持与服务创新[M].苏州大学出版社,2013.