摘 要

股权投资最早诞生于 20 世纪 40 年代的美国,兴起于 20 世纪 70 年代,迅速成长并风靡世界,目前在我国已成为仅次于银行借款和 IPO 上市的第三大融资方式。研究表明,股权投资能提升企业价值并获取高额的投资回报,因而备受投资人以及企业的重视,具有较大的成长和发展空间。当前,我国正处于推动经济发展方式转变和经济结构调整的重要时期,技术创新对于优化产业结构、推动经济发展、社会进步等方面具有重要作用。创业型企业作为推动我国技术创新的重要力量,对改善经济发展结构推动区域发展具有重要意义。股权投资机构在推动创业型企业之成长有着巨大的意义。创业型企业在每一阶段资金以及各种支持,一旦缺少这些企业的创新活动就用可能收到影响。

现有文献对股权投资机构的直接影响企业价值的研究较为深刻,但是缺乏深入探讨股权投资对企业技术创新的作用机制,且由于研究时期较短,各学派之间理论分歧较大,理论和实证冲突也较多。同时结合股权投资介入时机这一特征加以研究的文献就更加稀缺了。鉴于此,本文基于企业生命周期理论对股权投资介入时机做了区分,由依托现有的委托代理理论、企业融资理论和企业技术创新理论的支持,界定了股权投资对企业技术创新的影响机制,并进一步扩展至不同介入时机下对企业技术创新的影响机制。与此同时本文还分析了评价企业技术创新效率的投入产出因素,并对创业板上市企业的技术创新效率进行了测度。

本文以 2009-2016 年间的创业板上市公司数据首先构建了股权投资对企业技术创新效率的模型,之后又构建了股权投资在不同介入时机下对企业技术创新效率影响的模型,采用 Hackman 两阶段模型进行的实证分析,并利用替代变量法以及 PSM 倾向性配对匹配对比法做了稳健性检验。

本文的研究结论主要包括:

(1)企业技术创新效率整体上呈现出稳步上升的趋势,其中技术创新效率行业间差距巨大;(2)股权投资对企业的技术创新效率有提升的作用;(3)股权投资介入的时机会对企业技术创新效率产生不同程度的影响;初创期所获得股权投资技术创新效率提升最大;企业在成熟期获得股权投资,技术创新效率会有所下降。

基于理论及实证研究结果,本文提出以下三点政策建议:(1)积极发展股权投资市场,促进实体经济健康发展;(2)建立和完善股权投资基金多元化退出方式;(3)积极扶持初创期企业,发展“企业-高校-股权投资”模式。

最后,本文针对研究成果及研究不足,提出了改进方案及未来研究的方向。

关键词:股权投资;技术创新;效率;企业生命周期。

Abstract

Equity investment originated in the United States in the 1940s and rose in the 1970s. It grows rapidly and gradually takes over the world, which has become the third largest financing method after bank borrowing and IPO listing in China at present.

Related research shows that equity investment can enhance the enterprise value and obtain high investment returns, so it is highly valued by investors and enterprises with large space for growth and development. Now, China is in an important period of promoting the transformation of economic development mode and economic restructure. Technological innovation plays a significant role in optimizing industrial structure, promoting economic development and social progress. As an essential force in promoting technological innovation, entrepreneurial enterprises are of great significance to improve economic development structure and drive regional development. Equity investment institutions contributes a lot for the growth of entrepreneurial enterprises. Without money and support being needed at every stage,the innovation activities of those entrepreneurial enterprises will be affected.

The existing literature has a profound research upon the direct influence of equity investment institutions on enterprise value, but it lacks of in-depth discussion about the mechanism of equity investment on enterprise technological innovation. Moreover, due to the short research period, there also exist large theoretical differences among schools of thought with more theoretical and empirical conflicts. And the literature which combines the trait of equity investment intervention timing to study is more scarce. In view of this, based on the enterprise life cycle theory, this paper makes a distinction on the timing of equity investment intervention. Replying on the existing principal-agent theory, enterprise financing theory and enterprise technology innovation theory, the influencing mechanism of equity investment on enterprise technology innovation is defined, and it further extends to the influencing mechanism of enterprise technology innovation under different time of intervention. Meanwhile, this paper also analyzes the input-output factors of the evaluation of enterprise technology innovation efficiency,and measures the technology innovation efficiency of entrepreneurial listing enterprises.

Based on the data of gem listed companies between 2009 and 2016, this artcle first builds a model of equity investment on the enterprise technology innovation efficiency and then creates a model of the impact of equity investment on the efficiency of technological innovation of enterprise under different time of intervention. The empirical analysis has adopted the Hackman two-stage model, and the robustness test is conducted through applying substitution variable method and PSM tendency matching comparison method.

Main research conclusions are as follows:(1)the overall technological innovation efficiency of the enterprises shows a steady upward trend, among which there exists a huge gap among technological innovation efficiency industries. (2)equity investment can improve the efficiency of technological innovation. (3 the time of equity investment intervention will produce different influences on the efficiency of technological innovation; the improvement of technology innovation efficiency of equity investment in the initial stage is the most; the efficiency of technological innovation will decline when enterprises get equity investment in maturity.

Based on the theoretical and empirical research results, this paper proposes the following three policy recommendations: (1) actively developing the equity investment market to promote the healthy development of the real economy; (2) establishing and improve the diversified exit method of equity investment fund; (3) actively supporting the early-stage enterprises and develop the “enterprise-university-equity investment” model.

At last, this paper puts forward the improvement plan and future research direction as for the research achievements and their deficiencies.

Key words: Equity investment, Scientific and Technological Innovation, Efficiency,Life cycle。

第 1 章 导论

1.1 研究背景与问题。

1.1.1 研究背景。

创新是推动社会与企业进步和成长的动力源泉,是实现中国经济转型背景下社会与经济和谐发展的重要因素。在中国共产党第 17 次全国代表大会中,我党提出了“提高自主创新能力,建设创新型国家”的发展要求。党的十八大提出“创新驱动发展战略”,国家出台的这一系列政策将创新的关键性和重要性诠释得淋漓尽致,其创新效率也决定了经济水平的高低,创新效率较高者将获得更高的经济效益。创新能够解决我国传统投资需求达到饱和与新型投资需求严重不足的结构化问题。尤其是针对中国现阶段股权投资与创新相关的法律政策出台,标志着以股权投资为核心的金融范畴工作已完全正式吸纳到中国创新体系构建的过程中。股权投资作为一种较为新颖的投资方式,能够对企业的创新能力和创新效率产生至关重要的影响。基于股权投资的视角,企业的投资能够通过向目标企业注入资金成为企业股东进行股权投资,进而有助于企业快速成长和发展。这些投资者能够以“股权”带动整个企业经济的良好运转,逐步成为中国资本市场中推动企业创新效率的发展动力。

(1)我国股权投资市场经发展历程曲折,但是依旧有巨大的发展潜力。

在同西方发达资本市场相比,我国资本市场起步相对较晚、发展相对较慢,股权投资机构立足于国内资本市场的发展,始于 1985 年的第一家股权投资公司——中国高技术创业投资公司。中国股权资本市场大致经历了以下三个发展阶段:

(i)探索阶段。

1985 年底“中国高技术创业投资公司”的诞生标志着我国开始股权投资市场。

在八十年代到九十年代早期中国陆续地成立或从国外引进了股权投资机构,早期的股权投资机构国内投资的大多为传统制造业和餐饮服务业。此时,国内的股权投资还处于摸索期,为后续股权投资基金的规范和发展提供了重要的经验,具有一定的借鉴意义。而在这一时期,依旧有现在我们所熟悉的科技互联网企业 股权投资机构所选中,例如百度、新浪、搜狐等。

(ii)成长阶段。

在 20 世纪末和 21 世纪初,美国引燃了互联网泡沫的破碎,迎来全世界的股权投资市场的寒冬,当年许多的明星互联网企业相继倒闭破产清算。这股美国引起的寒风带来了中国互联网公司的第一个冬天,也是中国股权投资界的第一个寒冬。

同时在这个时期,一大批中国本土的股权投资机构如竹笋般在寒冬中发出萌芽,其中许多也成为了日后中国最好的股权投资机构。与寒冬相伴的也有希望,资本市场上传出消息称中国即将开放创业板,从而方便股权在资本市场上流通,这就为股权投资基金提供了新的退出通道。这些本土的股权投资机构就在资本的寒冬中等待春天,并茁壮成长,但是不想这一等就等到了 2009 年。

(iii)快速发展阶段。

2009 年是中国股权投资界里程碑式的一年,因为各大机构盼星星盼月亮,人民群众翘首以盼,所以我国的 A 股终于在创业板拉开了序幕,这十分有利于我国本土的股权投资基金的不断发展。中国的股权投资机构终于获得了新的退出通道,他们不需要陪同创业公司一起漂洋过海去美国上市。熬过了寒冬期的股权投资基金,在 2009 年这一年里硕果累累,收获颇丰。股权投资基金可以当之无愧地代表我国新一轮基金在接下去就是股权投资机构的发展期,他们在各个资本市场高歌猛进,在国内外都辅助企业上市敲钟。就在 2017 年,中国企业中有高达 504 家获得在各个资本市场获得 IPO 上市,创造了历史纪录,其中股权投资机构的参与的公司占比高达 57%。

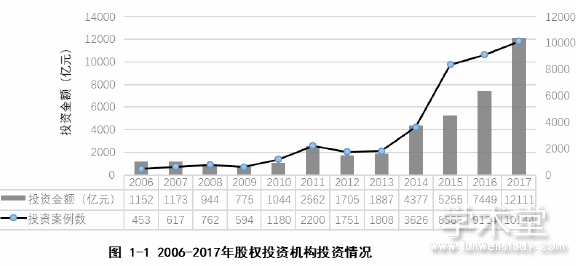

上图 1-1 数据可知,股权投资机构自 2009 年创业板在设立后迎来了高速发展,目前我国股权投资机构总管理的资金规模已经达到了 1.2 万亿,相比 2015 年和2016 年管理规模 5255 亿与 7449 亿,分别增长 130.4%和 62.5%,在 2017 年里,我国股权投资市场创造的投资总量为我国 GDP 总量贡献达到 1.46%。相比于 2016年投资总量占 GDP 总量上升了 0.5%。但是与美国相比,我国股票投资市场投资总量仍然较低,美国的投资规模占 GDP 的比重有 3.6%。因此,我国的股权投资市场增长空间仍然很大。

(2)我国股权投资市场各个机构之间分工明确,不同的投资时机都有相应对的股权投资机构参与。

在投资策略方面,股权投资机构实行的是多元化投资策略。比如相当一部分股权投资机构单单只关注并参与那些企业的 A-C 轮的早期投资,希望通过较早的介入时机换取,以相对较低的成本获取这些优质投资标的更多股权,最终获取更可观的投资回报;还有相当一部分“嗅觉灵敏”、“人脉广泛”的股权投资机构借 IPO宽松期抢先布局 Pre-IPO 项目,股权投资机构投资“投行化”的现象逐渐增多。

【由于本篇文章为硕士论文,如需全文请点击底部下载全文链接】

1.1.2 问题提出

1.2 文献综述

1.2.1 关于股权投资的研究

1.2.2 关于股权投资介入时机

1.2.3 关于企业技术创新的研究

1.2.4 关于股权投资对企业技术创新影响研究

1.2.5 研究现状评述

1.3 研究目标与意义

1.3.1 研究目标

1.3.2 研究意义

1.4 研究内容与思路

1.4.1 研究内容

1.4.2 研究方法

1.4.2 技术路线

第 2 章 概念界定与理论借鉴

2.1 相关概念界定

2.1.1 股权投资

2.1.2 股权投资介入时机

2.1.3 企业技术创新效率

2.2 相关理论借鉴

2.2.1 企业生命周期理论

2.2.2 企业融资理论

2.2.3 委托代理理论

2.2.4 企业技术创新理论

2.3 本章小结

第 3 章 理论分析

3.1 股权投资对企业创新数理推导

3.2 股权投资对企业技术创新的影响机制

3.2.1 遴选过滤机制

3.2.2 资源整合机制

3.2.3 监督激励机制

3.3 股权投资介入时机对企业技术创新的影响机制

3.4 本章小结

第 4 章 企业技术创新效率测度及现状分析

4.1 效率模型设定

4.1.1 效率评价模型设定

4.1.2 CRS 模型

4.1.3 VRS 模型

4.1.4 DEA 模型导向的界定

4.2 投入产出指标选择及描述性分析

4.2.1 投入产出指标界定

4.2.2 数据选取与描述性分析

4.3 企业技术创新效率测度

4.3.1 企业技术创新效率整体趋势

4.3.2 企业技术创新效率行业差距

4.3.3 企业技术创新效率行业趋势

4.4 本章小结

第 5 章 股权投资对企业技术创新效率的实证分析

5.1 实证方法

5.2 模型构建与模型说明

5.2.1 股权投资影响技术创新效率模型构建

5.2.2 股权投资介入时机影响技术创新效率模型构建

5.3 模型变量设定

5.3.1 被解释变量

5.3.2 解释变量

5.3.3 控制变量

5.4 相关性分析与描述性统计

5.4.1 相关性分析

5.4.2 描述性统计

5.5 实证结果与分析

5.5.1 股权投资对技术创新效率影响

5.5.2 股权投资介入时机对企业技术创新效率影响

5.5.3 稳健性检验

5.6 结果分析

第 6 章 研究结论

自 2009 年以来,创业板、新三板相继成立。趁着这股东风,国内的股权投资机构行业发展相当迅猛,每日都有新的股权投资机构如雨后春笋成立,股权投资行业进入一个全民“PE”的新时代。这一方因为国内新行业、新模式的出现,另一方面也是国内经济发展的需要。同时,在理论界众多的经济学者将研究的方向转向了股权投资市场,对股权投资机构、被投企业都做了大量理论上、实证上的研究工作。一个角度是,股权投资机构提提升了被投企业技术创新效率效果相当明显,但是另一个角度却持有相反的结论。

本文以股权投资机构对上市公司的技术创新效率作为切入点,研究了股权投资机构对企业提供的在公司治理、再融资、IPO 上市和创新能力四个方面的影响。本文首先对相关的概念股权投资机构、股权投资机构介入时机、股权投资机构增值服务做了界定,同时梳理本文所需的企业生命周期理论、技术创新理论等四个理论。然后对股权投资机构对企业技术创新的作用机制做了梳理。

基于上述理论分析,由于创业板与股权投资领域的高速发展阶段向重合,本文选取2009-2016年间的创业板的数据进行数据收集和样本的筛选,利用Heckman两阶段模型和线性回归模型对 568 家企业做了计量检验,围绕着本文的两个假设,得出如下结论:

(1)企业技术创新效率整体呈上升趋势根据 2009 年-2016 年间的创业板上市企业的技术创新效率分析,我国企业的技术创新效率呈现出一个整体上升的趋势。具体来看,我国的制造业和水利环境相关企业的技术效率最高,其他行业企业相对较低。

(2)股权投资能提升企业的技术创新效率从计量结果看来,股权投资对创业板的企业技术创新效率有正向促进作用,但与此同时我们也可以看到,在统计性描述上,表现出反向作用效果。

(3)股权投资介入时机对企业技术创效率影响不同首先,从整体影响的结果来看,不同介入时机对企业的技术创新效率影响不同,于预期假设具有一致性。其次,分开不同介入时机来看:初创期就获得股权投资机构介入的企业,技术创新效率提升了 3.221%;扩张期获得股权投资机构介入的企业技术创新效率提升了 0.394%;在成熟期获得股权投资机构介入的企业技术创新效率下降了 2.597%。

因此,我们得出结论:在初创期和扩张期的企业得到股权投资机构的介入可以获得支持,提升技术创新效率;而在成熟期的企业因面临上市,股权投资机构会对企业进行利益“撰取”,因而降低了企业的技术创新效率。

参考文献