(二)股票市场的风险水平

芝加哥期权交易所波动率指数 (Chicago BoardOptions Exchange Volatility Index, VIX), 用 以 反 映S&P500 指数期货的波动程度, 测量未来 30 天市场预期的波动程度,通常用来评估市场风险. 从 2013 年 9月下旬开始,VIX 指数急剧升高, 在 10 月上旬创出超过 20 的高点, 相对 9 月份均值上涨 30%. 这表明,市场参与者普遍预期未来市场风险将会大幅上升. 这种预期将会促使投资者从他们认为风险较高的投资领域中撤出,同时还会导致支出减少与储蓄增加.

但在 2011 年 8 月,VIX 指数曾骤涨至危机发生之前的两倍后, 整整用了 4 个月才回复到危机发生之前的水平. 不过,在经历了前一次债务危机以后,投资者对风险预期更加理性,2013 年 10 月下旬,VIX 指数就回复到了危机发生之前的水平.

(三)借贷成本

非金融企业的借贷成本通常可以用信用风险利差来衡量.信用风险利差是指相比较于期限相同的国债,企业债券的到期收益率高出的部分. 在投资者不太愿意投资的情况下, 他们就会要求一个更高一些的回报率,提高信用风险利差. 从资金需求方的角度来看,如果信用风险利差很大,说明相对借贷成本会很高.虽然在 2013 年 9 月下旬十年期 BBB 级公司债券利差小幅上升,但是很快又跌回前期水平,企业借贷成本基本没有受到债务危机影响. 反观 2011 年 8 月,BBB 级公司债券利差暴涨近 40%后一直保持在高位,使得借贷成本在很长一段时间内居高不下.

(四)债务危机的短期冲击

虽然 2013 年 10 月的债务危机对美国经济有所冲击,但是经历过 2011 年那次债务危机后的股票、债券市场在这次危机中很快就恢复到了危机前的正常状态.只有消费者信心指数出现了与 2011 年类似的大幅下降情况, 一定程度上可以据此预期私营部门将在未来几个月内缩减投资和支出.由此可以得出结论,债务危机确实对美国宏观经济存在一定程度的冲击, 但美国在经历了 2011 年的债务危机之后,随着市场预期的修正,这一次的债务危机对经济的冲击力度明显减弱.

(五)债务危机对美国宏观经济的长期影响

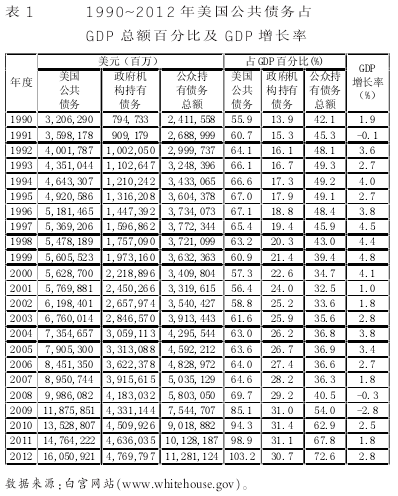

通过对美国债务及 GDP 数据的相关分析,我们可以发现,2007~2009 年, 美国公共债务总量均未超过GDP 的 90% ,GDP 增 长 率 分 别 为 1.8% 、 -0.3% 和 -2.8%. 2010~2012 年,美国公共债务总量每年都超过了GDP 的 90%, 与此 同时 ,GDP 增长 率也一直保持在1.8%以上,最高为 2012 年的 2.8%(见表 1). 根据 BEA的估计,2013 年美国 GDP 同比增长 1.9%. 因此,并未有迹象表明 GDP 增长率在债务/GDP 比率超过 90%后会出现大幅下降. 因此,根据目前数据分析,债务危机对美国 GDP 增长率并没有显着而直接的负面影响,倒是次贷危机之后的经济衰退使得美国政府公共债务规模从 2009 年开始激增.

三、美国政府应对债务危机的努力

Cottarelli、Vi觡als(2009)的研究表明 ,发达国家过去三十年中出现债务比例削减幅度最大的十个案例中, 绝大部分是通过产生财政盈余而非快速经济增长实现的. 控制支出、减少赤字、降低国家债务规模对于美国政府来说已经是一个必然的应对方案. 只有针对债务问题产生的根源采取措施,才能彻底解决问题.

2010 年 2 月 18 日,奥巴马签署了一项行政命令,正式设立了财政责任和改革国家委员会, 通常称之为Bowles-Simpson 委员会. 该委员会由来自民主、共和两党成员共同组成,目标是降低国家债务水平,使国家回归正常运行状态.同年,Bowles-Simpson 委员会为推进美国政府支出实质性变革做了许多前期重要工作. 但遗憾的是, 该委员会制定的中期规划并未被美国国会接受并采取有效措施. 两党依然为预算以及医疗改革的问题争论不休, 直至 2013 年美债危机再次爆发,两党才就提高债务上限问题达成一致.

根据美国国会预算办公室预测,到 2038 年,美国政府赤字将达到 GDP 总额的 6%以上. 政府支出的构成中,医保支出在 2038 年将达到 GDP 总额的 8%. 公共债务的利息支出将超过 GDP 总额的 4%, 社保支出占到 6%. 美国政府对支出的控制已经刻不容缓,需要立即对政府支出实行严格的控制,降低财政赤字.美国尽责联邦预算委员会指出, 对于政府支出控制的延迟会使得未来政府必须支付的利息费用在现在基础上大幅上升,仅是延迟 2014 年的预算削减就会使后期债务成本增加 8.5%.

2013 年 11 月,在严峻的形势下,美国国会预算办公室发布了关于 2014 至 2023 年期间政府削减赤字的可选方案的报告, 其中涉及的方案主要分为法定支出(医保除外)、自主支出、政府收入、医疗保险和削减总统内阁规模等五个方面. 如果国会两党对于预算方案及税收改革达成协议, 在前四个方面至少能分别减少赤字 4500 亿、5000 亿、2.57 万亿和 4500 亿美元.

美国政府能否彻底解决严重的政府赤字问题,避免债务危机的重演, 最终仍将取决于美国国会两党在2014 年 之后的各财年能否就 预算案及改革措施继续达成共识.只有两党在长期中就这些方面保持一致,推动改革, 美国政府才能从根本上解决其所面临的债务问题,否则主权债务危机的阴霾将重新笼罩美国.

四、美债危机对我国经济的影响

(一)对中国经济的影响

美国债务危机的爆发, 直接加大了我国外汇储备贬值风险、人民币升值压力及输入型通货膨胀.

1.外汇储备贬值风险. 一方面,美国凭借美元国际货币的地位攫取国际铸币税, 低成本使用他国商品及资本,为美国高消费低储蓄提供融资;另一方面,美国通过发行企业及政府债券吸引美元回流, 而新兴市场国家由于国内资本市场不发达的缘故, 也只能将大量的外汇储备配置为美元资产.

根据中国人民银行公布的数据,2013 年第三季度我国外汇储备共计 3.66 万亿美元, 美元资产超过60%. 在美国债务危机频发的背景下,会承受美元贬值的风险. 而从美国财政部网站公布的国外债权人持有数据来看,2013 年三季度我国政府持有美债 1.29 万亿,约占我国外汇储备的 35.35%. 近年来,连续发生的债务危机使得美国国债评级下降、风险溢价上升.这样一来,我国所持有的美国国债资产的风险水平激增,预期收益下降,进一步加大了外汇储备贬值的风险. 因此,在美国连续爆发债务危机的情况下, 我国政府应当加快外汇储备多元化的进程,避免外汇储备的大幅贬值.

2.人民币升值压力增加. 美国债务危机频发,经济增长乏力, 再加上美联储为了刺激经济推行的多轮量化宽松政策,直接导致了美元疲软,对人民币造成很大的升值压力.美国政府为了缓解贸易逆差以及沉重的外债负担,多次对我国政府施压,要求人民币快速升值.

3.输入型通货膨胀. 美债危机及量化宽松政策造成美元贬值使得国际大宗商品价格上涨, 对我国较为依赖国外资源的制造业发展将造成不利影响, 同时也会推高其它行业成本.另一方面,美国经济疲软导致国际投机资本撤离美国市场.同时,我国经济保持稳定增长,成为国际投机资本的首选目标. 于是,两方面因素叠加起来,加大了我国输入型通货膨胀压力.