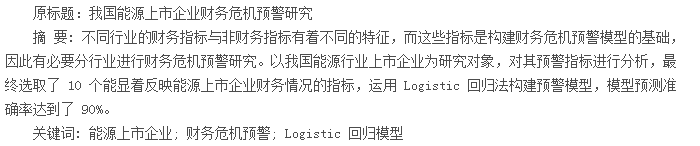

财务危机预警是指通过设置各项敏感财务指标与非财务指标,建立预警模型,对企业即将发生及可能发生的财务危机进行实时监控与预测警报。世界经济一体化的趋势给我国企业带来前所未有的机遇的同时也带来了巨大的挑战,日益复杂的经济环境及激烈的竞争加大了企业财务危机发生的几率。

如何构建有效的财务危机预警模型,从而及早采取针对性措施防止危机发生,一直为学者们和企业所关注。以往的研究表明,基于行业差异的财务危机预警模型准确率高于通用的财务危机预警模型。

能源工业是国民经济的基础性支柱产业,不仅关乎国家能源安全,也关乎国计民生,是各国经济发展的重点。面对激烈的竞争形势,能源企业也出现了种种财务问题,能源行业一旦出现财务危机,将会破坏整个经济体系的运转,对国家宏观经济产生巨大影响。本文基于我国能源上市企业的财务数据与非财务数据,采用 Logistic 回归法,构建能源上市企业财务危机预警模型。

一、文献回顾

(一) 财务预警研究方法回顾

国外财务危机预警研究早于国内,最先始于定性研究,其中代表性的研究方法包括: 四阶段分析法、流程图分析法、风险分析调查法和综合管理评分法等。[1]财务危机预警定量研究方法大致可分为统计方法和非统计方法,统计方法又可分为单变量分析和多变量分析,非统计方法主要有人工神经网络、支持向量机以及其他一些研究方法。

1. 单变量分析。最早是 Fitzpatrick(1931)[2]利用单变量分析法对公司财务危机进行预测。他将19 个研究样本,划分为破产企业和非破产企业两组进行判定,结果发现净利润/股东权益、股东权益/负债这两个财务比率指标的预警能力最强。而系统地使用单变量分析的学者是 Beaver(1966) ,[3]其提出的单变量模型在危机预警模型的发展史上有着重要地位。

2. 多变量分析。美国学者 Altman(1968)[4]首次将多元判别分析(MDA) 应用到财务危机预警领域,提出了 Z - score 模型。Logistic 回归分析(MLR)法由 Ohlson(1980)[5]提出,他以 1970 年至 1976 年期间 105 家破产公司和 2058 家非破产公司为研究样本,筛选出 9 个自变量,分析了样本公司在破产概率区间上的分布以及两类判别错误和分割点的关系,建立了多元逻辑回归(Logistic) 模型。其他的多变量分析方法还包括主成分分析法(PCA) 和多元概率比回归法(MPR) 等。国内学者多数采用这些方法进行研究,如黄世忠、吴世农(1986) ,[6]吴世农、卢贤义(2001) ,[7]王克敏、姬美光(2006)[8]等。

3. 其他分析方法。人工神经网络(ANN) 是一种模仿生物神经的结构和功能的非线性统计性数据建模工具。Salchenberger(1992)[9]将其应用于金融企业的财务危机判断中,结果显示 ANN 有较强的预测能力。在 ANN 中,应用最广泛的是 BP 神经网络,国内采用该种方法进行研究的代表性学者有杨保安等(2001) ,[10]杨淑娥、徐伟刚(2005)[11]等。

支持向量机(SVM) 是一种新一代学习算法,该算法被应用于很多领域。一些学者也支持将向量机运用到财务危机预警领域,如 Mukherjetal 等(1997) 、[12]Tay 和 Cao(2001)[13]等。

(二) 基于行业差异的财务危机预警研究回顾

Gupta(1969) 选取美国 21 个制造业公司,分析其财务指标,发现不同行业公司的财务指标存在显着差异。Lev(1969) 研究了18 个行业的 245 家公司的财务比率,结果也证实了财务指标的行业效应。

从 2006 年开始,国内学者开始注意研究不同行业的财务危机预警。彭莉等(2006)[14]以 2001 ~2005 年上市公司为研究样本,区分制造业与非制造业,建立 Logistic 回归模型。研究发现,区分行业的财务危机预警模型不仅精度高于混合行业的预警模型,且出现第一类错误的概率明显低于混合行业模型。陈志斌等(2006)[15]的研究得到了相似的结论。

鉴于以上研究成果,可以看出有必要针对某一行业建立财务危机预警模型,从而消除行业差异对预警效果产生的影响,提高模型的适用率与准确率。本文以能源行业为研究对象,选取全面反映企业财务状况的财务指标,并加入非财务指标,建立适用于该行业的财务危机预警模型。

二、实证研究

(一) 研究方法

由于多元逻辑回归法 Logistic(MLR) 没有自变量服从正态分布及两组样本等协方差的要求,适用范围广泛,预测精度较高,并且在理论研究上最为成熟,因此本文选用该种方法进行研究。

Logistic 是一种非线性回归模型,因变量的预测值在(0,1) 之间,其曲线为“S”或倒“S”型。Logistic判别方法先是根据多元线性判定模型确定 Z 值,再推导出企业发生财务危机的概率。

(二) 样本及数据来

本文以沪深两市 A 股中能源上市企业为研究对象,研究期间为 2005 ~ 2013 年,数据来源于万德数据库、国泰安数据库以及上海证券交易所、深圳证券交易所、新浪财经、证券之星等网站。将被 ST 的企业定义为发生财务危机企业,选取 2005 ~2013 年期间剔除重复样本后被 ST 的 20 家企业(在此期间有两家企业被两次 ST,以其第一次被 ST 时间为准) ,采取 1∶1 配对抽样方式,抽取相同会计期间,资产规模相近的 20 家非 ST 企业作为配对企业。

本文选取的样本被 ST 的原因均为最近两年连续亏损,虽然以往的研究结论表明采用危机发生前两年数据构建模型准确率较高,但是沪深两市是根据上市公司前两年的财务数据来确定第三年是否被ST,若采用危机发生过程中的信息来建立模型,必将会高估模型的预测能力,因此,使用财务危机发生的前三年,即 T -3 年的数据来构建模型比较合理。

(三) 预警指标选取

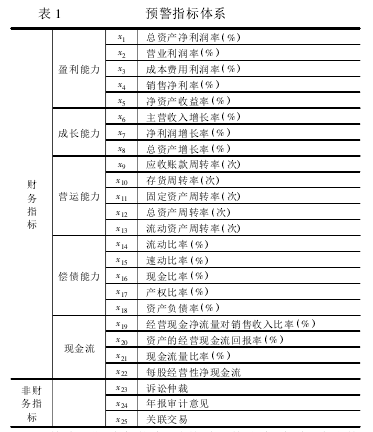

1. 指标体系构建。借鉴国泰安数据库中相关指标的分类,并结合能源行业特点,本文初步选取了22 个财务指标及 3 个非财务指标(见表 1)。

其中,非财务指标赋值为: 若当年发生诉讼仲裁,则为 1,反之为 0; 标准年报审计意见为 1,非标准年报审计意见为 0; 若当年发生重大关联交易,则为 1,反之为 0。

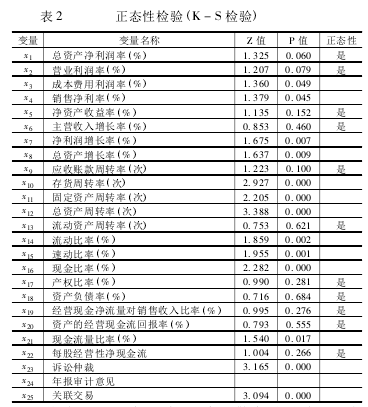

2. 正态性检验。判断使用何种方法对预警变量进行显着性检验的前提是确定预警变量是否服从正态分布,若服从正态分布,则使用 T 检验法,否则使用非参数检验法。因此,需要通过单样本 K - S检验来验证初步选取的预警变量的正态性。检验结果如表 2 所示。

从结果可以看出,有 11 个预警变量通过了正态性检验,13 个预警变量未通过正态性检验,可以认为这25 个变量总体不服从正态分布,因此用 T 检验对符合正态分布的指标进行显着性检验,用非参数检验对不符合正态分布的指标进行显着性检验。

3. 显着性检验。通过显着性检验,可以得出 ST企业与非 ST 企业预警指标是否具有差异性,从而为进一步筛选变量奠定基础。

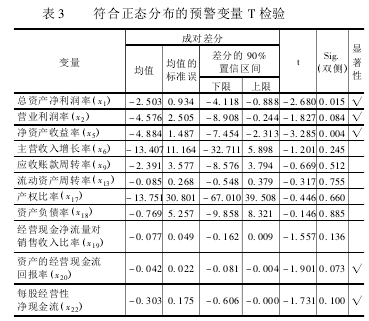

(1) T 检验。对符合正态分布的预警变量进行T 检验,结果如表 3 所示。

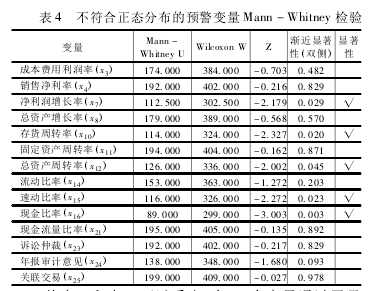

(2) 非参数 Mann - Whitney 检验。对不符合正态分布的预警变量进行非参数检验中的 Mann -Whitney 检验,结果如表 4 所示。

从表 3 和表 4 可以看出,有 10 个变量通过了显着性检验,即总资产净利润率、营业利润率、净资产收益率、资产的经营现金流回报率、每股经营性净现金流、净利润增长率、存货周转率、总资产周转率、速动比率、现金比率。

4. 相关性分析

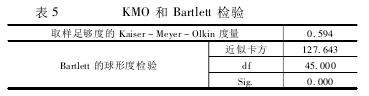

(1) KMO 和 Bartlett 检验。KMO 和 Bartlett 检验用来判断预警变量是否适合做因子分析,结果见表 5。

可以看出,虽然相伴概率为 0. 00,但 KMO 值为0. 594,小于临界值 0. 6,不太适合做因子分析。因此,我们通过对备选变量进行多重共线性检验进一步筛选。

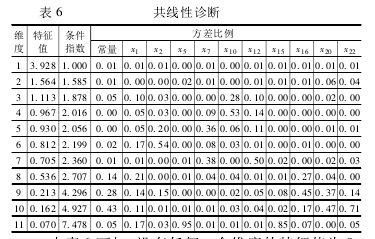

(2) 多重共线性检验。本文将利用特征值及条件指数法判断备选变量之间的相关性,结果如表 6所示。

由表6 可知,没有任何一个维度的特征值为0,且条件指数均小于 10,因此可以认为这 10 个备选变量之间不存在多重共线性,不需要再做筛选。

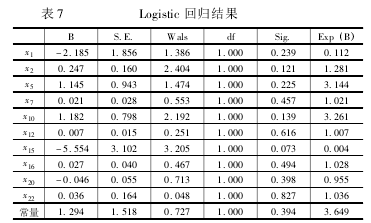

(四) 建立 Logistic 模型将这 10 个变量作为解释变量,企业是否发生财务危机作为被解释变量 Y(定义企业发生财务危机,Y = 1; 否则,Y = 0) ,进行 Logistic 回归,得到如下结果(见表 7) 。

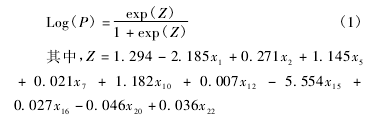

由此可以得出我国能源上市企业财务危机预警模型,如式(1) 所示:

(五) 模型拟合度检验。

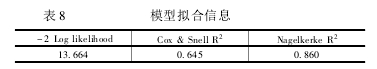

模型的拟合度检验结果如表 8 所示。

模型的 -2 Log likelihood 为 13. 664,说明模型的拟合程度较好,Cox&Snell R2和 Nagelkerke R2分别是 0. 645 和 0. 860,表明变量与模型的拟合程度较好。

(六) 模型预测效果检验

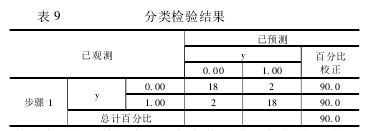

模型预测效果检验见表 9。以 0. 5 为分割点,当 P >0. 5 时,认为会发生财务危机,当 P <0. 5 时,则认为不会发生财务危机。对构建样本回代预测显示,发生Ⅰ类错误(将财务危机企业误测为正常企业) 和Ⅱ类错误(将正常企业误测为财务危机企业)的比例均为 10%,总体预测准确率为 90%,模型预测准确率较高,可以运用到实际中。

三、研究结论和局限

本文通过对我国 2005 ~2013 年期间被 ST 的能源上市企业及其配对企业进行研究,运用 SPSS 20. 0对初步筛选的财务指标与非财务指标进行筛选,并构建了我国能源上市企业财务危机预警 Logistic 模型,预测准确率达到了 90%。研究发现,总资产净利润率、营业利润率、净资产收益率、资产的经营现金流回报率、每股经营性净现金流、净利润增长率、存货周转率、总资产周转率、速动比率、现金比率这10 个变量对能源企业是否发生财务危机作用显着。

初步筛选的非财务变量最终没有一个进入模型,这可以解释为本文所选取的研究样本的数据是财务危机发生前三年的,此时财务危机企业与非财务危机企业之间非财务变量的差异性还未显现。

本文研究的局限性在于: 一是初步选取的预警指标变量较少,只是在前人研究的基础上选取了 25个变量,并未对所有反映企业财务状况的指标进行筛选,难免有所疏漏。二是在实际中,需要将定性方法与定量方法结合起来对企业财务危机进行预警,以提高预测准确率,而本文由于篇幅限制,并未做定性分析。