一、引言

伴随着经济全球化的发展,国内国外金融市场的频频波动,企业遭受汇率变动风险、商品价格变动风险、信用风险等冲击的比例激增。为了对冲风险,我国非金融上市公司越来越多地采用衍生金融工具进行套期保值以锁定利润。会计准则中对套期保值业务的确认、计量、披露等方面的规定不同,都可能会影响企业盈余水平和现金流量,进而影响公司的经营业绩。为了实现会计准则的国际趋同,财政部于 2006 年颁布了新《企业会计准则 24 号———套期保值》,对套期有效性的认定、运用套期会计方法的条件及具体会计处理等方面作出了原则导向的规定,并引入了公允价值计量属性。对于新套期会计准则的实施将如何影响公司业绩,本文通过比较我国非金融上市公司实施新套期会计准则前后的盈余波动变化,建立实证模型检验准则的实施是否影响非金融上市公司的经营业绩,以期为研究准则的经济后果及其未来修订提供参考。

二、文献回顾与研究假设

现代风险管理理论表明,非金融公司通过运用金融衍生工具进行套期保值可以降低市场摩擦成本来改变公司现金流量,从而影响公司财务状况和决策,最终降低盈余波动,提升利润。运用金融衍生品进行套期保值与公司价值具有相关性。Allayannis andWeston(2001)发现外汇套期保值与美国大型非金融上市公司价值正相关,套期保值可以提高公司的价值,平均达 4.7%。而 Jin and Jorion(2006)得出了不同的结论。他们发现美国石油和天然气公司的套期保值降低了公司股票价值。但同时也承认,可能由于样本多为厌恶衍生品风险管理行为的投资者,样本数据可能歪曲了套期保值和公司价值关系的结论。贾炜莹和陈宝峰(2009)发现衍生金融工具的使用对中国非金融上市公司业绩有一定程度的提升效应。同时,对于采用套期保值进行风险管理的非金融上市公司,由于会计准则中对套期保值业务的确认、计量、披露等方面的不同规定,公司的经营业绩水平亦会受到影响。Zhang(2008)以美国 225 个非金融上市公司为样本提供了经验证据。在美国 SFAS 第 133号衍生金融工具准则实施之后,样本公司的现金流量、盈余波动增大,但盈利有所提升。而在我国,关于2006 年颁布的新套期会计准则对公司业绩影响的实证研究鲜有涉及。

在新套期会计准则未出台之前,公司一般对套期工具和被套项目按历史成本计量,但受外汇、商品价格变动等因素影响,期末套期项目价值已发生改变,仍以历史成本计量导致持有期间发生的价值变动未计入当期期末盈余,将无法真实反映企业的盈利情况。而新的套期会计准则明确要求套期工具和被套项目按公允价值计量,期末套期项目的公允价值变动损益计入当期损益,对公司经营利润核算产生直接影响。另外选取符合条件的衍生金融工具作为套期工具,可降低财务危机成本、增强举债能力,运用套期工具的公司一般有更高的红利收益,进一步提高公司的业绩。由此,作出以下假设:

H1:应用新的套期会计准则之后,公司业绩波动幅度变大。

H2:应用新的套期会计准则之后,公司业绩有所提高。

三、研究设计

(一)样本和数据

新套期会计准则已于 2007 年 1月 1 日始在所有 A 股上市公司实施。为了分析新准则中套期会计实施效果,本文确定研究期间为准则实施前三年即 2004—2006 年和实施后三年 即 2007—2009 年 。 样 本 选 取2004 年到 2009 年间公司风险管理政策变化不大以及 2004—2006 年间公司套期保值业务量稳定在一定范围内的沪深两市非金融 A 股上市公司,剔除后得到具有代表性的且始终进行套期保值业务的非金融上市公司共 30 家。数据来源于 CSMAR 数据库以及公开披露的上市公司年度报告。

(二)变量设定

1.被解释变量

应用新的套期会计后,随着汇率、商品市场价格等的变动,产生的当期公允价值变动会记入当期损益,从而影响净利润。本文采用净利润率、净资产收益率、资产净利率 3 个单变量衡量公司业绩。

2.解释变量

本文选取样本公司是否应用新的套期会计准则进行套期保值业务核算的虚拟变量 RM 作为解释变量。

3.控制变量

已有实证研究结果表明,公司规模、资本结构以及公司成长性是对企业经营业绩产生影响的重要因素。

因此,本文选取公司规模(Size)、公司成长性(Growth)、资本结构(Leverage)为控制变量。表 1 给出了各变量的名称及描述。

(三)模型设定

为了检验 H1、H2,构建回归模型 (1)、(2)、(3),对样本公司在整个样本期间的盈余波动性予以量化,采用净利润率 (NPM)、净资产收益率(ROE)、资产净利率(ROA)三项指标的标准差来表示,且运用单因素 T 检验、OLS 回归分析来检验新套期会计准则对非金融上市公司业绩及业绩波动的影响。

Performance=β0+β1RM+β2Size+β3Growth+β4Leverage+μ

NPM=β0+β1RM+β2Size+β3Growth+β4Leverage+μ (1)

ROE=β0+β1RM+β2Size+β3Growth+β4Lever-age+μ (2)

ROA=β0+β1RM+β2Size+β3Growth+β4Lever-age+μ (3)

式中,β0为截距,β1—β4为系数,μ 为残差。

四、实证结果与分析

(一)单因素 T 检验

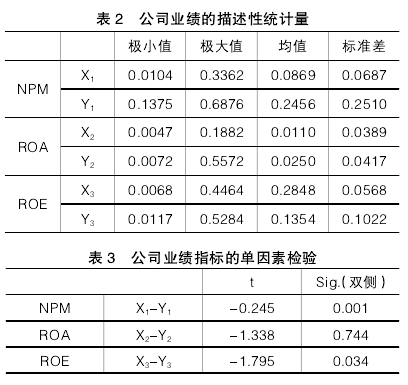

新准则颁布前的公司业绩变化设为 Xi(i=1,2,3),新准则颁布后的公司业绩变化设为 Yi(i=1,2,3)。Xi和 Yi分别表示了净利润率、净资产收益率和资产净利率。描述性统计与单因素 T 检验见表 2、表 3,得出结论如下:

1.各统计数据差异较大,检验结果有效可靠。从标准差来看,新准则颁布后的 NPM、ROA、ROE 均明显大于颁布前,说明应用新的套期会计准则之后,非金融上市公司的业绩波动发生明显变化。

2.公司业绩指标净利润率和净收益率在公司运用新的套期会计准则之后在 5%水平上显着,三项公司业绩波动指标的 T 值皆小于 0,表明新套期会计准则的应用对上市公司业绩产生影响较大,业绩波动幅度有所增加。

(二)回归分析

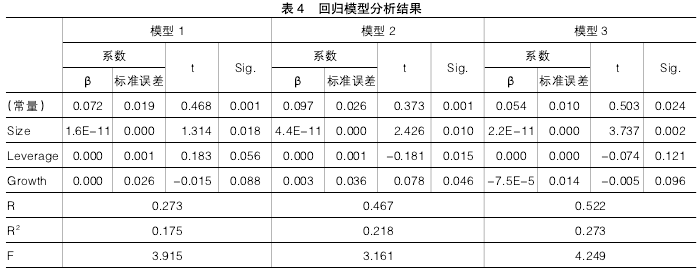

为了更好地揭示新套期会计准则对企业业绩的影响,对模型(1)、(2)、(3)进行回归分析,结果见表 4。

从表 4 可以看出,模型(1)、(2)、(3)分别选用了净利润率、净资产收益率、资产净利率为公司的业绩指标作为因变量代入回归模型检验结果,可以得出以下结论:

1.模型的 F 值均在 1%的水平上显着,样本数据较为真实可靠,结果具有统计意义。

2.模型 R 值为 0.273、0.467、0.522,表明各模型的拟合度较好,独立性残差值都较小,可认为其多元回归结果不受多重共线性的影响。

3.模型(1)t 检验值在 -0.015—1.314 的区间之内,sig.值在 1.8%~8.8%的区间之内;模型(2)t 检验值在-0.181—2.426 的区间之内,sig.值在 1.0%~4.6%的区间之内;模型(3)t 检验值在 -0.005—3.737 的区间之内,sig.值在 0.2%~12.1%的区间之内。从检验结果来看都相对较小,说明统计结果的可信度较高。

4.模型的哑变量估计系数β为0.072、0.097、0.054,且前二者在 1%的水平上显着,这说明在以利润率作为企业绩效变化指标时企业运用新的套期会计准则之后利润率均产生提升效应,但程度有所不同。

5.综上所述,在模型(1)、(2)、(3)中,自变量与因变量之间均呈现出明显的正相关关系,说明使用新的套期会计准则对公司净利润率、净资产收益率和资产净利率均有较为显着的影响,一定程度上提高了企业的业绩。

五、结论及局限性

本文在国内沪深两市 A 股上市公司中选取了使用套期保值业务且进行套期会计核算的非金融上市公司作为数据样本,进行实证分析。通过T 检验分析,可以看出在上市公司应用新的套期会计准则之后公司业绩波动指标净利润率、净资产收益率和资产净利率比使用准则之前均发生显着变化,这说明新的套期会计使用之后,一定程度上增加了公司业绩波动幅度,证明了 H1 成立。通过回归分析,可以看出新套期会计的有效使用与公司业绩显着相关,一定程度上提高企业的业绩,证明 H2 成立,但是,由于样本筛选条件严格,导致样本量较少,数据结果的代表性还有待增强。

【参考文献】

[1] Allayannis G.,Weston,J. The Use of ForeignCurrency Derivatives and Firm Market Value[J].Review of Fianncial Studies,2001:15-19.

[2]Jin Y.,Jorion P. Firm Value and Hedging:Evi-dence from U.S. Oil and Gas Producers[J].Jour-nal of Finance,2006:257-261.

[3]贾炜莹,陈宝峰.风险管理对我国上市公司价值和业绩影响的实证研究———基于衍生金融工具的运用[J].财会通讯,2009(27):6-9.

[4] Zhang H.W. Effect of Derivative AccountingRules On Corporate Risk Management Behavior.[J]. Journal of Accounting and Economics,2009(6):244-264.