“落实税收法定原则”写进中共十八届三中全会文件,是完善我国法律体系、实现依法治国的重要方略。但是从现实情况看,这项任务落实还十分艰巨:上一届人大五年时间,只有《车船税》一个条例上升为人大法律;本届已过一年,还未有“落实税收法定原则”的路线图。因此,我们必须找到一个切入点,促进这项工作,实现依法治国的方略。笔者认为,应对全国人大 1985 年的税收立法授权规定进行修改,以此为切入点来促进“税收法定原则”的落实。

一、落实税收法定原则的重要性和紧迫性

(一)税法体系建设在我国社会主义法律体系建设中至关重要

在我国社会主义法律体系建设中,税收法律体系是一个至关重要的领域,这是因为,税收直接关系到政府和民众双方的利益,是最敏感的社会“神经线”,处理稍有不慎,便可能影响到社会的稳定。可以说,税收无小事,它不仅关系到人民的利益,而且关系到政局的稳定,以及国家的生死存亡。因此,我们必须坚持税收法定主义原则,加快税收立法进程,完善我国社会主义法律体系。

税法与其他法律调节的利益关系存在着很大的不同。其他法律一般通过调节人们的经济活动来间接调节利益关系,而税收却是对经济利益关系的直接调节:税收本质上是对民众财产权利的直接剥夺,是从老百姓兜里直接“掏钱”。由于直接涉及政府和民众双方的利益调整,因此,在当今社会,税收问题既重大又敏感:政府从老百姓兜里掏的钱多了,老百姓当然不高兴;掏的钱少了,政府财政又不够用。因此,对于“对什么东西征税”、“征多少税”、“谁来交税”等税收要素设计中的关键问题,要由政府和老百姓双方决定。如果政府既征收税,又使用税(财政支出),还制定税收条例,政府的权力就会无限扩大,征税行为就可能变成“涸泽而渔”,不仅会阻碍经济的发展,而且会由于政府过多“侵占”百姓的利益而导致政治和社会的混乱。事实上,历史上的多次社会动乱都是因税收而起的。当今社会,许多国家的动乱也都由于税收的问题而产生。从这个角度来看,加快税收法律体系框架的建设,对完善我国社会主义法律体系具有更重大的现实意义———作为对民众财产权利进行直接“剥夺”的法律体系,其必须体现法定主义原则。

税收法定主义的基本含义在于:政府对人民征税,需要经得人民的同意。根据这一原则,在我国,征税的决策权应该还于人民,得到人民的同意,这就需要将税收上升到法律高度。这是因为,在我国,全国人大及其常委会是最高的权力机构,也是人民最重要的代议机构,是人民的集中代表,其应该成为征税的最高和最终决策者,即我国所有税种的征收均应交由全国人大及其常委会审议通过,上升为“法律”。

事实上,这既是我国宪法的本质要求,也是我国《立法法》等相关法律的要求,更是完善我国社会主义法律体系的要求。

(二)我国的税法体系框架尚未形成

党的十五大明确提出,到 2010 年形成有中国特色社会主义法律体系。尽管这一目标已如期实现,但是,在税收这一至关重要的领域,迄今却未形成完整的法律体系框架。从理论角度看,税收法律体系框架的形成至少应满足以下三个条件之一:立法的税种数量占到 50%以上;立法税种的收入占到税收总收入的 50%以上;所有的直接税税种都已立法。但是,新中国成立 60 多年来,税收法律体系的建设却一直较为乏力,未见明显进展,迄今许多税种仍停留在国务院的“条例”上,未经全国人大审议、上升到法律高度;而且,已经人大立法的三个税种收入也很少,我国的税法体系框架远未形成。这对我国社会主义法律体系完善,对实现我国“依法治国”伟大方略都是很大的缺憾。

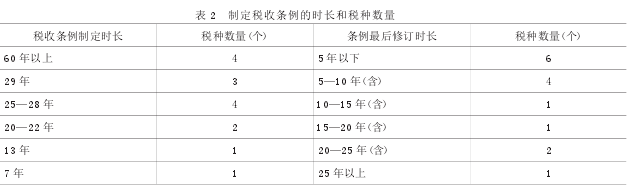

1.国务院制定的“税收条例”太多且年代悠久。从税种数量来看,在我国税制体系现有的 18 个税种中,只有企业所得税、个人所得税和车船税 3 个税种是全国人大审议立法的,人大立法的税种仅占全部 18 个税种的 16.67%;其他 15 个税种都是国务院制定的“条例”“、规定”等法规和规章。如表 1 和表 2 所示:在国务院制定的 15 个税收条例中,已制定 60 年以上的税收条例有 4 个,制定 29 年的有 3 个,制定 25—28 年的有 4 个,制定 20—22 年的有 2 个,制定 13 年的有 1个,制定 7 年的有 1 个。

2.人大立法的三个税种的收入占比太低。从税种的收入情况看,经人大立法的三个税种的收入在税收总收入中的比重一直很低。2012 年,我国企业所得税收入占税收总收入的比重为 18.7%,个人所得税的占比为 5.8%,车船税的占比为 0.35%。经人大立法的三个税种的总收入仅占全国税收总收入的24.85%。

显然,我国的税法体系框架远未形成,这种以“条例”、“规定”形式形成的税制体系不仅有悖于税收法定主义原则,影响着税法的效力,而且已经成为政治稳定和社会经济发展的“隐忧”。我国税收立法进度的迟缓状况表明,我国目前的税收立法任务十分艰巨而重大,加快税收立法进程已经成为完善我国法律体系建设的当务之急。

二、落实税收法定原则的切入点———修改税收授权立法规定

(一)我国税收授权立法制度的缺陷:空白授权

我国现行的税收授权立法制度,源自 1985 年全国人大的授权决定。1985 年的授权如下:“为了保障经济体制改革和对外开放工作的顺利进行,第六届全国人民代表大会第三次会议决定:授权国务院对于有关经济体制改革和对外开放方面的问题,必要时可以根据宪法,在同有关法律和全国人民代表大会及其常务委员会的有关决定的基本原则不相抵触的前提下,制定暂行的规定或者条例,颁布实施,并报全国人民代表大会常务委员会备案。经过实践检验,条件成熟时由全国人民代表大会或者全国人民代表大会常务委员会制定法律。”尽管这种授权在当时的经济社会大环境下有其必要性,但是,对于国务院制定的“条例”何时提请全国人大上升为法律,却没有任何的时间限制,在授权立法的目的、程序等方面也未加任何限制,而且也没有任何的检查和监督机制。

这一授权制度一直延续至今,属于典型的“全部授权”,即“空白授权”。这种“空白授权”制度使得我国的税收立法严重滞后。正是由于这一授权规定,才导致了目前的状况:许多税种开征几十年了,却仍停留在国务院的“条例”上;而且,已经人大立法的三个税种的收入也很少,我国的税收法律框架远未形成。“空白授权”规定已经成为了阻碍我国税收立法进程的主要制度障碍。

(二)我国《立法法》的主旨是:税收法律应由全国人大制定

税收法定原则本质上是要人民当家作主,即征税的权力必须由人民来决定,由人民的代议机关———全国人大制定税收法律,政府才能征税。这一原则在 2000 年全国人大通过的《立法法》中得到了明确的体现。

我国《立法法》第七条规定:“全国人民代表大会和全国人民代表大会常务委员会行使国家立法权。全国人民代表大会制定和修改刑事、民事、国家机构的和其他的基本法律。”第八条更是明确规定:“下列事项只能制定法律:……基本经济制度以及财政、税收、海关、金融和外贸的基本制度;……”显然,在税收领域,《立法法》的主旨并不是授权,而是由全国人大及其常委会制定法律。

尽管《立法法》自 2000 年颁布实施到现在已经 13年的时间了,但是,在税收立法方面,却没有任何实质性改变,空白授权立法仍然占据主导地位。不仅税种的开征与停征、要素设计、减免税由政府部门决定,而且税制的修订、实施细则及相关条款的解释等全部由政府部门完成。这一方面是因为,1985 年的授权决定与《立法法》之间的协调性存在瑕疵;另一方面是因为实践中对税收授权立法的限制性规定过于笼统,缺少最为关键的时间限制。在这种情况下,我国大部分税种经历了几十年的实践,却仍然以“条例”而非“法律”的形式存在。

(三)税收立法的国际经验:严格限制授权立法

从理论上来讲,根据立法机关是否将立法权授予行政机关,可以将税收立法的模式分为三种:完全不授权、部分授权和全部授权。其中,“完全不授权”模式已经成为各国在税收立法方面的共识;实施“部分授权”模式的国家只有少数,而且往往对授权施加了严格的限制;“全部授权”模式则几乎没有哪个国家使用。

从国际上来看,大多数国家对于税收立法都采取“完全不授权”模式,即:税收领域全部事项的立法都由代议机构(比如国会或者议会)来决定,不向行政机关进行任何授权。这是因为,“完全不授权”模式可以有效地保障最高权力机关的税收专有立法权,从而有效地限制政府的课税权、保障人民的权利。在实施“完全不授权”模式的国家中,大部分国家直接在其宪法中将税收立法权规定为议会或国会的权力。比如,美国、印度、巴基斯坦就在宪法中作出了这样的规定。此外,1947 年的《意大利共和国宪法》第二十三条规定,不根据法律,不得征收任何个人税或财产税;1982 年的《葡萄牙共和国宪法》也有“任何人不得被强迫缴纳没有宪法依据和法律未予规定缴纳与征收的税种”、“共和国议会对税种与税制的订立拥有专属立法权”的规定。

此外,还有少数国家在税收立法领域采取了“部分授权”模式:税收的立法以代议机构为主导,对部分实施细则可授权行政机关制定。但是,这些国家税收立法授权的范围往往非常狭窄,而且大多附加了非常严格的限制性规定和监督机制。

对于“全部授权”模式,由于代议机构将税收的立法事项全部授权行政机关,不做一点保留,也不施加任何限制,因此也被称为“空白授权”。在这种模式下,代议机构完全丧失了税收立法的权力。这不仅是对税收法定原则的完全背离,而且会损害民众的利益。因此,极少有国家采用这种模式。

对比上述三种模式,我国目前的税收立法属于典型的“全部授权”模式,这种“空白授权”在当今世界各国都是极为罕见的。借鉴国际经验,笔者认为,我国应转变“全部授权”模式,逐步建立“部分授权”的税收立法模式。

三、修订税收立法授权的具体措施

纵观我国近 30 年来的税收立法进程,可以清晰地发现,我国税收立法进程之所以缓慢,根源在于,政府主管部门过于强调经济和税收情况的变化和修改。其实,由于经济和社会状况的变化,税法的变化是绝对的,这决不能成为不把“条例”上升为全国人大立法的理由。为了保障民众和政府的双重利益,维护政治和社会的稳定,我们在税收领域必须坚持立法优先,依法治国,加快税收的立法进程。为此,我们需要修改授权立法规定,建立“部分授权”的立法模式,同时,制定全国人大加快税收立法的路线图。

(一)修改税收授权规定,建立“部分授权”的立法模式

要建立“部分授权”的税收立法模式,需要顺应我国经济社会的发展变化,循序渐进。根据我国现行税制的具体情况,笔者认为,当前全国人大不宜收回授权,而应加快全国人大的税收立法进程,尽快将现行的税收“条例”上升到“法律”层次,逐步将“空白授权”转型为“部分授权”的立法模式。

这是因为,如果现在撤销 1985 年的授权规定、完全收回授权的话,那么,现行以“条例”形式规定的 15个税种就丧失了征税的法律依据,只剩下 3 个税种可以继续征收。这显然是不具有可操作性的。而且,出于税收立法的程序和时间、税法的技术性等方面的考虑,全国人大也不可能短时间内制定、审议并通过一整套的税收法律。因此,从现实性和可操作性角度考虑,当前我们更宜修订税收立法授权,同时加快“条例”上升为全国人大法律的进程,逐步将全部现有的税收条例上升为法律。

(二)制定全国人大加快税收立法的路线图

笔者认为全国人大尽快修订 1985 年税收立法授权,具体做法是,在 1985 年的授权里增加如下内容:

1.应该在 2020 年以前,将多数国务院税收条例上升为全国人大的法律;2.规定新设立的税种,其主法直接由全国人大立法,税法实施细则可以授权国务院制定;3.规定税收政策和税制的重大调整,应向全国人大报告。

需要说明的是,这个修订十分宽松:在 2020 年以前,将多数国务院税收条例上升为全国人大的法律。“多数”的含义就是 10 个以上,即:再有 7 个条例上升为法律即可,要求十分宽松。“新税种直接由全国人大立法”的目的,是为了保证全国人大在未来税收立法中的主体地位。对于所有新开征的税种,采取由全国人大及其常委会直接立法的方法,无疑是克服授权立法弊端、加快税收立法权回归全国人大的必然之举。

通过上述修订,一则可以落实税收法定原则、贯彻依法治国方略,意味着全国人大收回了新税种的税收立法权;二则将“主法”的制定权交由全国人大,将“实施细则”的制定授权国务院,一方面可以逐步实现税收立法由“全部授权”向“部分授权”的转型,另一方面可以使国务院在税收立法上保持一定的灵活性;三则在 2020 年以前,将多数国务院税收条例上升为全国人大的法律,所谓多数的含义就是 10 个以上,即再有 7 个条例上升为法律即可,要求也十分宽松,具有可操作性。

参考文献:

[1]彭礼堂.论中国税收授权立法的越位与回归[A].吴志攀.经济法学家(第 9 卷)[C].北京:北京大学出版社,2012.

[2]曹静韬,郝如玉. 我国税收立法及相关问题思考[J].经济研究参考,2013(8).

[3] 刘剑文,张莹.完善税收授权立法制度[J].财经,2013(31).

[4]万其刚.当代中国的授权立法[EB/OL].