摘 要: 股票市场与宏观经济之间存在着十分密切的联系, 宏观经济能够决定股票市场的波动, 而股票市场则能够对宏观经济的运行情况进行反映。因此, 合理探索我国宏观经济与股票市场之间的互动关系, 对于促进股票市场健康稳定发展, 推动国家宏观调控能力的不断提升具有十分重要的意义。本文针对我国宏观经济与股票市场之间的互动关系进行了全面分析与探究, 希望能够促进我国股票市场的良好发展, 并为我国宏观经济的发展做好铺垫。

关键词: 宏观经济; 股票市场; 互动关系; 调控能力; 波动;

宏观经济的发展情况如何是国家从宏观上对我国的经济进行调控的结果, 其发展状况会从某种程度上对股市带来影响, 通过宏观经济理论的分析能够发现, 宏观经济与股市并不是独立运行的, 双方之间具有某种稳定的、有规律性的、协调一致的作用和关系。根据周期理论能够发现, 宏观经济在发展中会存在从衰退到繁荣的周期, 而这个阶段中经济的变化情况会直接对股市产生阶段性的影响, 这也是导致股市存在熊市和牛市的重要原因。反过来, 股市也存在某种阶段性的运营周期, 而其这种周期变化同样也能够给宏观经济带来影响, 通常来看, 由于股票市场属于一种虚拟市场, 其是对国家实体经济的反映, 因此其往往能够提前反映国民经济的大致行情, 可以说是先于国民经济的运行而运行。

一、宏观经济运行影响股票市场的波动

周期理论认为, 国家宏观经济从衰退到繁荣的整个阶段变化的情况会对股市产生较大影响, 导致股市随之出现熊市或者牛市的现象。但是从更加详细的角度来看, 到底宏观经济是如何对股市带来变化的, 还需要进一步深入探究, 我们将以投资者和上市公司作为具体的立足点, 全面结合周期理论对这方面的内容进行详细分析。

第一, 从上市公司的角度来看, 在宏观经济不再是处于衰退过程中, 而是逐渐开始进入到繁荣或者复苏过程之后, 就代表着其整体环境开始变好, 企业的经营环境也会得到好转, 如此企业便会增加开工率, 扩大生产, 提升产出量。而因为经营环境不断好转, 社会的消费能力就会提升, 这就会带动企业的销量提升, 从而会使得其价格上涨, 推动企业利润增加。而在这种背景下, 上市公司也会具有较好的经营状况, 其业绩会不断上涨, 因此这就能够从较大的程度上带动股市好转。

第二, 从投资者的角度而言, 宏观经济良好发展能够使得社会人们的信心得以全面提升, 这会带动上市公司快速发展, 而随之又能够增强投资者信心, 这一系列的连锁反应的结果就是推动股市上涨。而从另一个角度来看, 因为整个社会宏观经济环境好转, 社会财富就会不断增多, 人们的收入不断提升, 这样社会闲散资金会更多, 这就能够为股市发展带来较好的基础, 促进股市向着更好的方向发展。

反过来看, 假设宏观经济环境不理想, 各个方面的发展水平较低, 那么上市公司在这种背景下也不会得到良好发展, 这就会导致股市下跌。而随着股市下跌的加剧, 投资者会认为自身面临较大的风险, 就会将多数资金快速撤离股票市场, 这就会导致股票市场的深入下跌。因此可知, 宏观经济运营影响着股票市场的波动。

二、股票市场的波动影响宏观经济的走势

要想科学化分析股票市场是如何详细化对宏观经济产生影响的, 需要对双方之间的关系进行深刻分析。为了分析更加全面、详细, 笔者主要从微观和宏观的角度入手:

第一, 从微观角度分析。与股市连接最为紧密的就是上市公司, 股市的实际变化情况通常会对上市公司带来十分大的影响, 而上市公司又属于宏观经济中的重要主体, 因此其变动势必会对宏观经济产生影响。具体来看, 我们可以将其影响进行归纳:首先, 从融资的角度而言。从多个方面都可以发现股市的融资功能十分强大, 其可以让企业用很短的时间筹集低成本、大批量的资金, 这就能够为企业顺利发展带来十分有利的作用。其次, 股票市场推动企业有效运用公司制。公司制的特点为产权清晰、权责分明、管理科学, 如此能够促进企业经营效率的全面提升, 这就可以促进国民经济健康发展。从另一个层面来看, 股市还会对其中的各个公司实行较为规范的监督和管理, 因此能够推动企业规范发展。

第二, 从宏观层面分析, 股票市场可以对社会资源进行科学化引导, 使得其走向发展水平高、前途好的行业, 而如此就能够为这些原本发展好的行业注入更多的资金, 这就能够从更高的层次中推动其发展, 从而形成一种良性循环。这就是我们所发现的, 好的企业往往可以利用股市发行在短时间内进行大量资金的筹集, 从而推动自身的业务得到快速发展。而就那些落后的产能而言, 其则会业绩下降、回报减少, 同时期股价也会下跌, 从而会逐渐被淘汰。因此股市能够对社会资产进行引导, 使得其流向发展前景较好的行业, 推动整个宏观经济向更为科学化的方向发展。另外, 股票市场还可以进行社会资金的吸纳, 促进社会资源的有效配置, 并推动社会资金有更高的运用效率。

笔者通过相关的分析和调查发现, 宏观经济与股市运行的长期趋势在很多时候存在一致性, 虽然短期可能会存在背离但也是正常的。

三、采用周期理论分析我国宏观经济与股票市场的相关性

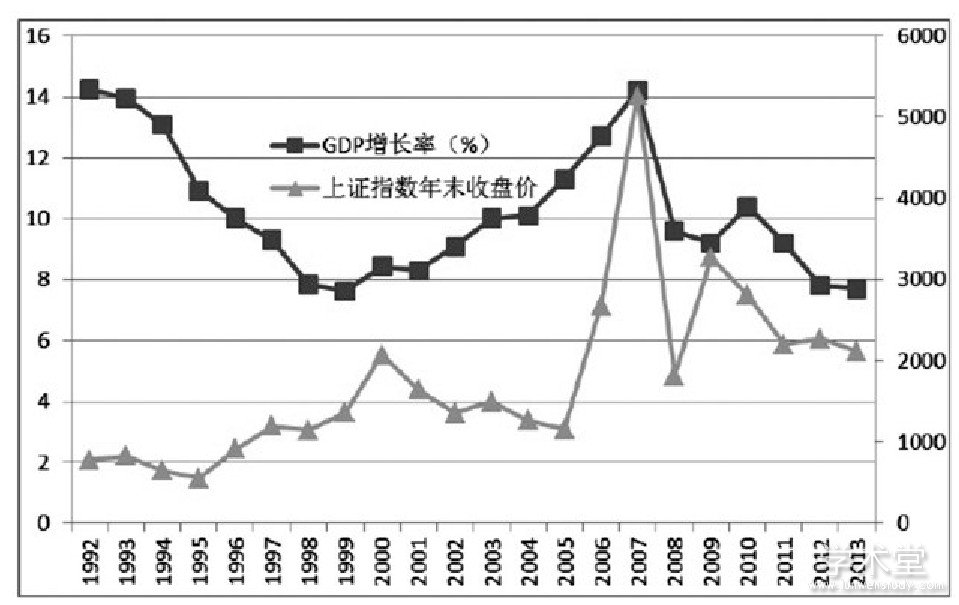

为了更好地分析股票市场的运行, 一般会将上证指数作为重要依据, 由于上证指数具有较为广泛的覆盖范围, 并且历史长, 所以其可以对股市进行科学的、全面的反映。而宏观经济的发展通常是用国内生产总值衡量的, 由于从改革开放以来, 我国经济一直处于快速发展的过程中, GDP总量不断扩大, 而GDP的增长率则可以在很大程度上体现宏观经济变化状况, 所以在分析的时候笔者选用了GDP增长率作为重要指标。为了推动分析更加全面科学, 笔者选用了我国从1992年到2013年的数据, 具体该时间段内我国GDP增长率和上证指数年末收盘价走势图如图。

为了深入地揭示宏观经济与股票市场的关系, 笔者选用周期理论对此进行分析。通过不同周期的变化对双方的发展变化进行对比, 以便确定双方之间是否存在协同关系。在具体分析的时候采用的是“谷——谷”分析法, 由上述图表可以发现, 我国宏观经济从1992-2013年总共经历的周期有两轮, 首先是从1992-1999年时间段, 其次是从1999-2013年时间段。然后我们来分析股票市场周期, 在这个时间段中股票市场的周期可以分为三个:1992-1995年时间段、1995-2005年时间段、2005-2013年时间段。这就可知, 从1991-2012年时间段中, 股票市场经历三个周期, 而我国宏观经济则经历两个周期。

之后我们来分析股市涨跌对于宏观经济走势的实际情况。双方有三个时间段的走势相同, 即1993-1995年时间段;2005-2008年时间段;2010-2013年时间段, 总共是有9年的时间, 也就是说在1992-2013年时间段中, 双方总共有9年的走势基本是趋同的, 而剩下的13年则走势不相同, 双方的走势吻合度基本为40%。

为了更好地对宏观经济与股票市场的相关性进行分析, 深刻了解双方的内在联系, 直观呈现双方之间的相关性, 笔者由采用同样的方法对美国该方面的信息进行了比较, 并将标普500指数作为重要依据, 搜集了美国从1992-2013年时间段经济的GDP增长率及标普500指数年末收盘价, 根据上述步骤对其进行了详细化分析与探究。具体的分析发现, 在所选时间段中美国宏观经济总共经历了三个周期, 分别是1992-2001年;2001-2009年;2009-2013年;而在这段时间中, 其股票市场也同样经历了三个周期, 即1992-2002年;2002-2008年;2008-2013年;这就可知, 美国这双方的周期数是相同的, 这与我国存在一定的区别。

再来分析股市涨跌与宏观经济走势的对应状况。从总体时间段而言, 在22年的时间中, 美国股市与宏观经济走势不一致的时间总共有6年, 而走势一致的时间则有16年, 双方走势吻合度达到72%。

结论

从1992-2013年时间段中, 资本市场较为成熟和发达的美国, 其股票市场和宏观经济的周期数一致, 并且双方的涨跌走势吻合度达到72%。在同一时间段中, 我国股票市场和宏观经济的周期数不一致, 双方的涨跌走势吻合度为40%。与美国相比, 我国宏观经济与股票市场的相关性是比较弱的。

宏观经济与股票市场双方之间存在较大关联性, 宏观经济影响股票市场的发展, 而股票市场的发展又能够反映宏观经济的发展情况, 因此双方存在相互依存的关系。

参考文献

[1] 黄欢欢.我国房地产市场与股票市场互动关系研究[J].天津财经大学, 2014 (05)

[2] 耿荣超.中国股票市场与宏观经济关联性研究[J].北京工业大学, 2016 (05)