货币金融学论文第四篇:利率以及货币供给量对房地产价格的影响

摘要:通过建立VAR模型,从利率以及货币供给量两个角度分析从2008-2017年货币政策对于房地产价格的影响,通过研究发现,货币供应量M2和长期贷款利率与房地产价格之间具有着持续均衡的协整联系,货币供给量M2与房地产价格呈正相关关系,长期贷款利率与房地产价格呈负相关关系,货币供应量M2对房地产价格影响的贡献程度大于长期贷款利率对房地产价格影响的贡献程度。针对实证分析结果,对于如何促进房地产健康发展提出了相关政策建议。

关键词:房地产价格; 长期贷款利率; 货币供给量M2; VAR模型;

Research on the Influence of Monetary Policy on Real Estate Price

HUA Yan ZHANG Min-xin

School of Economics and Management, Nanjing Forestry University

Abstract:The paper analyzed the impact of monetary policy on real estate prices from 2008 to 2017 from the perspectives of interest rate and money supply by establishing a VAR model. It was found that there was a continuous relationship between money supply M2 and long-term loan interest rate and real estate price through research. Balanced cointegration, money supply M2 was positively correlated with real estate price, long-term loan interest rate was negatively correlated with real estate price, and the contribution of money supply M2 to real estate price was greater than the contribution of long-term loan interest rate to real estate price. Finally, this paper put forward relevant policy recommendations on how to promote the healthy development of real estate, according to the results of empirical analysis.

1 引言

自1998年我国实现了住房分配制度的改革,房地产的供给体系形成了从实物到货币化分配的跨越,房地产行业的发展迅速,日趋演变成为我国国民经济的支柱产业。与此同时,随着房地产市场的不断壮大,房地产价格也随之水涨船高[1]。过快的房地产价格涨幅增加了居民购房的压力,针对此现象,政府出台一系列政策来促进房地产市场稳定和谐的发展。从1998年起政府对房地产进行土地招拍挂等改革应对亚洲金融风暴到为防止过热房价调整税收和全面推进限购政策,政府对于房地产市场不同阶段的应对措施,显示了中央对于房地产控制的决心。

近几年来,国内外学者对于货币政策如何影响房地产价格的这一问题展开研究,从利率途径来看,Giuliodori[2](2005)以及周京奎[3](2006)运用VAR模型,得出结论房地产价格的快速上涨与利率的变动密不可分。宋勃和高波[4](2007)从多种角度分析利率对房地产的影响,认为利率对于房地产价格影响巨大。从信贷途径来看,皮舜、武康平[5](2006)建立ECM模型,发现房地产市场与信贷市场这两个市场存在长期稳定的双向线性因果关系。吴立力[6](2017)通过分析我国35个城市的面板数据,发现银行信贷对房地产价格快速增长有明显的正向作用。从资产组合效应途径来看,Okunev&Wilson[7](1997)通过对美国月度数据进行非线性回归分析,认为股票价格与房地产价格之间存在非线性关系,但效果并不显着。李爱华等人[8](2014)通过分析股票价格与房地产价格的波动关系,分析得出房地产价格对股票市场的价格的波动极为敏感。

从上述文献可以看出,国内外学者对于货币政策对于房地产价格的传导途径有不同的探究,但对于传导机制的研究大多单只考虑了单个因素对房地产价格的影响,而忽视对其他因素的研究。本文从多角度出发,研究利率以及货币供给量对于房地产价格的影响。

2 实证分析

2.1 变量选取

本文研究的样本区间为2008年1月至2017年12月。选用利率、货币供应量和房地产价格的月度数据建立VAR模型[9]进行实证分析。

选取标准如下:货币供给量M2与现实经济购买力联系紧密,同时M2能够反映潜在的经济购买力,因此本文选取M2变量作为货币供应量的代理指标;长期贷款利率比较能够反映个人住房贷款情况,因此本文选取五年期以上贷款利率作为利率的代理指标;本文选取商品房平均销售价格作为房地产价格的代理指标,由于房地产报表未公开一月份的数据,本文选取全年房地产均价代替一月份的数据为确保数据完整。同时,除了长期贷款利率稳定性较好以外,货币供给量M2以及房地产均价数据均具有异方差性,因此本文为消除时间序列中的异方差性,首先对M2及P这两个变量取对数,得到LnM2及LnP,以避免数据的波动。以上变量数据来源为《中国统计年鉴》[10],变量分析软件为EViews10.0。

2.2 平稳性检验

在分析房地产价格与各变量之间是否存在协整关系之前,需要对这三个变量的时间序列进行平稳性检验,以剔除相应变量的时间序列的单位根,使得反映各变量的时间序列均为平稳性时间序列[11],以规避变量之间出现的“伪回归”。通过平稳性检验,得到三个变量的平稳性检验结果,见表1。

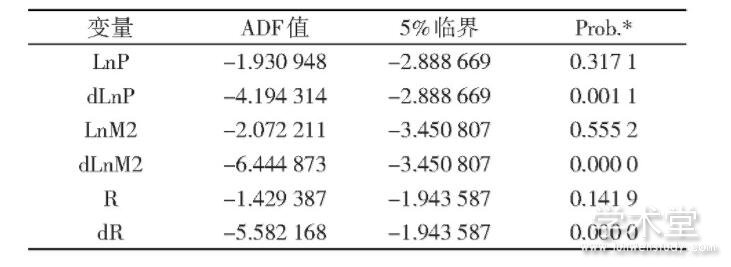

表1 单位根检验结果

若数据的P值小于5%则表示该数据是平稳的。从表1单位根检验结果可以看出,变量LnP、LnM2以及R三个变量都是不平稳时间序列,当经过一阶差分后,三个变量都趋于平稳,都为一阶单整序列。因此,此变量可以进行协整检验。

2.3 协整检验

Johansen协整检验是研究非平稳变量之间数量关系的研究方法。当非平稳的变量具有一样的单整序列时,它们能够进行协整检验。

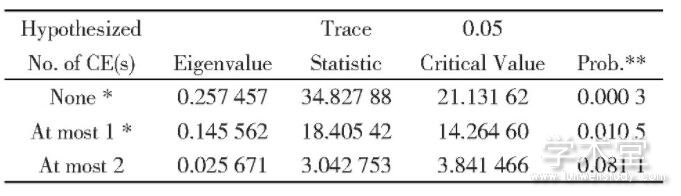

表2 LnP、LnM2及R的协整关系检验结果

根据表2可得,至多有一个协整关系的p值小于0.05,拒绝原假设检验;至多有两个协整关系的p值大于0.05,接受原假设检验,因此长期贷款利率R、货币供应量M2和房地产价格存在长期均衡的2个协整联系。

2.4 Granger因果检验

Granger因果检验是用来判断各变量之间是否存在因果关系。从表4可以看出:M2不是P的格兰杰原因的P值为5*10-14,表明货币供应量M2是房地产价格的格兰杰原因,能够大幅度影响房地产价格的变动;利率R不是房地产价格的格兰杰原因的P值为0.070 6,表明利率不是房地产价格的格兰杰原因,利率对房地产价格有一定的影响效果,但是不太明显。因此,在解释房地产价格变化的宏观因素中,货币供给量M2能够更好地解释房地产价格的变化;而利率因素在短期可以解释房地产价格的变化,但从长期来看,其实是通过货币供给量M2的变化来影响房地产价格的。

表3 LnP、LnM2及R的Granger因果关系检验

2.5 脉冲响应函数

脉冲响应函数主要研究的是在随机误差项上施加来自系统内部或外部的一个标准差大小的冲击后对内生变量的当期值和未来值所产生的动态影响,因此建立脉冲响应函数来分析各变量对于房地产价格的影响。

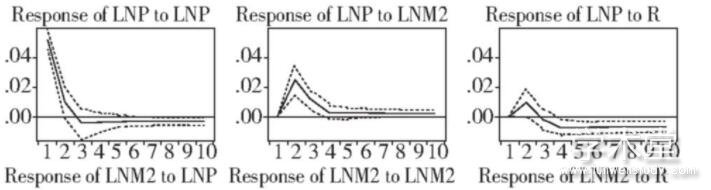

图1 脉冲响应函数

从图1可以看出,第一张图表示房地产价格对自身冲击的脉冲响应。房地产价格对自身的冲击在第1期最大,随之极速下降,在第3期的时候房地产价格对自身的脉冲响应达到最低值,接着开始有所提升,至第5期逐渐趋于平缓。由此可见,房地产价格对自身的冲击在开始会受到比较大的影响,随后影响会趋于稳定直至消失。

图1中第二张图表示房地产价格对货币供应量M2冲击的脉冲响应。货币供应量M2对房地产价格的冲击在第2期的影响达到最大值,之后冲击影响慢慢下降,到第4期逐渐趋于稳定。从长期来看,货币政策量M2对房地产价格的冲击是长期稳定的正向作用。

图1中第三张图表示房地产价格对长期贷款利率冲击的反应。长期贷款利率对房地产价格的冲击在一开始有些正向作用,但从第3期开始,长期贷款利率对房地产价格的冲击持续稳定在负区间进行。由此可见,长期贷款利率对房地产价格的冲击是长期稳定的负向作用。

2.6 方差分解分析

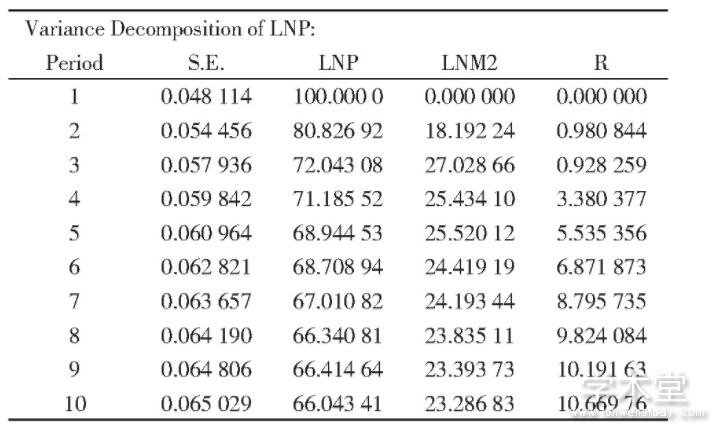

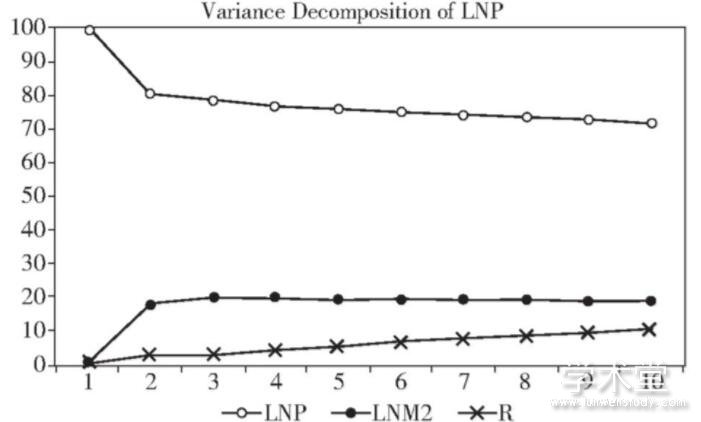

方差分解是分析影响内生变量的结构冲击的贡献度[12]。由表5可见,在第1期时,房地产价格对自身的贡献率为100%,表明当期房地产价格完全只受自身影响。从第2期开始,货币供给量M2对房地产价格的影响开始逐渐增大,在第3期贡献值达到最大之后开始慢慢下降,之后趋于平缓。长期贷款利率对房地产价格作用的贡献率较小,大幅小于货币供给量M2对房地产价格作用的贡献率,可见货币供应量M2对房地产价格的作用效果更明显。

表5 方差分解结果

图2 方差分解曲线图

从图2的方差分解曲线图可知,房地产价格前2期波动最大,主要是货币供应量M2带来的巨大冲击,从长远来看,货币供应量M2比长期贷款利率带给房地产价格的冲击大力度更大,影响更加明显。

3 结论与政策建议

3.1 结论

本文利用实证分析探究了货币政策对房地产价格的影响:利用单位根检验,说明房地产价格、货币供应量M2、长期贷款利率都是一阶单整的;接着根据协整检验得出长期贷款利率R、货币供应量M2和房地产价格存在长期均衡的2个协整联系;然后通过Granger因果检验分析理论研究了三个变量之间的因果联系,得到货币供应量M2是房地产价格的格兰杰原因,长期贷款利率不是房地产价格的格兰杰原因;最后通过脉冲响应分析和方差分解得到货币供给量M2对房地产价格的贡献率远大于长期贷款利率。总体看来,货币供应量M2和长期贷款利率与房地产价格之间具有着持续均衡的协整联系,货币供给量M2与房地产价格呈正相关关系,长期贷款利率与房地产价格呈负相关关系,货币供应量M2对房地产价格影响的贡献程度大于长期贷款利率对房地产价格影响的贡献程度。

3.2 政策建议

针对本文所得出的结论,有以下政策建议。

第一,加强管控货币供给量的增速。从上述研究可知,调控货币供给量是影响房地产价格的有效措施,但过快的增速虽然会刺激经济的增长,同时也会带来流动性过剩的问题。过度的货币供给量规模扩张,会带动房地产价格过快增长,最终会导致房地产泡沫的现象。因此合理的管控货币供给量增速,对于经济发展具有重要的意义。

第二,灵活利用多种政策手段对房地产市场进行宏观调控。房地产市场的经营过程中涉及的环节较多,若单从某一方面来控制房地产价格的话,实现房地产价格的调控有一定的局限性。因此在调整房地产市场的过程中,政府应该合理利用多种政策手段,考虑从税收以及保障性住房等方面稳定房地产价格。

第四,强化房地产的立法力度。随着社会经济的不断发展,人们开始转向于投机性购房以谋取大量利润,导致房地产价格不断上涨及各地区房地产行业发展不平衡。针对这种现象,政府应当加强立法力度,抑制投机性需求,促使房地产行业稳定发展,满足刚需购房者的需求。

参考文献

[1]王建斌,尹微微.投资性住房需求、技术冲击与宏观经济[J].现代经济探讨,2018(7):45-54.

[2]Giuliodori.M Monetary Policy Shocks and the Role of House Prices Across European. Countries[J]. Scot. J. Polit. Economy.2005, 52(4):519-543.

[3]周京奎.1998—2005年我国资产价格波动机制研究:以房地产价格与股票价格互动关系为例[J].上海经济研究,2006(4):21-29.

[4]宋博,高波.利率冲击与房地产价格波动的理论与实证分析:1998-2006[J].经济评论,2007(4):46-56.

[5]皮舜,武康平.中国房地产市场与金融市场发展关系的研究[J].管理工程学报,2006(2):1-6.

[6]吴立力.货币供应、银行信贷与我国的房地产价格泡沫:基于面板数据动态GMM法的实证检验[J].金融理论与实践,2017(5):11-15.

[7]Okunev&Wilson. Using Noulinear Tests to Examine Integration between Real Estate and Stock Markets[J]. Real Estate Economics, 1997,41(3):487-503.

[8]李爱华,杨婧,林则夫.我国房地产价格与股票价格波动关系的研究:基于1998—2013年间周度数据的实证分析[J].管理评论,2014(11):12-19.

[9]朱添金,赵庆建,杨慧,等.基于VAR模型的碳汇价值对我国木材价格的影响[J].南京林业大学学报(自然科学版),2018,42(5):191-195.

[10]夏永红,沈文星.木材加工产业集聚、共聚与劳动生产率效应[J].南京林业大学学报(自然科学版),2019,43(3):131-136.

[11]沈杰,杨忠月,乔吉良.基于季节性时间序列模型的林业产值预测分析[J].南京林业大学学报(自然科学版),2018,42(5):185-190.

[12]王建斌.我国生产要素配置效率的测算[J].统计与决策,2018,34(23):129-132.

点击查看>>货币金融学论文(推荐论文8篇)其他文章