一、引言与文献回顾

从现有研究文献角度来看,国内外学者对证券投资基金在资本市场上的作用也是争论不一:

Schuppli & Bohl( 2010) 以 2002 年 12 月中国 A 股市场所有权放开前后为“自然实验”,重点分析国内个人投资者与国外机构投资者“趋势追逐”现象,发现: 国外机构投资者的存在有利于中国资本市场的稳定; Bohl et al( 2009) 通过对波兰机构投资者的研究得出了相同的结论,Barber( 2003) 、Faugere &Shawky( 2003) 等学者也认为基金有投资者对资本市场的稳定起到了正面的作用; Kling & Gao( 2008)对中国机构投资者投资情绪进行了研究,发现: 在短期内机构投资者“动量交易”行为较明显,股市负收益容易造成投资者自信心下降,加剧了资本市场的波动; Chang & Dong( 2006) 以 1975 年 1 月至2002 年 12 月日本东京证券交易所上市非金融公司股票交易数据为研究对象,从股票组合( 整体层面) 和单个股票( 公司层面) 两方面进行了实证研究,发现: 机构持股变动与机构羊群效应存在强烈的正相关关系,机构羊群效应与公司收益都与股票特有波动正相关,从而得出机构投资者造成资本市场波动的结论,岳意定、周可峰( 2009) 、蔡庆峰、宋友勇( 2010) 等通过研究得出了相同的结论; 此外,以Lakonishok et al( 1992) 、何佳等( 2006) 、刘奕均、胡奕明( 2010) 、Li & Steven Shuye( 2010) 等为代表的学者认为机构投资者与资本市场波动之间没有必然的联系,其对资本市场的影响应该具体分析股市具体情况以及投资者类型而定。在分析方法上,国外学者主要以理论研究为主,数据分析为辅助,国内学者分析大多数为以数据为基础的实证分析,胡大春和金赛男( 2007) 开创了面板数据分析该问题的先河,后续学者的对该问题的分析将各类面板数据模型及时间序列模型纳入了分析方法范围。

本文在先前学者研究的基础上,首先使用动态面板的方法从整体角度研究证券投资基金与资本市场关系,后将“分量回归”的方法应用于波动性研究,从而能够更加深入的研究机构投资者对不同波动情况的股票产生的影响,这是本文的最大创新点。

二、变量设计、样本选取与模型介绍

( 一) 变量设计

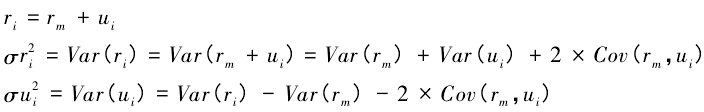

本文主要研究证券投资基金持股与资本市场波动性的相关关系,选取的主要指标有: 证券投资基金季度持股比例( fund ) ,即所有证券投资基金季度末持有某一支股票市值占该股票流通股市值比例; 股票收益的波动率,即股票日收益( ri) 的季度标准差。由于每一只股票都处于我国资本市场这个大环境中,其波动受到了来自市场的影响,所以股票的波动即包含其自身的波动,又包含受市场影响所产生的波动。基于此,在本文中我们将股票的波动分为整体波动( σr2) 和去掉市场影响的特质性波动( σu2) ,具体分解过程如下:

此外,还有一些变量同样对收益的波动率产生影响,本文将其作为控制变量,包括: 换手率( hsr ) ,某一只股票的成交量占其流通数量的比例; 公司流通股市值对数( lnMV ) ,即股票日市值数据季度平均数的对数值; 股票季度收益率( r ) ,即股票日频率收益率的季度平均值。为了区分在大盘上升和大盘下降的情况下基金持股对资本市场波动的影响程度,本文加入了虚拟变量( T ) ,若大盘收益为正,T = 1; 大盘收益为负,T = 0.我们选取上证综指的收益率作为大盘收益率①( rm) .

( 二) 样本选取

为了从微观角度综合反映我国资本市场的情况,本文以 2004 年 4 月 1 日至 2012 年 3 月 31 日上证 180 指数与深证 100 指数成分股季度数据以及基金持股季度数据为研究对象对基金持股与股票市场波动性进行研究。所有样本股票均在 2004 年 3 月份之前上市,剔除只有基金年度持股数据的成分股,最终确定了 218 只股票,32 个季度。本文数据主要来源于 RESSET 金融研究数据库、国泰安 Csmar数据库和金融界网站 ,所使用的分析软件为 stata10. 0.

( 三) 模型介绍

首先,本文以因变量( 整体波动、特质性波动) 滞后一期的动态面板数据模型为基础模型,采用“系统 GMM”( Blundell and Bond 1998) 的方法探究机构投资者在资本市场中所起的作用,并对扰动项差分进行二阶差分自相关检验,当二阶差分自相关检验无法通过时我们采用“添加高阶滞后项”和“允许扰动项服从低阶移动平均”两类方法对模型予以修正,文中将报告两类修正后的分析结果。其次,如果通过分析我们发现上述模型因变量的滞后项无法均通过显着性检验,我们将采用考虑残差项存在“组内异方差、组内自相关、组间截面相关”普通面板分析的方法进行研究。最后,我们考虑到上述模型着重考察基金持股或基金持股变化对股票整体波动与特质性波动条件期望的影响是均值回归,仅仅代表一个指标,为了更进一步刻画基金持股对资本市场波动在整个条件分布上的影响,提供二者关系更为完整的计量关系,减少数据异常、数据分布不对称等因素对计量结果的影响,我们引入了“分量回归”,进一步对基金持股与资本市场波动进行的分析( 仅考虑了基金持股与其交叉项) .

三、实证结果

( 一) 面板数据分析结果

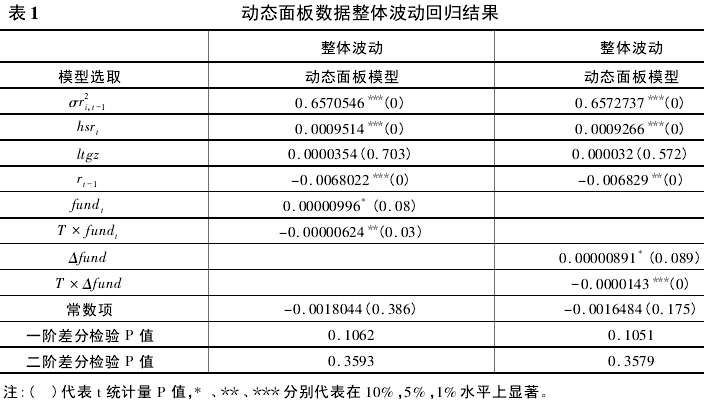

根据上文所述模型,我们首先以滞后一期的动态面板数据模型为基础对基金投资者与股市的波动性( 整体波动与特质性波动) 进行研究,所得结果如下表所示:

如上表所示,在以持股比例、持股比例变动对股票整体波动进行拟合时,基础模型一阶滞后项系数在 1%水平上显着,说明了整体波动序列存在“惯性”,基础模型一阶差分、二阶差分检验 P 值显示接受“扰动项无自相关”的原假设,说明了模型建立的合理性。在对整体波动影响因素加以控制之后,我们发现多数解释变量在 5%水平上显着,而且持股比例和交叉项的系数均至少在 10% 水平上显着,持股比例系数为正,交叉项系数为负且绝对值小于持股比例系数。

在以持股比例、持股比例变动对特质性波动进行拟合时,基础模型无法通过扰动项二阶差分自相关检验,上表给出了采用两种修正模型拟合后的分析结果( 采用“添加高阶项”的方法进行修正时,需要添加到滞后 3 项) : 多数解释变量均在 1%水平上显着,而且持股比例和交叉项的系数也均在 1% 水平上显着,持股比例系数为正,交叉项系数为负且绝对值小于持股比例系数。

从对样本股票整体波动、特质性波动与证券投资基金持股( 或基金持股变动) 的相互关系研究中,我们得到了相同的分析结论: 无论大盘收益为正( T = 1) 或为负( T = 0) ,基金持股比例的增多均会显着地导致股市波动的增大; 当大盘收益为正( T = 1) 时,这种加剧资本市场波动的程度会下降。

( 二) 分位数分析结果

为了更进一步刻划基金持股对资本市场波动在整个条件分布上的影响,提供二者关系更为完整的计量关系,减少数据异常、数据分布不对称等因素对计量结果的影响,我们采用分位数模型对该问题进行分析,具体验证结果如下所示:

上表是相关变量进一步统计性分析的结果,从中我们可以看到: 整体波动、特质性波动、换手率、股票市值对数、收益率、持股比例、交叉项均存在轻微程度右偏的现象,我们采用分位数回归的方法来寻找变量之间的相关关系是合理的。

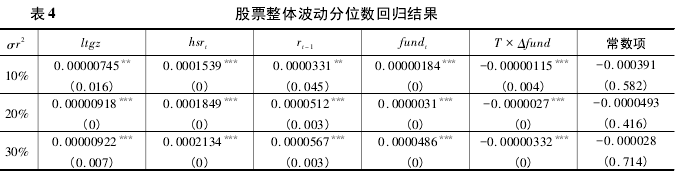

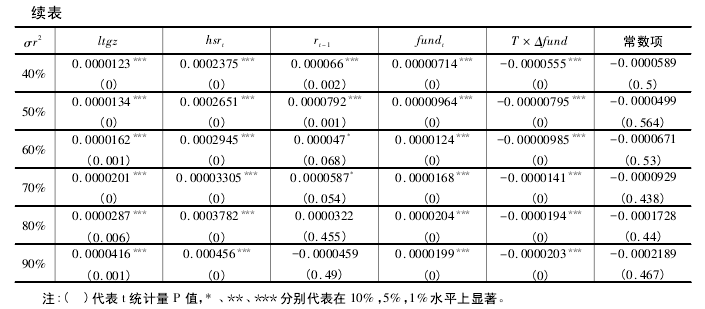

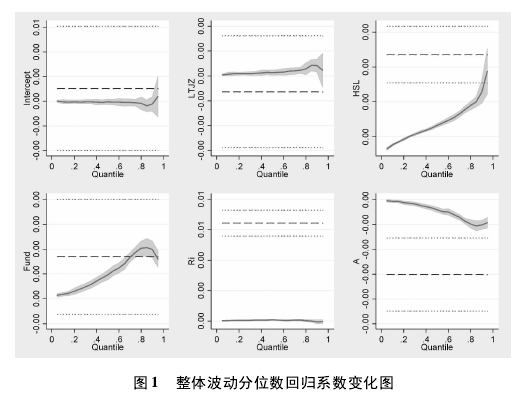

在对参数进行估计时,我们选取了 9 个分为点: 分别取值 10%、20% ……80%、90%,在上文的基础上我们进一步分别分析股票整体波动与特质性波动由低到高处于10%、20%……90%位置时,基金持股比例的影响。下表包含了各控制变量与基金持股变量在各个分为点的估计值,所采取的方法是以自助法( Bootstrap) 重复400 次所得的结果: 表四是股票整体波动分位数的估计结果,表五是股票特质性波动的估计结果; 进一步,把分位数回归系数随着分位数的变化情形以图形来直观的表示,我们得到图 1 整体波动分位数回归系数变化趋势图与图2 特质性波动分位数回归系数变化趋势图。具体如下:

表 4 和图 1 分别代表股票整体波动分位数回归结果与系数变化趋势图,我们可以看出: 股票整体波动分位数回归结果中,基金持股比例系数在各个分位数上均为正且显着,交叉项的系数在各个分位数上均为负、显着且其绝对值小于相同分为点上基金持股比例的系数值,这与上文分析得出的结论是一致的: 无论大盘收益为正( T = 1) 或为负( T = 0) 时,基金持股比例的增多均会显着地导致股票整体波动的增大,当大盘收益为负时,基金造成的波动较为剧烈; 当大盘收益为正时,基金持股造成资本市场波动的程度下降。

从表 4 与图 1( 第二行第一列) 中我们进一步可以看出,随着分位数的增加,持股比例的分位数回归系数呈上升后下降的趋势,这表明持股比例对股票整体波动的条件分布左端的影响较小,对股票整体波动的条件分布右端的影响较大,就是说基金持股比例的增加对于整体波动低的股票产生的影响较小,对整体波动性高的股票产生的影响较大,产生的最大影响约在 85%分位数左右。

交叉项的分位数回归系数呈先下降后略微上升的趋势,这表明交叉项对股票整体波动的条件分布的右端影响较小,左端影响较大,就是说交叉项数额的增大对于整体波动低的股票影响较大,对整体波动性高的股票影响较小,产生的最小影响约在 90%分位数上。

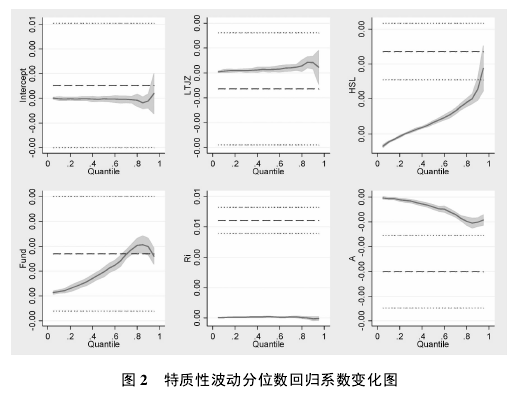

表 5 和图 2 分别代表股票特质性波动分位数回归结果与系数变化趋势图,从表中我们可以看出:

股票特质性波动分位数回归结果中,基金持股比例系数在各个分位数上均为正且显着,交叉项的系数除了 10%分位数外的其他分位数上均为负且显着; 在 10% 到 60% 分位数上,交叉项的绝对值小于相同分为点上基金持股比例的系数值,这说明无论大盘收益为正或为负时,基金持股比例的增多均会显着地导致股票整体波动的增大,当大盘收益为负时,基金造成的波动较为剧烈; 当大盘收益为正时,基金持股造成资本市场波动的程度下降,这与以上的分析结果是相同的。

值得一提的是: 在 70%、80%、90%分位数上,交叉项的绝对值大于相同分为点上基金持股比例的系数值,并且差距有逐渐放大的趋势,这说明在此分位数上大盘收益为负时,基金加剧了股市的波动,而在大盘收益为正时,基金持股有助于资本市场的稳定,该结论与上文研究所得出的结果是不同的。

我们认为剔除了市场的影响之后股票的特质性波动代表了股票自身的特性,具有较大波动性的股票一方面存在较大的风险,另一方面也为基金投资者带来了更多的获取高额收益的机会。对于此类股票,基金投资者对其反应较为敏感,在大盘收益为负时,此类股票的损失要大于波动性较小的股票,基金投资者会立即大幅度抛售,避免损失的扩大,这也体现在其持股比例项的系数要远大于对整体波动进行分位数回归所得的系数; 而当基本面形势大好,大盘收益为正时,此类股票又能够获得高于其他股票的收益,基金投资者希望能够锁定这种收益,最好的方法莫过于保持该类股票的稳定,降低其收益的波动程度,故而起到了稳定股市的作用。

进一步我们把分位数回归系数随分为数变化情形以图形来直观表示,从图 2( 第二行第一列) 中我们可以看出,随着分位数的增加,持股比例的分位数回归系数呈先上升后下降的趋势,持股比例对股票特质性波动的条件分布两端影响较小,对条件分布中间部分的影响较大,就是说基金持股比例的增加对于特质性波动低的股票与特质性波动性高的股票产生的影响较小,对特质性波动处于中间位置的股票产生的影响较大,产生的最大影响约在 85%分位数左右; 交叉项的分位数回归系数呈先下降后略微上升的趋势,这表明交叉项对股票特质性波动的条件分布的右的影响较小,左端的影响较大,交叉项数额的增大对于特质性波动低的股票影响较大,对特质性波动高的股票影响较小,产生的最小影响约在 85%分位数上,随着分位数的增加。股票特质性波动分位数回归图显示系数变化趋势与整体波动分位数回归系数变化的趋势是相类似的,不同点在于系数变动幅度大幅度增加。

分位数回归分析的结果一方面作为前文分析的补充,得到了与前文分析大体一致的结论,结果比较稳健,说明了基金投资者整体来讲没有起到稳定资本市场的作用,反而增大的资本市场波动,尤其是在大盘收益为负时更为明显; 另一方面又通过分析基金持股对资本市场波动在整个条件分布上的影响,提供二者关系更为完整的计量关系,并通过图形形象、直观的说明了随着分位数变动持股比例及交叉项系数的变动趋势; 更重要的是,通过分位数回归分析进一步深入的挖掘出了前文没有得出的结论: “在股票特质性波动高分位数处,当大盘收益为正时,基金投资者起到了稳定股市的作用”,尽管从文中分析这个结论仅适用于特质性波动较大的股票,也仅适用于大盘收益为正的情况,无法影响全局的分析结论,但是我们仍然能够庆幸通过分位数回归锁定了这样的股票与基金持股的特殊相关关系。

四、结 论

动态面板模型的结果表明: 无论以股市整体波动还是特质性波动作为研究对象,无论大盘是上升还是下降,证券投资基金都会加剧资本市场的波动,本文对基金投资者稳定股市的作用提出质疑; 更进一步,我们分析了大盘上下行时,其作用的差异,发现在大盘处于下降状态时,证券投资基金对资本市场造成的波动更为剧烈。

分位数回归模型的结果表明: 以股市整体波动作为研究对象时,其结论与动态面板模型结果相同; 以特质性波动作为研究对象时,我们发现: 股票特质性波动性高分位数处且大盘收益为正时,基金投资者确实起到了稳定股市的作用。

主要参考文献:

[1] Barber B. M. ,Odean T. . 2003. All that Glitters,the Effect of Attention and News on the Buying Behavior of Individualand Institutional Investors [J]. Review of Financial Studies,21( 2) : 785-818.

[2] Bohl M. T. ,Brzeszczynski J. ,Wilfling B. . 2009. Institutional investors and stock returns volatility: Empirical evidencefrom a natural experiment[J]. Journal of Financial Stability,5( 2) : 170-182.

[3] Chang E. C. ,Dong S. . 2006. Idiosyncratic Volatility,Fundamentals and Institutional Herding: Evidence from the Japa-nese Stock Market[J]. Pacific-Basin Finance Journal,14( 2) : 135-154.

[4] Faugere C. ,Shawky H. A. 2003. Volatility and Institutional Investor Holdings in a Declining Market: A Study of Nasdaqduring the year 2000[J]. Journal of Applied Finance,5( 2) : 32-42.

[5] Kling G. ,Gao L. 2008. Chinese institutional investors' sentiment[J]. Journal of Institutional Financial Markets,Institu-tions and Money,18( 4) : 374-387.

[6] Lakonishok J. ,Shleifer A. ,Vishny R. W. . 1992. The impact of institutional trading on stock prices[J]. Journal of Fi-nancial Economics,32( 2) : 23-43.

[7] Schuppli M. ,Bohl M. T. . 2010. Do Foreign Institutional Investors Destabilize China's A-Share Markets? [J]. Journalof International Financial Markets,Institutions and Money,20( 1) : 36-50.

[8] Wei L,Steven S W . 2010. Daily Institutional Trades and Stock Price Volatility in a Retail Investor Dominated EmergingMarket[J]. Journal of Financial Market,13( 4) : 448-474.

[9] 蔡庆丰,宋友勇。 2010. . 超常规发展的机构投资者能稳定市场吗? ----对我国基金业跨越式发展的反思[J].经济研究,( 1) : 90-101.

[10] 胡大春,金赛男。 2007. 基金持股比例与 A 股市场收益波动率的实证分析[J]. 金融研究,( 4) : 129-142[11] 何佳,何基报,王霞等。 2007. 机构投资者一定能够稳定股市吗? ----来自中国的经验证据[J]. 管理世界,( 8) : 35-42.

[12] 刘奕均,胡奕明。 2010. 机构投资者类型与股票市场波动实证研究[J]. 软科学,( 6) : 111-114.

[13] 岳意定,周可峰。 2009. 机构投资者对证券市场价格波动性的影响-基于 Topview 数据的实证研究[J]. 中国工业经济,( 3) : 140-148.