一、国际货币体系的挑战与人民币区域化率先突破

在现有的国际货币体系中,我国发展的风险越来越大,面临着人民币升值、外汇储备保值增值、流动性过剩等多方面的巨大压力。从金融的角度讲,中国要突破现有的困境,有一个选择,那就是推动人民币国际化。人民币国际化就是要使人民币成为一种国际货币,成为各国储备货币的一种选择,成为国际间交易的定价货币。人民币国际化可以达到以下目标:第一,突破美元体系,增强经济发展的自主性;第二,减少美元资产积累,避免陷入美元陷阱;第三,缓解人民币升值压力,稳定人民币汇率;第四,降低货币错配风险。中国要想真正成为世界经济体系中有影响力的大国,必须在经济大国的基础上建设金融大国。而要建成金融大国,则必须推动人民币国际化,拥有自己的国际化货币。

由于东亚东南亚次区域内经济环境的差异性,在我国和周边国家实行货币合作或者统一暂时可能性是比较小的,但是小范围内是存在最优货币区的,建立这样一个小的统一货币区域则是可行的。随着中国经济实力的进一步增强,中国大陆与周边国家的经济、贸易、资本流动和人员流动日益紧密。有研究表明,人民币在周边国家或地区的使用范围不断扩大,涉及泰国、马来西亚、新加坡、韩国等国家,中蒙、中俄、中朝、中越、中缅、中老等边境地区及港澳地区。

据国家外汇管理局研究人员调查估计,自2000年以来,人民币每年跨境流量大约有1000亿元,在境外存量大约是200亿元。国内关于人民币区域化的研究对人民币区域化的收益和成本进行了分析,认为人民币区域化是人民币国际化的重要步骤。

东盟国家和中国大陆在地理上相距很近,经济、贸易和人员联系也日益加强。从最优货币区理论的角度,研究中国大陆与东盟国家之间的经济联系,找出人民币在东盟国家区域化的范围和可能性,有重要的理论与实际意义。

二、基于单一标准的人民币在东盟国家区域化的范围

最优货币区理论最早是由罗伯特·蒙代尔提出来的,他将货币区定义为“实行固定汇率的区域”。

最优货币区理论认为,不对称扰动的确是不可避免地存在的,如果一个国家暴露在非对称扰动中越多,选择固定汇率就越没有什么效用。这些扰动的存在是国家之间难以保证汇率稳定性的原因。此后,又有一些文章讨论了真实经济扰动和货币扰动,认为真实经济扰动和货币扰动越小,两个国家或地区越倾向于选择固定的汇率制度安排。

(一)经济同步性

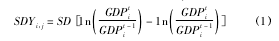

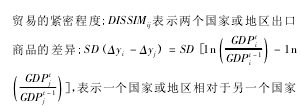

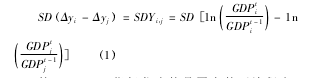

真实经济扰动的指标衡量的是两个经济体之间的经济增长的同步程度。设i为东盟国家,j为中国大陆地区,GDP表示固定价格的国内生产总值;SD表示标准差。则将真实经济扰动SDYi,j定义如下:

t时期的真实经济扰动是由i国和j国t时期与t-1时期的GDP比值的对数之差的标准差来衡量的。

也就是说,两个国家或地区之间的经济同步性越强,SDYi,j的值就越小。采用世界银行统计数据库对东盟主要国家以及中国大陆1981~2010年的GDP增长率的年度统计数据,可以得出表1。

从表1可看到,就经济增长的同步性而言,越南、老挝、柬埔寨以及菲律宾这几个国家的经济总量相对较小,与中国的经济增长同步性较好。这一时期,中国大陆和美国之间的SDYi,j值为0.015884。如果将这一指标作为标准的话,则可认为越南和老挝同中国的经济同步程度比较支持相互之间的固定汇率安排。

(二)货币同步性

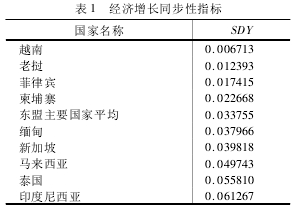

货币扰动指标衡量的是两个经济体之间货币供给量或货币单位价值变动的同步程度。使用如下两个指标来衡量货币扰动的大小。第一个是以广义货币供给量同步性度量的货币扰动大小指标,如式(2):

其中:i为东盟国家;j指中国大陆地区;M表示相应国家一定时期的广义货币供给量;SD表示标准差。

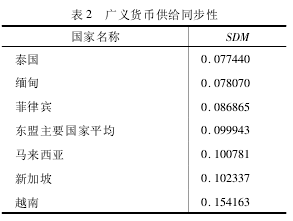

T时期的货币扰动的大小SDMi,j是由各国在t时期与t-1时期的广义货币供给的比值的对数之差的标准差来度量。两个国家的货币供给变化同步性越强,这个值就越小。这个值越大,表明两个国家间的广义货币供给量变动同步性就越差。采用《中国统计年鉴》和《世界统计年鉴》对东盟主要国家本币广义货币供给量的1994~2010年数据计算,结果如表2:

从广义货币供给量方面看,泰国和缅甸与中国大陆的广义货币供给量同步性最好。使用以广义货币供给量为基础度量的货币一体化程度时有一个问题,即《中国统计年鉴》和《世界统计年鉴》上仅有表2所列示的国家从1994年起到2010年的广义货币供给量的年度数据。从表上看到,缺少的国家包括印度尼西亚、柬埔寨和老挝。

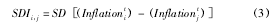

第二个是以通货膨胀同步性为度量的货币扰动大小指标,设inflationti表示t时期i国的通货膨胀率;SD表示标准差,则有式(3)。该指标值越大,表明两个国家或地区的通货膨胀状况的变化差异越大;这个指标的值越小,表明两个国家或地区的通货膨胀状况的变化差异越小。

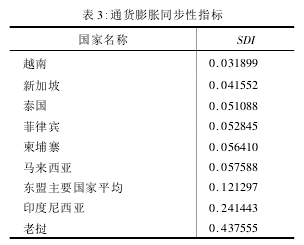

采用世界银行数据库1995~2010年各个国家的年度通货膨胀率,同时也是GDP缩减指数数据,可得到表3。

从表3的数据中可以发现,越南、新加坡、泰国、菲律宾、柬埔寨和马来西亚与中国大陆的通货膨胀一致性都较好。

(三)国家大小和贸易紧密程度

McKinnon(1963)为“最优货币区”汇率的政策选择提出了其他一些标准。

开放程度和国家大小成为衡量想要成为一个货币区的各个国家或地区一体化程度的因素。McKinnon认为:任何一种给定货币作为会计计量单位的功能和作为交易媒介的功能随世界上货币种类的增加而减少。对小国来说,将其国家货币以固定汇率制与其它国家联系起来,将增加该货币的功能,而一国大小被认为与该国开放程度相关。

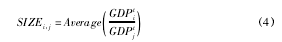

一国越小,越需要同外界进行要素和产品的交换,它会越开放。一国贸易越开放,选择固定汇率可以使对外贸易的汇率风险降低,选择固定汇率的收益就越大,就越趋于作固定汇率的政策选择。我们用国家j与国家i的GDP之比的算术平均来衡量i国与j国的相对大小:

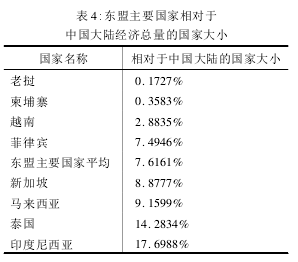

其中,GDP表示以t期价格度量的相应国家的国内生产总值。采用来自世界银行数据库1995~2010年各个国家以美元计价和固定价格为基础的GDP年度数据,得到表4。结果显示,老挝、柬埔寨、越南和菲律宾的经济总体较小,这些国家选用固定汇率制度安排收益最大。

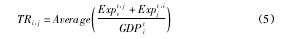

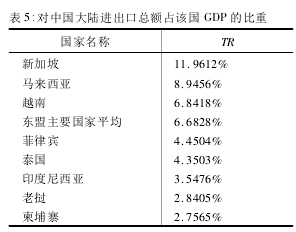

就东盟国家与中国的贸易联系方面看,由于东盟各国产业结构和产品结构的差异,以及与中国相比较的技术及要素比较优势等方面存在很大的差异。所以研究中国与东盟国家的贸易紧密程度时应逐个进行。我们以式(5)来度量东盟国家与中国大陆之间贸易的紧密程度。

其中:TRi,j是以两个地区间进出口额来度量的国家i相对于国家j的开放程度;GDP为以t期的价格度量的相应国家的GDP值;Expt,ji表示t期i地区对j地区的出口额;其中j始终表示中国大陆。本指标试图以两国之间进出口的总额(包括A国对B国的出口额,也包括B国对A国的出口额)占所研究国家经济总量的比例大小来衡量两个国家之间的相对开放程度。这个比值越大,表明两国间的贸易联系越大,两国相互间的贸易紧密程度越高。

采用《中国统计年鉴》和《世界统计年鉴》中东盟主要国家与中国大陆的以美元和当年价格计价的进出口贸易总额年度数据,以及世界银行数据库中以各国美元和当年价格计价的GDP年度数据,可得到表5。

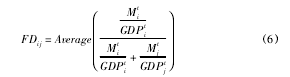

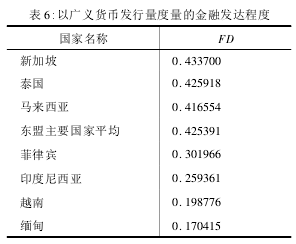

其中,M表示国家i或j的在该年的广义货币供给;GDP表示国家i或j以当前价计的该年国内生产总值。用这个指标衡量的是东盟国家中的一国的广义货币供应占当年该国的经济总量的比值相对于中国大陆这一比值的大小。该指标值越接近于1/2,表明该东盟国家与中国的经济货币化程度越接近;该指标值越接近于1,表明该东盟国家相对于中国大陆的货币化程度越高;该指标值越接近于0,表明该东盟国家相对于中国大陆的货币化程度越低。表6采用了《中国统计年鉴》和《世界统计年鉴》中对东盟主要国家以及中国大陆以本币计量的广义货币供给量年度统计数据以及东盟主要国家和中国大陆以本币和当年价格计量的GDP年度数据。从供给货币化程度上看,新加坡、泰国、马来西亚的金融发达程度最好。

三、基于OCA指数人民币在东盟国家区域化的范围

用单一标准判断两个国家或地区是否适合建立最优货币区的讨论存在几个致命的问题:第一,每一个标准值都只反映了国家和地区之间某一方面的经济特征对于汇率制度安排的影响,每个单一指标都无法比较全面地反映国家和地区之间的经济各方面对汇率制度安排选择的总体影响;第二,这些单一标准在判断同一个问题时常常出现冲突的情况,也就是说各个标准常常会得出不一致甚至相反的结论。Bayo-umi和Eichengreen通过研究解决了这一问题。

(一)OCA指数

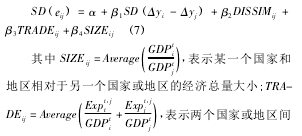

Bayoumi和Eichengreen认为最优货币区国家的某些经济特征和汇率行为之间存在特殊关系,可作为预测经济体间是否适合形成最优货币区的指标,即最优货币区指数(OptimalCurrencyAreaIndex),简称OCA指数。OCA指数的可操作性取决于能否得到决定汇率变动的因素,他们采用实际产出的同步性、出口产品的同质性、两国之间双边贸易占两国经济总量的比重以及两国的相对大小四个因素来解释两国间汇率变动的原因。他们将估计式设定如下:

或地区的真实经济同步程度。

Bayoumi和Eichengreen对全球21个工业国家两两之间汇率和经济增长、贸易开放程度等因素按照以上关系式进行回归,利用回归结果进行了样本外预测,将预测的两国汇率比值的对数的标准差定义为OCA指数。回归结果是,国家大小对两国汇率的稳定性影响不显著,其他各因素对汇率变动的标准差影响是显著的。其中真实经济差异对汇率变动标准差为正向影响,贸易开放程度和两国出口产品的差异程度对汇率变动的标准差为负向影响。

(二)关于回归关系式修改的说明

为了更好地说明问题,本文对Bayoumi和Eichen-green的研究方法的一些细节作了如下修改:

第一,经济增长一致性指标使用式(1):

第二,TRADEij指标代表的是国家的开放程度。

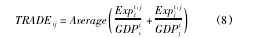

Bayoumi和Eichengreen使用的是两个国家之间的进出口贸易数据作为指标计算时的分子,即式(8)

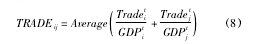

本文将分子改为TRADE,原因是东盟主要国家与中国大陆两两之间的进出口贸易数据不够详细,用于计算贸易开放程度单一指标的数据仅有中国大陆同东盟主要国家之间的明细数据,没有东盟国家之间的相互贸易的数据。而各国总贸易额TRADE的数据都可以得到。因而,适用式(8):

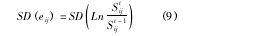

第三,本文衡量汇率稳定程度的指标是式( 9) :

第四,去掉了DISSIMij指标。原因是现有数据库无法得到关于两个国家出口产品之间差别的详细数据。

第五,去掉了SIZE指标。原因是Bayoumi和Eichengreen的文章显示该因素在回归时对汇率稳定程度的影响不显著。

第六,加入SDIi,j的原因是有文章显示该因素对汇率变动有显著的影响。

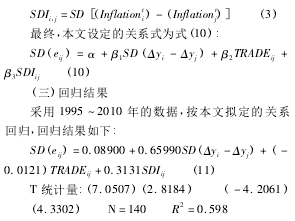

通货膨胀一致性程度试用式(3):

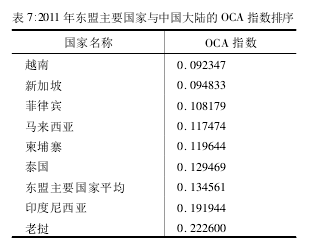

在置信水平95%的情况下,t统计量绝对值大于1.98,回归系数显著。就式(11)说,SD(Δyi-Δyj)、TRADEij和SDIi,j对汇率稳定性的影响是显著的。按式(11)回归结果计算东盟主要国家与中国大陆的OCA指数,如下表。

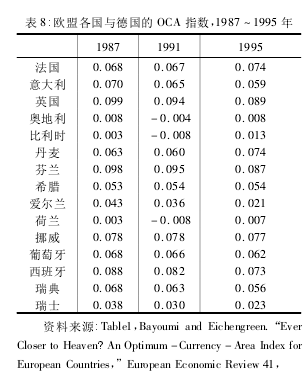

从上表的排序可看到:最适合与中国大陆建立稳定汇率联系的东盟国家是越南和新加坡,这两个国家的OCA指数都小于0.1。菲律宾、马来西亚和柬埔寨的OCA指数也在0.12以下。这里对比一下欧盟国家之间的OCA指数:

比较上述两表,我们可认为越南和新加坡相对于中国大陆2011年的OCA指数与1995年法国、英国、丹麦、芬兰、挪威以及西班牙相对于德国的OCA指数水平比较相近。

四、基本结论

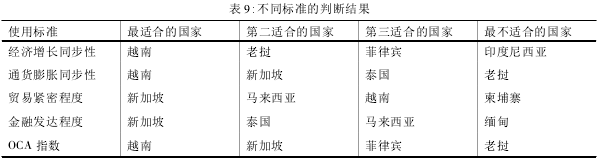

最优货币区理论在判断两个国家或地区之间是否适合建立统一货币区的不同的单一标准常常会得出不一致的结论。表9列出了所有结果。但是,每一个单一标准结论的得出都有前人的理论研究作为基础,都是合理的结论。这些结论之间的关系不是相互矛盾,而是相互补充的。每一个结果都在一个角度上反映了东盟主要国家和中国大陆之间经济特征的一个重要方面。在以这5种单一标准判断的最适合与中国大陆建立统一货币区的前三个国家中,越南和新加坡都出现了4次。从单一标准的角度说,越南和新加坡是人民币区域化的合适目标。

OCA指数法是一个综合反映影响货币汇率稳定因素的指标。本文对中国大陆与东盟主要国家OCA方程式的回归结果显示:经济增长同步性、通货膨胀同步性、贸易开放程度对两个国家之间的汇率稳定性有显著影响。依据回归结果对样本外的预测和计算,以及对比1995年欧盟各国与德国的OCA指数值,本文认为,越南和新加坡最适合与中国建立货币合作。需要注意的是,OCA指数的判断结果只是理论上的结论,而要实现建立最优货币区,还需要很多实际的制度安排的配合,以及长期的努力过程。