自从中国加入世界贸易组织以来,中美双边经济关系迅速发展,其意义由于远远超出双边的范畴而为国际社会所关注。2007年,美国哈佛大学商学院尼尔·弗格森教授(Niall Ferguson)和柏林弗瑞大学莫里茨·舒拉里克教授(Moritz Schularick)基于中美两国经济之间的"共生"(symbiosis)程度的不断加深及其对世界经济格局的重要意义,将中美经济合在一起视为一个经济体,并将其称之为"中美国"(Chimerica),试图证明由中国出口导向型经济发展模式与美国过度消费模式的合二为一所形成的世界经济秩序以及中美两国经济之间的相互依赖。

尽管我们并不完全认同或接受这一概念,但是中美双边经济关系自中国加入世界贸易组织以来的迅速发展及其全球性影响,充分证明了这一关系对目前的世界经济格局的重要意义。

2008 年全球金融危机爆发后,学术界在探索导致这场危机的根本原因时,将关注点聚焦于以美元为中心的现行国际货币体系即美元本位制;并就危机对中美经济关系的影响进行了研究。这一影响从本质上看,是美元本位制对中美经济关系的影响;这种影响贯穿于进入 21 世纪以来中美经济关系发展的整个进程之中。全球金融危机爆发后,美元和美元本位制的地位与此前相比,不仅没有被削弱,而且更加巩固。为此,关注并研究美元本位制对中美经济关系的影响,其理论意义在于推动有关中美经济关系的研究;其现实意义在于为中国如何调整经济结构和转变经济发展方式,特别是为制定当前及未来的对美经济战略提供决策参考。

一、美元本位制与中美贸易-资金双循环机制

(一)中美贸易-资金双循环机制的形成

美国自 20 世纪 70 年代开始,引领全球产业结构的升级和产业转移,逐渐将本国的一部分制造业转移到日本,并再转移到东亚新兴经济体,最终转移到中国。在这一过程中,中国为实施出口导向发展战略,先后从日本和东亚新兴经济体引进直接投资和资本品,通过加工和组装,将最终产品出口到美国,从而构成了中美贸易-资金双循环机制中的贸易循环。在这一循环中,中国形成了庞大的生产和出口能力,逐渐替代了东亚新兴经济体在美国的市场份额;东亚新兴经济体对美国的贸易顺差也因此集中转移到中国,由此形成了中国对美贸易的巨额顺差。与此同时,随着美国对华直接投资的不断增长和对华贸易逆差的不断扩大,中国的外汇储备迅速增长,其中又以美元资产为主。为保证这一循环的继续,中国必须将外汇储备中的很大一部分用于向美国提供债务融资;而美国则通过这种融资平衡其贸易逆差,并扩大从中国的进口及对中国进行直接投资,由此构成了中美贸易-资金双循环机制中的资金循环。

从中美贸易-资金双循环机制的形成中可以看出:美国通过对华贸易逆差和直接投资输出美元;而中国则通过对美贸易顺差获得了大量的"贸易美元"。所以,美国对中国的贸易逆差越大,对中国的直接投资规模越大,中国的外汇储备规模就越大;在美元资产占中国外汇储备比重不变的前提下,中国持有的美元资产也就越多。随着越来越多的资本流入美国,美国的对外负债得到暂时的缓解,美国从中国的进口也得以维持。由此可见,中国对美国的证券投资支撑了美国的赤字财政,而美国则成为中国外贸顺差的主要贡献方。

(二)美元本位制是中美贸易-资金"双循环"机制的基础

布雷顿森林体系瓦解后,虽然国际货币体系呈现出一种"无体系的体系"状态,但由于在该体系下形成的对美元的惯性依赖,以及美国所拥有的雄厚的经济实力和金融业的比较优势,美元成为除欧洲以外大多数国家的(准)货币锚,从而在国际货币体系中居于核心地位。

在美元本位制下,形成了以美国这一"金融国家"和包括德国、日本以及中国在内的"贸易国家"这一格局。所谓"贸易国家",一方面是指国内金融市场封闭且不发达,无法引领国际金融市场发展潮流并制定其规则的国家;另一方面是指那些主要依靠出口拉动经济增长,而且本币尚未成为世界性货币,因而不得不依赖出口贸易赚取外汇收入的国家。"金融国家"是指掌握"金融霸权"的国家。

这种格局是国际分工长期发展和演变的结果。在这种体制下,美国是唯一的"中心国家"(center country),而包括欧洲、加拿大和拉美在内的"资本账户区"(capital account regions)和主要以东亚为典型的"贸易账户区"(trade account region)则构成了该体制的"外围"(periphery);从而形成了一种"货币-金融依附"的新格局,即在由一个中心国家(美国)、一个中心金融市场(华尔街)和一种中心货币(美元)所主导的国际货币体系中,"外围国家"经济增长的持续性、货币的稳定性、金融资产的安全性以及金融市场的发育程度,在很大程度上受制于它们所依附的"中心国家"。

在美元本位制下,中国作为"贸易国家"或"外围国家",为实施出口导向发展战略,特别是扩大对美出口,必须为对美贸易创造一个稳定的汇率环境,由此决定了将人民币钉住美元成为中国货币当局在汇率安排上的必然选择,并且支持美元汇率的稳定。这是因为,美元的间歇性贬值必然导致人民币升值,而中国的制造业对汇率的变化极为敏感。由于中国国内金融市场不发达(不能以本币进行国际借贷),因此需要从美国引进直接投资并通过加工贸易扩大对美出口,特别是在扩大对美贸易顺差的同时通过买入美元以遏制人民币加速升值。由于中国难以找到除美元资产之外的、可以有效"贮存"外汇储备的其他金融资产,因此只能向美国提供"卖方信贷",即向美国公共部门和私人部门提供低收益的债券融资。

由此决定了中国越是依赖对美出口,就越是依赖美国金融市场。

美国也因此成为中国最主要的出口市场和外资来源国以及主权财富投资的主要对象国。在美元本位制下,美国作为"金融国家",通过从中国的进口实现了低储蓄和高消费,从而维持了低通胀和借贷型经济增长。美国的公共部门和私人部门凭借其发达的国内金融市场,通过不断从中国融资(即用低收益的债权资产换取中国高收益的股权资产),从而维持了其债券市场的运转,特别是压低了其长期利率并维持了稳定的投资率。由于美元与主要货币的汇率自由浮动,美国货币当局没有维持美元汇率稳定的义务;由于美国的资产主要以外币计价而其对外债务主要以美元计价,因此,美国从美元的间歇性贬值中获得了大量的隐性净资本收益;换言之,美国是廉价使用了中国这一"贸易国家"(同时也是美国最大的债权国)的资金。

需要指出的是,美元本位制作为中美贸易-资金"双循环"机制的基础,印证了中美经济关系是"贸易国家"与"金融国家"之间的非对称的相互依赖关系。这种非对称的相互依赖关系,可以从美元本位制对中美贸易失衡和金融失衡的影响中得到证实。

二、美元本位制对中美贸易失衡的影响

(一)中美贸易失衡:规模失衡与结构失衡

中国"入世"推动了中美双边贸易的迅速增长。根据中国官方统计,中美双边贸易总额在2012 年达到 4 848。7 亿美元。但是,中美双边贸易失衡这一问题自 1993 年出现以后呈加剧之势。这种贸易失衡既表现为规模失衡,也表现为结构失衡。

从规模失衡来看,根据中国商务部公布的数据,在 2002~2008 年这一期间,中国对美贸易顺差以年均 25。8%的速度增长。尽管全球金融危机后这一势头有所放缓,但中国仍对美国保持着较高的贸易顺差。如 2012 年中国对美贸易顺差为2191 亿美元(按照美方的统计为3151亿美元),中国依然是美国最大的进口国和贸易逆差来源国。

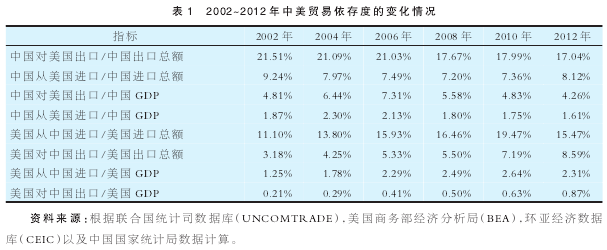

中美贸易的规模失衡还体现在彼此之间贸易相互依存度的不对称性上。首先,在 2002~2012 年这一期间,中国对美国的出口占中国出口总额的比重为 20%左右,其中在 2002~2006 年这一期间均在20%以上,这表明美国是中国重要的出口市场。但是,美国从中国进口占其进口总额的比重相对较低,除 2010 年外均在 17%以下。其次,从中美两国的贸易总额与国内生产总值之比来看,中美贸易失衡及相互依赖的不对称性更加明显。中国对美国的出口占中国GDP 的比重在 4%~7%之间,说明中国经济对美国出口的依赖程度较高;而美国经济对中国出口的依赖程度则较低,其对中国出口占美国 GDP 的比重在 0。9%以内(参见表 1)。中美贸易的规模失衡反映了"贸易国家"与"金融国家"非对称的贸易相互依赖关系。

从中美贸易的结构失衡来看,根据 SITC Rev。分类标准,在 2000~2012 年这一期间,中国对美国出口的商品主要集中在 SITC7(机械及运输设备)类和 SITC8(杂项制品)类商品。其中SITC7 类商品属于资本密集型产品,以纺织品和玩具为主的 SITC8 类产品则属于劳动密集型产品。这一期间中国对美国出口的商品中 SITC8 类产品的比重有所下降,SITC7 类产品的比重有所上升。这表明中国对美国出口的商品结构的层次有所提高,但这两类商品的总比重的变化并不明显,在较长时间内维持在对美出口总额的 80%左右。这表明中国对美国出口的商品结构的层次依然较低。

而美国对华出口主要以 2、3、5、7 类产品为主,不仅比重相对分散,而且还包括航天仪器、光学设备以及医疗设备等高技术产品。由此可见,虽然中国对美国出口的商品结构的层次在最近十多年里有所提高,但仍以资本密集型和劳动密集型产品为主,这主要是由中美两国在全球产业链中所处的不同地位决定的。

(二)美元本位制对中美贸易失衡的影响

尽管导致中美贸易失衡的原因是多方面的、复杂的(如中国的劳动密集型产品的价格优势、两国统计口径的差异以及美国对中国的技术出口的管制等等),但其根本原因是中国对美元本位制的依赖。

对中国而言,保持对美贸易顺差极为重要。这是因为,中国作为"贸易国家",只有通过对美贸易才能获得美元这种具有网络外部性的货币,从而参与以美元为主要媒介的国际贸易和国际投资活动,即融入经济全球化进程,从而加快本国的工业化进程和保持经济持续增长;而庞大的美国市场则有助于中国通过出口导向型发展战略实现这一目标。这就不难理解中国为何像其他东亚经济体一样,具有强烈的对美贸易顺差"冲动"。中国对美国的这种贸易依赖从本质上说,是对美元本位制的依赖。这就是中国货币当局为何在政策选择上长期实行钉住美元的汇率安排。如在 1996~2005年 7月人民币汇率制度改革之前这一期间,人民币对美元的汇率一直稳定在1∶8.27 这一水平上;此后,人民币对美元汇率的弹性依然较小。全球金融危机爆发后,人民币重新钉住美元。尽管这种重新钉住美元的汇率政策有助于稳定和扩大对美国的出口,但同时也在很大程度上降低了中国汇率政策的独立性,从而导致人民币的价值在很大程度上由美元决定。直至 2010 年 6 月,中国货币当局才重启人民币汇率形成机制改革。但是在整个 2012 年,人民币兑美元的升值幅度(开盘中间价)仅为 0。25%;即使按照盘中交易价,全年的最大波动幅度也仅为1.15%。可见,人民币依然维持对美元汇率的紧钉住状态。

需要进一步指出的是,美元本位制下的中国对美国的贸易依赖以及由此导致的中美贸易失衡,并非中国的"一厢情愿"。

换言之,对美国而言,保持对华贸易逆差同样是极为重要和有利的。这是因为,美国作为"金融国家",凭借其在全球产业链中所处的高端地位,并利用其对技术创新范式、市场标准、知识产权以及金融资产定价权的垄断,可以用一纸美元大量进口来自中国的价廉物美的商品。在这一过程中,美国可以不顾及其对华贸易逆差的规模,也不用担心美元汇率的变化,更感受不到必须调整其经济失衡的压力。这就是美元本位制的逻辑。

然而,美国的对华贸易逆差却成为其政府以及部分国会议员(尤其是民主党议员)通过保护贸易政策对中国输美商品施以种种限制的借口。根据 WTO 网站的统计,在 2004 年 3 月 18 日~2012 年 9 月 17 日这一期间,美国援引 WTO 的相关规则对中国提起的贸易争端诉讼案例达到15 项。2013 年 4 月 2 日,美国贸易代表委员会(USTR)向美国国会和总统提交了 2013 年《国家贸易评估报告》(National Trade Estimate Report on Foreign Trade Barries,NTE)。该报告作为美国对其全球主要贸易伙伴国贸易政策评估的年度报告,其中有关中国市场的贸易壁垒的陈述长达 41 页,占整个报告的 1/10。报告对中国进行了"点名"批评,中国诸多行业和领域被冠上"贸易壁垒"的头衔,成为指责的"箭靶目标"。另外,自2003年以来,部分美国国会议员将美国对华贸易逆差的扩大归咎于人民币对美元汇率的低估和中国货币当局对人民币汇率的操纵。据统计,在 2003~2011年这一期间,美国国会议员提出的人民币汇率议案达到 53项。汇率问题和贸易失衡问题一样,成为美国打压中国的又一个工具。2013 年 3 月 20 日,美国民主党和共和党101名议员再提议案,再次就人民币汇率问题向中国施压。

三、美元本位制对中美金融失衡的影响

(一)中美金融失衡:规模失衡和结构失衡

与以上论述的贸易失衡相比,中美金融失衡更为严重。这种金融失衡既表现为规模失衡,也表现为结构失衡。

从规模失衡来看,由于中国对美国进行大量的资本"出口",美国因此成为中国资本"出口"的最主要的目标国。根据美国商务部经济分析局(BEA)公布的数据,1999 年美国对中国金融账户顺差为 125 亿美元,到 2011 年则上升为 1 102 亿美元,大约增长了 9 倍,由此反映了中国对美证券投资的急剧增长。截至 2009 年,中国对美证券投资总额达到14 627.2亿美元,比2002 年增长了 7 倍,占外国对美证券投资总额的 15%,从而成为全球第一大对美证券投资国;而同期美国对华投资总额仅为 1020亿美元,仅相当于中国对美证券投资总额的 7%左右。虽然中国在美国次贷危机和由此引发的全球金融危机期间(2008年 6 月至 2009年 6 月)分别减持美国企业股票 214.54 亿美元、美国企业债券 451.83 亿美元以及美国政府机构债券 672.04 亿美元,但是对美国长期国债和短期国债的投资则分别增加了2 352亿美元和1 454.12亿美元。

从结构失衡来看,自 2002 年以来,中国对美债券投资占对美证券投资总额的比重一直在90%以上;美国对中国股权投资占其对中国的证券投资总额的比重一直在 90%以上,从而构成了从中国流入美国的债券投资资本与从美国流入中国的股权投资资本二元并存的结构性失衡格局。换言之,中国以股权换债权的现象十分明显。根据美国财政部的数据,截至 2012 年12 月,中国持有美国国债 12 028 亿美元,约占外国持有者持有美国国债的 1/4;而 2011 年中国对美国的直接投资仅为 18.11 亿美元,仅占对美资本输出总额的 1.3%(而同年美国对中国的直接投资则达到95.7亿美元。

(二)美元本位制对中美金融失衡的影响

美元本位制的关键在于,无论美元汇率在短期和长期如何波动,无论美国货币当局推行强势美元政策或弱势美元政策,主动权都掌握在美国货币当局手中。换言之,美元享有自主贬值的自由。其他国家由于对美国的单边依赖,则不得不接受美元间歇性贬值的"隐秘法则"。这也是美元本位制的逻辑。

由于美国的对外资产多以外币计价而其对外负债多以本币计价,因此,对于拥有巨额对外债务的美国而言,美元贬值(即实行弱势美元政策)无疑是稀释其对外债务(即减债)的最佳方法。而中国作为美国国债的最大海外持有者,则深受其害。尽管中国外汇管理当局在美国次贷危机演化为全球金融危机之前(尤其是在 2007 年至 2008 年 6 月这一期间),已经在外汇储备的资产配置上实施了比较积极的多元化对策,但截至 2008 年 6 月底,中国持有的美元资产总额占同期外汇储备存量的比重仍高达 67%。其中美国国债 5 350 亿美元、机构债 5 438 亿美元、公司债 267亿美元以及股票 995亿美元,总计 1.21万亿美元。从 2008年 7 月开始,中国一直在减持美国的机构债和企业债。由于雷曼兄弟公司(Lehman Brothers)破产导致美国股票市场指数大幅下跌,中国投资者对美国股票的投资损失惨重。然而在该公司破产导致美国风险资产价值遭受重创以后,全球各国的资金受"流向安全港效应"(fly to safety)的影响即寻求避险而流入美国国债市场,而中国的主权投资机构也在此时开始增持美国国债。至于中国主权投资机构在此时选择继续增持,其实是一种无奈之举:如果中国在此时减持美国国债,就可能引发国际金融市场上出现抛售美国国债的"羊群行为",从而导致中国持有的存量美国国债价值的下跌。从这个意义上说,中国外汇管理当局持有的巨额美元资产,实际上已经成为美国财政部手中的"人质",所以中国不敢轻言减持美国国债。而美国的金融机构在全球金融危机爆发后,出于调整其资产结构和保持流动性以应对危机的需要,在获利后迅速抛售其持有的中国国有控股商业银行的 H 股。美国金融机构的这一行为对中国的证券市场构成了严重的冲击。由此可见,中美两国在金融上的相互依赖,实际上是一种"非对称的相互依赖"(asymmetrical interdependence)。这种"非对称的相互依赖"已经成为美国这一"中心国家"或"金融国家"与中国这一"外围国家"或"贸易国家"的"共生"模式。它充分表明,中美经济关系中存在着美国前哈佛大学校长劳伦斯·萨默斯教授(Lawrence H。 Summers)在 2004 年所描绘的"金融恐怖平衡"(blance of finance terror)。根据萨默斯的解释,由于美国与中国等新兴市场国家之间在经济上存在相互依赖,所以也就形成了一种双向的威慑力和制衡力,双方为了维护自己的利益都不会轻易改变或者说在短期内也难以改变这种关系。中美经济关系中存在的这种"金融恐怖平衡"主要表现为:第一,如果中国试图改变现行的政策框架即减持甚至抛售存量美元资产以减少对美国的融资,将导致美国减少从中国的进口;而对美出口的减少将直接影响中国的经济增长速度和就业;中国停止为美国融资,将导致美国的金融市场出现资本短缺,从而影响美国减少对华直接投资和证券投资的规模。第二,无论是美元汇率的走低还是美国国债市场价值的缩水,都将导致中国外汇储备中的存量美元资产的购买力下降。由于这种"金融恐怖平衡"的存在,中国难以减持美国国债,中国的外汇储备面临美国国债缩水和美元贬值的双重挤压。这就不难理解中国为何在全球金融危机发生后依然增持美国国债。由此可见,中美经济关系中存在的这种"金融恐怖平衡",是一种非对称的"恐怖平衡"。

值得关注的是,继 2011 年 8 月初美国国会两党在国债上限问题上的角力导致标准普尔公司将美国政府主权信用等级下调后,2013年10初美国民主党(白宫)与共和党(国会)的国债上限之争再度上演,美国国债一度濒临技术性违约的边缘。这种由美国两党政治闹剧产生的溢出效应,不仅体现在当时中国金融市场一度出现的震荡,而且也反映出中国货币当局对持有巨额美国国债的潜在风险几乎无能为力。尽管美国国债不太可能出现技术性违约,但一旦出现这种情况,即使这种情况只维持很短的时间,其结果对中国而言也是不堪设想的。

四、中国如何降低对美元本位制的依赖?

无论是全球金融危机爆发后欧元区国家在经济、金融上所遭受的重创以及接踵而来的主权债务危机,还是美元在此次危机期间的急剧升值都充分说明,现行国际货币体系依然是以美元为主导,欧元尚不具备与美元分庭抗礼或者取代美元成为国际主导货币的能力。换言之,美元和美元本位制的国际地位与此前相比,不仅没有被削弱,而且进一步巩固。所以,美元本位制仍将持续,现行国际货币体系不可能发生根本性的改变。美元本位制的可持续性,决定了其对中美经济关系的影响将继续。尽管目前中国无法打破中美经济相互依赖关系中的"金融恐怖平衡",但是,中国必须在现行的政策框架下降低对美元本位制的依赖:

第一,尽快完成从出口导向发展战略向内外平衡的经济发展战略的转变。中国自改革开放以来实行的出口导向发展战略保证了经济的持续高速增长和就业的增加,以过低的资源价格(包括土地、劳动力、资金以及能源等生产要素)和环境破坏为代价获得了贸易竞争优势;通过扩大出口、即在用国内资源补贴美国以及全球(即牺牲了本国居民的福利)的前提下,扩大了外汇储备的规模,并将其主要用于购买美国国债,从而陷入了"美元陷阱"(Dollar trap)。全球金融危机爆发以来,"稳出口"作为中国外贸政策的核心,在一定程度上左右着中国的货币政策和汇率政策。最近几年的经验已经证明,中国的出口已经很难用价格竞争来换取市场优势。多年来中国在某些领域以过低的资源价格和环境破坏为代价获得的贸易竞争优势,并不值得花费更大的代价去维持。中国的出口导向发展战略已经难以为继。为此,中国应该积极扩大内需,即实行内外平衡的经济发展战略。根据亚洲开发银行(ADB)的数据,2011 年中国私人部门的消费占 GDP 的比重为 33.5%,在整个亚太地区仅高于文莱。国内需求不足导致中国经济对美国市场以及全球市场的过度依赖。为此,必须通过增加居民收入、提高居民的消费能力以及进行合理的资源配置,在实体经济这一层面摆脱对美国市场的过度依赖。

第二,加快金融转型的进程。自改革开放、特别是"入世"以来,中国的商品贸易自由化迅速发展,而金融体制改革却严重滞后(从某种意义上说,中国经济的持续高速增长是由一个欠发达的金融体系支撑的)。国内金融市场发展起步晚、市场建设存在严重不足以及相应的法律制度不健全,对整个金融发展产生了巨大的阻碍作用。根据世界银行"营商环境数据库"(Doing Business)提供的报告,在 2006~2012 年这一期间,美国的金融环境发展在全球的排名一直居于第二(第一为中国香港特区),而中国则位居第十一。由此可见,中美两国在金融发展上存在着巨大差异。为此,中国应加快国内资本市场的培育,将资本积累的重心从引入外资转向国内金融市场对民营资本的全面开放,以便将"过剩的"国内储蓄转化为中国资本积累过程中的核心力量。与此同时,通过加快人民币汇率形成机制改革,以维护货币政策的独立性。作为全球第二大经济体和外汇储备第一大国,执行独立的货币政策对中国而言至关重要。丧失独立的货币政策将使中国在遇到"不对称冲击"(asymmetric shocks),亦即经济变化对各国的影响回异时,无法采取积极的、有针对性的措施加以应对。长期维持钉住美元的汇率政策,不仅使中国的货币政策深受美国货币政策的影响,对美国的利率走向和通货膨胀的变化极为敏感;而且使中国外汇管理当局持有的巨额美元资产面临严重的潜在风险,从而难以摆脱对美国金融市场的非对称依赖。更何况这一政策将成为美国指责中国操纵人民币汇率从而实施打压的借口。当然,人民币汇率形成机制改革是对中国经济结构的一次重大调整,因为它将对就业、经济增长以及整个金融系统产生深刻的影响。

参考文献:

[1] Niall Ferguson,Moritz Schularick。 Chimerica and the Global Asset Market Boom[J].International Finance,2007,10(3):215-239。

[2] 项卫星,王冠楠。中美经济相互依赖关系中的敏感性和脆弱性--基于"金融恐怖平衡"视角的分析[J].当代亚太,2012(6):91,94,100,96。

[3] 李晓,丁一兵。亚洲的超越[M]。北京:当代中国出版社,2006:14。。

[4] 李俊久,姜默竹。美元本位制下的货币-金融依附[J].世界经济研究,2011(6):10-15。

[5] 项卫星,王达。论中美金融相互依赖关系中的非对称性[J].世界经济研究,2011(7):10-16。

[6] 王达,项卫星,刘晓鑫。后危机时代的中美经济关系:基于全球金融危机视角的分析[J]。亚太经济,2010(6):19-24。

[7] 杨丹,张宝仁。中美货物贸易互补性的实证研究[J].东北亚论坛,2012(2):21-27。

[8] 张琳。2013 年美国贸易评估报告,中国成为"箭靶目标"有失公允[R]。中国社会科学院世界经济与政治研究所国际问题研究系列工作论文,No。201307。

[9] 张宇燕,李增刚。国际经济政治学[M].上海:上海人民出版社,2008:297。

[10] 张明。中国投资者购买美国国债行为研究[R].中国社会科学院世界经济与政治研究所国际金融研究中心工作论文,No。2011W15。

[11] Lawrence H。 Summers。 The United States and the Global Adjustment Process[R]。In Speech at the Third Annual Stavros S。 Niarchos Lecture,2004。

[12] 项卫星,王冠楠。人民币汇率变动对中美贸易结构收支的影响--基于 SITC 分类标准的实证分析[J].东北亚论坛,2012(1):3-11。