摘 要: 区域金融中心对提升城市核心竞争力的作用越来越重要。运用主成分分析法, 评价全国22个区域金融中心城市的金融发展水平, 结果显示:沈阳和大连最有潜力成为东北地区的区域金融中心, 而沈阳距离建成东北区域金融中心还有一定差距。沈阳在金融服务的有效供给方面存在金融创新能力不足、金融生态环境不佳等问题。针对这些问题, 提出创新金融产品和服务、建设特色区域金融中心的改革措施。

关键词: 区域金融中心; 沈阳金融服务供给; 问题; 措施;

一、引言

沈阳市政府在“十一五”规划中首次提出, 要建设东北区域金融中心的任务。随后, 一系列配套措施陆续出台。虽然真正建成东北区域金融中心的时间尚不确定, 但是这些措施经过11年的落实, 使沈阳市在社会、文化、生态环境建设方面取得了长足进步。其不足之处在于低水平的金融创新能力与恶化的金融生态环境, 制约了其经济发展势头。例如, 当地中小企业面临融资难、融资贵的桎梏, 国有企业也遭遇资金“瓶颈”。

本研究从提高沈阳金融服务供给的效率和质量水平等方面, 提出沈阳金融服务供给改革, 将有利于当地金融业明确转型方向, 提升服务的数量和质量, 缓解金融资源需求旺盛与供给不足的矛盾, 助力沈阳市早日建成东北区域金融中心。

二、沈阳市金融综合发展水平的对比分析

(一) 分析方法

沈阳市金融服务供给存在的问题, 主要是其金融综合发展水平不高, 主要因素是金融创新能力不足、金融生态环境不佳等。

构建区域金融综合水平指标体系, 利用主成分分析研究区域金融发展水平, 通过比较全国22个金融中心城市的金融综合得分大小, 评价沈阳市金融发展的程度。

(二) 指标体系设计

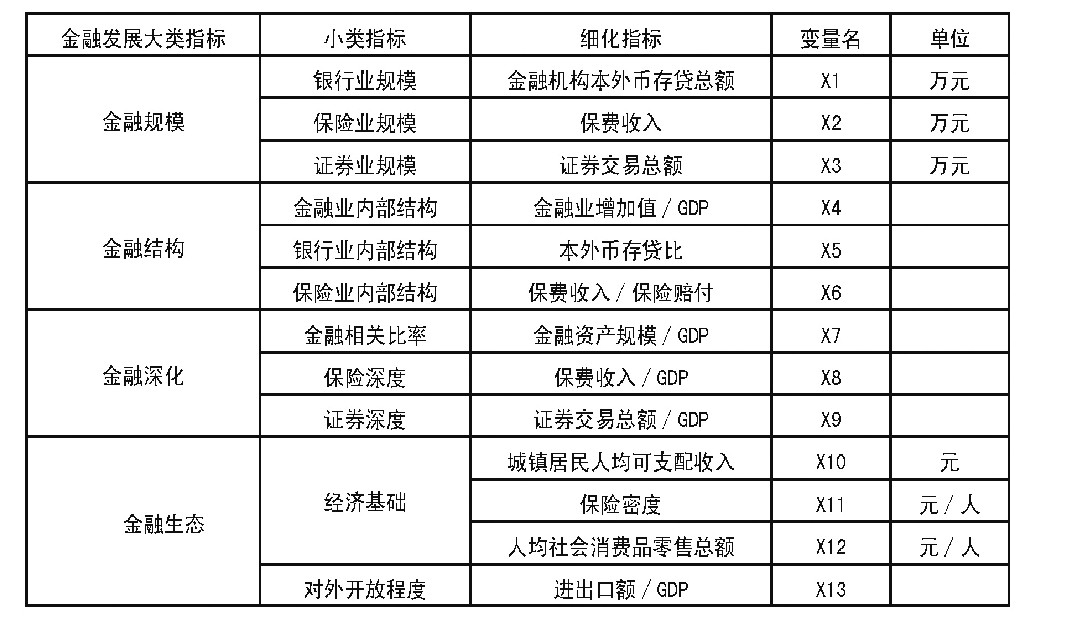

在借鉴乌丹穆琪尔对区域金融综合水平指标分类[1]的基础上, 根据数据的完整性及所分析目标问题, 对指标体系进行适当修改, 构建了4个大类指标、8个小类指标、13项细化指标, 具体如表1所示。

表1:区域金融综合水平指标体系

(三) 原始数据来源及处理说明

1. 数据选取与来源

选取2013—2017年全国22个金融中心城市的X1~X13的原始数据。数据源于各城市的统计年鉴和公报、《中国金融统计年鉴》。市级年鉴未反映的数据, 源于所属省份的统计年鉴。

2. 数据处理

由于各城市的统计口径不完全一致, 对缺少的细化指标数据, 利用eviews8软件, 根据2011—2016年的该项指标值进行预测获得;对美元数据统一以当年人民币兑美元汇率年平均中间价进行换算;总人口数据采用当年统计的各地户籍人口数。

用SPSS21软件, 对原始数据进行标准化处理后的变量前加Z。[2]

(四) 各城市金融综合得分计算过程

1. 构建相关矩阵

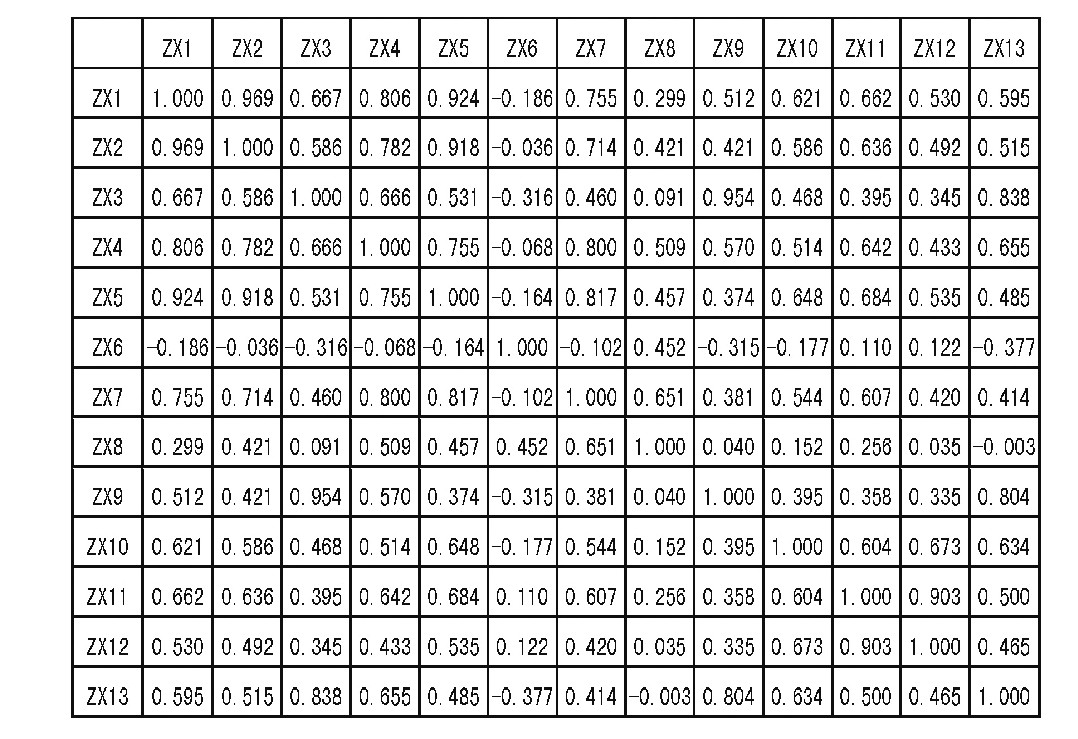

表2:相关矩阵

从表2可知, 矩阵中的大部分系数都比0.5大, 系数之间线性相关度较高, 适合提取主成分。KMO检验为0.680, 满足检验值大于0.5的标准。

2. 主成分分析

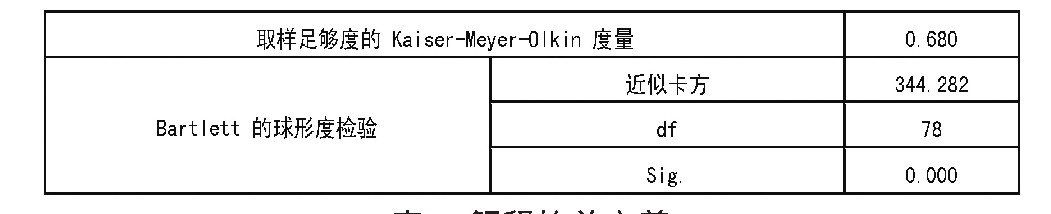

Bartlett球形度检验也拒绝了变量之间存在相关性的原假设, 适合主成分分析。如表3、表4所示。

表3:KMO和Bartlett的检验

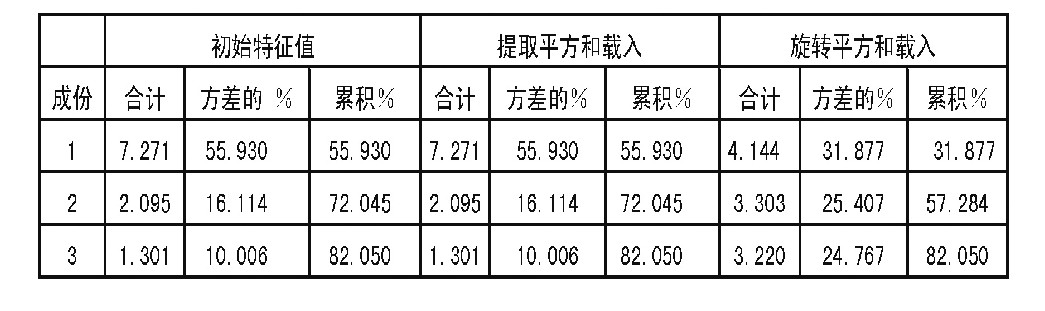

表4:解释的总方差

表4中前3个主成分 (删除无关的其他成分信息) 的累计方差贡献率达到82.05%, 包括了表1指标体系中13个细化指标的大部分信息。从表4还得出3个主成分的权重W, 分别用旋转平方和载入栏中方差的%除以累计的%, 可得W1=38.85%, W2=30.97%, W3=30.18%。

3. 各金融中心城市的金融综合水平得分F及排名

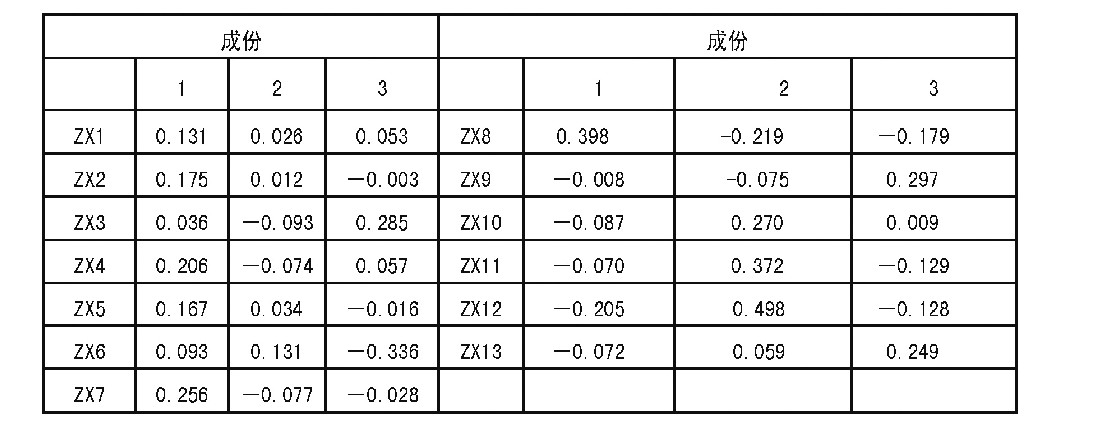

表5:成分得分系数矩阵

表5的主要作用, 是利用成分得分系数矩阵中的系数乘以标准化的细化指标数据, 可算出公因子f1、f2、f3的得分。利用公式F=W1×f1+W2×f2+W3×f3, 最终计算出2013—2017年全国22个金融中心城市的金融综合水平得分F及排名, 具体如表6所示。

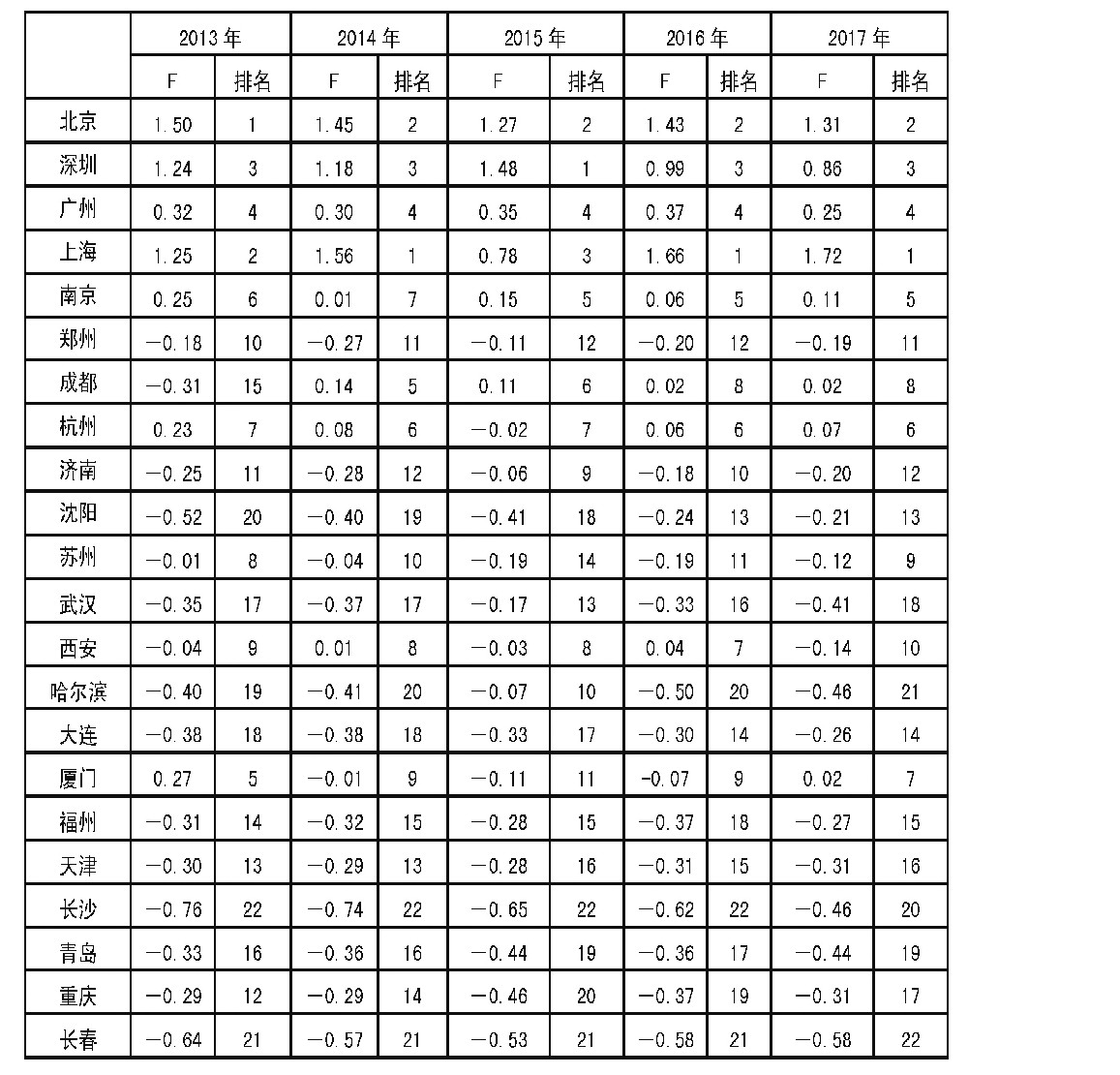

表6:2013—2017年全国22个金融中心城市的金融综合水平得分F及排名

(五) 沈阳市金融综合发展水平竞争力分析

表6显示:

华北地区的北京的金融综合发展水平从2014年后一直位居第二, 天津整体上位于中等水平。

华东地区的上海从2014年开始金融发展水平位居全国第一, 南京、杭州、苏州、厦门处于中等偏上水平, 青岛、济南、福州处于中等水平。

华南地区的深圳、广州, 金融发展水平不相上下。

华中地区的郑州、武汉、长沙, 金融发展水平相差较大;郑州处于中等水平;武汉处于中等偏下水平;长沙2013—2016年处于全国末位。

西北地区的西安, 金融发展水平排名处于中等位置。

西南地区的成都, 其金融发展水平比重庆要好。2014年以后, 两地之间的水平差距不小, 重庆处于中等偏下位置。

东北地区的沈阳、大连, 金融发展水平极为接近。2016年前, 两者共同处于中下等水平, 之后迈入中等水平。沈阳在金融规模方面与大连存在一定差距, 哈尔滨、长春排名接近末位。

综合上述分析, 沈阳市的金融综合发展水平不高。

三、沈阳金融综合发展水平不高的原因

(一) 要素投入不合理, 引起金融创新能力不足

辽宁在金融创新投入方面存在劣势, [3]这也是沈阳作为辽宁省会城市的劣势。现代全要素生产率理论认为, 人力资本、土地资源、资本积累、技术进步、制度创新这5项投入要素中, 人力资本、技术进步、制度创新, 将是新常态下推动产业结构调整升级与提升金融业金融供给服务水平的关键要素。各地的“人才大战”, 印证了人力资本要素在推动城市经济发展中的重要作用。而沈阳市土地资源在金融生产函数中起主导作用, 人力资本、技术创新、资本积累、制度创新等要素有待进一步加大投入。

本研究以金融业从业人数、金融机构网点数、金融机构本外币贷款额、专利授权量、政府年颁布相关金融文件数量等指标, 分别衡量人力资源、土地资源、资本积累、技术进步、制度创新等要素的发展情况。

2013—2017年, 沈阳市金融业从业人员平均增长率为5.12%, 低于同期全国平均6.22%的增长率;金融机构及网点数年平均增长率为7.25%, 高于同期全国平均2.78%的增长率;金融机构本外币贷款额年平均增长率为8.83%, 低于全国14.98%的年平均增长率;专利授权量年均增长率为8.57%, 远低于全国20.65%的平均增长率;金融相关文件数量年均增长率为3.6%, 低于全国4.5%的平均水平。

以上这些数据表明, 人力资本要素相对制约了沈阳市的金融服务供给, 制度创新要素尚未作出重大贡献。产生这些问题的原因, 可能是近些年沈阳市出现的人才外流现象, 影响了本地金融从业人员数量和当地技术创新;本地实体经济下滑, 降低了对外地资本的吸引力;政府办事效率不高, 导致了金融制度创新行为缓慢。

(二) 金融生态环境不佳

评价金融生态环境的指标, 主要包括微观经济指标、宏观经济指标、社会环境指标、金融发展指标等。[4]

1. 微观经济指标

沈阳市各规模企业无论从资本市场直接融资, 还是从银行机构贷款都面临严峻挑战。金融资源的有效需求不足, 直接影响了企业的投资能力与经济效益。

2. 宏观经济指标

作为沈阳经济龙头的制造产业增加值, 整体上呈下行趋势, 影响了本地经济增长规模与速度。2015年, 沈阳规模以上装备制造业增加值为2014年的97.8%, 2016年增加值为2015年的86.9%。[5]这种下行趋势, 是造成金融机构审慎贷款决策的原因之一。

3. 社会环境指标

包括信用环境在内的营商环境不佳, 间接影响了沈阳市的资本吸引能力;外来资本流入的谨慎性, 影响金融机构的资金来源和企业融资需求。

4. 金融发展指标

国内金融供给侧结构性改革的两项任务是, 提高直接融资比重、扩大私人股本比重。目前, 沈阳市多层次资本市场建设仍处于初级阶段, 间接融资所占比重超过65%。受官本位思想的影响, 国有资本在大型商业银行处于绝对控股地位, 引进的私人资本只占小部分股份, 不利于提高沈阳市商业银行的经营效率和竞争活力。

以上这些要素投入不合理引起的金融创新能力不足、金融生态环境不佳问题, 应重点依靠金融服务供给端改革来解决。

四、提升沈阳金融服务供给水平的措施

针对上述沈阳金融服务供给出现的问题, 除了改革金融机构的产权制度、发挥资本的引领和支撑作用之外, 还可采取差异化策略, 加快金融服务供给机制改革。具体措施有以下几个方面:

(一) 创新金融产品和服务

利用先进的金融产品和服务, 提升沈阳金融创新能力。如发展产业链融资和投贷联动———“产业基金引导信贷基金”, 可有效加大投入资本积累要素;大力发展科技金融有助于技术创新。

1. 大力发展产业链融资

未来核心企业的竞争是整个产业链的竞争。提高上游供应商的利润率、降低融资成本, 从而稳定供应和提高零部件质量, 是核心企业和供应链中小企业的共同诉求。沈阳市中小企业为大型企业提供配套的较多, 但在融资过程中难以借助大企业的信用, 降低融资成本, 甚至存在融资困难, 导致有订单无法生产的现象。

建议地方政府可通过推动国企的上游保理、供应链闭环融资、订单融资等形式, 大力发展产业链金融, 有效降低整个产业链的融资成本, 增加利润, 助力产业资本积累。

2. 投贷联动———产业基金引导信贷基金

建议政府积极推进设立参与《中国制造2025》产业项目的创业投资引导并购基金和一批创业私募股权投资机构, 支撑新兴产业和扶植高新技术产业发展。创业投资引导并购基金可制定中长期资本回报利益分配方案, 吸纳各种社会资本, 积极开展投贷联动。

建议政府在选择基金项目过程中, 与银行建立长期有效的沟通机制, 建立共同的筛选规则, 分级管理, 形成项目库。由基金带动信贷资金, 重点支持具有一定规模和市场占有率, 且发展较好的企业, 提高基金的引导作用和放大效应。

3. 大力发展科技金融

建议政府在用好用活传统金融业态的同时, 还要运用P2P、云计算、人工智能等金融科技新型金融业态。宣传推广沈阳浑南区科技金融试点的成功经验, 为科技企业提供“股权+信贷+债权”等多样创新的增信融资业务, 有助于加大本地技术创新要素的投入。

(二) 建设特色区域金融中心

通过建设有特色的区域金融中心, 优化沈阳市的金融生态环境, 改善宏观、微观经济指标和金融发展指标, 优化营商环境, 改善本地社会环境指标。

1. 加快推进有特色的区域金融中心建设

积极推进沈阳综合金融服务平台建设, 改善金融发展指标。

建议政府通过举办金融论坛、大型展会等方式, 展示沈阳市的特色与实力;重视行业组织、功能性机构、金融智库的引进, 通过不断提高金融信息化、法治化水平, 健全社会信用体系;完善综合配套服务, 逐步形成企业守信、机构创新、政府推动的综合金融服务机制, 有助于本地多层次资本市场的建设。

加快以产业金融为特色的区域金融中心建设, 重点扩大金融市场规模、提高金融产业绩效、优化人才商业环境。可把优化人商环境作为突破点, 带动扩大金融市场规模和提高金融产业绩效。在调研沈阳市各行各业实体经济转型升级所需人才类型的基础上, 对符合市场需要的“三量 (存量、增量、流量) 人才”, 可为其提供便利服务。

2. 优化营商环境

针对沈阳地区企业之间的信用较差, 出现拖欠货款、大企业对供应链中的中小企业长期赖账行为, 导致制造成本增加、产品质量不能保证等现象, 最终导致恶性循环等问题, 建议政府采取措施, 强化区域诚信体系建设。切实提高辖区内营商环境, 增强核心企业的信用, 促进辖区内企业之间配套。

引入民间资本, 搭建中小微企业信息和融资对接平台。以此建立以中小微企业信息采集、诚信激励和失信惩戒、信息评估等级为主要内容的信用服务体系;搭建银企对接的信息桥梁, 用制度来激励企业主动提高自身信用, 降低金融机构信用风险, 进而为中小微企业提供中低利率资金。

五、结论

从区域金融中心视角, 分析沈阳市的金融综合发展水平。在此基础上, 发掘出沈阳市金融服务供给呈现出的问题, 并找出产生问题的原因。

针对沈阳市金融创新能力低、金融生态环境不佳的原因, 提出具体解决措施, 如设计金融产品和服务, 提升金融创新能力, 建设特色区域金融中心等。提升沈阳实体经济的发展质量和效益, 加快推进有特色的区域金融中心建设, 需要刻不容缓地进行金融供给筹划和实践, 全力以赴推进金融市场化改革。

参考文献:

[1]乌丹穆琪尔.区域金融发展与实体经济关系的实证研究[D].济南:山东大学 (硕士学位论文) , 2018.

[2]郑宁, 胡雄, 薛晓光.SPSS21统计分析与应用从入门到精通[M].北京:清华大学出版社, 2015.

[3]朱尔茜.基于因子分析的中国区域金融创新能力评价[J].武汉大学学报 (哲学社会科学版) , 2013 (3) :85-89.

[4]王文荣, 马国温.互联网金融发展对金融生态环境的影响[J].经营与管理, 2018 (5) :97-99.

[5]沈阳市统计局.沈阳统计年鉴 (2017) [M].北京:中国统计出版社, 2017.