财务报表所反映的内容是高度概括的和抽象的,是从不同方面反映同一经济内容,做好企业的财务报表分析,可以为企业、外部使用者等提供有价值的决策信息。下面由学术堂为大家整理出一篇题目为“金杯汽车公司2010-2013年财务报表比较”的管理会计论文,公共大家参考。

原标题:金杯汽车股份有限公司财务报表分析

摘要:财务报表所反映的内容是高度概括的和抽象的,是从不同方面反映同一经济内容,做好企业的财务报表分析,可以为企业、外部使用者等提供有价值的决策信息。本文以金杯汽车股份有限公司为例,运用趋势分析法、比率分析法、比较分析方法,对金杯汽车公司2010-2013年的财务报表,从企业的偿债能力、盈利能力、营运能力和成长能力等方面对企业整体财务状况和经营成果作出评价;在财务报表分析的基础上对公司财务运营效率提出改进意见与建议。

关键词:财务报表分析;金杯汽车;比率分析;比较分析

一、引言

在现代商业社会中,会计信息在经济生活中的作用越来越大,而财务报表作为会计信息的最终载体,其重要性不言而喻。而上市公司对外披露的相关财务报表信息,给外部报表示使用者一个很好的机会平台,了解上市公司的财务状况和经营成果等。财务报表所反映的内容是高度概括的和抽象的,很多报表是从不同方面反映同一经济内容,而这需要报表使用者综合运用各项知识积累和自身判断以及财务报表数据剖析其中隐藏和传递的财务信息。做好企业的财务报表分析,可以为经营者、债权人、政府部门等利益相关者等提供有价值的决策信息。本项目以金杯汽车股份有限公司为例,对这个曾因连续亏损,而跌入ST,随后通过各种资本动作使企业成功摘帽的上市公司进行财务报表分析,拟对金杯汽车公司2010-2013年的财务报表进行比率分析和比较分析,对企业整体财务状况和经营成果作出评价;在财务报表分析的基础上对公司财务运营效率提出改进意见与建议,从而起到一定的参考作用。

二、文献回顾

1.国外文献综述。BrownPaulR.(1998)产认为预测企业发展前景时,应在了解企业所处行业的基础上,分析企业的优势及其战略,去除不再发生的项目或非正常项目,评估企业面临的风险,并最终对企业的未来发展前景做出预测。JohnR.Mills,JeanneH.Yamamura(1998)指出现金流量指标在评价企业生存能力方面具有其优势,并且以案例的方式,论证了现金比率作为诊断企业财务健康方面的指标的必要性。ErkkiK.Laitinen(2006)以90年代诺基亚为例,介绍了运用财务报表评估企业未来发展潜力的方法。该财务分析体系是在识别企业战略的基础上,以其定义的一些成长性指标。

2.国内文献综述。张新民(2000)提出企业财务状况质量分析理论,建立了包括利润质量分析、现金流量质量分析、资产与资本结构质量分析的财务状况质量分析理论框架。钱爱民(2008)指出利润质量和企业的发展前景均受制于利润结构质量,并且以新准则在利润披露方面的变化为着眼点,构建了新准则环境下的利润结构质量分析体系。葛家树(2008)指出为进一步阐明上述核心信息,我们必须更深层次分析一些其他主要信息,即流动性、财务弹性(财务灵活性或财务适应性)、盈利能力、预期现金净流入和市场风险。陈晓红(2010)认为科学合理的企业财务分析指标体系,对于企业决策者和信息使用者来说者显得十分重要,它可以为实现企业经济效益最大化目标发挥积极的支撑和保障作用。

三、财务报表分析

1.数据来源和分析方法。本文数据来源包括上市公司对外披露财务报告、国泰安数据库以及《企业绩效评价标准值》;运用比率分析法、趋势分析法和比较分析方法,对金杯汽车公司2010-2013年的财务报表进行分析,从企业的偿债能力、盈利能力、营运能力和成长能力对企业整体财务状况和经营成果作出评价。

2.财务指标具体分析。为更深入探究金杯汽车公司的财务运营效率以及其经营中的优势和劣势,本文将金杯汽车与同行业平均水平和先进水平财务指标进行比较分析,其中这里先进企业为长安汽车股份有限公司,部分重要财务指标还与行业平均值对比。

2.1偿债能力分析

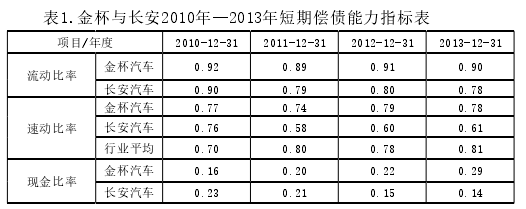

(1)短期偿债能力分析

可以看出,在变动趋势方面,2010年到2013年金杯汽车流动比率主要呈缓慢下降趋势;同时,对比企业长安汽车流动比率变动趋势与金杯汽车基本一致。从具体数值来看,两家企业流动比率均在1以下,表明两家企业的短期偿债能力都不太理想,亏损缓冲能力还不够强,并且先进企业长安汽车的流动比率甚至低于金杯汽车,这可能是由于汽车制造行业流动资金紧张而较大程度依赖于一定的流动负债经营的现状。2010年到2013年金杯汽车速动比率较稳定且均低于1,与行业平均水平较为贴近,而对比企业长安汽车总体呈下降趋势且数值低于金杯;2010年到2013年金杯汽车现金比率呈逐年上升趋势而长安汽车则呈逐年下降趋势并于2011年低于金杯汽车。以上三个指标,说明金杯汽车短期偿债能力较弱。总的来说,金杯汽车的短期偿债能力相对长安汽车更接近汽车制造业的平均水平且其权益的安全程度也较高。

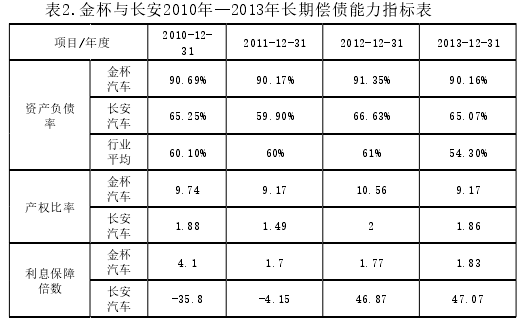

(2)长期偿债能力分析。

由上表分析,2010年到2013年金杯汽车资产负债率总体不变,始终高于90%的水平,这远高于长安汽车和行业平均水平;长安汽车该指标数值更合理,与行业平均水平数值接近;这表明金杯汽车的长期偿债能力远弱于正常水平及先进企业长安汽车且在此期间并无改善,可以看出金杯汽车面临较大财务风险,有资不抵债可能,金杯应该一定程度改变其资本结构,增强盈利并且减少举债。而金杯汽车产权比率数值远高于长安汽车,可以看出金杯的长期偿债能力较弱,对负债经营利用充足但财务风险过高。金杯汽车的利息保障倍数呈下降趋势,而长安汽车波动剧烈,在2010年和2011年的指标值为负,这主要是由于其当年财务费用合计为负;并且金杯汽车的利息保障倍数远低于长安汽车,可以看出金杯汽车以经营所得支付利息的能力越来越弱,经营状况存在缺陷,财务风险较大。