资产减值的计提是上市公司管理层、证券市场监管当局和股票市场投资者的一项敏感话题,较多学者也对资产减值问题进行了丰富的研究。但是,现有资产减值的研究大多集中在主板市场,而对于创业板上市公司的研究较少。因此本文选取创业板上市公司作为研究对象,对我国创业板上市公司资产减值的计提进行了研究,使利益相关者能够更加准确地了解企业资产,分析上市公司在计提资产减值中的问题,进而提出相关建议。

1 国内外研究现状

Ried(l2004)探究了美国实施 SFAS NO.121 资产减值准则前后 3 年期间企业披露资产减值与经济因素及报告动机的关系,研究发现准则出台后资产减值准备的报告动机与大清洗报告行为之间的关系更强,但与经济因素的联系较弱。Ahmend Aacir(i2002)以加拿大商业银行计提银行贷款损失为样本检验其是否存在盈余管理现象。结论发现不论盈利高低,管理者都会选择使盈利降低的资产减值政策。在国内薛爽等(2006)以 2001- 2002 年亏损上市公司为研究样本,研究认为扭亏公司存在严重的盈余管理现象,公司在亏损年度多计提资产减值准备,而在扭亏年度会冲销计提的资产减值准备。王建新(2007)选择 2001-2004 年上市公司数据,构造了是否转回和转回金额占减值前资产比例等两个因变量,发现上市公司的长期资产减值转回主要表现在固定资产和长期投资上,长期资产减值转回的金额与公司盈利水平、当年是否亏损都显着负相关,但与公司是否扭亏显着正相关。罗进辉和李超(2010)以 2004- 2008 年制造业上市公司为研究样本,研究发现上市公司在计提流动资产和长期资产减值准备中均存在扭亏为盈等操纵利润的动机,同时认为公司治理机构对盈余管理的动机无制约作用。

综上所述,国外对资产减值的相关研究进行的比较早,而国内学者近年来也进行了较多的研究,并且侧重于新会计准则的实施方面。本文主要以 2010- 2012 年创业板上市公司为样本进行实证研究,分析创业板上市公司资产减值计提的具体情况,为相关研究提供经验证据。

2 创业板上市公司资产减值的统计分析

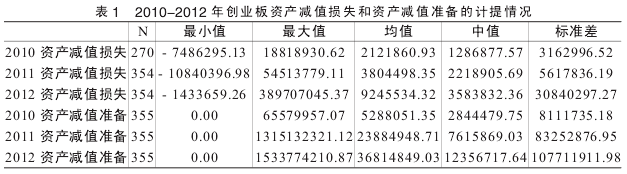

基于创业板上市公司的相关数据,我们分析了2010- 2012 年创业板资产减值损失和资产减值准备计提的基本情况,及其对总资产和净利润的具体影响。同时,我们也对 2011 年和 2012 年资产减值损失和资产减值准备金额上升和下降的公司进行了统计分析。

如表 1 可见,创业板上市公司 2010- 2012 年的资产减 值 损 失 的 均 值 分 别 为 2121860.93、3804498.35、9245534.32 元;2010- 2012 年的资产减值准备的均值分别为 5288051.35、23884948.71、36814849.03 元。整体来看,创业板上市公司资产减值损失和资产减值准备的计提都呈逐年上升趋势。同时,我们也发现,2010- 2012 年资产减值损失和资产减值准备的均值都大于其中位数,说明在创业板上市公司中有个别公司对资产减值计提的比例非常高。从最大值来看,2010- 2012 年计提减值最多的分别是聚光科技、天龙光电和东方日升,其计提金额分别为18818930.62、54513779.11、389707045.37 元。从最小值来看,3 年均为负数,说明部分上市公司在当年以前年度计提的资产减值进行了转回处理。

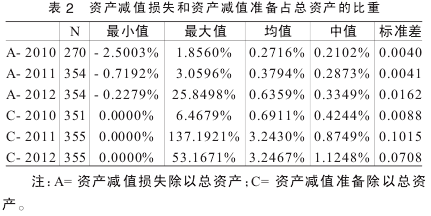

从表 2 可以看出,2010- 2012 年资产减值损失占总资产比例的均值分别为 0.2716% 、0.3794% 、0.6359% ,同样说明创业板上市公司资产减值损失的计提呈逐年上升趋势。2010- 2012 年计提的资产减值准备占总资产比例的均值分别为 0.6911% 、3.2430% 、3.2467% ,这意味着创业板上市公司累计计提的资产减值准备对总资产的影响越来越大。

在表 3 中,2010- 2012 年资产减值损失占净利润比例的均值分别为 3.35%、6.16%、10.27%,意味着资产减值损失的计提对当年净利润的负面影响在逐年加大,这也印证了股票市场上新股上市后业绩变脸的现象,说明创业板上市公司在上市之前可能存在高估资产和利润,在上市之后再通过计提资产减值的方式到达盈余管理的目的。

最后,按照创业板上市公司的报表数据,我们比较了每家公司 2012 年资产减值损失和资产减值准备的金额和2011 年的金额,对金额增加和减少的公司数量进行了统计。我们发现,2012 年资产减值损失金额比 2011 年增加的公司有 264 家,占 74.37%,金额减少的公司只有 91家,占 25.63%,说明绝大部分公司计提资产减值损失的金额在增加。同时,2012 年资产减值准备的累计金额比2011 年增加的公司有 188 家,占 72.86% ,累计金额减少的公司只有 70 家,占 27.13%,这一方面说明大部分创业板上市公司计提资产减值损失的累计金额在不断增加,另一方面也说明还有部分公司对计提的资产减值准备进行了转回处理,这可能会涉及到将前期利润平滑到以后期间的盈余管理行为。

3 研究结论

根据我们对创业板上市公司的资产减值的分析可知,创业板上市公司计提资产减值损失和资产减值准备的金额逐年上升,资产减值损失和资产减值准备的金额占总资产和净利润的比重也在逐年增加,说明在上市之后创业板上市公司的整理资产质量在下降,对利润的负面影响也越来越大。同时,部分创业板上市公司对前期计提的资产减值准备进行了转回处理。整体来看,创业板上市公司在上市前后存在利用资产减值高估利润和平滑利润的两种行为。

参考文献:

[1]王建新.长期资产减值转回研究———来自中国证券市场的经验证据[J].管理世界,2007,03:42- 50.

[2]罗进辉,万迪昉,李超.资产减值准备净计提、盈余管理与公司治理结构———来自 2004- 2008 年中国制造业上市公司的经验证据[J ].中国会计评论,2010,02:179- 200.

[3]马天壤.企业通过资产减值进行盈余管理的实证研究[D].首都经济贸易大学,2013.