20世纪80年代美国的风险投资以早期阶段高科技企业为主要投资目标。如今这一特征不断弱化,在新兴市场国家中,研究中的风险投资概念更多的呈现私募股权投资的特征(Bruton &Ahlstrom,2003;Naqi & Hettihewa,2007),[1-2]这种现象在我国表现的尤为严重 (万钢,2010;Lu et al.,2011;王元等,2012;成思危,2012;汪洋,2013)。[3-7]风险投资对推动科技创新、创造就业机会和平复经济波动具有显着效果 (Gompers & Lern-er,1998;Lerner & Kortum,2000;Kaplan &Stromberg,2001),[8-10]这些经济目标的达成,是通过风险投资的价值增值功能对被投企业产生经济后果来实现的。经济后果在财务会计理论中意 指, 会 计 政 策 的 选 择 会 影 响 公 司 的 价 值(Zeff,1978)。[11]

本研究认为,风险投资机构在投资阶段上的选择行为,也会最终影响到被投公司的价值。风险投资进入公司的时间不同或者选择的阶段不同,会影响到被投公司的绩效表现。

如果这一假设得以验证,意味着在规避早期阶段项目,偏好PRE-IPO阶段投资的现状下,风险投资被期许的经济效用在我国难以实现。

一、理论分析

风险投资对被投公司价值产生影响,需同时具备两项因素:一是风险投资具有提供增值效应的能力;二是风险投资具有意愿将这种能力用于提升公司价值。如果阶段选择行为,将影响到风险投资同时具备上述两项因素的可能性,则理论上来说,风险投资机构在投资阶段上的选择行为,就具有经济后果。

本文作如下假设:

1.创业企业家是中性的;2.宏观环境是中性的;3.风险投资机构是积极参与型的。针对本文关心的问题,即便放松上述假设,也不会影响结论。

(一)投资选择与增值效应能力

增值效应包括提供资金,提供增值服务和实施监督管理。除提供资金的能力可直观的从基金规模看出,由于存在信息不对称,风险投资机构是否具有提供增值服务和实施监督管理的能力,一般人很难获知。风险投资机构比其他人更了解自己是否具备提供增值效应的能力。

由于风险投资机构能够自主选择投资与否,当风险投资选择投资某一公司,而不是暂时不投资,则说明风险投资在偏好关系上表现为更加偏好进入而不是放弃。根据决策理论———无论是期望效益理论、前景理论甚至是启发式,这种偏好关系都反映出,选择进入公司的风险投资对自身的能力具有高度的信念。考虑到风险投资机构的决策主体是经验丰富的风险投资家或者是集体决策行为,理性程度较高,其持有的信念与其具备的能力应具有较高的一致性。因此,可以从其偏好行为中得出结论:具有投资行为的风险投资机构具有增值效应能力 (至少针对该投资公司而言)。即,无论是选择早期阶段投资还是后期阶段投资,选择投资行为而不是等待,则说明风险投资机构具有增值效应的能力。

(二)阶段选择与提升公司价值的意愿

从企业生命周期来说,早期阶段企业存在资金约束问题,要经历所谓的死亡期,因此对外部资源的需求强烈。当风险投资在企业早期阶段进入时,具有较强的议价能力,往往可以获得超额股权,即以较少的资金份额获得较大的股权比例,从而造成风险投资有将公司价值做大的意愿。如果以IPO为理想的退出渠道考虑,风险投资必然也要设法增加公司规模和提升盈利能力,以达到上市要求。因此,风险投资有意愿将自身资源和能力投入到扩大公司规模和提升盈利能力方面。同时,上述财务指标的达成必须要经历较长时间,所以,早期阶段风险投资一般有心理预期,要经历较长的投资期。这样的时间间隔,允许风险投资考虑长远投资,放弃短期利益,比如同意或者促进公司加大研发投入。因此,早期阶段风险投资有意愿提升公司价值。

当企业进入成熟期,对外界各项资源,尤其是资金需求会大幅下降。后期阶段风险投资在议价能力上会大打折扣,往往难以获得超值股权。

这种情况下风险投资不会有额外的动力提供增值服务。由于公司本身在规模和获利能力方面已有一定基础,考虑边际效用递减原理,此时即便风险投资有意愿投入这方面的能力和资源,收效也是甚微的。如果公司有上市机会,风险投资优先考虑的是如何尽快退出,兑现收入。风险投资的主观意愿是兑现公司价值而不是增加公司价值,快速回收资金进入下一轮投资。即便这种策略下公司价值较小,但考虑时间价值和资金运营的效率,以及产生的 “声誉”等其他收益,风险投资尽快兑现公司价值的意愿依然会很强烈。因此,后期阶段风险投资一般预期有较短的投资期。在较短的投资期内,风险投资不可能考虑公司长远发展,比如加大当期的研发投入。因此,后期阶段风险投资没有增加公司价值的意愿。如果提早兑现公司价值的意愿过于强烈,则可能存在毁损公司价值的可能。

综上所述,当风险投资选择在公司早期阶段进行投资时,往往既具备增值效应能力,又具备提供增值能力增加公司价值的意愿;而当风险投资选择在公司后期阶段进行投资时,虽然也具备增值效应能力,但是能力相对较小,且不具备提供能力增加公司价值的意愿,甚至存在以毁损公司价值实现提前回收投资的意愿。

二、研究假设

借助创业板数据,检验风险投资阶段选择行为对被投企业研发投入、成长性和盈利能力方面产生的影响。

(一)风险投资阶段选择对被投企业研发投

入的影响。。早期研究表明:风险投资对企业研发和产品创新 有 显 着 的 积 极 作 用 (Lerner & Kortum,2000;Hellmann & Puri,2000)。[9][12]

正是因为此项功能,风险投资才被各国政府引进,作为推动科技发展的重要手段。以色列是成功复制 “硅谷模式”的国家,其原因就在于风险投资集中投资于科技企业早期阶段 (Avnimelech & Teub-al,2006)。[13]

高科技企业的创新高潮出现在企业初创期,风险投资越早进入被投企业,越有可能帮助 企 业 解 决 资 金 约 束 问 题 (Fazzari et al.,1988;Bottazzi & Rin,2002),[14-15]实现创新以及将创新成果产业化,并尽快占领市场。由于高科技产品的网络外部性特征非常明显,尽早占领市场就有可能成为同类产品的标准制定者,也就越有可能获得大量市场份额,并有可能实现资金在研发上的再投入,形成良性循环。而较晚获得风险投资资助的企业,在早期无力投入资金实现研发和成果转换,失去占领市场先机后,更无力在随后阶段追加投资进行研发上的超越。这些企业如果能够生存下来,往往在发展过程中偏离创新发展的初衷,走上传统发展的道路。随着企业成熟,企业对风险投资的需求下降,风险投资进入企业的成本上升。此时进入企业的风险投资更加倾向于尽早收回投资,因此也没有动力促进被投企业加强研发投入,因为研发投入会降低短期效益,不利于风险投资尽快退出的目标实现。

Guo和Jiang(2013)[16]近期研究发现,风险投资参与并没有造成我国企业在研发投入上的显着提高。这一结果很可能与我国风险投资在投资阶段选择上偏后有关。因此,提出本文假设1:

H1.风险投资机构越早进入被投企业,被投企业的研发投入越高。

H1a.风险投资在早期阶段或者更早时间进入的企业,研发投入要高于风险投资在后期阶段或者更晚时间进入的企业。

H1b.风险投资在早期阶段或者更早时间进入的企业,研发投入要高于没有风险投资进入的企业。

(二)风险投资阶段选择对企业成长性的影响

大量研究 (Rosenbusch et al.,2013;Ber-toni et al.,2011;Popov,2013)[17-19]表明:风险投资对被投企业的成长性具有显着的积极影响,表现为风险投资参与的企业在雇员规模和营业收入方面要超出没用风险投资参与的企业。学术界一般认为风险投资参与的企业表现出更优的成长性,是源于风险投资的两种功能:投资前的选择效应和投资后的增值服务。由于具备专业知识和借助特殊模型,风险投资家比其他投资者更有可能选择出具有较高潜在成长性的企业(Halland Hofer,1993)。[20]

创业融资市场本身存在信贷约束问题,也就意味着具备高成长性的企业一旦不能获得风险资本的投资,极有可能没有其它替代的融资渠道。信贷约束的严重性与企业的成立时间负相关,所以风险投资越早进入企业,就使得具备潜在高成长性的企业成活的概率越大。另一方面,风险投资对企业成长性方面的增值服务非常突出,表现为提供销售网络、人力资源、运营服务和发展战略。越是接近企业早期,风险投资家提供的增值服务越多,对企业成长性的影响越大(Lim & Cu,2010)。[21]

因此,提出本文假设2:

H2.风险投资机构越早进入被投企业,被投企业表现出越高的成长性。

H2a.风险投资在早期阶段或者更早时间进入的企业,成长性要高于风险投资在后期阶段或者更晚时间进入的企业。

H2b.风险投资在早期阶段或者更早时间进入的企业,成长性要高于没有风险投资进入的企业。

(三)风险投资阶段选择对被投企业获利能力的影响

企业的获利能力由两方面共同构成:收入和成本。在控制了资产规模的前提下收入越高,成本越低,则表现为企业的获利能力越强。风险投资的增值服务除了表现为增加企业销售收入外,还表现为通过监管和核证效应降低企业的成本。

由于存在信息不对称,创业企业家有大量机会去损害企业价值,增加个人效用 (Clercq & Sapi-enza,2001)。[22]

风险投资家的监管活动能给被投企业建立更为有效的企业治理机制,带来高质量的会计报表数据,减少利益相关者与企业的信息不对称程度,从而降低企业相关成本。

Hand(2005)[23]、Beuselinck和Manigart(2007)[24]分别在美国和欧洲市场证明了风险投资通过监管活动所产生的增值效应。同时,风险投资机构的参与向外界传递了一种积极信号,说明被投公司具备优质发展的潜力。这种核证效应 (Megginson& Weiss,1991)[25]除了有利于被投企业在IPO时降低中介机构服务费,在企业经营的采购和销售环节也能带来便利。

Bertoni等人 (2011)[18]研究表明风险投资刚刚完成投资行为之后,对企业的增值效应最大,随后年度产生的效应递减,但依然存在。因此,在其它条件相同的情况下,风险投资越早进入被投企业,在发展过程中通过增值服务产生的增值效应总量———无论是通过服务建议和人力资源促进企业收入增加,还是通过监管和核证降低营运成本都会更大。所以,提出本文假设3:

H3.风险投资机构越早进入企业,被投企业的获利能力越强。

H3a.风险投资在早期阶段或者更早时间进入的企业,获利能力要高于风险投资在后期阶段或者更晚时间进入的企业。

H3b.风险投资在早期阶段或者更早时间进入的企业,获利能力要高于没有风险投资进入的企业。

三、实证检验

(一)数据来源

创业板市场因其设立的主要目的之一,就是为了拓宽风险投资的退出渠道,因而在其板块上市的公司中风险投资参与的现象非常突出。本文即以创业板上市公司作为检验样本。数据来源分三块:一是自2009年10月起到2012年10月期间创业板上市公司首发招股说明书。二是从万德数据库向外公布的风险投资机构投融资事件。三是借助互联网查询了部分公司的成立时间。

其中,反映公司研发投入、成长性和获利能力的被解释变量全部选用公司上市前一年的财务数据。这样做的理由有二:一是为了反映出风险投资进入企业后所带来的累积影响。

Bertoni等人 (2011)[18]研究表明风险投资对被投企业的影响会随时间递减,但不会立即消失,因此,仅用投资随后的企业表现实际上不能反映风险投资产生的累积影响,所以必须选择一个节点,通过该节点上的财务数据反映风险投资的累积表现。风险投资退出之后,其它融资渠道将接替风险资本对企业发挥财务和非财务支持 (除了清算退出)。因此,退出之前年份被投企业的财务表现可反映出风险投资的累积影响。在我国,IPO是风险投资最成功,也是呈现增长趋势、并且较为普遍的退出方式。应该说,用IPO前一年的财务数据反映风险投资的累积效应最具有代表性。二是避免可能存在的内生性问题。风险投资进入被投企业有可能会提升该企业的上述财务数据;同时,当企业表现出优质的财务特征时也会吸引风险投资的参与。选用公司上市前一年的财务数据作为被解释变量,则在因果关系上能保证财务数据特征是之前进入的风险投资对它造成的结果,而不存在相反的关系。

2014年IPO重启后上市的公司未列入本次研究样本,剔除掉招股说明书中信息不详或不全的公司后,符合要求的样本公司共计346家。

(二)变量指标

1.被解释变量研发投入。本文用公司IPO前一年的 “无形资产占净资产比率”指标表示。其中无形资产是指 “扣除土地使用权、水面养殖权和采矿权等”价值后的价值。

公司成长性。参照现有研究 (Guo &Jiang,2013;Bertoni et al.,2011),[16][18]以及反映本研究的主旨:检验风险投资介入时间不同所产生的累积效用差异,同时体现企业成长速度的快慢,本文分别用公司 “IPO前一年的营业收入除以企业成立至IPO前的时间”的对数,和 “IPO前一年的雇员人数除以企业成立至IPO前的时间”的对数,来反映被投企业的成长性。对于在更短的时间内达到相同雇员规模和销售规模,或者在相同的时间内达到更大的雇员规模和销售规模的企业,我们才能将其称之为具有更好的成长性。

盈利能力。参照现有研究,本文用公司“IPO前一年的净资产收益率”指标表示公司的盈利能力。其中用于计算指标的净利润是“扣除非经常性损益后归属于公司普通股股东的净利润”。

2.解释变量有无风险投资参与。虽然本文的重点在于检验有风险投资参与的公司样本中参与时间对公司的影响,但我们还是希望了解有、无风险投资参与的样本组之间是否存在差异。设有风险投资参与时变量取值为1,没有风险投资参与时变量取值为0。

风险投资参与时间。在有风险投资参与的子样本中,用风险投资进入企业的时间点减去公司成立的时间点代表该指标。若样本公司存在联合投资或多轮投资,以首次投资发生时间点作为进入时间点进行计算。对于没有风险投资参与的样本,可将其看作风险投资是在公司成立后无穷远时进入公司,对应的参与时间指标,可用远大于有风险投资参与的样本中实际的参与时间数值,例如100年来代替。预计该系数显着为负。

风险投资阶段选择。本文设置虚拟变量代替“风险投资参与时间”这一连续变量,来表示风险投资 是 否 是 在 早 期 阶 段 进 入 企 业 的。根 据Avnimelech和Teubal(2006)的定义,从公司成立到其发展的第五年为早期阶段。设置两个虚拟变量:风险投资参与时间小于等于5时第一个虚拟变量取值为1,其它情况下虚拟变量取值皆为0,表示在早期阶段进入企业的风险投资;有风险投资参与但参与时间大于5时第二个虚拟变量取值为1,其它情况下虚拟变量取值皆为0,表示在后期阶段进入企业的风险投资。参照组为没有风险投资参与的企业。预计代表风险投资在早期阶段进入企业的虚拟变量系数显着为正,而代表风险投资在后期阶段进入企业的虚拟变量系数不能判断。

3.控制变量反应风险投资特征的变量有

①是否是联合投资。

②是否进入董事会。反应公司层面特征的变量有

①滞后一期资产负债率。

②滞后一期单位资产营业收入。

③滞后一期公司规模。

④滞后一期雇员人数。

⑤滞后一期销售规模。

⑥滞后一期的单位资产雇员人数。

行业变量。本文根据证监会 《2014年一季度行业分类结果表》进行样本行业分类。

宏观变量。本文用年度时间虚拟变量来反映年度宏观因素的综合影响。

所有变量指标的定义、计算和数据来源见表1:

(三)研究方法

为了避免内生性问题,被解释变量采用了公司IPO前一年的数据,解释变量取值发生在IPO前一年之前,控制变量使用的是滞后变量。这样在因果关系上保证不可能存在因果倒置关系。为防止样本异方差,本文采用稳健标准差估计的OLS方法。多重共线性检验和遗漏变量检验,也能保证模型不存在严重共线性和模型设定问题。

待检验模型如下:【1】

检验模型中company代表影响各被解释变量的公司层面控制变量。模型1和2用有风险投资参与的子样本进行检验。另外,模型2、3和4用包含无风险投资参与的全样本进行检验。

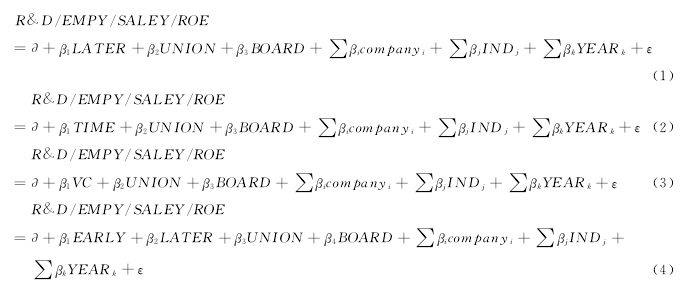

(四)统计性描述

样本公司中“无形资产占净资产比率”平均为1.82%,最高达到47.33%,最低为0。可见,不同公司在研发投入方面相差很大。雇员规模成长最快的公司速度是最慢的公司的两倍。样本公司中销售规模的成长速度比较接近。盈利能力相差很大,平均净资产收益率为34.16%,但是盈利能力最强的公司达到了113%,是盈利能力最差的公司的10倍。样本公司中有七成以上的公司有风险投资机构参与。在有风险投资公司参与的子样本中,风险投资机构一般是在公司成立7年后才进入。属于早期阶段项目投资的只占子样本的33%,67%属于后期阶段投资。有风险投资参与的样本中联合投资行为占到68%,风险投资机构进入董事会的比例占到子样本的69%。

变量具体的描述性统计信息见表2。【2】

(五)检验结果与解读

首先,我们在有风险投资进入的公司子样本中,检验风险投资阶段选择产生的经济后果。其中模型1-4使用虚拟变量代表阶段选择行为进行检验,模型5-8用风险投资进入公司的时间连续变量代表阶段选择行为进行检验。见表3。

模型1和模型5,LATER系数和TIME系数的方向均为负。无论是用虚拟变量还是连续变量进行检验,风险投资在早期阶段或者更早的时间进入公司,都能够促进公司形成更多的研发投入,但是这样的影响没有达到显着效果。可以说本文假设H1.a基本得到了验证。

模型2-3和模 型6-7,LATER系 数 和TIME系数均在1%的置信水平上显着为负。无论是用虚拟变量还是连续变量进行检验,风险投资在早期阶段或者更早的时间进入公司,都能够促进公司在单位时间内达到更大的人员规模和销售规模,表现出更好的成长性。本文假设H2.a得到验证。

模型4和模型8,LATER系数和TIME系数方向均为负,TIME系数在10%的置信水平上显着。无论是用虚拟变量还是连续变量进行检验,风险投资在早期阶段或者更早的时间进入公司,都能促进公司提高自身的盈利能力。本文假设H3.a得到验证。

子样本模型1-8的检验结果总体反映出投资阶段 (时间)选择对公司绩效产生了影响,尤其是在成长性和获利能力方面。当风险投资选择早期阶段或者更高时间进入公司,会对被投公司绩效产生正向影响,而在后期阶段或者上市前夕进入,会产生负效应,降低被投公司的绩效。从系数绝对值大小和显着性来看,Rosenbusch等人 (2013)[17]的结论依然成立,即虚拟变量作为解释变量,检验效果要好于连续变量。

其次,利用全部样本进行回归分析。其中模型1-4是以 “有无风险投资”为解释变量进行检验;模型5-8是以虚拟变量划分投资阶段为解释变量进行检验;模型9-12是以连续变量反映投资阶段选择作为解释变量进行检验。检验结果见表4。

模型1-4检验结果给人的整体感觉是,在我国,有或没有风险投资进入的公司在绩效表现方面几乎没有区别,风险投资的参与并没有发挥政策期许的效果。

模型5,EARLY和LATER系数为负,均不显着。在研发投入方面,风险投资在早期阶段进入的公司,和风险投资在后期阶段进入的公司,都略低于没有风险投资进入的公司。本文假设H1.b未能通过验证。

模型6,EARLY系数在5%的置信水平上显着为正,说明投资于公司早期阶段的风险投资相较于没有风险投资进入的公司而言,显着的提高了被投资公司在单位时间内所达到的人员规模。LATER系数在10%的置信水平上显着为负,说明投资于公司后期阶段的风险投资起到了相反的作用,降低了被投资公司在单位时间内形成的雇佣规模,使得被投公司的成长性低于没有风险投资进入的公司。

模型7,EARLY系数在1%的置信水平上显着为正,说明投资于公司早期阶段的风险投资相较于没有风险投资进入的公司而言,显着的提高了被投资公司在单位时间内所达到的销售规模。

LATER系数为负,但不显着,至少说明投资于后期阶段的风险投资,相较于没有风险投资进入的公司而言,在提高被投公司单位时间内所能达到的销售规模方面没有发挥作用,甚至是起到了相反的作用。模型6和7说明本文假设H2.b得到了验证。

模型8,EARLY系数在5%的置信水平上显着为正,说明投资于公司早期阶段的风险投资相较于没有风险投资进入的公司,显着的提高了被投资公司的获利能力。

LATER系数为正,但不显着。选择在后期阶段进入的阶段选择行为,使得风险投资对被投公司盈利能力的正面影响大大减弱。本文假设H3.b得到了验证。

模型5-8的检验结果总体上反映出这样的特征:一旦将有风险投资进入行为区分为早期阶段项目投资和后期阶段项目投资,则风险投资对被投公司产生的影响是有很大区别的。在公司的研发投入、成长性和盈利能力方面,尤其是成长性和盈利能力方面,早期阶段项目风险投资都会产生明显的增值效应,被投公司表现出比没有风险投资参与的公司更好的绩效表现。如果属于后期阶段项目风险投资,风险投资产生的增值效应不但大打折扣,有的时候还产生明显的反作用,使得有风险投资进入的公司在绩效表现上还不如没有风险投资进入的公司。本文的研究结果证实了Cowling等人 (2008)[26]的说法:风险投资对后期阶段的投资,不但没有产生增值效应,反倒对被投公司产生了价值毁损。

现在再去看模型1-4的结果,我们就会得出不同的结论:我国广义的风险投资没有发挥作用,是源于其中投资后期阶段的风险投资 “拖后腿”所导致的。实际上,在我国 “经典的风险投资”或 “狭义的风险投资”对公司绩效正发挥着显着的增值效应,尤其是在公司的成长性和盈利能力方面。如果我们不从风险投资的阶段选择角度进行类别区分,我们就会忽视早期阶段项目风险投资所产生的正效应,和后期阶段项目风险投资所带来的负效应。

模型9-12的检验结果显示总体上TIME系数非常小,方向不稳定,影响不显着,再次弱化了风险投资阶段选择所产生的经济后果这一现象。这样的结果并不出人意料,正是因为后期阶段项目风险投资产生的负面影响,导致部分有风险投资进入的公司绩效低于没有风险投资进入的公司,弱化了TIME与因变量之间的线性关系,所以表现出当前的结果。本文的检验结果不但证明了Rosenbusch等人 (2013)[17]的结论,并拓展了结论范围———不再是描述投资量或投资比率方面,在投资进入公司时间 (阶段)方面也符合这一特征。

综合子样本和全样本的检验结果来看,可以说本文的假设1得到了部分验证,假设2和假设3均通过了验证。

四、结论

本文利用创业板数据检验了风险投资阶段选择行为所产生的经济后果。研究结果显示①风险投资在早期阶段进入,比在后期阶段进入更能促进研发投入。

②风险投资在早期阶段进入显着提升了企业的成长性。风险投资在后期阶段进入比不进入更糟糕,它对企业的成长性产生负效应。

③风险投资在早期阶段进入,相比在后期阶段进入,或者不进入显着提升了企业的获利能力,而在后期阶段进入的风险投资对企业的获利能力的正面影响不显着。

④在我国,风险投资对被投企业影响不显着的原因在于,投资后期阶段的风险投资作用下降,甚至产生了负面效应,拖累了整体影响效果。

⑤使用虚拟变量检验风险投资阶段选择的效果要好于使用连续变量的检验效果。

目前,从阶段选择角度鉴别风险投资的对公司影响的研究较少。李曜和张子炜 (2011)[27]发现当风险投资投资于成熟期时,核证效应不能发挥作用,李玉华和葛翔宇 (2013)[28]也有类似结论。苟燕楠与董静 (2013)[29]发现风险投资进入企业时间越早,越有利于企业的技术创新。本研究结论与他们的结论基本一致,但本研究更加全面和深入的阐述了风险投资阶段选择行为对公司价值的影响。

在本文样本公司中,风险投资机构一般是在公司成立7年后才进入,我国企业平均寿命约在6-8年 (何平等,2008)。[30]

样本中属于早期阶段项目投资的只占子样本的33%。近三年来欧美国家早期阶段项目投资平均在50%以上。投资阶段上更加逼近于实验室,是凸显风险投资区分于一般投资最为重要的特征。在风险投资概念不断泛化的世界背景下,以及严重偏好IPO前突击入股的我国环境中,如果不考虑风险投资的阶段选择问题,很有可能对风险投资的实际作用做出误判。当前我国风险投资总量已经接近全球前列,但是从投资阶段选择上评判风险投资的质量还相差很远。从国家颁布的政策频率来看,政府对风险投资的促进作用寄予了厚望,但是如果不改变我国早期阶段项目风险投资不足的局面,风险投资将很难在发挥实效。

参考文献:

[1]Bruton,G.D.& D.Ahlstrom.An institutional viewof China's venture capital industry[J].Journal ofBusiness Venturing,2003,18(2):233-259.

[2]Naqi,S.A.,& Hettihewa,S.Venture capital or pri-vate equity?[J].Asian Experience Business Hori-zons,2007,50(4):335,344.

[3]万钢.发展有中国特色风险投资,加快培育新兴产业[N].科技日报,2010-07-23.

[4]Lu,H.Tan,Y.Huang.H.Why do venture capitalfirms exist:An institution-based rent-seekingperspective and Chinese evidence[J].Asia PacificJournal of Management,2011,28(4)1-16.

[5]王元,等.中国创业风险投资发展报告2012[M].北京:经济管理出版社,2012.

[6]成思危,等.中国风险投资年鉴2012[M].北京:民主与建设出版社,2012.