金融是现代经济的核心,尤其是在市场经济中,一国或地区的经济发展水平与其金融发展程度密切相关[1],因此金融发展与经济增长之间的关系早已成为我国经济学界热议的话题之一。

国内学者对金融发展与经济增长之间关系的研究主要是从国家和区域两个层面通过实证分析展开。在国家层面上,谈儒勇指出我国金融中介的发展能够促进经济增长[2]. 王志强等发现我国金融发展与经济增长之间存在着显着的双向因果关系[3].在区域层面上,由于我国各地区经济与金融发展的不平衡,金融发展与经济增长之间的关系也呈现出较为明显的区域性特征。从地区角度而言,艾洪德等、陈黎敏的实证研究均证明东部地区的金融发展能够促进经济增长,中西部地区的金融发展对经济增长的促进作用则相当有限[4-5].从省际角度而言,师应来等实证分析得出湖北省金融发展效率与经济增长正相关,金融发展水平与经济增长负相关[6].王定祥等认为山东省的金融发展对经济增长的促进作用不显着,且与经济增长呈负相关,而经济增长则对金融发展产生积极影响。由上述论述可以看出,由于各地区金融发展的特性,金融发展与经济增长之间的关系在不同地区有可能存在不同,因此,有必要将研究深入到地区层面。从目前已有文献看,对福建省金融发展与经济增长相关性的研究还比较少见,因此以福建省为研究对象,对该地区金融发展与经济增长的相关性进行研究具有重大意义。本文利用 VEC模型等计量方法对福建省 1985-2013 年的相关数据进行实证分析,并根据实证分析的结论,结合福建省经济发展的实际情况,提出相关对策建议。

一、变量选取及说明

1. 指标选取在借鉴前人研究的基础上,本文拟从福建省金融规模与金融发展效率两方面探究福建省金融发展与经济增长二者之间的关系。

(1)经济增长指标由于地区生产总值最能充分反映一个地区的经济发展能力,因此本文选取福建省实际生产总值(RGDP)作为经济增长指标,并取 1952 年为基期,以便消除通货膨胀因素的影响。

(2)金融发展指标1)金融规模指标。金融规模指标目前主要分为两类。其一为 McKinnon 提出的货币存量(M2)与生产总值的比值[8].但由于福建省 M2数据无法获得,故不用。其二为 Goldsmith 提出的金融相关率(FIR)[9].由于福建省的金融资产绝大部分以存贷款的形式集中于以银行为主的金融机构,且福建省证券和保险在全省金融资产结构中仅占有较小比例,故采用金融机构人民币存贷款余额与该地区的生产总值的比值来表示金融相关率 (FIR),并将其作为金融规模指标。2)金融发展效率指标。目前,学界关于金融发展效率的指标选取并不一致。

就福建省而言,由于金融产品结构较为单一,且业务主要集中于传统信贷领域,故选取福建省金融机构贷款与存款的比值来表示金融中介效率(FE),并将其作为金融发展效率的替代指标,用以衡量金融机构将社会储蓄转化为投资的效率[10].

2. 数据来源及说明文中使用的数据均来源于 1986-2014 年《福建统计年鉴》。由于采用的是年度时间序列数据,为使数据的变化趋势线性化,消除可能存在的异方差影响,因此对变量 RGDP、FIR、FE 进行对数化处理,变换后的变量分别记为 LRGDP、LFIR 和 LFE.

二、福建省金融发展与经济增长关系的平稳性及协整检验

1. ADF 单位根检验由于包含时间序列的回归模型常会存在 “伪回归”问题,因此在进行协整检验、格兰杰因果关系检验之前,需要对各变量序列进行平稳性检验。

本文采取 ADF 单位根检验法,结果如表 1 所示。由表 1 可知,在 1%显着性水平下,LRGDP 变量序列平稳,LFIR、LFE 变量序列不平稳,而它们的一阶差分序列 △LRGDP、△LFIR 和 △LFE 都是平稳的。因此,可以判定 LRGDP、LFIR 和 LFE 均为一阶差分平稳序列。

2. Johansen 协整检验由于 LRGDP、LFIR 和 LFE 变量序列均为一阶差分平稳序列,根据协整检验理论,变量间可能存在长期的均衡关系[11].因此,采用 Johansen 协整检验。根据 AIC 和 SC 信息准则,确定的最优滞后阶数为 2.运用 Eviews6.0 得到检验结果见表 2.如表 2 所示,在 5%显着性水平下,变量LRGDP、LFIR 和 LFE 之间存在且仅存在一个协整关系,其标准协整方程为:LRGDP = 3.529 834LFIR - 1.265 218LFE (1)(0.253 43) (0.212 49)由方程(1)

结果可知,福建省的经济增长与金融规模、金融发展效率之间存在着长期的均衡关系。具体而言,福建省的经济增长与金融规模之间呈现正相关性,与金融发展效率之间呈现负相关性。这是因为金融机构规模的扩张使得其能够在市场上大量吸收存款和发放贷款,促进了经济增长。然而,由于当前金融市场上的产品种类不够丰富,仍以储蓄为主,难以满足客户多样化的金融需求,影响了金融中介效率促进经济增长作用的发挥,进而导致了经济增长与金融发展效率之间的负相关关系。换言之,从长期来看,福建省金融规模的扩张是福建省经济持续增长的主要原因。

三、福建省金融发展与经济增长关系的 VEC 模型分析

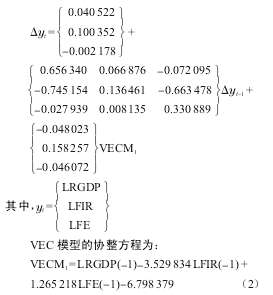

1. 向量误差修正(VEC)模型参数估计由 Johansen 协整检验可知,福建省的经济增长与金融规模、金融发展效率之间存在长期均衡关系,但短期内是否存在均衡关系则有待研究。因此,下文采用 VEC 模型来验证变量间短期动态关系。VEC 模型的参数估计值具体如表 3、4 所示。将参数估计写成矩阵形式如下:【1】

在 LRGDP 的误差修正模型中,误差修正项VECM 系数值为-0.048 023,t 统计量为-7.798 93,在 5%显着性水平下显着,表明在长期中,本期误差修正项对下一期 LRGDP 有负向调整作用,即当LRGDP 偏离长期均衡关系时,由于误差修正机制的存在,下一期将会以 0.048023 的力度反向作用,保证其不偏离长期均衡。同理可得,当 LFIR 偏离长期均衡关系时,下一期将会以 0.158257 的力度正向将其拉回均衡状态。

2. 基于 VEC 模型的格兰杰因果关系检验下文将通过基于 VEC 模型的格兰杰因果关系检验,来分析模型中所有差分项短期内对因变量的预测作用是否存在,检验结果见表 5.如表 5 所示,在 5%的显着性水平下,原假设“LFIR 一阶差分不是 LRGDP 一阶差分的格兰杰原因”、“LFE 一阶差分不是 LRGDP 一阶差分的格兰杰原因”及“LFE 一阶差分不是 LFIR 一阶差分的格兰杰原因”均被拒绝,因此福建省的金融规模、金融发展效率是经济增长的格兰杰原因。换言之,福建省金融规模与金融发展效率的波动对经济增长有预测作用,而经济增长对金融规模与金融发展效率的预测作用并不显着。